Der Portfoliobuilder: Brutale Rallye bei Vaxart, Moderna und Inovio - Wir hatten sie alle im Musterdepot!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen wollt, oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Im Monat Juli konnte unser Musterdepot eine unglaubliche Rallye hinlegen, und gleich vier Werte konnten mit einem Plus von mehr als 20% ausgebucht werden. Im letzten Monat gab es ja den Effekt, dass nur noch COVID-19 Helfer in das Depot eingebucht wurden. Dies hat sich ausgezahlt und war im Nachhinein genau die richtige Entscheidung. Als einziger Wert konnte nur Zoom Video nicht ganz überzeugen, wenngleich uns auch dieser Wert ein kleines Plus bescherte.

Das Musterdepot, das mit unserem TraderFox Portfolio-Builder entwickelt wurde, setzt gezielt auf Wachstumsaktien, die nahe ihrer Hochs notieren und versucht auf diese Weise regelbasiert den Markt zu schlagen. Durch ein regelbasiertes Vorgehen, werden so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr z.B. nur Aktien handeln wolltet, die ein Gap-Up von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Dabei lassen sich mit dem Portfolio-Builder die verschiedensten technischen und fundamentalen Kennzahlen beliebig kombinieren, und ihr könnt dann im Anschluss eure Strategie bis zu 30 Jahre backtesten. Der TraderFox Portfolio-Builder ist vor allem bei Vermögensverwaltern und Privatanlegern, die ihr Geld regelbasiert anlegen wollen ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum nicht das aktuelle Datum, sondern den 3. August ein, denn da wurde die Umschichtung durchgeführt, da der 1. August ja auf einen Samstag fiel.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln u.a. die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23%, was dazu führte, dass in diesem Monat gleich vier Aktien mit Take Profit verkauft wurden, was geradezu schon das Ideal darstellt.

Depot

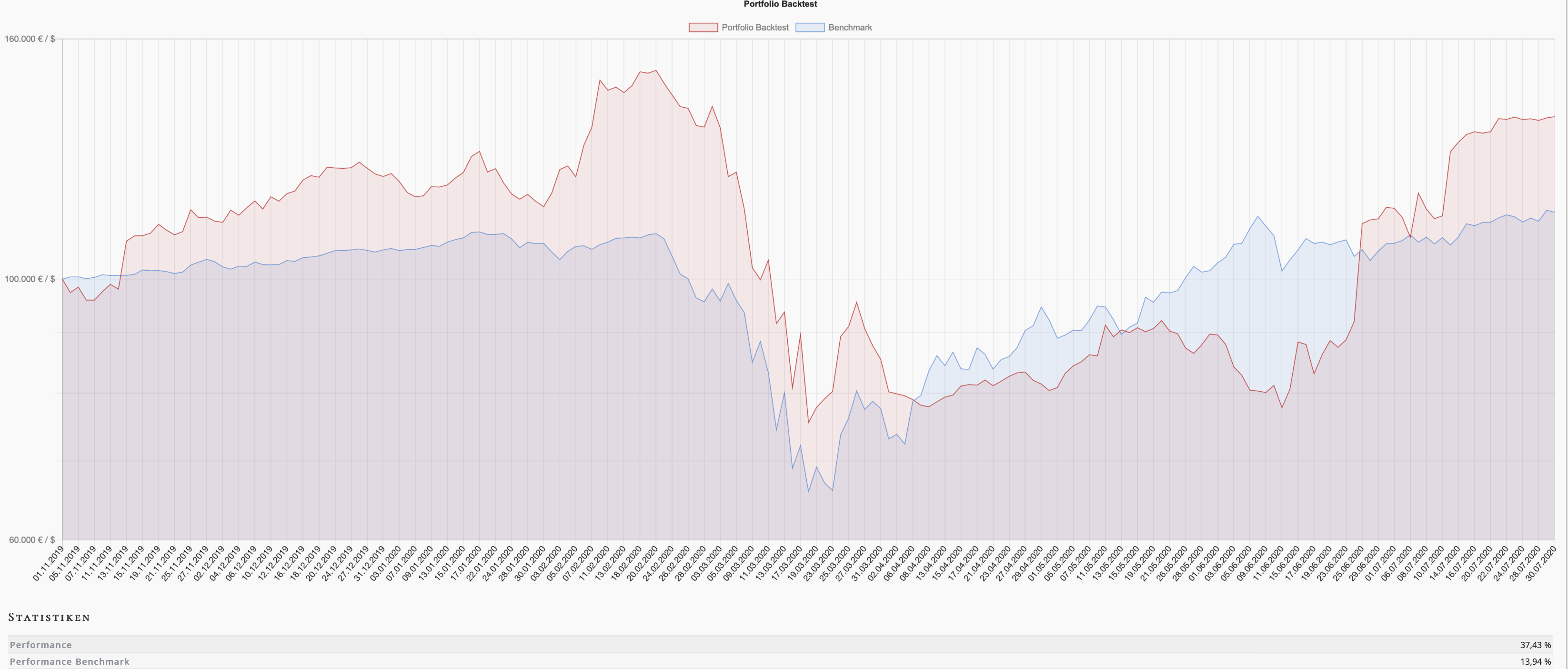

Seit dem 1. November konnte das Musterdepot eine Performance von 37,43% erzielen. Damit notiert das Depot nun am Allzeithoch und konnte die Benchmark deutlich outperformen.

Performance Musterdepot seit 1. November 2019; Quelle: TraderFox

Performance Musterdepot seit 1. November 2019; Quelle: TraderFox

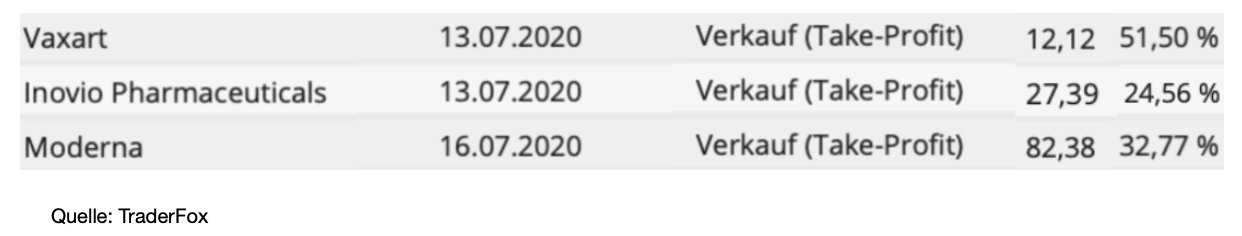

Die ausgebuchten Aktien

Von den Anfang des Monats gekauften fünf Aktien wurden, wie gesagt, vier Aktien mit Take-Profit ausgebucht. Bereits am 13. Juli wurde Vaxart und Inovio ausgebucht, wobei wir mit Vaxart einen Gewinn von mehr als 50% in nicht einmal zwei Wochen erzielen konnten. Moderna wurde am 16. Juli ausgebucht, und Co-Diagnostics wurde mit einem Gewinn von 23,3% am 30. Juli ausgebucht. Da ich das Bildschirmfoto bereits Mitte des Monats gemacht habe, wird dieser Verkauf hier nicht aufgeführt. Bei Zoom können wir immerhin 5% Gewinn verbuchen.

Getrieben wurden die Aktien u.a. von der Tatsache, dass Moderna mit seinen Covid-19-Impfstoffkandidaten erste Erfolge erzielen konnte. In einer laufenden klinischen frühen Studie hat sich wohl der Impfstoff als sicher erwiesen und eine Immunantwort bei allen 45 Freiwilligen, die an der Untersuchung teilnahmen, hervorgerufen. Nach zwei Dosen des Impfstoffes zeigte sich ein hohes Niveau virusneutralisierender Antikörper, welches das durchschnittliche Niveau von genesenen Covid-19-Patienten überstieg. Damit kam die Hoffnung auf, dass man schon bald ein Heilmittel gegen den Corona-Virus entwickeln wird. Piper Sandler hatte das positive Studienergebnis honoriert und sein Kursziel von 100 auf 134 USD angehoben. In diesem Zug wurden auch andere Aktien hochgestuft, wie z.B. Vaxart. Nachdem B. Riley die Aktie zum Kauf empfohlen hatte, mit einem Ziel von 22 USD, konnte Vaxart bis auf 17,50 USD ziehen. Das ist schon heftig. Und selbst wenn wir gut 50% mit der Aktie gemacht haben, wäre hier sogar noch mehr gegangen. So hätten wir in der Spitze, ausgehend von unserem Kaufkurs bei 7,87 USD sogar weit mehr als 100% Gewinn damit machen können.

Eingebuchte Aktien im August

Jetzt aber werden wir uns die Unternehmen ansehen, die neu eingebucht wurden. Wie ihr in der unteren Abbildung seht, handelt es sich dabei um drei Aktien, nämlich um Urban One, Eastman Kodak Company und Altimmune. Die beiden Unternehmen Vaxart und Moderna wurden nun erneut wieder, zu einem deutlich tieferen Niveau, eingebucht. Die drei neuen Unternehmen werde ich nun kurz vorstellen.

Altimmune (ALT)

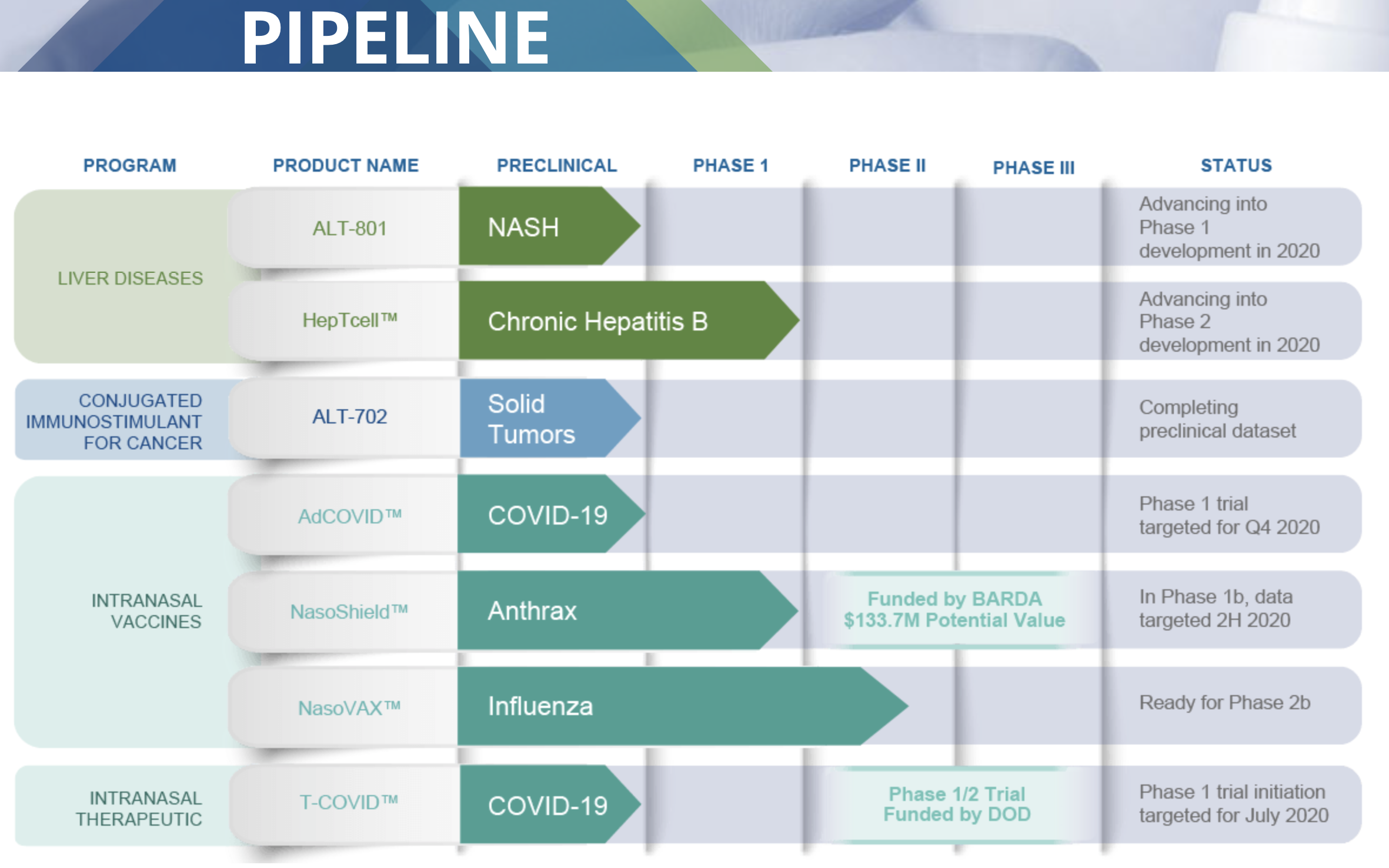

Altimmune, mit einer Marktkapitalisierung von aktuell 850 Mio. USD, ist ein US-amerikanisches Biotechnologie-Unternehmen und konzentriert sich auf die Entwicklung von Immuntherapeutika. Dabei befinden sich in der Pipline des Unternehmens proprietäre intranasale Impfstoffe u.a. gegen COVID-19, Hepatitis B, Milzbrand (Anthrax) und Influenza. Bislang hat Altimmune noch keine Medikamente, die zugelassen wurden. Das Unternehmen wurde 1997 gegründet und hat seinen Hauptsitz in Gaithersburg in den USA. Es ist dem Healthcare-Sektor und der Biotechnologie-Branche zuzuordnen.

Wachstum und Risiken

Wichtig zu wissen ist, dass das Unternehmen über die letzten Jahre so gut wie keine Umsätze erwirtschaftete und dementsprechend natürlich auch unprofitabel arbeitet. Dies liegt eben daran, dass es bislang keine zugelassenen Medikamente gibt. Aufgrund der recht großen Pipeline, könnte sich dies aber in den nächsten zwei Jahren durchaus ändern. Aktuell besteht die Fantasie für den Aktienkurs vor allem in der Tatsache, dass das Unternehmen zwei vielversprechende COVID-19 Produktkandidaten in der Pipline hat. Sowohl JMP Securities als auch Piper Sandler haben erst letzte Woche ihre Kursziele für das Unternehmen auf 50 USD bzw. 80 USD angehoben, was immerhin einem Potential von 100% bzw. 200% entspricht. Begründet wurde dies u.a. mit der Tatsache, dass der Impfstoff AdCovid einzigartige Vorteile gegenüber anderen in der Entwicklung befindlichen Impfstoffen habe und dass dies bislang von den Investoren nicht berücksichtigt werde. Bei AdCovid handelt es sich um einen intranasalen Impfstoffkandidaten, der aber auch als Injektion verabreicht werden kann.

Anfang des Monats hatte das Unternehmen im Übrigen bekannt gegeben, dass es eine Produktionsvereinbarung mit Vigene für AdCovid geschlossen habe. Altimmune wird im letzten Quartal 2020 eine klinische Phase-1-Studie mit AdCovid beginnen. Darüber hinaus leitet Altimmune die Ausweitung der Herstellung seines AdCovid-Impfstoffs für fortgeschrittene klinische Studien und die kommerzielle Produktion ein. Das Unternehmen führt aktiv Gespräche mit weiteren strategischen Produktionspartnern mit dem Ziel, im Jahr 2021 mindestens 100 Millionen Dosen AdCovid herzustellen.

Quelle: Unternehmenswebiste Altimmune, 2020

Quelle: Unternehmenswebiste Altimmune, 2020

Charttechnik

Die Aktie befindet sich aktuell in einem klaren Aufwärtstrend und könnte die kleine Konsolidierung der letzten Tage nun bereits zeitnah wieder abschließen. Neben der guten News bezüglich COVID-19 Impfstoff, gibt es aktuell immer wieder neue Meldungen zu den anderen Kandidaten wie u.a. neue Vereinbarungen und neue Studiendaten, was die Aktie die letzten zwei Monate stetig nach oben geführt hat. So konnte die Aktie allein in den letzten vier Wochen 150% zulegen. Bei einem Einsteig würde sich, meines Erachtens, das letzte Tief als Absicherung anbieten; allerdings sollte jedem klar sein, dass es sich bei der Aktie um einen sehr spekulativen Wert handelt und natürlich immer auch die Gefahr einer Kapitalerhöhung besteht.

Tageschart Altimmune; Quelle: TraderFox

Tageschart Altimmune; Quelle: TraderFox

Eastman Kodak Company (KODK)

Dass Unternehmen, die an der Weltspitze stehen, nicht für immer an der Spitze bleiben müssen, wird am Beispiel von Eastman Kodak deutlich. Das Unternehmen, das bereits mehr als 130 Jahre alt ist, war einst der weltweit bedeutendste Hersteller für Fotografie-Ausrüstung, insbesondere für Filmmaterial. Kodak brachte die erste Kamera für Endverbraucher bereits 1888 auf den Markt und galt Jahrzehnte als Ikone der Fotografie. Dabei war das Unternehmen lange Zeit sogar im Dow Jones gelistet, bevor es dann allerdings die Zeichen der Zeit übersah und die Digitalisierung der Bilder verschlief. Nach einem Insolvenzverfahren in 2012 präsentiert sich das Unternehmen nun als Spezialist für digitalen Druck und die professionelle Werbe- und Verpackungsdruckerzeugung. Aus dem Fotografiebreich hat sich das Unternehmen indes fast vollständig zurückgezogen. Die Marktkapitalisierung liegt aktuell bei 960 Mio. USD. Dabei ist Eastman Kodak dem Industriesektor und der Branche „Specialty Business Services“ zuzuordnen.

Wachstum und Risiken

Dass es auch nach der Restrukturierung bei Eastman Kodak nicht rund läuft sieht man am Chart. Dieser fiel allein von 2014 bis 2019 um mehr als 90% von 40 auf 1,50 USD. Dabei hat sich in dieser Zeit der Umsatz auf 1,24 Mrd. USD in 2019 mehr als halbiert. Auch mit den Gewinnen tut sich das Unternehmen schwer. Zwar blieb im Jahr 2019 immerhin ein EPS von 2,24 USD je Aktie hängen. Das stellte in den letzten Jahren aber eine Ausnahme dar. Meist musste das Unternehmen einen Verlust ausweisen.

Nun ist aber vor wenigen Tagen etwas Sonderbares passiert: Der Aktienkurs zog innerhalb von nur drei Tagen wieder auf das Niveau von 2014 und konnte kurzzeitig sogar ein neues Hoch bei 44,44 USD erreichen. Und damit hatte Donald Trump zu tun. Denn wie kürzlich bekannt wurde, erhält das Unternehmen von der US-Regierung nun einen Kredit über 765 Mio. USD um Inhaltsstoffe für Medikamente zu produzieren. Als Grundlage nimmt Trump den 1950 anlässlich des Koreakrieges auferlegten "Defense Production Act". So zitierte die CNBC den US-Präsidenten folgendermaßen: „Wir mobilisieren Kodak durch den Defense Production Act damit, dass das Unternehmen gängige und aktive Wirkstoffe für Pharmazeutika herstellt.“ Die US-Administration will die Medikamentenherstellung anlässlich der Spannungen zwischen China und den USA, sowie der Geschehnisse rund um COVID-19 nun wieder stärker in den USA ansiedeln. Eastman Kodak bietet sich vor allem auch deshalb dafür an, weil es sich bei dem Unternehmen ja genau genommen um einen Chemiekonzern handelt und das Unternehmen sich neu ausrichten und Grundstoffe für die Pharmaindustrie entwickeln will. Ob dies wirklich gelingen wird, bleibt allerdings fraglich, und ich bin in diesem Punkt durchaus skeptisch eingestellt, da sich das Unternehmen bereits 2018 in Richtung Blockchain verändern wollte, was dann auch nicht so richtig funktioniert hat.

Charttechnik

Bis vor wenigen Wochen notierte die Aktie unbeeindruckt und ohne große Bewegung im Bereich von 2 USD. Erst vor wenigen Tagen kam richtig Bewegung in den Kurs und in nicht einmal einer Handelswoche stieg die Aktie um mehr als 2000% auf 62 USD, bevor dann bereits wieder heftige Gewinnmitnahmen einsetzten. Die Gründe hierfür habe ich bereits geschildert. Aktuell sehe ich kein gutes CRV in der Aktie, und sie ist meines Erachtens etwas für spekulativ ausgerichtete Trader. Ein Fall in Richtung 7 USD ist innerhalb eines Tages durchaus möglich, und wenn man den aktuellen Kurs betrachtet, dann gibt es so gesehen noch reichlich Potential in beide Richtungen. Ich persönlich bin sehr gespannt, wie sich die Aktie im aktuellen Monat entwickeln wird, wäre aber mit einer Positionierung vorsichtig.

Urban One (UONE)

Bei Urban One, das ich bislang überhaupt nicht kannte und das mit einer Marktkapitalisierung von nur 150 Mio. USD extrem gering kapitalisiert ist, handelt es sich um einen Radio- bzw. TV-Sender der sich mit seinem Programm in erster Linie an afroamerikanische und städtische Hörer wendet. Seit mehr als 35 Jahren ist Urban One die führende Stimme, die zum schwarzen Amerika spricht und betreibt dabei mehr als 60 Rundfunkstationen in über 20 Städten in den Vereinigten Staaten. Das Unternehmen erreicht mit seinen Sendern 82% der gesamten US-amerikanischen schwarzen Bevölkerung. Neben seinen sechs Marken, worunter u.a. TV One und R1 Digital gehören, bietet das Unternehmen verschiedene Musikfestivals und Musikveranstaltungen. Urban One ist dem Communication Services-Sektor und der Branche Broadcasting zuzuordnen.

Wachstum und Risiken

Bei Urban One handelt es sich um ein Unternehmen, das die letzten Jahre von Investoren kaum beachtet wurde. Der Kurs der Aktie dümpelte seit 2010 immer im niedrigen einstelligen Bereich herum. Dies allerdings auch zurecht. Der Umsatz stagniert seit Jahren und liegt bei etwa 400 Mio. USD pro Jahr. Die Margen sind äußerst gering. Erst seit zwei Jahren kann das Unternehmen einen geringen Gewinn ausweisen. Wenn man sich den Kurs der Aktie ansieht, dann fragt man sich unweigerlich, warum dieser in nur wenigen Tagen mehrere 1000% gestiegen ist, wie dies im Juni geschehen ist. Hierauf haben auch die Analysten keine Antwort und meines Erachtens lässt sich dieser Anstieg auch nicht wirklich fundamental begründen.

Nichtsdestotrotz gehen sowohl Bloomberg als auch Barron´s davon aus, dass der enorme Anstieg der Kurses vor allem mit den Protesten im Zuge der Ermordung von George Floyd zusammenhängt. Die Aufrufe der schwarzen Bevölkerung „Black“ zu kaufen haben wohl auch vermehrt zu Investitionen in „Black Companys“ geführt, wovon Urban One natürlich profitieren konnte. Nichtsdestotrotz sehe ich im Anstieg des Kurses eine Blase die jetzt ihre Luft ablässt. Zudem ist darauf hinzuweisen, dass die hohe Volatilität, die der Aktie im Juni noch innewohnte durchaus wieder schnell zurückkommen kann. Als Beispiel, um aufzuzeigen wie volatil die Aktie sein kann, sei darauf verwiesen, dass es im Juni Tage gab, an denen die Aktie bis zu neun Mal vom Handel ausgesetzt wurde. Da das Kursverhalten, anders als z.B. bei Altimmune, wohl wenig mit der fundamentalen Lage zu tun hat, ist es für mich extrem schwer, die Aktie oder das Unternehmen in irgendeiner Weise wirklich zu fassen.

Charttechnik

Der Aktienkurs von Urban One ähnelt dem von Eastman Kodak sehr stark. Innerhalb von wenigen Handelstagen war ein Kursanstieg von mehreren 1000% zu verzeichnen, bevor der Aktie dann allmählich die Luft ausging. Aktuell notiert der Kurs im Bereich von 12 USD und damit mehr als 70% unter dem Hoch von Mitte Juni. Charttechnisch gesehen bietet sich hier ebensowenig ein gutes CRV wie bei Eastman Kodak.

Wie immer freue ich mich schon auf den nächsten Monat und bin schon gespannt, ob es wieder so viele Gewinner wie im Juli geben wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine