Der Portfoliobuilder: Im schwierigen Marktumfeld wird die Cashquote deutlich erhöht - die neu eingebuchten Unternehmen kommen beide aus dem Energiesektor!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine mächtige Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren. Ganz neu ist nun der Live-Modus. Wenn ein Backtest überzeugend aussieht, dann kann man als Anleger sein Portfolio in den Live-Modus übergeben. Das Portfolio wird dann automatisch gemäß dem Regelwerk umgeschichtet und Sie erhalten die Depotumschichtungn per Email zugeschickt. Zudem sind unsere Entwickler nun dabei Kursfehler aus den letzten Jahren, zu denen es immer wieder kommt, nach und nach zu beseitigen, was den Portfolio-Builder somit immer stabiler werden lässt. Daneben fügen wir nun nach und nach bereits vorgefertigte Templates hinzu, die direkt übernommen werden oder aber noch weiter von Ihnen verfeinert werden können.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Nach dem der Monat Dezember leicht rückläufig war, ging es im ersten Monat des neuen Jahres kräftig bergab, wobei es leider keinen einzigen Take-Profit zu verbuchen gab. Dagegen überwiegen die Verluste. Letztlich ist dies nicht ungewöhnlich, gehören Verschnaufpausen doch auch immer wieder dazu. Zudem sollte klar sein, dass sich unser Musterdepot ja auf US-amerikanische Wachstumsaktien konzentriert. Und bei solchen Aktien kann es oftmals zu sehr heftigen Schwankungen kommen. Es gab bereits Monate, in dem es bei so mancher Aktie zu Verlusten von 30 % und mehr kam. Und so will ich ausdrücklich darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt.

Der TraderFox Portfolio-Builder ist ja ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren. Der TraderFox Portfolio-Builder ist vor allem bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 2. Februar ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

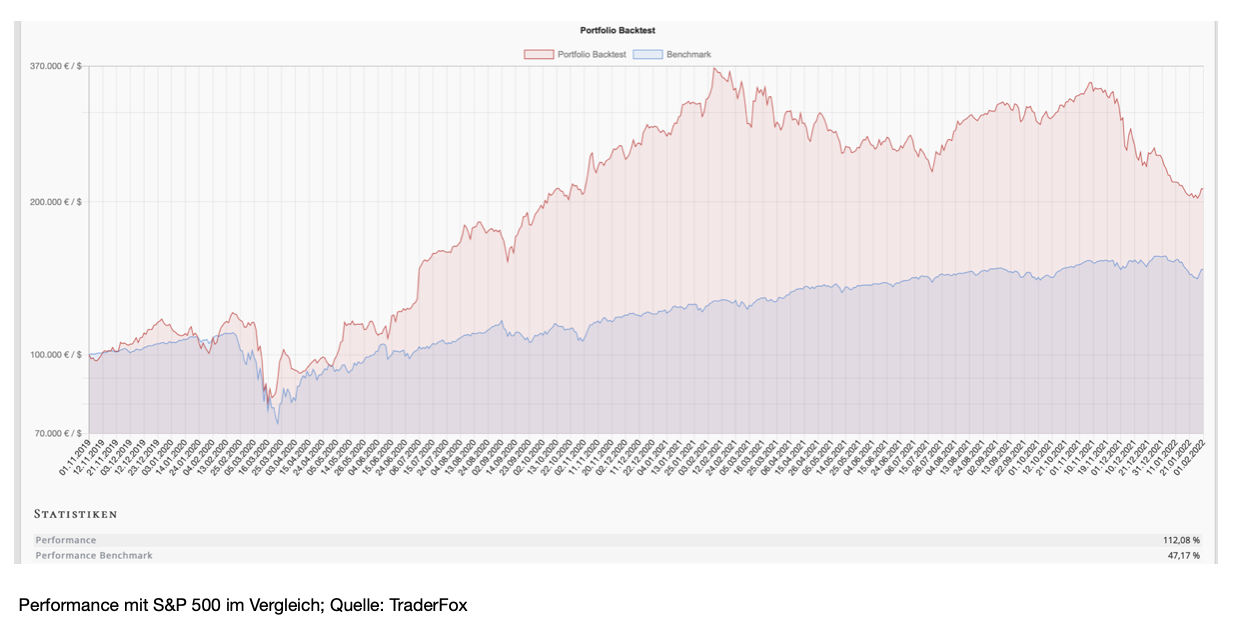

In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 112 % verbuchen und ist, weil wirklich jede Aktie mit Minus verkauft wurde, wieder deutlich vom Allzeithoch zurückgekommen. Dabei hat das Depot im letzten Monat bereits das Risiko reduziert und nur noch vier Aktien eingebucht. In diesem Monat wurden nur noch zwei Aktien eingebucht, was das Risiko noch einmal reduziert. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 47 % erzielt. Um die Survivorship Bias so gut wie möglich zu umgehen, sollte in einem Backtest ein gleichgewichteter Index als Benchmark herangezogen werden. Da es sich allerdings hier im Bild letztlich nur um die reine Depotentwicklung handelt, zeige ich im Vergleich den S&P 500, weil es damit besser nachvollziehbar wird. Was mir schon aufgefallen ist, ist die Tatsache, dass sich die Performance rückblickend manchmal leicht in der Tabelle verändert, wobei ich die monatliche Performance immer selbst genau nachrechne, damit die Performance auch realistisch bleibt.

Die ausgebuchten Aktien

Wir wollen uns nun die Aktien ansehen, die ausgebucht wurden. Es wurden in diesem Monat übrigens alle Aktien ausgebucht. Ja, und alle mit einem Verlust von mehr als 10 %. Dabei handelt es sich um Asana, Perficient, Cytocinetics und ON Semiconductor. Die Charts sehen dabei von allen vier Aktien etwa gleich auch, wobei sich ON Semiconductor am besten gehalten hat und aktuell auch den spannendsten Chart aufweist. So wurde zwar zuletzt das Gap von Anfang November angelaufen. Der Kurs hat aber genau in diesem Bereich gedreht und baut aktuell wieder Stärke auf. Das Unternehmen hat sich auf Chip- und Sensorlösungen für den Automotive-Bereich spezialisiert. Da es bereits nächste Woche die Quartalszahlen vorlegt, würde ich bis dahin mit einem Einstieg warten.

Die eingebuchten Aktien

Nun aber zu den zwei neuen Aktien, die in unser Musterdepot eingebucht wurden. Dabei handelt es sich um Devon Energy und Marathon Oil. Beides sind Ölaktien. Um Missverständnisse zu vermeiden weise ich darauf hin, dass beide Aktien jeweils nur mit einer Gewichtung von 20 % eingebucht sind. Somit wird im Depot aktuell eine Cashquote von 60 % gehalten.

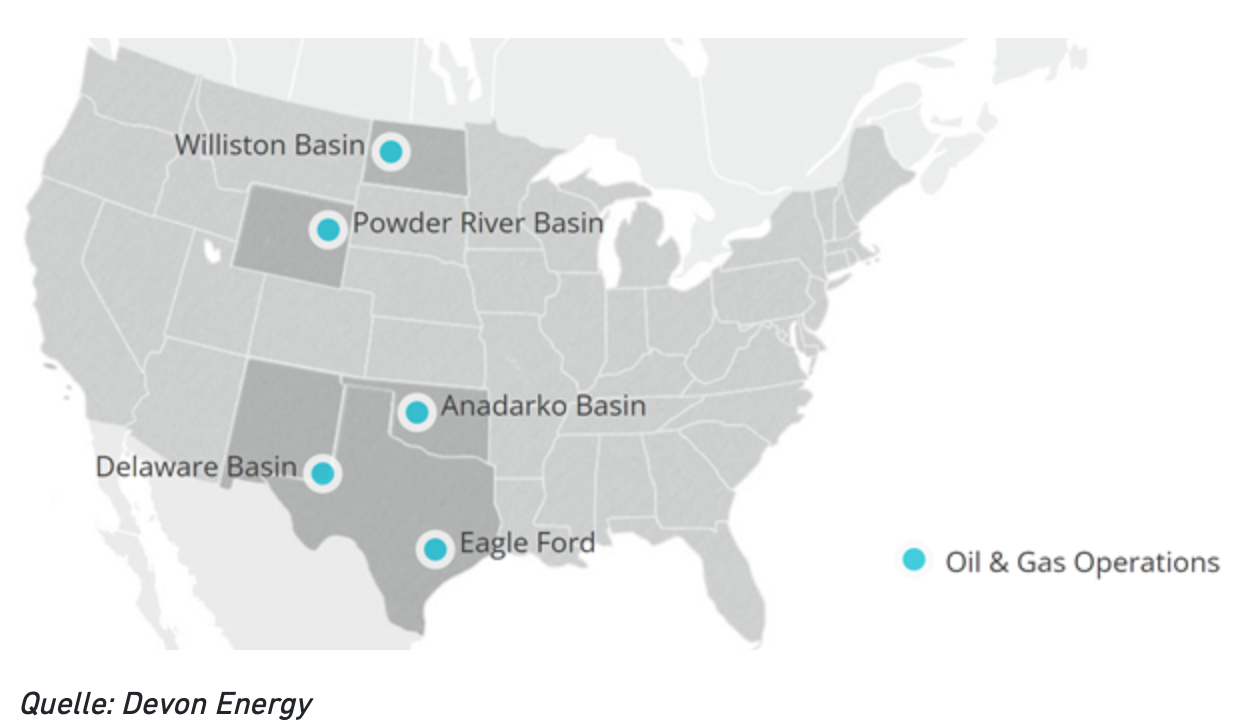

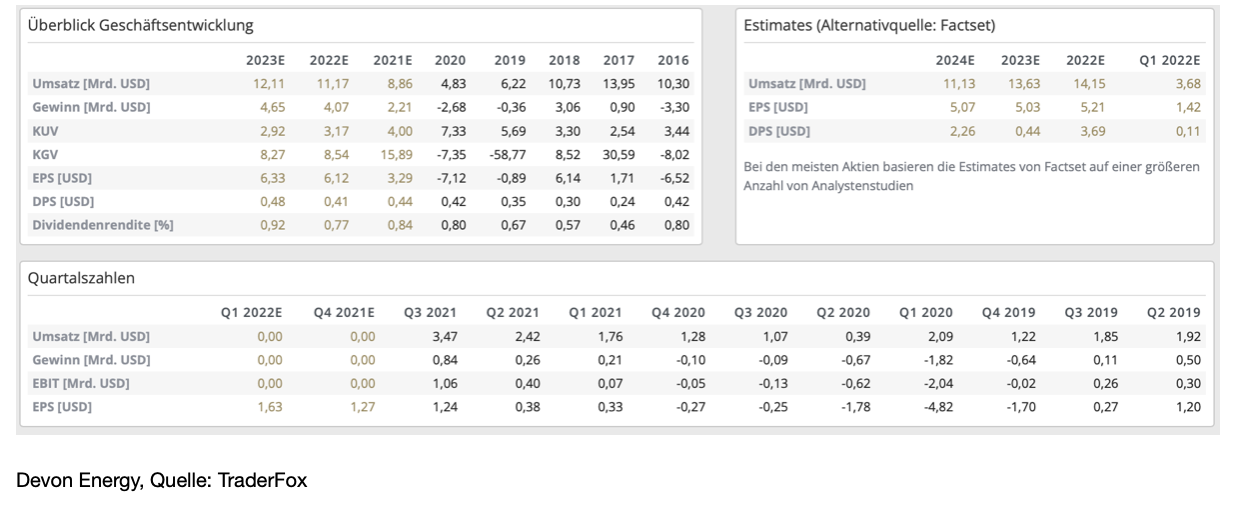

Devon Energy [DVN | WKN 925345 | ISIN US25179M1036] ist ein unabhängiger Öl- und Gaskonzern in den USA. Zusammen mit seinen Tochterunternehmen beinhaltet das Tätigkeitsspektrum von Devon die Erforschung, die Förderung und die Aufbereitung von Öl und Erdgas, sowie den Erwerb entsprechender Produktions- und Transportanlagen. Ein Großteil der Öl- und Gasproduktion des Unternehmens stammt aus Aktivitäten in den USA und Kanada. Außerhalb von Nordamerika ist Devon Energy in Westafrika, China und Aserbaidschan präsent. Die Aktivitäten von Devon konzentrieren sich auf fünf Kerngebiete: Delaware Basin, Eagle Ford, Anadarko Basin, Powder River Basin und Williston Basin. Die Anlagen des Unternehmens in diesen erstklassigen Ressourcengebieten bieten einen umfangreichen Bestand an Möglichkeiten. Die Marktkapitalisierung beträgt aktuell 35 Mrd. USD.

Wachstum und Risiken

Zu Beginn des Vorjahres wurde eine Fusion mit WPX Energy abgeschlossen und damit nach eigener Einschätzung ein führenden Energieerzeuger in den USA geschaffen. Zudem hat man in den Vorjahren das kanadische Ölsandgeschäft veräußert und sich aus dem Barnett Shale-Erdgasgeschäft zurückgezogen.

Zum Jahresende 2020 beliefen sich die nachgewiesenen Reserven von Devon auf insgesamt 757 Millionen Barrel Öläquivalent, und die Nettoproduktion lag in diesem Jahr bei 333 Mio. Barrel pro Tag (70 % der Produktion entfielen auf Erdöl und flüssiges Erdgas, der Rest auf Erdgas). Das Portfolio bietet nach Einschätzung des Vorstands eine stabile, umweltverträgliche Produktion und eine Plattform für zukünftiges Wachstum.

Allerdings muss man sagen, dass in den letzten Jahren die Geschäfte nicht immer unbedingt rund liefen. Für das dritte Quartal 2021 meldete das Unternehmen aber einen Nettogewinn von 838 Mio. USD bzw. 1,24 USD pro verwässerter Aktie, was sehr stark ist. Der operative Cashflow belief sich auf 1,6 Mrd. USD, ein Anstieg von 46 % gegenüber dem Vorquartal. Die Aktie konnte zuletzt deutlich zulegen, wobei die Aktie nur mit einem KGV für 22 von 8,5 bewertet ist. Das Unternehmen hat auch seine Finanzlage weiter gestärkt. Die Barguthaben stiegen im letzten Quartal um 782 Mio. USD auf insgesamt 2,3 Mrd. USD. Das Unternehmen beabsichtigt, seine Finanzkraft weiter zu verbessern, indem es in den Jahren 2022 und 2023 Anleihen mit niedrigen Prämien in Höhe von rund 1,0 Mrd. USD zurückzahlt und kündigt.

Zu beachten ist aber, dass die Risiken hoch sind, weil die Geschäftsaussichten stark an die Energiepreise gekoppelt sind. Zudem handelt es sich um eine sehr kapitalintensive Branche handelt, deren Wert aus der Förderung von Rohstoffen mit sehr volatilen Preisentwicklungen einhergeht. Kurzfristig könnte die Aktie aber durchaus einen Trade Wert sein, das die Stimmung in der Energiebranche aktuell gut ist und der Zusammenschluss mit WPX deutliche Möglichkeiten für Kosteneinsparungen eröffnet.

Charttechnik.

Die Aktie von Devon Energy befindet sich in einem mittelfristigen stabilen Aufwärtstrend. Seit dem Tief im März 2020 betrug der Kursgewinn gut 1000 %. Auf Sicht von zehn Jahren befindet sich die Aktie allerdings noch immer 2 % im Minus, was auch die Volatilität verdeutlicht. Für einen kurzfristigen Einstieg würde ich mir einen Rücklauf in den Bereich von 47 USD wünschen. Das letzte Zwischentief im Bereich von 44 USD könnte dann als Absicherung dienen. Aufgrund der Volatilität sind Rückläufe durchaus möglich, die dann wiederum schnell zu einem Vorstoß auf einen neues Hoch führen könnten.

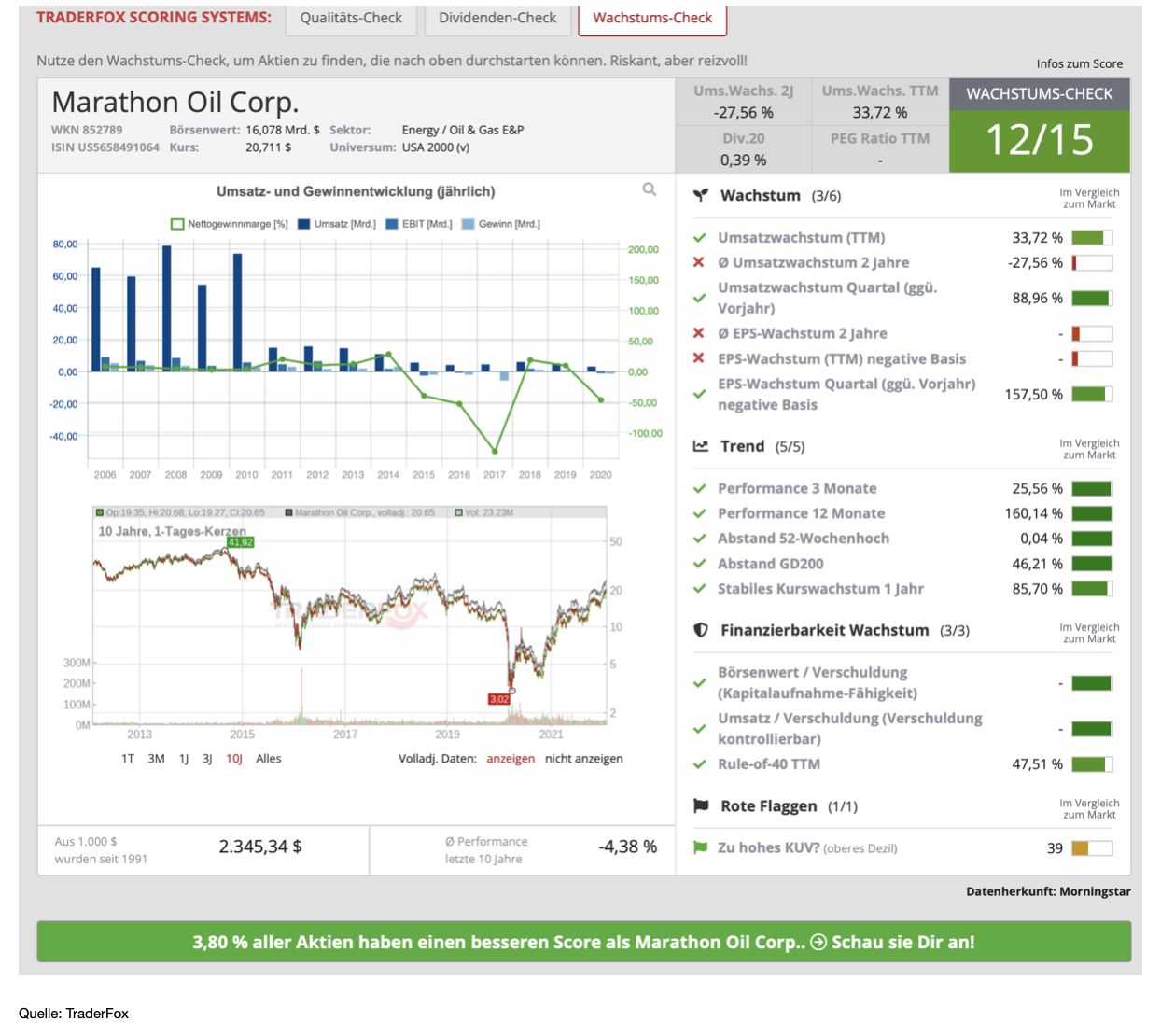

Bei Marathon Oil [MRO | WKN 852789 | ISIN US5658491064] handelt es sich, wie der Name schon sagt, ebenfalls um ein Energieunternehmen. Die Kerngeschäfte von Marathon Oil sind die Produktion und Vermarktung von Kohlenwasserstoffen, also Ölsand und Erdgas. Außerdem fördert die Firma Öl. Die Operationen konzentrieren sich auf Vorkommen in Nordamerika, Europa und Afrika. Das Unternehmen hält Anteile an Ölsand-Förderstätten in Kanada. Marathon Oil hat seinen Sitz in Houston/Texas und hat aktuell eine Marktkapitalisierung von 16 Mrd. USD.

Wachstum und Risiken

Im dritten Quartal konnte das Unternehmen mit einem Umsatzplus von 27 % auf 1,45 Mrd. USD überzeugen, bei einem Gewinn von 0,28 USD je Aktie. Daneben sprudelt aktuell der freie Cashflow, wobei nun bereits zum dritten Mal in Folge die Dividende erhöht wurde. Zudem wurde ein Aktienrückkaufprogramm von 500 Mio. USD angekündigt. Die Nettoverschuldung wurde im letzten Jahr deutlich reduziert und liegt nun bei 3,5 Mrd. USD, was vor allem auf die steigenden Energiepreise zurückzuführen ist.

Wegen sinkender Bohrlochkosten wurde zuletzt die Prognose für die Produktion erhöht. Dabei stellen die hohen Öl- und Gaspreise einen zusätzlichen Rückwind für das Unternehmen dar. Aufgrund der Tatsache, dass das Unternehmen nicht nur in den USA bohrt, sondern auch in Äquatorial-Guinea große Vorkommen besitzt, hat es den Vorteil viel effizienter als reine US-Wettbwerber den europäischen und asiatischen Markt bedienen zu können, wo aktuell viel höhere Erdgaspreise bezahlt werden, als das derzeit in Nordamerika der Fall ist. Anhand der guten Diversifikation des Portfolios ist Marathon Oil meines Erachtens ein attraktiver Übernahmekanditat, da es noch viele Liegenschaften hat, die erkundet und erschlossen werden können und zugleich die Verschuldung wieder auf ein attraktives Niveau zurückgekommen ist.

Nichtsdestotrotz gilt bei Marathon Oil wie bei Devon Energy, dass die Förderkosten hoch sind und zum Teil mit erheblichen Unsicherheiten verbunden sind, wobei der Aktienkurs schwer darunter leiden würde, wenn die Ölpreise unerwarteter Weise wieder deutlich sinken würden. Das Unternehmen wird übrigens seine nächsten Quartalszahlen am 16. Februar präsentieren.

Charttechnik

Die Aktie von Marathon Oil ähnelt der von Devon sehr stark, wobei Marathon gestern bereits auf ein neues Hoch ausbrechen konnte. Auch hierwürde ich aufgrund der Volatilität lieber einen Rücksetzer kaufen, als jetzt direkt mit dem Hoch mitzugehen. Während der Chart mittelfristig durchaus einen starken Aufwärtstrend aufweist, befindet sich die Aktie langfristig gesehen noch im Abwärtstrend, wobei dieser Trend gebrochen würde, wenn das Hoch aus dem Jahr 2018 bei 24 USD fallen würde. Der Anlauf des Allzeithochs bei 40 USD wäre dann der nächste Zielpunkt.

Wie immer freue ich mich schon auf den nächsten Monat und bin gespannt, welche Aktien dann zu den Gewinnern zählen werden.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine