Der Portfoliobuilder: Microvision erreicht Take-Profit - Mit dieser Wallstreetbets-Aktie geht es jetzt weiter!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Nach einem enttäuschenden Monat April trug der Mai zu einer schönen Stabilisierung bei, wobei wir mit Microvision sogar einen Take-Profit erreichten und das Musterdepot insgesamt wieder zulegen konnte. Im letzten Monat wies unser Musterdepot insgesamt eine gute Diversifikation auf, obgleich sich dieses Musterdepot, das mit dem TraderFox Portfolio-Builder entwickelt wurde, ja vor allem auf US-amerikanische Wachstumsaktien konzentriert. Doch auch im aktuellen Monat ist die Diversifikation über verschiedene Branchen hinweg wieder sehr ausgewogen.

Ich möchte aber dennoch wie immer darauf hinweisen, dass die Aktien, die innerhalb dieses Formates vorgestellt werden, sehr volatil sein können. Es gab bereits Monate in dem es bei so mancher Aktie zu Verlusten von 30 % und mehr kam. So weise ich auch ausdrücklich darauf hin, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5 % aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren. Der TraderFox Portfolio-Builder ist vor allem bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. Juni ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln u. a. die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

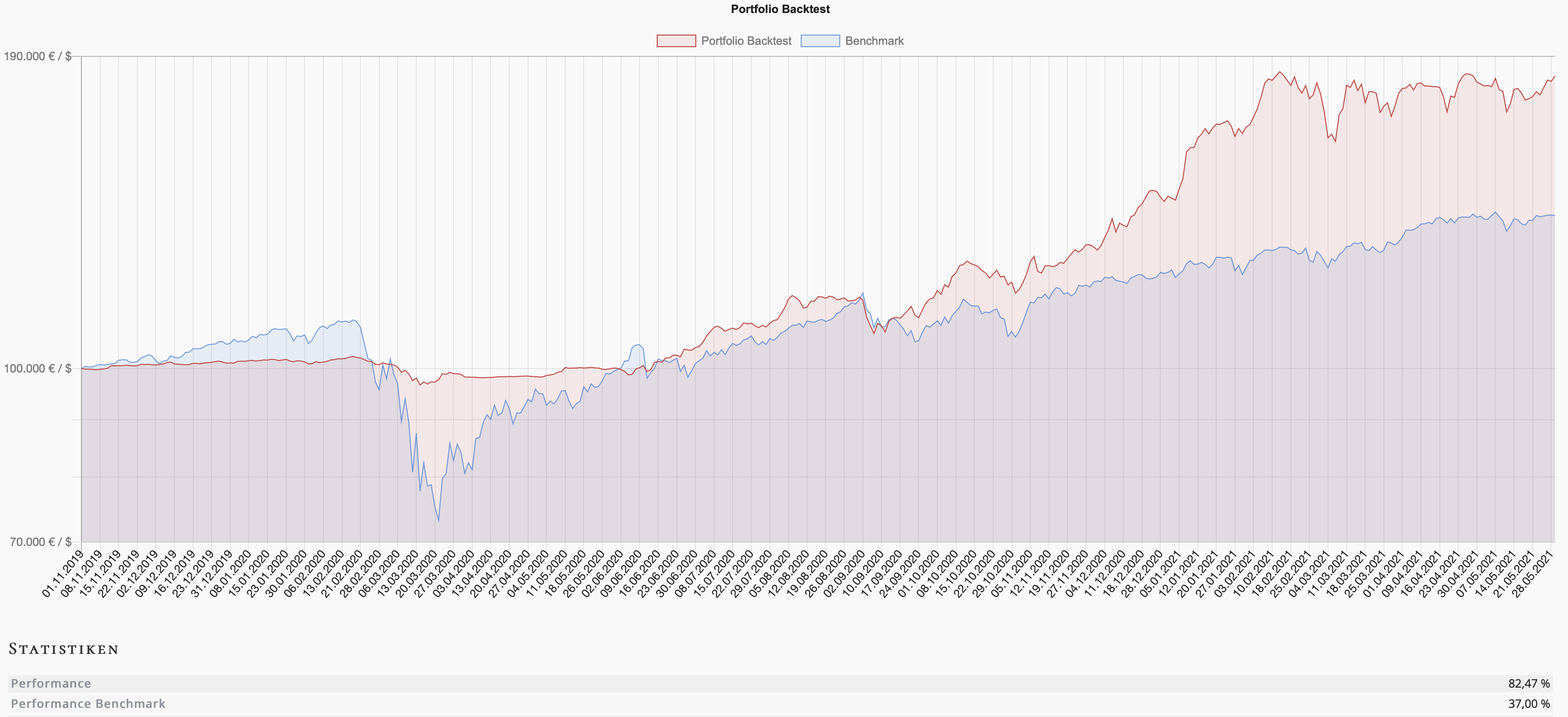

In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %, was dazu führte, dass Microvision vorzeitig ausgebucht werden konnte. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von mehr als 81 % erzielen, während der S&P 500, der als Benchmark eingestellt ist, im selben Zeitraum eine Performance von 37 % erzielt hat. Was mir schon aufgefallen ist, ist die Tatsache, dass sich die Performance rückblickend immer leicht in der Tabelle verändert. Wir waren mit unserem Depot ja schon mal über 200.000 USD, was hier in der Tabelle so gar nicht sichtbar wird. Allerdings rechne ich die Performances monatlich immer selbst auch noch einmal genau nach.

Performance mit S&P 500 im Vergleich; Quelle: TraderFox

Die ausgebuchten Aktien

Microvision konnten wir mit einem satten Plus von 30 % verkaufen. Dabei ist dies die einzige Aktie, die erneut in das Depot eingebucht wurde. Bei Clean Energy Fuels mussten wir einen Verlust von etwa 20 % realisieren. J2 Global, wie auch Brooks konnten mit einem Plus von knapp 10 % ausgebucht werden, während der Verlust bei AGCO mit etwa 5 % sehr moderat ausfiel. Insgesamt konnte sich die Performance in diesem Monat um 2 % verbessern.

Die eingebuchten Aktien

Nun aber zu den neuen Aktien unseres Musterdepots. Dabei handelt es sich neben Microvision um Cimarex Energy, Grow Generation, Louisiana Pacific und AMC Entertainment, das den meisten von euch aufgrund Wallstretbets bekannt sein dürfte. Mit diesen fünf Aktien kann das Musterdepot auch im Juni eine ziemlich gute Diversifikation aufweisen.

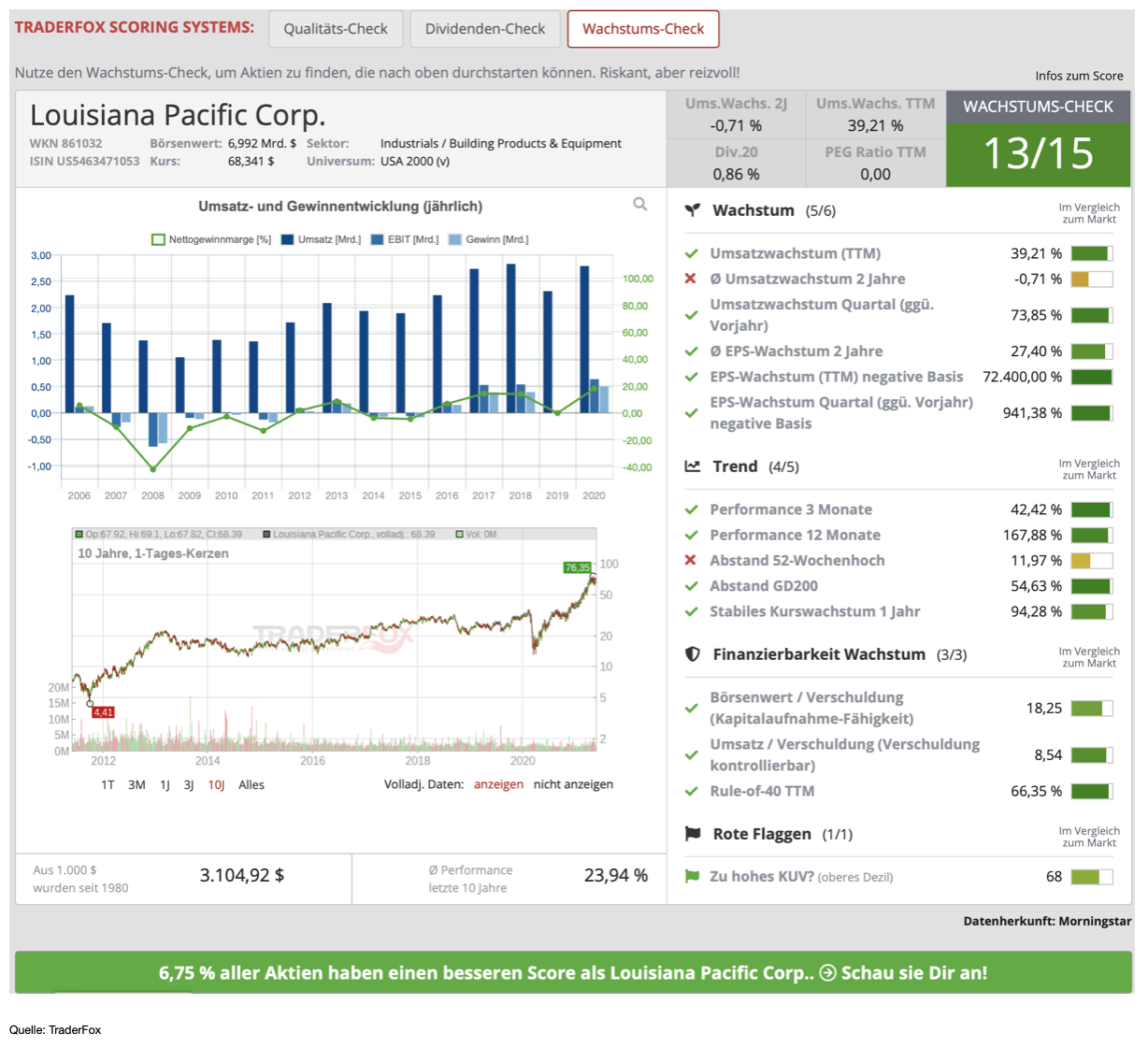

Louisiana Pacific Corp. (LPX) ist ein führender US-amerikanischer Hersteller von Baumaterialien. Dabei konzentriert sich das Unternehmen primär auf die Verwendung und Verarbeitung von Holz. Die Produkte werden hauptsächlich im Neubau, für Reparatur- und Renovierungsarbeiten sowie für Fertighauskonstruktionen verwendet. Die Firma besitzt über 3.700 km² Waldgebiet im Süden der USA und verwaltet weitere 2 Mio. km² in Kanada. Zu den Hauptprodukten von Louisiana Pacific gehören Grobspanplatten, Furnierhölzer und Spanstreifenhölzer, welche in ganz Nord- und Südamerika verkauft werden. Die Marktkapitalisierung beträgt aktuell 6,88 Mrd. USD. Louisiana Pacific ist dem Industriesektor und der Branche Building Products zuzuordnen.

Wachstum und Risiken

Klar ist, dass das Geschäft von Louisiana Pacific als äußerst zyklisch einzustufen ist. Allerdings gibt es aktuell nicht viele Anzeichen dafür, dass wir uns dem Höhepunkt dieses Industriezyklus nähern, da das Infrastruktur-Programm von Joe Biden, einen nachhaltigen Bauboom in den USA auslösen dürfte und somit auch die Nachfrage nach Holz längerfristig besten bleiben wird. Bereits jetzt ist die Nachfrage nach Holz enorm, was den Holzpreis in diesem Jahr bereits auf ein neues Hoch führte. Der Grund dafür ist vor allem im Nachfrageboom durch den US-amerikanischen Hausbauer-Sektor zu finden, und auch diese Entwicklung dürfte sich nicht so schnell abkühlen, so lange die Zinsen so niedrig sind.

Unternehmen wie Louisiana Pacific stehen somit aktuell vor goldenen Zeiten. Dies zeigte sich auch im letzten Quartalsbericht des Unternehmens, der Anfang Mai veröffentlicht wurde. So lag der Gewinn pro Aktie bei 3 USD, wobei der Konsens bei 2,60 USD gelegen hatte. Der Umsatz erhöhte sich YoY um satte 70,9 % auf 1 Mrd. USD und konnte die Prognosen ebenfalls schlagen. Für das Gesamtjahr ist das Management äußerst optimistisch eingestellt und geht von einem absoluten Rekordjahr aus.

Nach dem TraderFox-Wachstumscheck bekommt das Unternehmen aktuell 13 von 15 möglichen Punkten. Dabei fällt nur das Umsatzwachstum der letzten zwei Jahre negativ auf, wobei die Prognosen aktuell von einem Umsatzwachstum für das Gesamtjahr von mehr als 30 % ausgehen. In den letzten zehn Jahren erzielte die Aktie eine durchschnittliche Jahresperformance von 23,94 %. Neben der Gefahr von schneller als erwartet steigenden Zinsen, dürfte das größte Risiko, meines Erachtens, darin zu finden sein, dass sich der konjunkturelle Aufschwung doch nicht ganz so kräftig entwickelt, wie aktuell von vielen Marktbeobachtern vorausgesagt.

Charttechnik

Die Aktie von Louisiana Pacific konnte in diesem Jahr knapp 100 % zulegen. Das Jahreshoch befindet sich im Bereich von 76,35 USD, welches Anfang Mai erreicht wurde. Im letzten Monat ging die Aktie in eine vielversprechende Konsolidierung über. Einen Einstieg würde ich in Betracht ziehen, wenn sich die Konsolidierung dem Ende zuneigt und die Aktie auf ein neues Hoch ausbrechen kann.

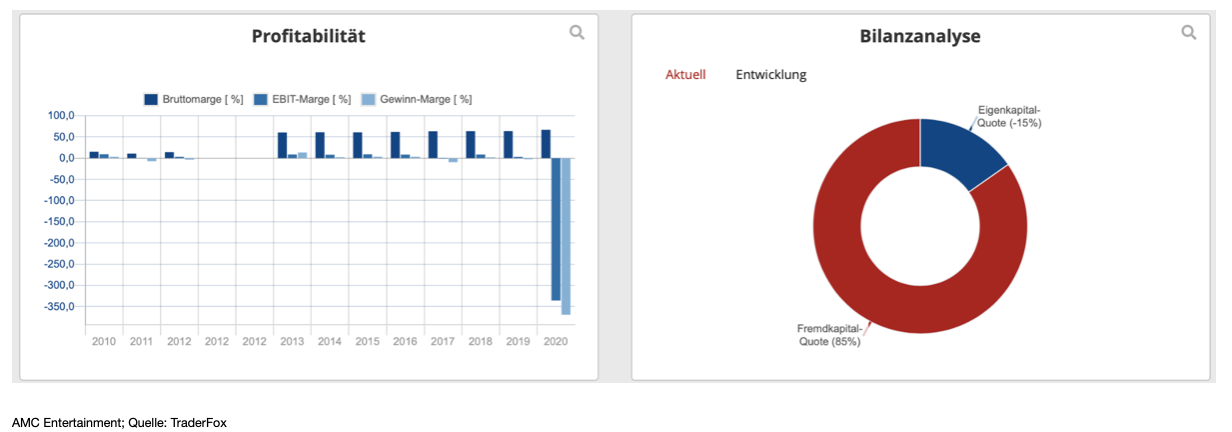

AMC Entertainment (AMC) ist ein weltweit operierender Betreiber von Kinos. Das Unternehmen gehört seit 2012 zu 38 % der chinesischen Wanda Group und ist seit dem Zukauf der Kinokette Carmike Cinemas vor fünf Jahren aktuell der Branchenführer bei Kinos in den USA mit etwa 8400 Kinoleinwänden. Bei Anlegern wurde die Aktie im Januar dieses Jahres bekannt, als das Börsenforum Wallstreetbets den Kurs der Aktie über eine gemeinsame Wette innerhalb weniger Tage um fast 1000 % nach oben trieb. Aktuell beträgt die Marktkapitalisierung 13,3 Mrd. USD. Für ein Unternehmen, das bis zuletzt kurz vor der Insolvenz stand, ist das natürlich enorm. Das sieht auch das Management so, das gegenüber der US-Finanzaufsicht zuletzt geäußert hatte, dass die Marktkapitalisierung nichts mit der aktuellen finanziellen Leistung zu tun habe.

Wachstum und Risiken

Wie auch im Januar steigt auch nun die Aktie des Unternehmens erneut unter hohem Volumen scharf an. Anders als im Januar aber hat der Kurssprung von heute mit 12 % nicht nur mit Wallstreetbets zu tun. Sondern das Unternehmen hat mit Mudrick Capital einen Großinvestor an Bord geholt. So soll der Konzern eine Kapitalerhöhung über 8,5 Millionen Aktien im Gesamtwert von rund 230,5 Millionen USD durchgeführt haben, welche von Mudrick Capital gezeichnet wurden. Verrückt finde ich die Tatsache, dass die Kapitalerhöhung nicht zu einem Ab- sondern zu einem Aufschlag geführt hat, zeigt aber wohl, dass bei den Anlegern Vertrauen in die Zukunft des Unternehmens herrscht oder aber, dass hier aktuell wieder sehr viel spekulatives Kapital in die Aktie fließt, wobei ich zu letzterer Annahme tendiere. AMC beabsichtigt, den Erlös aus dem Anteilsverkauf in erster Linie für wertschöpfende Akquisitionen von Theatervermögen und Mietverträgen sowie für Investitionen zur Steigerung der Verbraucherattraktivität seiner Theater zu verwenden. Darüber hinaus beabsichtigt das Unternehmen, mit diesen Fonds weiterhin Möglichkeiten zum Schuldenabbau auszuloten.

Insgesamt hört sich dies erst einmal sehr gut an; dennoch ist fraglich, ob dem Konzern tatsächlich langfristig die operative Wende gelingt. Schließlich nimmt der Trend hin zu Streamingdiensten weiter an Fahrt auf und trotz Impfung, dürften die Menschen weiter vorsichtig bleiben. Bei einem erwarteten Umsatz von 2,56 Mrd. USD in 2021 ist das Unternehmen mit einem KUV natürlich nach wie vor noch nicht wirklich teuer. Wenn man aber die unsichere Zukunft und die hohen Schulden bedenkt, ist der Kauf der Aktie natürlich vor allem eine handfeste Spekulation.

Charttechnik

Wie bereits erwähnt, ist die enorme Kurssteigerung in der Aktie Anfang des Jahres auf die Wallstreetbets-Gruppe zurückzuführen. Auf hohem Niveau lief die Aktie die letzten Monate seitwärts. Jetzt bricht sie aus dieser Range aus. Wenngleich es hier sicher noch einige Tage steil nach oben gehen kann, dürfte der Kurs alsbald wieder in sich zusammenstürzen und so ist die Aktie, meines Erachtens, nur für einen schnellen Trade geeignet.

GrowGeneration (GRWG) ist mit derzeit 52 Gartencentern in 10 Bundesstaaten der größte Anbieter von Hydrokultur-Ausrüstung in den USA. Dabei verkauft das Unternehmen u. a. organische Nährstoffe, Beleuchtungssysteme, Belüftungssysteme, Schädlingsbekämpfungsmittel, Belüftungslösungen und noch viele weitere Produkte, die für den Anbau von Pflanzen im Innen- und Außenbereich benötigt werden. Zudem betreibt es einen Online-Superstore für Landwirte, der sich unter www.growgeneration.com befindet. Über die Tochtergesellschaft, GrowGeneration Hemp werden sämtliche Produkte angeboten, die dazu benötigt werden, um Hanf zu produzieren. Damit ist GrowGeneration eine spannende Aktie, um von der Legalisierung von Cannabis zu profitieren. Die Marktkapitalisierung liegt aktuell bei 2,5 Mrd. USD.

Wachstum und Risiken

Die Zahlen der letzten Quartale waren durchgehend beeindruckend. Das durchschnittliche Umsatzwachstum der letzten fünf Jahre lag bei 123 %. Im letzten Quartal stieg der Umsatz auf 90,1 Mio. USD nach 33 Mio. USD ein Jahr zuvor. Auch der Gewinn kann sich sehen lassen. Der lag im letzten Quartal bei 0,11 USD, während im Vorjahr hier noch ein kleiner Verlust ausgewiesen wurde. Das beeindruckende Wachstum hat natürlich seinen Grund. Und der heißt Cannabis. Der CEO des Unternehmens Darren Lampert betonte zuletzt, dass das Geschäft mit Cannabis boomt. „Wir befinden uns in einem so frühen Stadium einer Multi-Milliarden-Dollar-Industrie", sagte Lampert. „Und GrowGeneration fängt gerade erst an.“ Der Optimismus scheint dabei nicht unbegründet, denn die US-amerikanische Cannabisindustrie wächst extrem strak und mehrere große Bundesstaaten haben in den letzten Jahren sowohl medizinisches Cannabis als auch Cannabis für den Freizeitgebrauch legalisiert. GrowGeneration ist inzwischen, laut Lampert, zum Ausstatter für alle Cannabis-Züchter geworden. Diverse Analystenhäuser wie u. a. Oppenheimer haben teils ihre Kurziele drastisch erhöht. Dabei gehen sie davon aus, dass bald weitere US-Bundesstaaten den Anbau von Marihuana legalisieren werden, was einen noch größeren Markt für GrowGeneration bedeuten würde. Das Management war mit der Performance des Unternehmens im letzten Quartal so zufrieden, dass die Prognose für 2021 angehoben wurde. Das Management geht davon aus, dass diese Jahr bis zu 470 Mio. USD Umsatz und 58 Mio. USD Gewinn hängen bleiben könnten.

Das größte Risiko sehe ich aktuell in der Tatsache, dass das Geschäftsmodell, stark von der Politik abhängig ist. Sollte die Drogenpolitik in den verschiedenen US-Bundesstaaten wieder restriktivere Züge annehmen, dürfte dies schnell das Geschäftsmodell in Frage stellen. Dann will ich noch auf die hohe Bewertung eingehen. So wird das Unternehmen aktuell mit einem KGV von 85 bewertet, was durchaus hoch ist, sich allerdings relativiert, wenn wir uns das KUV ansehen, das mit 5,5 wiederum nicht hoch ist. Sollte das Unternehmen sein beeindruckendes Wachstum fortsetzen können und sich Lampert's positive Einschätzung des Marktpotenzials als richtig erweisen, dann könnte dies erst der Anfang einer langen Rallye sein, das zumindest ist meine Meinung. Wie auch Louisiana Pacific bekommt die Aktie von GrowGeneration 13 von 15 Punkten bei unserem Wachstumcheck. Die durchschnittliche Jahresperformance der letzten fünf Jahre beträgt beachtliche 89,92 %.

Charttechnik

Die Aktie von GrowGeneration ging erst im Frühling letzten Jahres, nach einer langen Seitwärtsphase, in einen Aufwärtstrend über. Im März 2020 lag der Kurs der Aktie noch bei unter 3 USD. Seitdem ging es langsam aber stetig bergauf. Die Beschleunigung des Aufwärtstrends setzte erst im Herbst letzten Jahres ein und zog innerhalb weniger Wochen von 15 auf knapp 70 USD. Seit Februar ist die Aktie wieder stärker zurückgekommen, könnte aber schon bald den Aufwärtstrend wieder aufnehmen.

Cimarex Energy (XEC) ist auf die Exploration und Produktion von Erdöl und Erdgas spezialisiert. Die Aktivitäten des Unternehmens umfassen das Bohren, Fertigstellen und Betreiben von Bohrungen. Dabei ist Cimarex insbesondere in den Regionen von Oklahoma, Texas und New Mexico tätig. Das Unternehmen wurde 2002 gegründet und hat seinen Hauptsitz in Denver. Die Marktkapitalisierung beträgt aktuell 7 Mrd. USD.

Wachstum und Risiken

Bei Ölunternehmen und deren Aktien kommt es natürlich in erster Linie immer auf die Entwicklung des Ölpreises an. Steigt der Preis für Öl, dann steigen für gewöhnlich auch die Gewinne und die Aktien gehen nach oben. Seit November letzten Jahres konnte sich der Ölpreis beinahe verdoppeln, was natürlich auch zu stark steigenden Kursen bei Ölaktien geführt hat.

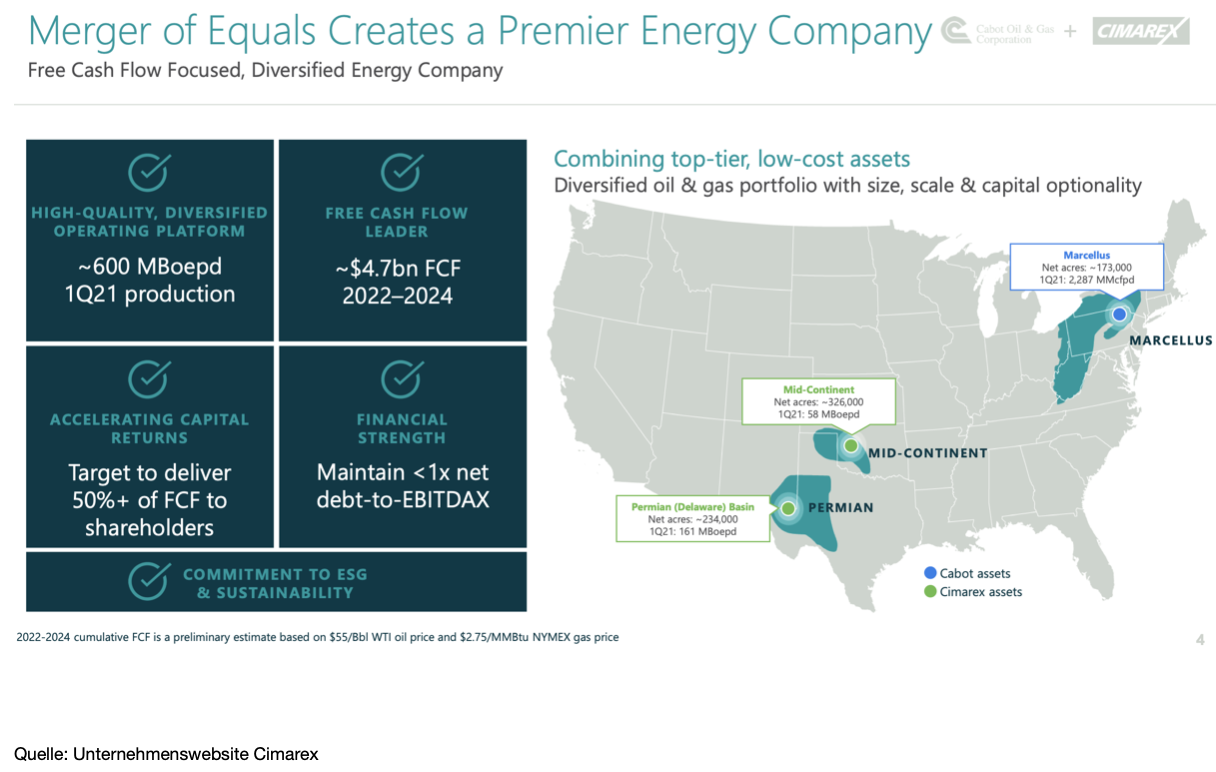

Ein mindestens genauso wichtiges Thema wie der steigende Ölpreis ist für Cimarex aktuell allerdings die Tatsache, dass es mit Cabot Oil & Gas fusionieren wird. Die Transaktion wurde vor einer Woche erst bekanntgegeben und wird mit 17 Mrd. USD bewertet. Die beiden Unternehmen gehen davon aus, dass durch den Zusammenschluss innerhalb von zwei Jahren nach Abschluss der Transaktion jährlich 100 Mio. USD an allgemeinen und administrativen Kosten eingespart werden können. Dies wird die Kostenstruktur des kombinierten Unternehmens weiter reduzieren und es in die Lage versetzen, von 2022 bis 2024 einen freien Cashflow von 4,7 Mrd. USD zu generieren, unter der Annahme eines durchschnittlichen Ölpreises von 55 USD pro Barrel und einem Erdgaspreis von 2,75 USD. Die Verschmelzung soll noch in diesem Sommer über die Bühne gehen.

Obgleich der Deal sicher für beide Unternehmen Vorteile bringen dürfte, verloren beide Aktien nach der Nachricht erst einmal an Wert. Die Aktionäre sind von dem Deal wenig angetan, wenngleich vor allem die Investoren von Cabot angetan sein sollten, da sie nach Abschluss der Transaktion 49,5 % des kombinierten Unternehmens besitzen werden, obgleich Cimarex in den letzten Quartalen wesentlich mehr an Wert geschaffen hat als Cabot. Beispielsweise hat Cabot einen operativen Cashflow von 290,5 Mio. USD im letzten Quartal erwirtschaftet. Währenddessen generierte Cimarex 395 Mio. USD, was darauf hindeutet, dass die Cimarex-Aktionäre eindeutig benachteiligt werden. Zudem wird der Preis pro Aktie, den Cimarex-Aktionäre im Rahmen der Transaktion erhalten werden, nur 71,50 USD betragen; das ist ein Aufschlag von nur 0,4 % auf den Schlusskurs vor Bekanntgabe des Deals. Der Merger unter Gleichen, wie es auf der Website der Unternehmens heißt, dürfte meines Erachtens also so gleich gar nicht sein.

Die Aktie konnte, getrieben vom starken Ölpreis, in den letzten sechs Monaten mehr als 100 % zulegen. Nach Bekanntgabe der Fusion verlor die Aktie unter hohem Volumen gut 10 % an Wert, was dafür spricht, dass die Aktionäre nicht allzu angetan von dem Deal sind. Cimarex-Aktionäre werden im Rahmen der Transaktion, wie gesagt, 71,50 USD pro Aktie erhalten. Aktuell steht die Aktie bei knapp 68 USD und dürfte sich dem Transaktionswert nun wieder annähern. Darüberhinaus dürfte sich die Aktie dann aber auch nicht mehr allzu stark bewegen, was einen Einsteig unattraktiv erscheinen lässt.

Wie immer freue ich mich schon auf den nächsten Monat und bin gespannt, welche Aktien dann zu den Gewinnern zählen werden.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine