Diese 5 Superperformance-Stocks könnten 2022 richtig durchstarten

Liebe Leser,

Mit Hilfe des „Superperformance-Stocks“ Screening können wir Aktien identifizieren, die ein „Leadership Profile“ vorweisen und raketenartig durchstarten können. In diesem Aritkel möchte ich daher die Systematik der SEPA-Methode vorstellen und im Anschluss 5 Superperformance-Stocks vorstellen, auf die die genannten Kriterien zutreffen. Mark Minervini die SEPA-Methode entwickelt. Sie beinhaltet 5 Kernelemente:

1. Trend-Template

Als Trader brauchen wir uns nicht für Aktien interessieren, die in Abwärtstrends oder Seitwärtsphasen feststecken. Die größten Kursbewegungen beginnen in der Regel immer aus einer Phase heraus in der die Aktien bereits aufwärts tendieren. Mark Minervini hat ein Trend-Template entwickelt, um den Markt danach zu filtern. Es ist folgendermaßen definiert:

- Der Aktienkurs ist über dem GD150 und GD200

- Der GD150 liegt über dem GD200

- Der GD200 bewegt sich seit über 1 Monat aufwärts

- Der GD50 ist über dem GD150 und GD200

- Der aktuelle Aktienkurs ist über dem GD50

- Der aktuelle Aktienkurs ist mind. 30% über dem 52-Wochentief

- Der aktuelle Aktienkurs ist nicht mehr als 25% von seinem 52-Wochentief entfernt.

- Das relative Stärke Ranking nach IBD ist größer als 70

- Das Trend-Template können wir so 1:1 modellieren

2. Fundamentaldaten

Die meisten Superperformance-Phasen werden von einer Verbesserung bei Gewinnen, Umsätze oder Gewinnmargen getrieben. Diese Verbesserungen der Fundamentaldaten werden bereits schwarz auf weiß in den Geschäftsberichten ersichtlich, bevor die Superperformance-Phase startet.

Modellierung: Ich würde es hier relativ einfach halten und voraussetzen, dass der Gewinn im letzten Quartal um mehr als 20 % gestiegen sein muss. Weil Minervini großen Wert auf die Qualität der Ergebnisanstiege legt, die möglichst von steigenden Umsätzen ausgelöst werden sollten, würde ich beim Mindestumsatzwachstum einen Filter bei +10 % setzen.

3. Catalyst

Die Phase der starken Anstiege beginnt meist immer mit einem Trigger-Ereignis. Das können Quartalszahlen sein, eine neuer CEO, neue Großaufträge, oder eine FDA-Zulassung bei Biotech-Aktie. Als Trader macht es Sinn gezielt nach diesen Catalysts Ausschau zu halten.

Modellierung: Ich würde in der PDF-Datei, die wir erstellen, generell alle Aktien anzeigen lassen, die das Screening nach Punkt 1 und Punkt 2 erfüllen. Zusätzlich würde ich dann die Aktien separat noch einmal hervorheben, die sich durch folgende Eigenschaften auszeichnen:

1. hohes Handelsvolumen

2. starker Kursanstieg an einem Tag

3. Gap-Up von über 4 %

4. Entry Points

Entry Points sind über Chartpattern definiert. Ich würde in der PDF-Datei, die wir erstellen, generell alle Aktien anzeigen lassen, die das Screening nach Punkt 1 und Punkt 2 erfüllen und die zudem folgende Chart-Patterns vorweisen können:

1. Flat Bases

2. Dynamic Breakouts

3. Tend-Continuation Lines

4. Cup-with-Handle

5. Neues 52-Wochenhochs

Im Folgenden werden 5 Superperformance-Aktien vorgestellt, auf die oben stehende Kriterien zutreffen:

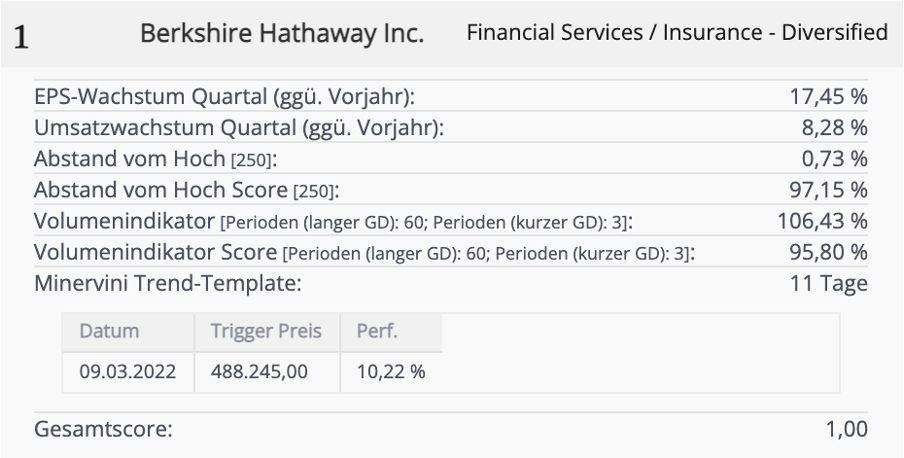

1. Berkshire Hathaway Inc.

Berkshire Hathaway Inc. ist eine US-amerikanische Beteiligungsgesellschaft, die sich auf vier Segmente spezialisiert hat. Diese umfassen: „Versicherungen und Rückversicherungen“, „Einzelhandel, Dienstleistungen und Industrie“, „Infrastruktur“ und „Investmentportfolio“, wobei der Fokus besonders auf Versicherungen gerichtet ist. Unter Namen wie Geico, BH Primary Group und BH Reinsurance Group, bietet Berkshire Hathaway Privatpersonen und Unternehmen eine Versicherung an. Die daraus gewonnen Cash Flows werden in Anleihen und Unternehmen investiert, um stabile Erträge zu sichern. Dadurch wird der Mehrwert für Aktionäre kontinuierlich erhöht, denn sollte es mal zu einem Versicherungsschaden kommen, at Berkshire durch die Anleihen weiter genügend Flexibilität. Warren Buffet spricht in diesem Zusammenhang von 20 Mrd. USD, die jederzeit für solche Schäden bereitgehalten werden. Der restliche Betrag steht für Investitionen zur Verfügung.

Nachdem Berkshire die vergangenen Jahre, wegen einer Underperformance gegenüber dem S&P500, einiges an Kritik einstecken musste, konnte die Aktie 2021 mit einer Rendite von 29,6 % bei Anlegern punkten und den Markt schlagen. Um dies auch in Zukunft zu können, kaufte Buffet in den vergangenen Wochen wieder kräftig zu: Laut einer Mitteilung der SEC hat Warren Buffet seinen Anteil bei Occidental um fast eine Milliarde Dollar aufgestockt und besitzt damit 136,4 Millionen Occidental-Aktien im Wert von rund 7,2 Milliarden Dollar. Außerdem hat er beschlossen, die amerikanische Investmentgesellschaft Alleghany für 11,6 Milliarden Dollar zu übernehmen. Durch sein Portfolio, dürfte Alleghany von den anziehenden Zinsen in den USA profitieren und Anlegern von Berkshire weitere Gewinne bringen.

Durch die SEPA-Methode kommt Berkshire Hathaway auf einen Gesamtscore von 1,00 und somit zur best möglichen Note. Ein Grund dafür ist die relative Stärke der Aktie gegenüber dem Gesamtmarkt. Während der S&P500 seit November 2021 rund 4 % verloren hat, konnte die Aktie von Berkshire Hathaway rund 30 % zulegen und damit die oben genannten technischen Kriterien erfüllen. Aber auch die Fundamentaldaten können überzeugen. Für ein Unternehmen dieser Größte ist ein Umsatzwachstum von über 8 % mehr als zufriedenstellend, wobei das EPS-Wachstum mit über 17 % sogar noch deutlich stärker ausfällt. All das macht Berkshire Hathaway zu einem Top-Pick und ein Ende des Trends ist bisher auch nicht in Sicht.

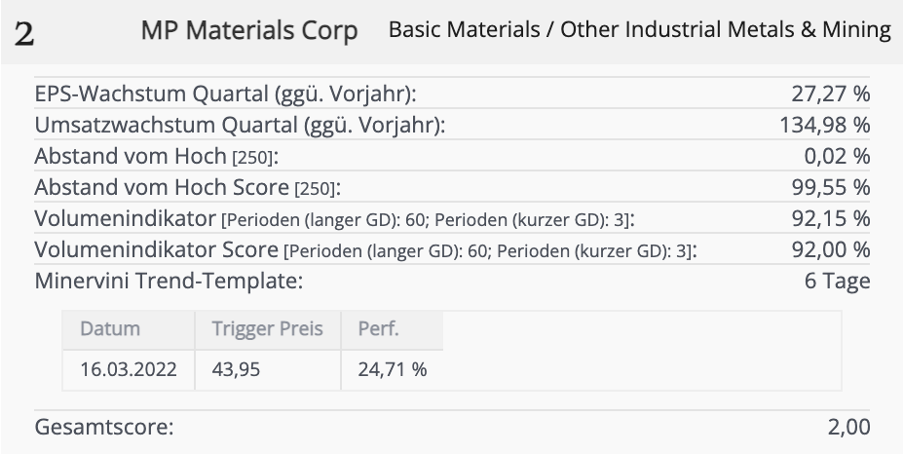

2. MP Materials Corp.

MP Materials Corp. ist ein amerikanischer Spezialist für Seltenerdmaterialien mit Sitz in Las Vegas und einer der reichsten Lagerstätten für seltene Erden weltweit. Seltene Erden sind eine Reihe von chemischen Elementen, die in der Erdkruste vorkommen und für viele moderne Technologien unerlässlich sind. Durch Verarbeitungsanlagen bei Mountain Pass werden somit Elemente, wie z.B. hochreines Neodym-Praseodym-Oxid gewonnen, welches Hauptbestandteil der effizientesten und stärksten Dauermargneten der Welt sind. Diese werden besonders stark in den vier Zukunftsbranche: Automobil, Grüne Energie, Militär und digitale Technologien nachgefragt, wo sie u.a. in der Produktion von E-Autos, Windkraftanlagen, Radartechnologien oder Smartphones eingesetzt werden.

Entsprechend groß sind auch die Wachstumsperspektiven von MP Materials Corp. Allein der Markt für Windkraftanlagen soll zwischen 2021 und 2025 für rund 30 % des globalen Wachstums in der Verwendung von seltenen Erden verantwortlich sein. Dadurch sollen die Anlagen leichter, günstiger und leichter zu pflegen sein. Auch die Tatsache, dass E-Autos immer beliebter werden dürfte dem Konzern in die Hände spiele, denn die sogenannten NdFeB Magneten werden u.a. für den Elektromotor benötigt Während der Bedarf an Gigawattstunden für Batterien hier 2021 noch bei 273 lag, soll dieser Wert bis 2030 auf über 2.900 Gigawattstunden klettern. Im Zuge der weltweiten militärischen Aufrüstung, die von dem Russland-Ukraine-Krieg ausgelöst wurde, dürfte der Bedarf an seltenen Erden deutlich höher ausfallen als bisher erwartet, was der Aktie einen regelrechten Schub verleitet hat.

Durch die SEPA-Methode kommt MP Materials Corp. auf einen Gesamtscore von 2,00 und liegt damit knapp hinter Berkshire Hathaway. Auch sie zeichnet sich durch relative Stärke gegenüber dem Gesamtmarkt aus. Während der S&P500 seit Januar 2022 rund 1 % erzielen konnte, hat die Aktie von MP Materials Corp. rund 70 % zugelegt und damit die technischen Kriterien der SEPA-Methode deutlich erfüllt. Ein Blick auf die fundamentalen Werte unterstreicht die Performance. Die Aktie glänzt mit einem sportlichen Umsatzwachstum von über 130 %, wobei die EPS immerhin noch um mehr als 27 % gesteigert werden konnten. Sollte sich dieser Trend in Zukunft ähnlich fortsetzen, dürfte die Aktie noch viel Luft nach oben haben.

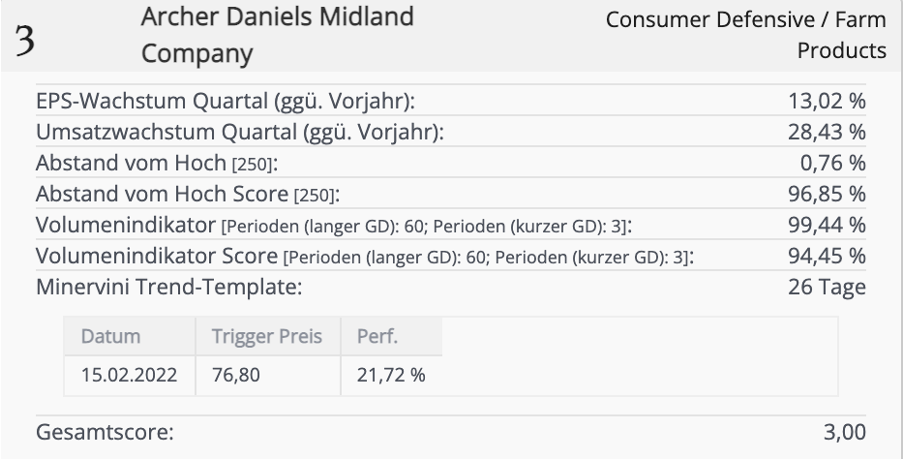

3. Archer Daniels Midland Company

Die Archer Daniels Midland Company ist ein amerikanischer, weltweit führender Nahrungsmittel- und Agrarkonzern mit Sitz in Chicago. Sie selbst besitzen keine landwirtschaftlichen Betriebe, aber arbeiten mit den Erzeugern zusammen und unterstützen sie dabei, ihre Erzeugnisse in Produkte für Verbraucher auf der ganzen Welt umzuwandeln und mit Hilfe von Technologien ihre Effizienz zu erhöhen. Dazu zählen Grundnahrungsmittel, erneuerbare Industrieprodukte, Lebensmittel- und Getränkezutaten sowie Nahrung für Haus- und Nutztiere. Insgesamt umfasst der Konzern mehr als 800 Anlagen, mehr als 345 Standorte für Lebensmittel und Futterverarbeitung sowie über 38.000 Mitarbeiter weltweit, wozu sich auch Lebensmittelwissenschaftler, Aromatiker oder Köche zählen. Das langfristige Ziel ist es durch Innovationen Menschen zu einem gesünderen Leben zu führen und dabei auch Ernährungstrends zu berücksichtigen. Durch diese Strategie ist Archer Daniels Midland mittlerweile zu einem der führenden Unternehmen in der Human- und Tierernährung, sowie zum weltweit führenden Unternehmen für landwirtschaftliche Erzeugung und Verarbeitung aufgestiegen.

2019 schaffte es das Unternehmen noch einen Umsatz von rund 65 Mrd. Dollar zu erzielen. Dieser Wert dürfte sich im Zusammenhang mit der Russland-Ukraine-Krise deutlich erhöhen, denn die landwirtschaftliche Wertschöpfungskette steht in der Ukraine seit der Invasion Russlands still. Da die Ukraine und Russland für mehr als ein Viertel der weltweiten Weizenexporte verantwortlich sind, steigen die Preise für Weizen aktuell auf ein Rekordniveau, welches selbst das Niveau der Nahrungsmittelkrise 2008 übertrifft. Archer Daniels Midland profitiert von diesem Trend wie kaum ein anderes Unternehmen auf dieser Welt. Aber auch Unabhängig von der Krise, dürfte die stetig wachsende Weltbevölkerung auch in Zukunft für eine hohe Nachfrage sorgen.

Durch die SEPA-Methode kommt Archer Daniels Midland Company auf den dritten Platz dieser Liste. Aus technischer Sicht klettert die Aktie von einem Allzeithoch zum Nächsten und erwirtschaftete in den vergangenen Wochen seit eine deutlich bessere Rendite als der Gesamtmarkt. Gemessen vom Tief im Dezember 2021 konnte der Titel bis heute über 50 % zulegen. Mit einem Umsatzwachstum von mehr als 28 % sowie einem EPS-Wachstum von über 13 % können sich auch die fundamentalen Daten durchaus sehen lassen. Kurzfristig sollten Anleger eine Beruhigung im Kursverlauf abwarten, da die Aktie nahezu fahnenstangenartig in die Höhe geschossen ist. Bei einem Rücksetzer bleibt Archer Daniels Midland jedoch klar kaufenswert.

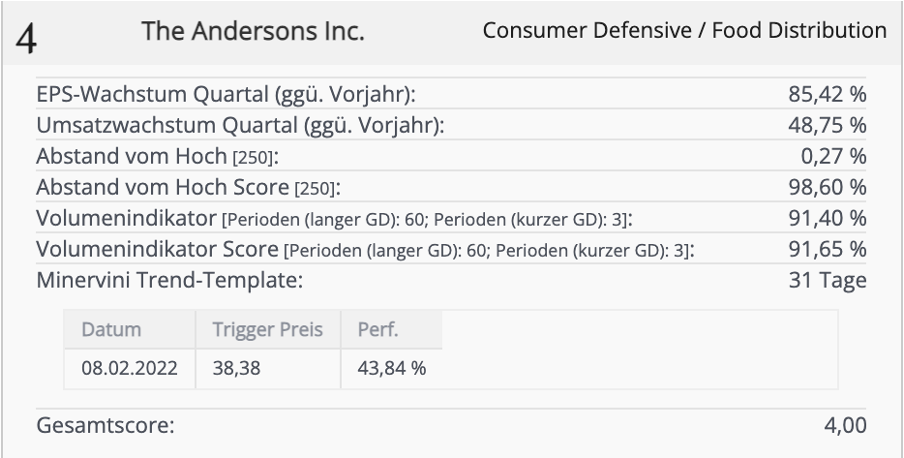

4. The Andersons Inc.

The Andersons Inc. ist ein 1947 gegründetes, amerikanisches Agrarunternehmen mit Sitz in Maumee, Ohio. Das Unternehmen ist bezogen auf seine Segmente sehr diversifiziert und führt daher Geschäfte in ganz Nordamerika in den Bereichen Korn, Ethanol, Pflanzennährstoffe und Schienenbereich. Sie besitzen und betreiben mehr als 70 Getreideterminals in den USA und Kanda mit einer Gesamtlagerkapazität von über 216 Millionen Bushel und bieten in einem sogenannten „Farm2Market-Programm“ Serviceleistungen an Bauern an, um z.B. Getreide von der Farm abzuholen und es auf den Markt zu bringen. Das Segment Handel ist auf den Transport von physischen Gütern wie Getreide, Getreideprodukte, Futtermittelzutaten, Frac-Sand, heimische Kraftstoffprodukte sowie andere landwirtschaftliche Güter spezialisiert. Im Bereich Ethanol kauft und verkaufen sie Ethanol und bieten dafür auch entsprechende Marketing-Dienstleistungen an. Das Segment Pflanzennährstoffe produziert, vertreibt und vermarktet landwirtschaftliche Pflanzennährstoffe, Produkte auf Maiskolbenbasis sowie pelletiert Kalk- und Gipsprodukte. Im Segment Einzelhandel vermietet, repariert und verkauft The Andersons verschiedene Arten von Eisenbahnwaggons sowie Lokomotiven.

Durch seine Wurzeln im landwirtschaftlichen Sektor, mit Fokus auf u.a. Weizenprodukte ist auch The Andersons ein direkter Profiteur der Russland-Ukraine-Krise und der damit verbundenen Angebotsknappheit von Weizen. Dies hat zu einer regelrechten Preisexplosiion bei Weizen geführt und dürfte dem Unternehmen eine Sonderkonjunktur verschaffen, deren Ende bisher noch nicht abzusehen ist. Aber auch Unabhängig von der Krise, dürfte die stetig wachsende Weltbevölkerung in Zukunft für eine hohe Nachfrage sorgen und die Aktie zu einem attraktiven Kandidaten machen. Dies zeigt auch ein Blick auf die Zahlen:

Durch die SEPA-Methode kommt The Andersons Inc. auf den vierten Platz dieser Liste. Auch hier kam es die vergangenen Wochen zu einer deutlichen outperformance des S&P500 in Form von einem fahnenstangenartigen Anstieg. Alleine zwischen die Kursrendite zwischen dem 15. März 2022 und 25. März 2022 beträgt rund 30 %. Gewinnmitnahmen werden also immer wahrscheinlicher. Die fundamentalen Daten zeigen aber, dass die Stärke der Aktie durchaus gerechtfertigt ist, denn das EPS-Wachstum konnte mit einem Wert von mehr als 85 % sogar das Umsatzwachstum von rund 49 % schlagen. Nach einem kurzen Rücksetzer könnte sich also auch hier ein Einstieg auszahlen.

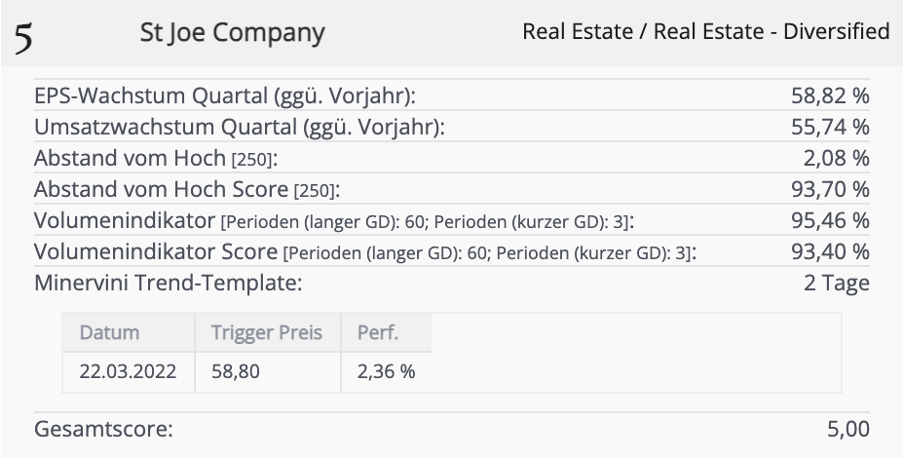

5. St. Joe Company

Die St. Joe Company ist ein im Nordwesten Floridas ansässiger Immobilienentwickler und Vermögensverwalter. Der Konzern ist Spezialist für Immobilienentwicklung und -verwaltung und ist dabei in den Segmenten: Wohnimmobilien, Gastgewerbe, gewerbliche Vermietung und Verkauf sowie Forstwirtschaft tätig und will so Reiseziele in Nordwestflorida schaffen, die zum Leben, Arbeiten, Spielen, Einkaufen und Urlauben anregen. So werden im Segment Wohnimmobilien, Wohnsiedlungen geplant und entwickelt und am Ende an Bauherren und Endverbraucher verkauft. Der Bereich Gastgewerbe umfasst einen privaten Mitgliedsclub, Hotels, Unterkünfte, Restaurants, Golfplätze, Beach Clubs und vieles mehr um Florida auch für Torsten möglichst attraktiv zu gestalten. Aber auch gewerbliche Interessenten werden durch den Bau und die Vermietung von Mehrfamilienhäusern, Einzelhandels- Büro- und Gewerbeimmobilien angesprochen, da St. Joe bewusst ist, wie wichtig es ist, dass eine Region auch wirtschaftlich stark aufgestellt ist. Abschließend gibt es noch das Segment Forstwirtschaft welches sich auf die Produktion und den Verkauf von Holzfasern, Sägeholz und andere Forstprodukte spezialisiert.

In den vergangenen Monaten war St. Joe in richtiger Geheimtipp und erfreute sich unter den Anlegern großer Beliebtheit. Das Management zeigte sich bemüht weit mehr Wohnimmobilien zu verkaufen, als Anleger angenommen hatten, was sich auch in den Quartalszahlen deutlich machte. Nachdem der Umsatz zwischen 2016 und 2020 mit einer annualisierten Rate von 13,5 % gestiegen war, lag das Wachstum für 2021 bei stolzen 66,3 %. Damit stieg der Umsatz auf 267 Millionen US-Dollar gegenüber 160,2 Millionen US-Dollar im Jahr 2020. Nach Aussagen des Managements wurden 2021 somit 804 Wohnimmobilien verkauft. Zum Vergleich: Im Geschäftsjahr 2020 schaffte es das Unternehmen gerade mal 509 Grundstücke und 0 Wohnungen zu verkaufen. Dass es sich hier nicht um einen Einmaleffekt handelt, wird das Unternehmen noch beweisen müssen. Dennoch kommt St. Joe Company zu Recht in diese Liste, wie folgendes Zahlenwerk zeigt:

Durch die SEPA-Methode kommt St. Joe Company auf den fünften Platz unserer Liste. Wie bei allen vorherigen Titeln, glänzt auch dieses Unternehmen mit einer relativen Stärke gegenüber dem Gesamtmarkt. Gemessen vom Tief im Januar 2022 konnte die Aktie bisher rund 40 % an wert hinzugewinnen, während der S&P500 in diesem Zeitraum lediglich etwa 4 % an Wert zulegen konnte. Durch ein Umsatz- und EPS-Wachstum von über 50 % ist diese Rallye aber durchaus gerechtfertigt und nicht übertrieben. Ein Ende des bullischen Trends ist somit nicht in Sicht und ein Einstieg könnte sich lohnen.

Tipp: Die Superperformance-Strategie können Sie mit der TraderFox Börsensoftware und dem Aktien-Screener umsetzen. Lassen Sie sich alle Aktien anzeigen, die das Trend-Template erfüllen.

Mit besten Grüßen

Fabian Hentschel