Diese vier Darvas-Aktien handeln an ihren Allzeithochs!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

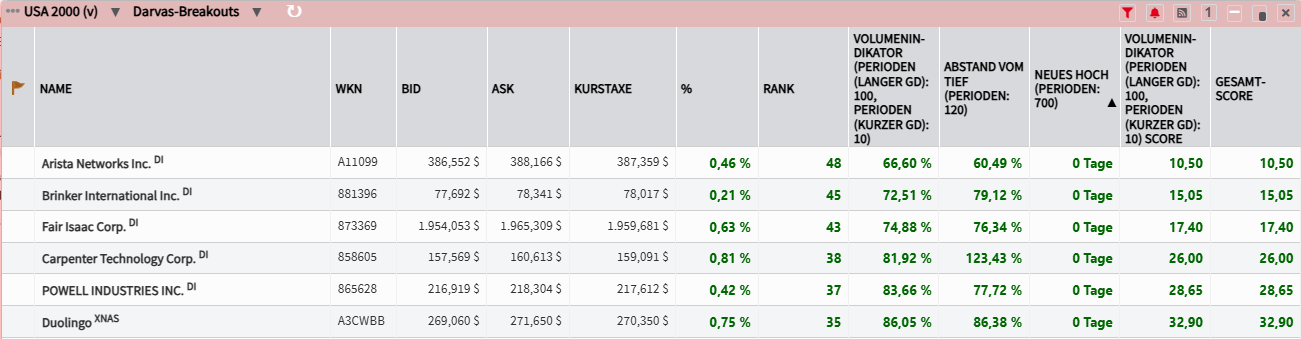

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Arista Networks - Das Unternehmen hat Cisco als Branchenprimus abgelöst

- Die Performance der letzten 12 Monate beträgt 112 %.

- Das KI-Netzwerkportfolio von Arista Networks wird immer wichtiger, da die Investitionen in die KI-Infrastruktur steigen.

- Die offene Ethernet-Architektur und die Möglichkeiten zur gemeinsamen Entwicklung von Arista bieten erhebliche Vorteile gegenüber den gebündelten Lösungen von Nvidia.

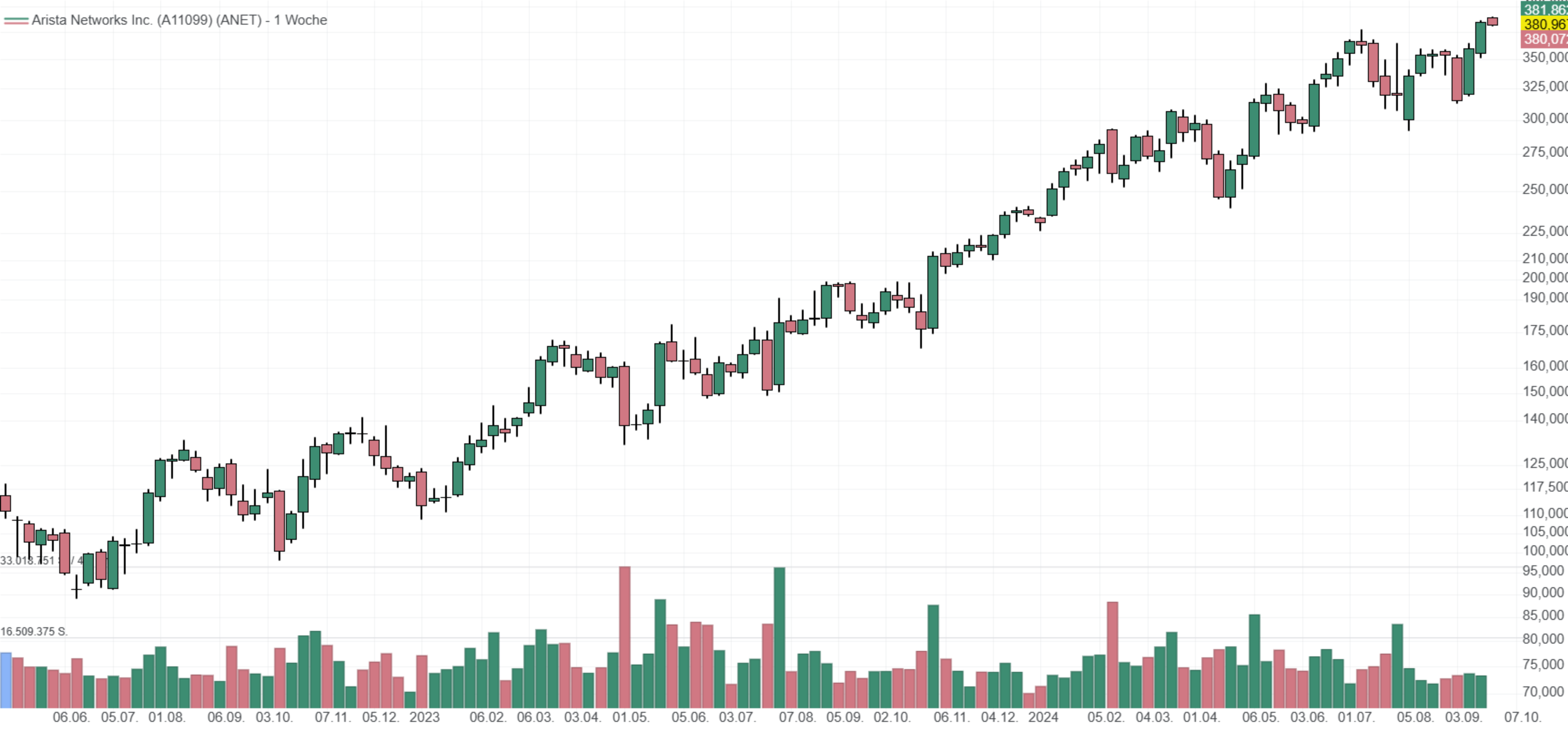

Die Aktie von Arista Networks (NYSE: ANET) hat wieder an Kaufdynamik gewonnen und kürzlich ein neues Allzeithoch erreicht. Der führende Anbieter von Ethernet-Netzwerken wurde durch die Zinssenkung der Fed um 50 Basispunkte gestärkt, denn die Anlegerstimmung gegenüber den führenden Wachstums- und Technologieaktien hat angesichts der Marktführerschaft von Arista im Bereich KI-Netzwerke eine enorme Wiederbelebung erfahren.

Angesichts der erwarteten Verbreitung von KI-Clustern in den nächsten Jahren ist Arista Networks in einer hervorragenden Position, um von der anhaltenden Wachstumswende im KI-Bereich zu profitieren. Da die führenden Hyperscaler und Cloudcomputing-Anbieter ihren Fokus auf Investitionen in die KI-Infrastruktur verstärken, wird der Bedarf an hoch skalierbaren, erstklassigen Hochgeschwindigkeitsnetzwerklösungen immer wichtiger. Arista Networks arbeitet dabei im Bereich Ethernet-Switching eng mit Broadcom zusammen. Es besteht wenig Zweifel daran, dass Broadcom einen Anstieg der Einnahmen aus KI-Netzwerken verzeichnet hat, der den Netzwerklösungen von Arista zugeschrieben werden kann. Die Fähigkeit, mit Broadcom in der Lieferkette zusammenzuarbeiten, hat dem Unternehmen die Zuverlässigkeit verliehen, seine Hardware- und Softwarelösungen zu skalieren. Darüber hinaus trägt die offene Ethernet-Architektur über das Front-End und Back-End hinweg dazu bei, die erforderliche Skalierbarkeit zu erreichen.

Der Markt scheint von Aristas ganzheitlichem und erstklassigem Netzwerkportfolio überzeugt zu sein. Die Möglichkeit, nicht an Nvidias proprietäres Ökosystem gebunden zu sein, könnte auch zukünftig Cloudcomputing-Anbieter und Unternehmenskunden dazu bewegen, Arista als KI-Netzwerkpartner auszuwählen. Das Vertrauen des Unternehmens in sein Portfolio ist berechtigt, wie die Stabilität seiner Bruttomargen zeigt. Ferner wird Arista auch als KI-Netzwerkpartner für Metas Mega-KI-Cluster gehandelt. Evercore-Analysten glauben, dass Nvidias InfiniBand „nicht in der Lage ist, Cluster dieser Größenordnung zu handhaben“. Daher sollte man laut Analysten davon ausgehen, dass sich das Unternehmen auch in Zukunft auf große KI-Workloads konzentrieren und das Vertrauen des Marktes nutzen wird. Seine Angebote werden voraussichtlich eine höhere Leistung, Zuverlässigkeit und Skalierbarkeit bieten als gebündelte Produkte. Die Fähigkeit zur „gemeinsamen Entwicklung“ von Arista bietet seinen Kunden Anpassungsmöglichkeiten und stärkt die Aussichten auf eine engere Zusammenarbeit mit den führenden Hyperscalern.

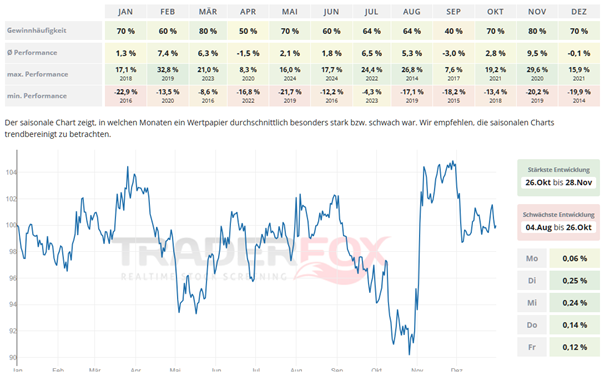

Die beste Entwicklung liefert die Aktie von Ende Oktober bis Ende November. Der November sticht hierbei mit einer durchschnittlichen Performance von 9,5 % heraus. Die Gewinnhäufigkeit ist dabei mit 80 % ebenfalls hoch. Auch der Monat Februar zeigt sich mit einer durchschnittlichen Performance von 7,4 % freundlich.

In den letzten 52 Wochen hat die Aktie von Arista Networks eine Rendite von 112 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 8 %. Die Aktie markierte das 52-Wochenhoch am 23.09.2024 bei 390 USD. Das 52-Wochentief markierte die Aktie am 26.10.2023 bei 168,25 USD. Seitdem konnte sich die Aktie erholen und um 126 % seit Tief zulegen.

Brinker International - Das Unternehmen hat sich erfolgreich als erschwingliche Alternative zum Fast Food positioniert

- Die Performance der letzten 12 Monate beträgt 164 %.

- Die Margen werden voraussichtlich von Carryover-Preisen, einem günstigen Kostenumfeld, operativer Hebelwirkung und Produktivitätsinitiativen profitieren.

- Die starke Leistung des Unternehmens in Bezug auf Gästezufriedenheit und Betriebseffizienz unterstützt ein kontinuierliches Umsatz- und Margenwachstum.

Brinker International (NYSE: EAT) betreibt und vergibt Franchiselizenzen für zwei Marken von Casual-Dining-Fast-Service-Restaurants. Hierbei handelt es sich um Maggiano's und Chili's. Fast alle Franchise-Einheiten im Brinker-International-System werden direkt vom Unternehmen betrieben. Chili's ist die Flaggschiffmarke des Unternehmens mit einer Präsenz, die den Markt sowohl innerhalb als auch außerhalb der Vereinigten Staaten umfasst. Es gibt in den USA über 1.200 Chili's-Standorte. Chili's fällt dabei in die Kategorie Bar und Grill der Freizeitgastronomie, während sich Maggiano's als eine italienische Restaurantmarke mit einer kompletten Mittags- und Abendkarte positioniert.

Brinker ist die letzten Quartale immer effizienter geworden. So konnte man die Anzahl der Menüpunkte in den letzten Jahren um 22 % reduzieren und einige Vorbereitungsschritte eliminieren sowie Verwaltungsaufgaben und andere komplexe Prozesse vereinfachen. Dies hat dazu beigetragen, die Kosten zu senken und die Produktivität seiner Restaurantmitarbeiter zu steigern. Auch in Zukunft plant das Unternehmen, weitere Initiativen zu ergreifen, um die Kosten weiter zu senken und die Produktivität zu steigern. Dazu gehören eine stark vereinfachte Avocado-Zubereitung, eine Verkürzung des Zeitaufwands für das Portionieren von Rinderbrust sowie die Einführung eines neuen Verfahrens, das die zum Grillen von Steaks erforderliche Zeit verkürzt. Darüber hinaus investiert das Unternehmen auch in Technologie und hat kürzlich ein KI-gestütztes Tool zur Personaleinsatzplanung eingeführt, das Geschäftsführern dabei helfen soll, Personaleinsatzpläne präzise und effizient zu verwalten und zu prognostizieren.

Das Unternehmen hat im August seine Zahlen für das 4. Quartal des Geschäftsjahres 2024 gemeldet. Dabei konnte der Umsatz des Unternehmens weiterhin von Preiserhöhungen profitieren. Auch das Wachstum des Gästeverkehrs konnte dank der Konzentration des Unternehmens auf die Bereitstellung besserer Serviceniveaus, verstärkter Werbung und der Einführung neuer preiswerter Menüpunkte weiter anziehen. Dies hat zu einem Wachstum des Gesamtumsatzes des Unternehmens im Jahresvergleich um 12,3 % auf 1,2 Mrd. USD geführt. Auf vergleichbarer Umsatzbasis stiegen die gesamten Umsätze der unternehmenseigenen Restaurants (99 % der gesamten Umsätze des Unternehmens) im Jahresvergleich um 13,5 %, was einem Vorteil von 8,2 Prozentpunkten durch Preiserhöhungen, einem Vorteil von 4,4 Prozentpunkten durch Gästewachstum und einem Vorteil von 0,9 Prozent durch eine günstige Mischungsverschiebung entspricht.

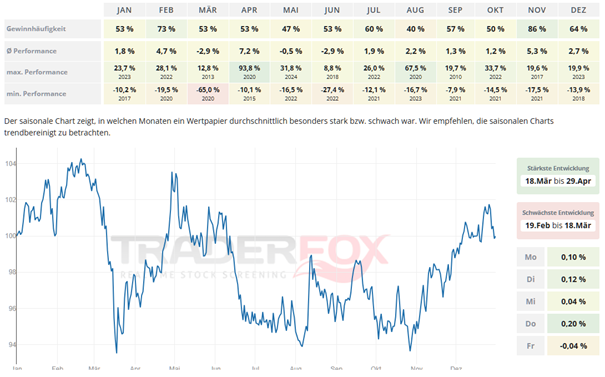

Die beste Zeit für ein Investment in die Aktie ist der Monat April. Die Gewinnhäufigkeit liegt bei 53 % und die durchschnittliche Performance bei 7,2 %. Der Monat November kann mit einer durchschnittlichen Performance von 5,3 % und einer Gewinnhäufigkeit von 86 % ebenfalls überzeugen.

In den letzten 52 Wochen hat die Aktie von Brinker International eine Rendite von 164 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 10,5 %. Die Aktie markierte das 52-Wochenhoch am 23.09.2024 bei 79,85 USD. Das 52-Wochentief markierte die Aktie am 09.10.2023 bei 28,23 USD. Seitdem konnte die Aktie um 176,5 % steigen.

Powell Industries – Das Unternehmen steht an der Spitze der vierten industriellen Revolution

- Die Performance der letzten 12 Monate beträgt 185 %.

- Ein gesundes Nachfrageumfeld und ein starker Auftragsbestand dürften das Wachstum in den kommenden Quartalen vorantreiben.

- Die Margenaussichten sehen ebenfalls gut aus, mit erwartetem Volumenwachstum und Vorteilen durch die anhaltende Konzentration auf betriebliche Verbesserungen.

Nach einem starken Jahr 2023 mit zweistelliger Umsatzsteigerung verzeichnete Powell Industries (NASDAQ: POWL) in den ersten drei Quartalen 2024 ein Wachstum von fast 50 %, da die Nachfrage in den meisten Endmärkten gesund bleibt. Dies dürfte sich in den kommenden Quartalen trotz kurzfristiger Gegenwinde im Öl- und Gasendmarkt fortsetzen, da die Nachfrage in anderen Industriemärkten wie der Petrochemie robust bleibt, was dem Unternehmen zusammen mit starken Auftragsbeständen helfen sollte, das Jahr 2024 mit einem weiteren starken Quartal abzuschließen. Auch die längerfristigen Aussichten bleiben günstig, da sich das Unternehmen weiterhin auf Produktdiversifizierung und Kapazitätserweiterung konzentriert. Das Unternehmen suchte auch weiterhin nach potenziellen Fusionen und Übernahmen für längerfristiges Wachstum, was dem Umsatzwachstum des Unternehmens in den kommenden Jahren zugutekommen sollte.

Das 1. Halbjahr war für das Unternehmen sehr stark, da sein Umsatz um etwa 50 % stieg. In ähnlicher Weise setzte das Unternehmen diese starke Leistung auch im 3. Quartal fort und ging in die 2. Hälfte des Jahres 2024 mit einem Umsatzwachstum von 49,8 % im Vergleich zum Vorjahr und erreichte im Quartal einen Rekordwert von 288,2 Mio. USD. Dieses Wachstum war in erster Linie das Ergebnis der anhaltenden Stärke in fast allen Endmärkten, die das Unternehmen bedient, vor allem jedoch in den wichtigsten industriellen Endmärkten Öl und Gas sowie Petrochemie, die im letzten Quartal um 56 % bzw. 158 % wuchsen. Die Auftragseingänge lagen jedoch im Vergleich zum Vorjahr um 30 % niedriger, was hauptsächlich auf einen schwierigeren Vergleich zurückzuführen ist, der durch die Buchung von zwei Megaprojekten im Zusammenhang mit LNG im 3. Quartal des Vorjahres bedingt war.

Während die kurzfristigen Aussichten für das Unternehmen weiterhin günstig sind, führt die Politik des US-Energieministeriums in Bezug auf die Genehmigung von LNG-Exporten zu einer Verlangsamung des US-Fördermarkts für Flüssigerdgas und begrenzt oder verzögert die Genehmigung von Exportgrenzen. Dies sollte kurzfristig zu einer Verlangsamung der Aktivität auf diesem Markt führen, was auch dem Geschäft des Unternehmens in den kommenden Quartalen Gegenwind bescheren sollte. Die Gesamtaussichten für das Unternehmen bleiben jedoch kurzfristig gut.

Zukünftig wird die Initiative des Unternehmens zur Kapazitätserweiterung fortgesetzt, die dem Unternehmen bei der Auftragsabwicklung und der Bewältigung des erwarteten Volumenwachstums in den kommenden Quartalen helfen sollte. Das Unternehmen hat die Erweiterung seines Werks in Houston an der Golfküste bereits abgeschlossen, was dem Unternehmen Fertigungs- und Integrationsunterstützung für große Stromkontrollräume bietet. Darüber hinaus schreitet auch die Erweiterung der 11 Mio. USD teuren Fabrik für Elektroprodukte in Houston planmäßig voran und soll bis 2025 abgeschlossen sein, was das Unternehmen bei seinem zukünftigen Wachstum bei den von ihm bedienten Kunden und Märkten weiter unterstützen sollte.

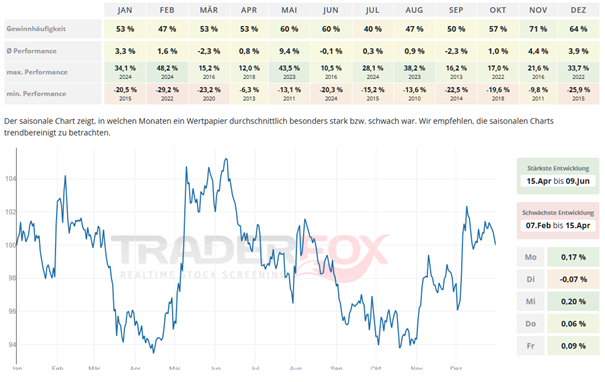

Der Zeitraum mit der stärksten Entwicklung dauert von Mitte April bis Anfang Juni. Der Mai ist dabei mit einer durchschnittlichen Performance von 9,4 % und einer Gewinnhäufigkeit von 60 % auffällig. Auch der Monat November kann mit einer durchschnittlichen Performance von 4,4 % und einer Gewinnhäufigkeit von 71 % überzeugen.

Der Zeitraum mit der stärksten Entwicklung dauert von Mitte April bis Anfang Juni. Der Mai ist dabei mit einer durchschnittlichen Performance von 9,4 % und einer Gewinnhäufigkeit von 60 % auffällig. Auch der Monat November kann mit einer durchschnittlichen Performance von 4,4 % und einer Gewinnhäufigkeit von 71 % überzeugen.

In den letzten 52 Wochen hat die Aktie von Powell Industries eine Rendite von 185 % erzielt. Die Aktie markierte das 52-Wochenhoch am 24.09.2024 bei 223,23 USD. Das 52-Wochentief markierte die Aktie am 23.10.2023 bei 72,51 USD. Seitdem konnte sich die Aktie um 200 % erholen.

Duolingo - Best-in-class im Bereich des Online-Sprachlernens

- Die Performance der letzten 12 Monate beträgt 80 %.

- Duolingo ist ein Technologieunternehmen, das mobile Lernplattformen zum Sprachenlernen entwickelt.

- Zu den Stärken des Unternehmens zählen ein einzigartiges Benutzererlebnis, sein Marketing-Knowhow und der Einsatz generativer KI.

Die App von Duolingo (NASDAQ: DUOL) bietet ein interaktives Lernerlebnis durch Gamification für mehr als 40 Sprachen. Das Unternehmen hat kürzlich in einigen Ländern auch Mathematik und Musik eingeführt. Konkurrierende Quellen für Sprachunterricht (einschließlich Sprach-Apps und -Software) konzentrieren sich mehr auf traditionelle strukturierte Unterrichtsformen, die nach Ansicht einiger effektiver sind, denen aber die Gamification fehlt und die nicht dasselbe zwanglose Freemium-Modell haben, mit dem Duolingo Benutzer anzieht, bevor es versucht, sie mit erweiterten Abonnementfunktionen, die jetzt auch den Einsatz generativer KI für Konversationsübungen betonen, in zahlende Abonnenten umzuwandeln.

In erster Linie punktet Duolingo vor allem durch seine zwanglose Benutzererfahrung. Diese ist einzigartig und wird stetig verbessert, da das Unternehmen mit neuen Funktionen und Tools experimentiert, die dazu beitragen, das Lernschwungrad zu stärken. Dabei werden Analysen über aktuelle Benutzer verwendet, um das Produkt zu verbessern. Verbesserungen werden dann vor allem über Mundpropaganda verbreitet, was mehr Benutzer anzieht, die mehr Daten erstellen, um das Produkt weiter zu verbessern. Duolingo setzt auch stark auf die sozialen Medien und hat mittlerweile einen breiten Internetauftritt mit Millionen Followern. Dieser Marketingansatz trägt dazu bei, das Investitionsschwungrad des Unternehmens anzukurbeln, das weniger für Marketing und mehr für die Verbesserung der Benutzererfahrung ausgibt, um das Lernerlebnis zu verbessern. Im Jahr 2023 betrugen die Marketingausgaben 14 % des Umsatzes gegenüber 24 % des Umsatzes im Jahr 2021. Duolingo erwartet, dass die Marketingausgaben als Prozentsatz des Umsatzes im Laufe der Zeit weiter sinken werden.

Grundlegend wächst die Nutzerbasis weiterhin mit beeindruckender Geschwindigkeit. Das Unternehmen wirbt mit einem adressierbaren Nutzermarkt von etwa 2 Mrd. Menschen, von denen es etwa 5 % in Form von Daily-Active-User innehat. Es scheint viel Spielraum zu geben, um mehr kostenlose Benutzer anzuziehen und bestehende und zukünftige kostenlose Benutzer in zahlende Abonnenten umzuwandeln. Duolingo erreichte im letzten Quartal mit 100 Mio. monatlich aktiven Nutzern (MAUs) und 8 Mio. zahlenden Abonnenten zwei neue Meilensteine. Das Unternehmen beschleunigte das Wachstum der täglich aktiven Nutzer (DAUs) auf 59 %. Duolingo setzt seit 2023 stark auf generative KI.

Ein Kernmerkmal der Plattform ist die Partnerschaft mit OpenAI. Dadurch konnte man GPT-4 für Konversationslernen in dem teuersten Abonnement, Duolingo Max, integrieren. Die neue Videoanruffunktion ermöglicht es Duolingo Max-Abonnenten, spontane, realistische Gespräche mit Lily, einer beliebten Figur von Duolingo, zu führen. Diese Funktion fördert die praktische Anwendung von Sprachkenntnissen in einem stressfreien Umfeld. Die Abenteuerfunktion wiederum bietet eine spielerische Erkundungserfahrung, in der Lernende dynamische Umgebungen und Handlungselemente erleben können.

Hinweis: Zu Duolingo gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Duolingo eine Rendite von 80 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 27 %. Die Aktie markierte das 52-Wochenhoch am 24.09.2024 bei 272,05 USD. Das 52-Wochentief markierte die Aktie am 26.10.2023 bei 140,16 USD. Seitdem konnte sich die Aktie erholen und um 92,8 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktienscreener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_660379371