Diese vier Darvas-Aktien sollte man näher im Auge behalten!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

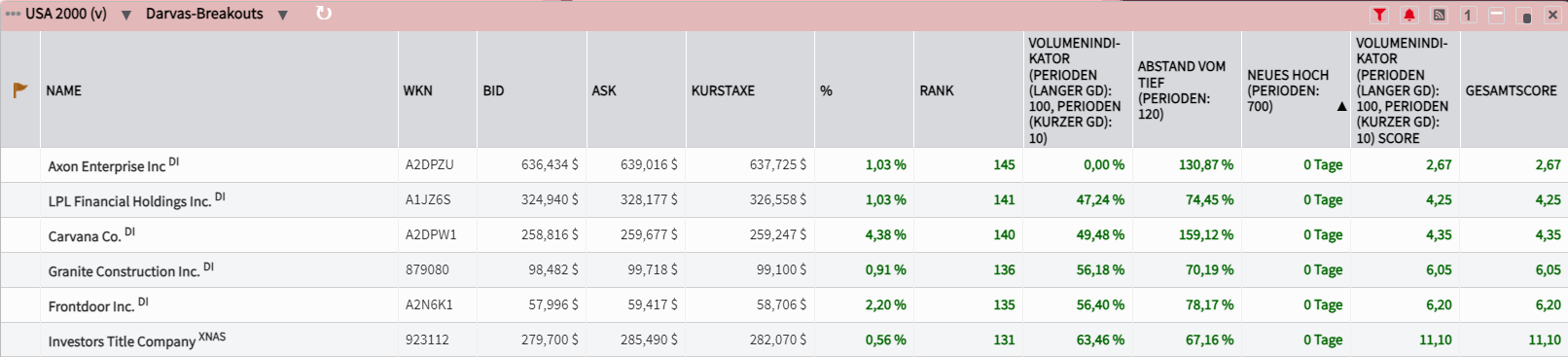

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

LPL Financial Holdings: Einer der größten unabhängigen Broker-Dealer der USA

- Die Performance der letzten 12 Monate beträgt 44 %.

- LPL Financial bedient den beratervermittelten Markt als größter unabhängiger Broker-Dealer in den USA und als Top-Depotbank.

- Man bietet Beratern die Front-, Middle- und Backoffice-Unterstützung, die sie benötigen, um den großen und wachsenden Markt für umfassende Finanzberatung zu bedienen.

LPL Financial Holdings (NASDAQ: LPLA) bedient unabhängige Finanzberater und Finanzinstitute und stellt ihnen die Technologie, Forschungs-, Clearing- und Compliancedienste sowie Praxismanagementprogramme zur Verfügung. Diese können die Kunden dann zum Aufbau und Ausbau ihrer Angebote nutzen. Ferner bietet das Unternehmen Millionen amerikanischer Familien, die nach Lösungen für Vermögensverwaltung, Altersvorsorge und Finanzplanung suchen, objektive Finanzberatung an. Heute ist LPL ein Marktführer in verschiedenen Märkten und betreut mehr als 23.000 Finanzberater, darunter Berater bei etwa 1.000 Institutionen und bei etwa 580 registrierten Anlageberatungsfirmen („RIA“) im ganzen Land.

Das Unternehmen expandiert und hatte in den vergangenen Jahren die adressierbaren Märkte mit neuen Beteiligungsmodellen verdreifacht. Dabei bildet der schnell wachsende Markt für unabhängige Berater eine neue 5-Bio.-USD-Chance. Zudem bietet das Unternehmen registrierten Anlageberatern die Flexibilität zur Auslagerung von Risikomanagement- und Complianceaufgaben. Hinzu kommt der Markt für Menschen in der sogenannten Gig Economy, der ebenfalls eine 4-Bio.-USD-Chance bietet. Gig Economy bezeichnet einen Teil des Arbeitsmarktes, bei dem kleine Aufträge kurzfristig an unabhängige Selbständige, Freiberufler oder geringfügig Beschäftigte vergeben werden.

LPL Financial Holdings meldete im 3. Quartal 2024 einen Nettogewinn von 255 Mio. USD oder 3,39 USD pro Aktie. Dabei hat man sowohl in den traditionellen als auch in den neuen Märkten ein starkes organisches Wachstum erzielt. Ergänzend dazu hat das Unternehmen die Übernahme von The Investment Center angekündigt und Anfang des 4. Quartals auch die Übernahme von Atria abgeschlossen.

Spannend ist auch die strategische Beziehung mit Prudential Advisors. Diese Partnerschaft, im Rahmen derer LPL über 2.800 Prudential Advisors unterstützt, wird voraussichtlich erhebliche Vermögenswerte auf die Plattform von LPL bringen. Es wurden bereits Vermögenswerte im Wert von etwa 25 Mrd. USD an Bord genommen und in den kommenden Monaten werden weitere 35 Mrd. USD erwartet. Dieser strategische Schritt wird voraussichtlich zu einem geschätzten EBITDA-Zuwachs von etwa 70 Mio. USD beitragen, was auf ein Potenzial für eine verbesserte finanzielle Leistung hindeutet.

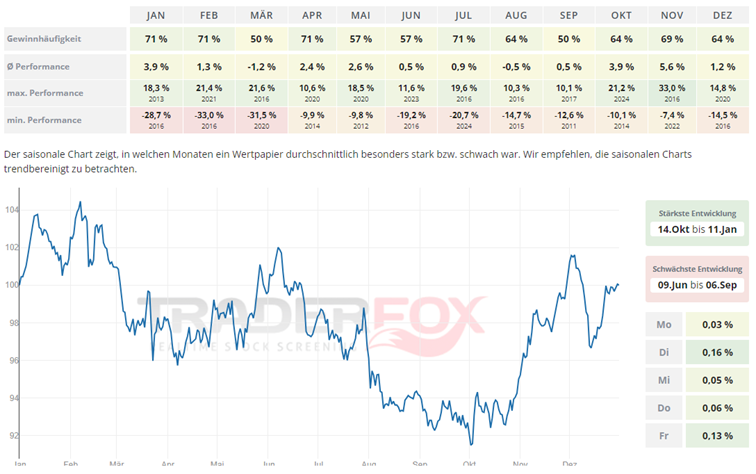

Die beste Entwicklung vollzieht die Aktie von LPL Financial im Zeitraum von Mitte Oktober bis Mitte Januar. Mit einer Gewinnhäufigkeit von 69 % und einer durchschnittlichen Performance von 5,6 % ist der Monat November überzeugend. Auch der Monat Januar zeigt sich mit einer Gewinnhäufigkeit von 71 % und einer durchschnittlichen Performance von 3,9 % stark.

Die beste Entwicklung vollzieht die Aktie von LPL Financial im Zeitraum von Mitte Oktober bis Mitte Januar. Mit einer Gewinnhäufigkeit von 69 % und einer durchschnittlichen Performance von 5,6 % ist der Monat November überzeugend. Auch der Monat Januar zeigt sich mit einer Gewinnhäufigkeit von 71 % und einer durchschnittlichen Performance von 3,9 % stark.

In den letzten 52 Wochen hat die Aktie von LPL Financial eine Rendite von 44 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 25 %. Die Aktie markierte das 52-Wochenhoch am 22.11.2024 bei 327,38 USD. Das 52-Wochentief markierte die Aktie am 06.08.2024 bei 187,19 USD. Seitdem konnte sich die Aktie erholen und um 74,5 % seit Tief zulegen.

Carvana: Die Aktie des digitalen Autohändlers rennt wie an der Schnur gezogen nach oben

- Die Performance der letzten 12 Monate beträgt 725 %.

- Carvana betreibt eine E-Commerce-Plattform, die sich mit dem Kauf und Verkauf von Gebrauchtwagen beschäftigt.

- Das einzigartige Onlinemodell und die hohen Investitionen zahlen sich aus und verbessern die Skaleneffekte und den Bruttogewinn pro Fahrzeug.

Carvana (NYSE: CVNA) ist eine E-Commerce-Plattform für den Kauf und Verkauf von Gebrauchtwagen. Kunden können aus einem großen Sortiment ihr nächstes Auto suchen und zusätzliche Finanzdienstleistungen nutzen, wie beispielsweise Finanzierungen abschließen oder ihre alten Autos in Zahlung geben. Die Autos können sowohl nach Hause bestellt sowie in über 300 Standorten in den USA abgeholt werden. Anders als traditionelle Autohäuser, die anfällig für lokale wirtschaftliche Bedingungen sind, kann das Unternehmen dank seines Onlinemodells landesweit operieren und von immenser Größe, einzigartigen Dateneinblicken und minimalen Gemeinkosten profitieren. Der Erfolg von Carvana ist vor allem auf seinen innovativen Ansatz beim Kauf von Gebrauchtwagen zurückzuführen, der eine bequemere Alternative zu herkömmlichen Autohäusern bietet.

Der Kauf eines Gebrauchtwagens erfordert oft einen hohen Dokumentations- und Verhandlungsaufwand sowie begrenzte Lagermöglichkeiten. Carvana hingegen vereinfacht den Prozess, indem es Käufern ermöglicht, aus einer Vielzahl von Fahrzeugen auszuwählen und innerhalb von Minuten eine Finanzierung zu erhalten. Darüber hinaus bietet Carvana für viele Fahrzeuge kostenlose Lieferoptionen an, teilweise inklusive einer siebentägigen Testphase, was es zu einer attraktiven Option für Autokäufer macht. Dieser kundenorientierte Ansatz deutet darauf hin, dass die Aktie von Carvana weiter steigen könnte, da es den Autokauf erleichtert.

Der Online-Autohändler meldete im 3. Quartal ein herausragendes Ergebnis mit einem EBITDA von 429 Mio. USD bei einem Umsatz von 3,7 Mrd. USD und übertraf damit die Erwartungen der Analysten um 30 %. Die Prognosen für das 4. Quartal und das Gesamtjahr 2024 bleiben positiv, mit einem erwarteten EBITDA am oberen Ende der Spanne von 1 bis 1,2 Mrd. USD. Carvana verzeichnete zudem einen Anstieg der verkauften Fahrzeuge um 34 % auf 108.651 Einheiten, was auf eine Wiederbelebung des Konsumtrends zurückzuführen ist. „Die außergewöhnlichen Ergebnisse von Carvana unterstreichen unsere Position als am schnellsten wachsender und profitabelster Automobilhändler", sagte Ernie Garcia, Gründer und CEO von Carvana.

Die Fortschritte im 3. Quartal unterstreichen dabei insbesondere die Stärke des vertikal integrierten Geschäftsmodells und zeigen auch die Leistungsfähigkeit der einzigartigen Infrastruktur, einschließlich des ADESA-Netzwerks. Durch die Integration der Geschäftstätigkeit und die Nutzung der nationalen Präsenz treibt man nicht nur ein effizientes Wachstum voran, sondern verbessert auch das Kundenerlebnis. Auch die Kosten können dadurch weiter gesenkt und die Großhandelsplattform gestärkt werden. Mit einem Anteil von nur 1 % in einem riesigen Markt, einer erheblichen Kapazität zur Unterstützung des Wachstums und einem Unternehmen, das bei der Skalierung positives Feedback generiert, steht man laut Aussagen des Managements erst am Anfang. Dies dürfte die Wachstumsfantasie aufs Neue entfachen.

Hinweis: Zu Carvana gibt es keinen saisonalen Chart!

In den letzten 52 Wochen hat die Aktie von Carvana eine Rendite von 725 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 28 %. Die Aktie markierte das 52-Wochenhoch am 22.11.2024 bei 263,14 USD. Das 52-Wochentief markierte die Aktie am 01.12.2023 bei 29,84 USD. Seitdem konnte sich die Aktie kräftig erholen und um 768 % seit Tief zulegen.

Granite Construction: Infrastrukturausgaben treiben das Wachstum voran

- Die Performance der letzten 12 Monate beträgt 116 %.

- Granite Construction ist in verschiedenen Bereichen des Bauwesens tätig und bietet eine breite Palette von Bauleistungen und -dienstleistungen an.

- Die starke Leistung des Unternehmens ist auf erhöhte öffentliche Ausgaben, günstiges Wetter und strategische Akquisitionen zurückzuführen und führte zu einem deutlichen Umsatz- und Gewinnwachstum.

Für die KI-Revolution benötigt es die passende Infrastruktur. Elementar hierfür sind Rechenzentren und Investitionen rundum die Herstellung von Halbleitern. Hierfür stellt die US-Regierung mittels des Chips Act rund 50 Mrd. USD zur Verfügung, um Chipfabriken zu bauen. Hinzu kommt das 1-Bio.-USD-Infrastrukturprogramm in den USA, zum Aufbau neuer Brücken, Straßen, Flughäfen, der EV-Ladeinfrastruktur und von Breitbandnetzen. Profiteure hiervon sind in erster Linie Bauunternehmen wie Granite Construction (NYSE: GVA). Das Unternehmen ist in verschiedenen Bereichen des Bauwesens tätig und bietet eine breite Palette von Bauleistungen und -dienstleistungen an.

So agiert man einerseits im Straßen- und Autobahnbau, im Brücken- und Tunnelbau und unterstützt beim Aufbau von Wasserversorgungs- und Abwasserentsorgungssystemen. Auf der anderen Seite hilft man jedoch auch bei der Planung und beim Aufbau von Flughäfen. Über das Segment Materialien produziert man außerdem Zuschlagstoffe, Asphaltbeton, Flüssigasphalt und Recyclingmaterialien für den internen Gebrauch bei eigenen Bauprojekten sowie zum Verkauf an andere Kunden.

Granite ist am erfolgreichsten, wenn man sich den Heimatmärkten zuwendet, in welchen man aktiv seine Wettbewerbsvorteile nutzen kann. Hier möchte man die Vorteile der vertikalen Integration (VI) innerhalb dieser Märkte ausnutzen. Als Heimatmarkt betitelt Granite ein geografisches Gebiet, in welchem man starke Beziehungen zu Interessenvertretern und Mitarbeitern unterhält, lokale Einblicke und Marktinformationen besitzt und über einen zuverlässigen Zugang zu Ressourcen verfügt. Die Belegschaft in den Heimatmärkten ist dabei ein wichtiges Unterscheidungsmerkmal für Granite. Der Arbeitsmarkt im Baugewerbe ist so herausfordernd wie nie zuvor, Granite sieht dies jedoch als Vorteil an, da man bestens ausgebildete Fachkräfte besitzt.

In den meisten der Märkte bedeutet vertikale Integration für Granite, dass man gleichermaßen Zuschlagstoff- oder Asphaltressourcen besitzt oder least. Ein voll entwickeltes VI-Modell kombiniert somit die Stärke des Baustoffgeschäfts mit dem Know-how in Bauprojekten. VI stellt die Verfügbarkeit hochwertiger Materialien sicher, ohne von der Kapazität anderer Materiallieferanten mit konkurrierenden Prioritäten abhängig zu sein und ermöglicht es dem Unternehmen, Kosten zu senken. Auch zukünftig wird man weiterhin in die Stärkung und das Wachstum der Heimatmärkte investieren, dafür sind auch Unternehmensakquisitionen denkbar.

Mit Blick auf das Jahr 2027 ist man überzeugt, den Umsatz zu steigern und die Marge sowohl im Bau- als auch im Materialsegment zu erhöhen. Das Makroumfeld und die öffentlichen Märkte bleiben weiterhin stark. Auch der Infrastructure Investment and Jobs Act (IIJA) dürfte die Baubranche noch viele Jahre lang unterstützen. Das IIJA endet erst 2026, und die American Road and Transportation Builders Association schätzt, dass zu diesem Zeitpunkt nur 40 % der verfügbaren IIJA-Mittel ausgegeben, obwohl 100 % der Mittel den Bundesstaaten zugewiesen sein werden. Daher erwartet Granite, dass das IIJA Bauprojekte weit über 2026 hinaus finanzieren wird.

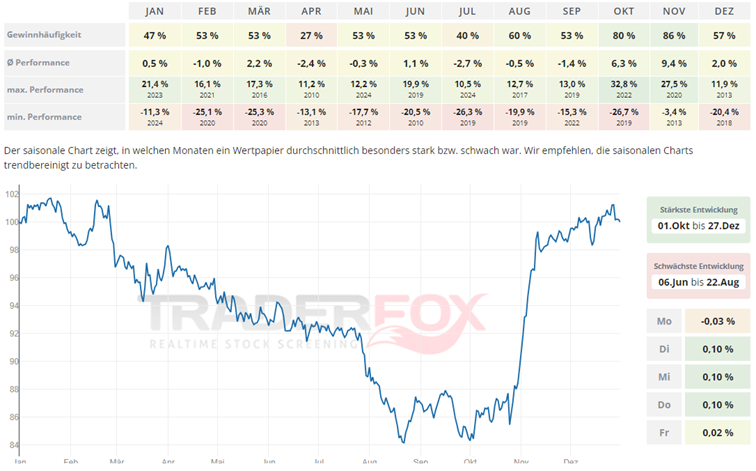

Möchte man in die Aktie von Granite Construction investieren, so bietet sich hierfür der Zeitraum von Anfang Oktober bis Ende Dezember an. Der Monat November sticht dabei mit einer Gewinnhäufigkeit von 86 % und einer durchschnittlichen Performance von 9,4 % heraus. Stark zeigt sich auch der Monat Oktober mit einer Gewinnhäufigkeit von 80 % und einer durchschnittlichen Performance von 6,3 %.

Möchte man in die Aktie von Granite Construction investieren, so bietet sich hierfür der Zeitraum von Anfang Oktober bis Ende Dezember an. Der Monat November sticht dabei mit einer Gewinnhäufigkeit von 86 % und einer durchschnittlichen Performance von 9,4 % heraus. Stark zeigt sich auch der Monat Oktober mit einer Gewinnhäufigkeit von 80 % und einer durchschnittlichen Performance von 6,3 %.

In den letzten 52 Wochen hat die Aktie von Granite Construction eine Rendite von 116 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 21 %. Die Aktie markierte das 52-Wochenhoch am 22.11.2024 bei 99,72 USD. Das 52-Wochentief markierte die Aktie am 05.02.2024 bei 43,92 USD. Seitdem konnte sich die Aktie erholen und damit um 125 % seit Tief zulegen.

Investors Title Company: Fallende Zinsen werden den Nettogewinn in die Höhe treiben

- Die Performance der letzten 12 Monate beträgt 88 %.

- Investors Title Company ist im Bereich der Ausgabe und Zeichnung von Eigentumstitelversicherungen tätig.

- Man bietet außerdem Dienstleistungen im Zusammenhang mit steuerfreien Tauschgeschäften für gleichartiges Eigentum sowie Anlageverwaltungsdienste für Privatpersonen, Unternehmen, Banken und Treuhandgesellschaften an.

Investors Title Company (NASDAQ: ITIC) ist ein Finanzdienstleister mit Fokus auf Versicherungen. Das Hauptaugenmerk liegt auf der Versicherung von Eigentumstiteln. Im Immobilienbereich ist die Gewährleistung einer sicheren und rechtmäßigen Immobilientransaktion für Käufer und Verkäufer von entscheidender Bedeutung. Einer der wesentlichen Prozesse, die diese Sicherheit gewährleisten, ist eine Eigentumsprüfung. Es handelt sich hierbei also um eine gründliche Überprüfung der Eigentumsunterlagen einer Immobilie, um den rechtmäßigen Eigentümer zu verifizieren und mögliche Probleme zu identifizieren, welche die Transaktion beeinträchtigen könnten.

Investors Title Company hat sich auf Wohn- und Gewerbeimmobilien spezialisiert und koordiniert, zeichnet und verwaltet in diesem Zusammenhang unter anderem komplexe gewerbliche Transaktionen. Man ist in einem eher risikoarmen Geschäft unterwegs, da die Verluste bei diesen Versicherungsverträgen historisch gesehen sehr niedrig sind. Das Hauptrisiko, das man im Auge behalten muss, sind in der Regel die Margen, da die Gemeinkosten, einschließlich der an Makler gezahlten Provisionen, relativ hoch sind. Spannend wird das Unternehmen vor allem dann, wenn die Zinsen weiter sinken und auf einem niedrigeren Niveau verharren, denn dann dürften mehr Hausverkäufe wieder zu einer höheren Nachfrage nach Eigentumstitelversicherungen führen.

Grundsätzlich gewinnen die Dienstleistungen von Investors Title zunehmend an Bedeutung. Der Verkauf von Wohn- und Gewerbeimmobilien ist häufig sehr komplex, sodass entsprechende Rechtsschutzversicherungen immer wichtiger werden. Eine Versicherung bietet Schutz davor, Gerichts- und Anwaltskosten selbst tragen zu müssen, sofern es bspw. Fehler in der Urkunde gibt, ein Eigentumsanspruch aussteht oder ein Betrugsfall vorliegt. Mit Blick auf die Eigentümerversicherung bietet Investors Title Eigentümern bspw. Schutz vor Rechtsmängeln, die bereits vor dem Unterzeichnen der Police entstanden sind.

Das Unternehmen meldete im 3. Quartal einen Nettogewinn von 9,3 Mio. USD oder 4,92 USD pro verwässerter Aktie. Die Einnahmen stiegen um 12,1 % auf 68,8 Mio. USD, verglichen mit 61,4 Mio. USD im Vorjahreszeitraum, hauptsächlich aufgrund eines Anstiegs der Nettoprämieneinnahmen und einer positiven Veränderung der Nettoanlagegewinne (-verluste). Die Nettoprämieneinnahmen stiegen hauptsächlich aufgrund von Expansionsbemühungen in den Märkten in Texas und Florida, zusätzlich zu der Steigerung der durchschnittlichen Immobilienpreise und höheren Aktivitätsniveaus im Zusammenhang mit niedrigeren durchschnittlichen Hypothekenzinsen. Die Verbesserung der Nettoanlagegewinne (-verluste) war auf die Auswirkungen positiver Veränderungen des geschätzten beizulegenden Zeitwerts von Aktienanlagen im laufenden Jahresquartal zurückzuführen.

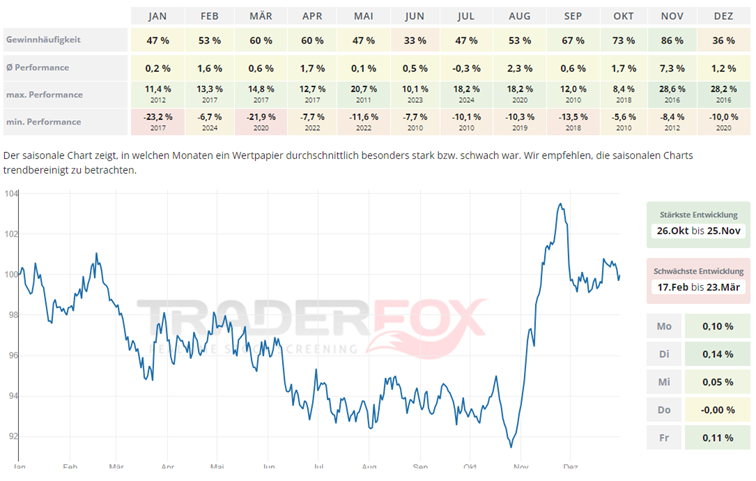

Der saisonale Chart zeigt, dass die Aktie von Investors Title ihre stärkste Entwicklung im Zeitraum von Ende Oktober bis Ende November hat. Der Monat November sticht dabei mit einer Gewinnhäufigkeit von 86 % und einer durchschnittlichen Performance von 7,3 % heraus.

Der saisonale Chart zeigt, dass die Aktie von Investors Title ihre stärkste Entwicklung im Zeitraum von Ende Oktober bis Ende November hat. Der Monat November sticht dabei mit einer Gewinnhäufigkeit von 86 % und einer durchschnittlichen Performance von 7,3 % heraus.

In den letzten 52 Wochen hat die Aktie von Investors Title Company eine Rendite von 88 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 21 %. Die Aktie markierte das 52-Wochenhoch am 22.11.2024 bei 285,95 USD. Das 52-Wochentief markierte die Aktie am 07.12.2023 bei 141,41 USD. Seitdem konnte sich die Aktie erholen und um 100 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktienscreener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_585233851