Diese vier Darvas-Aktien zünden die nächste Wachstumsstufe!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und man auf das richtige Pferd setzt, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – in den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

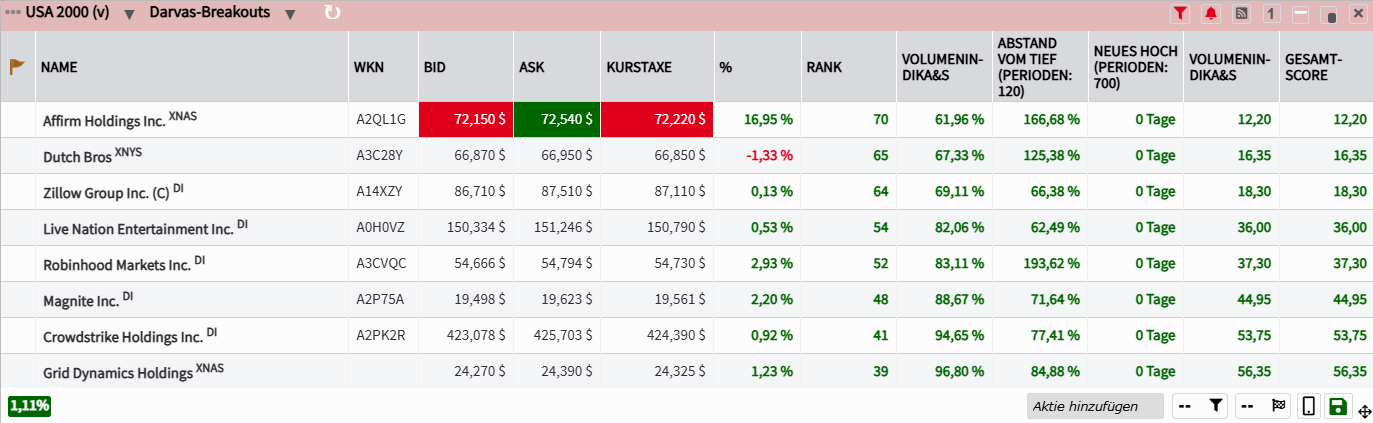

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzeigen zu lassen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Dutch Bros: Die US-Kaffeehauskette profitiert dank neuen Kaffee- und Energy-Drinks massiv von steigenden Konsumausgaben

- Die Performance der letzten 12 Monate beträgt 153 %.

- Dutch Bros gehört zu den am schnellsten wachsenden US-Kaffeehausketten, wobei man sein Filialnetz in den vergangenen Jahren mittlerweile auf knapp 950 Niederlassungen ausgebaut hat.

- Dutch Bros kann dank seinem hippen Filialkonzept und seiner breit gefächerten Auswahl an Kaffeespezialitäten, Smoothies, Ice Teas, Mixgetränken, Energy-Drinks vor allem bei dem jüngeren, zahlungskräftigeren Klientel punkten.

Dutch Bros (NYSE: BROS) ist Betreiber und Franchisegeber von Drive-in-Cafés, die sich auf den Verkauf handgemachter Getränke spezialisiert haben. Das Sortiment des Unternehmens umfasst heiße und kalte Getränke auf Espressobasis, kalt gebrühte Kaffeeprodukte, firmeneigene Energydrinks, Tee, Limonaden, Smoothies und andere Getränke. Dutch Bros ist auch dafür bekannt, seine Getränkevariationen saisonal anzupassen, wobei man im abgelaufenen Quartal insbesondere dank seinem Cookie Butter Latte, Caramel Apple Rebel sowie dem Klassiker Caramel Pumpkin Brûlée erfolgreich war.

Am 07.11.2024 überraschte Dutch Bros mit einem sehr starken Q3-Ergebnis. Demnach verbesserten sich die Umsatzerlöse um 28 % auf 338,2 Mio. USD, während der bereinigte Gewinn je Aktie mit 16 Cents deutlich über den Konsenserwartungen von 12 Cents gelegen hatte. Zudem legten die vergleichbaren Shop-Transaktionen um 2,7 % zu und wiesen das höchste Wachstum seit zwei Jahren auf. Insgesamt wurden 38 neue Shops eröffnet und im kommenden Jahr erwartet man hier weiterhin ein beschleunigtes Tempo von Neueröffnungen. Das Unternehmen verfügt noch über reichlich Wachstumspotenziale.

Trotz seines international klingenden Namens ist Dutch Bros immer noch ein inländisches Unternehmen mit weniger als 1.000 Filialen (etwa ein Drittel davon werden von Franchisenehmern betrieben). Das Management glaubt, dass es in den Vereinigten Staaten 4.000 Filialen erreichen kann, also mehr als das Vierfache seiner derzeitigen Filialenanzahl. Einige dieser Läden von Dutch Bros werden Franchiseläden sein, was bedeutet, dass jemand anderes den eigentlichen Laden besitzt, aber eine Gebühr zahlt, um die Marke Dutch Bros und das Kaffeeangebot zu lizenzieren. Dies ist das gleiche Modell wie bei McDonald's und erfordert viel weniger Kapital für das Wachstum, was ein Vorteil ist, wenn man die Zahl der Standorte erhöhen möchte. Die meisten der neuen Läden werden jedoch im Besitz des Unternehmens sein und von diesem betrieben werden. Am Ende des letzten Quartals hatte Dutch Bros 300 Franchiseläden und 612, die dem Unternehmen gehörten.

Dutch Bros setzte auf innovative Ladenformate, die zu Kostenoptimierungen führen. Man nutzt häufig kleine Filialen und Kaffee-Drive-Ins, die den Arbeitsaufwand pro Filiale minimieren, was dem Unternehmen auf lange Sicht zu erheblichen Margen verhelfen kann. Damit einher gehen also erhebliche Margenhebelwirkungen. Das Unternehmen beginnt, gesunde bereinigte EBITDA-Niveaus zu erzielen, da immer mehr Filialen in seinem System reifen und positive Gewinne erzielen. Dutch Bros hat kürzlich in 90 % aller Geschäfte die Möglichkeit zur mobilen Bestellung eingeführt. Kunden, die die mobile Bestellung nutzen, haben bis zum 31.10.2024 rund 2,8 Mio. Transaktionen getätigt, was ein Zeichen für eine starke Akzeptanz und Kundenzufriedenheit ist.

Hinweis: Zu Dutch Bros gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Dutch Bros eine Rendite von 153 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 19 %. Die Aktie markierte das 52-Wochenhoch am 07.02.2025 bei 68,42 USD. Das 52-Wochentief markierte die Aktie am 09.02.2024 bei 26,30 USD. Seitdem konnte sich die Aktie kräftig erholen und um 154 % seit Tief zulegen.

Zillow: Aufstrebender Technologieführer im Immobilienmarkt

- Die Performance der letzten 12 Monate beträgt 55 %.

- Zillow hat seine Position als dominierender Akteur im Onlineimmobiliensektor behauptet und verfügt über eine umfassende Datenbank mit über 110 Mio. US-Häusern.

- Die integrierte Plattform des Unternehmens, die Dienstleistungen für Hauskäufer, -verkäufer, -mieter und Immobilienprofis umfasst, war ein wesentlicher Treiber des jüngsten Erfolgs.

Zillow (NASDAQ: Z) ist ein internetbasiertes Immobilienunternehmen, das seinen Kunden ein On-Demand-Erlebnis für den Verkauf, Kauf, die Vermietung oder Finanzierung mit Transparenz und Einfachheit bietet. Die Gruppe arbeitet mit Immobilienmaklern, Bauunternehmern, Hausverwaltern und Vermietern zusammen, um Technologie mit erstklassigem Service zu verbinden. Die jüngste Performance von Zillow war angesichts der aktuellen Gegenwinde auf dem Immobilienmarkt äußerst beeindruckend. Das Wachstum ist darauf zurückzuführen, dass Zillow seinen Traffic nun besser monetarisiert, und in dieser Hinsicht ist noch viel Wachstumspotenzial vorhanden.

Während ein Großteil des aktuellen Erfolgs von Zillow darauf zurückzuführen ist, dass mit jeder Transaktion mehr Umsatz erzielt wird, möchte das Unternehmen auch an weitaus mehr Transaktionen teilnehmen und strebt bis Ende 2025 eine Steigerung des Transaktionsanteils von 3 auf 6 % an. Die Marktanteilsgewinne scheinen auf die integrierte Transaktionsstrategie des Unternehmens zurückzuführen zu sein.

In seinen „Enhanced Markets“ bündelt Zillow Echtzeit-Besichtigungen, Eigenheimdarlehen und softwaregestützte erstklassige Makler, um ein überragendes Benutzererlebnis zu schaffen. Das Unternehmen hat seine Präsenz in den Schlüsselmärkten stetig ausgebaut und neue Funktionen schneller eingeführt als ursprünglich erwartet. Die Fähigkeit des Unternehmens, seine riesige Benutzerbasis und Dateneinblicke zu nutzen, um personalisiertere und effizientere Dienste sowohl für Verbraucher als auch für Immobilienfachleute zu schaffen, könnte ein wesentlicher Treiber für Marktanteilsgewinne sein.

Zillow investiert auch stark in Mietwohnungen, insbesondere Mehrfamilienhäuser. Das Unternehmen verfügt jetzt über 47.000 Mehrfamilienhäuser auf seiner Plattform, gegenüber 40.000 Anfang 2024. Zillow könnte in dieser Hinsicht gut positioniert sein, da ein schnell wachsendes Überangebot in diesem Teil des Marktes wahrscheinlich zu höheren Ausgaben der Vermieter führen wird. Das Mietgeschäft profitiert auch von der Tatsache, dass Zillow jetzt über das größte Mietangebot und die größte Mieterschaft in den USA verfügt und einen liquiden Mietmarktplatz schafft, den es vorher nicht wirklich gab. Auch das Hypothekengeschäft von Zillow ist weiterhin erfolgreich: Das Volumen der Kaufdarlehen stieg im 3. Quartal 2024 im Vergleich zum Vorjahr um 80 % und die Hypothekeneinnahmen um 63 %. In Zillows reiferen Enhanced Markets liegen die Akzeptanzraten für Zillow Home Loans im mittleren Zehnerbereich, und neuere Märkte zeigen einen ähnlichen Trend.

Die Super-App-Initiative von Zillow bietet dem Unternehmen außerdem eine große Chance, ein kohärenteres und wertvolleres Ökosystem für seine Benutzer zu schaffen. Durch die Integration verschiedener Immobiliendienste in eine einzige Plattform könnte Zillow die Benutzerbindung erhöhen, Crossselling-Möglichkeiten schaffen und die Gesamtmonetarisierung verbessern.

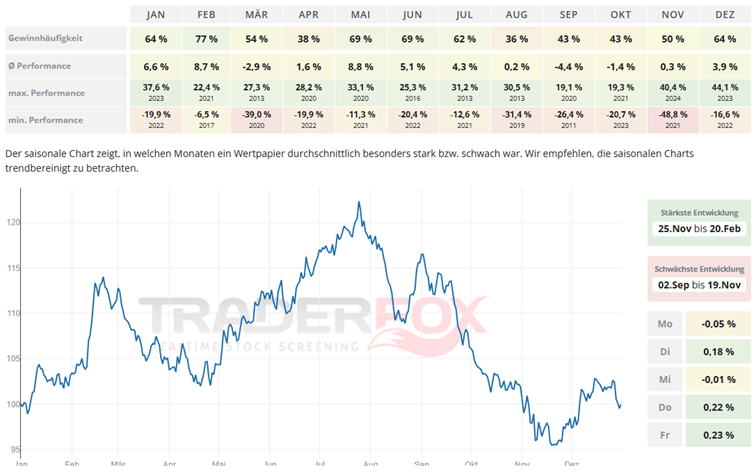

Die beste Entwicklung liefert die Aktie von Ende November bis Ende Februar. Der Februar sticht hierbei mit einer durchschnittlichen Performance von 8,7 % heraus. Die Gewinnhäufigkeit ist dabei mit 77 % ebenfalls solide. Auch der Monat Januar zeigt sich mit einer durchschnittlichen Performance von 6,6 % und einer Gewinnhäufigkeit von 64 % sehr freundlich.

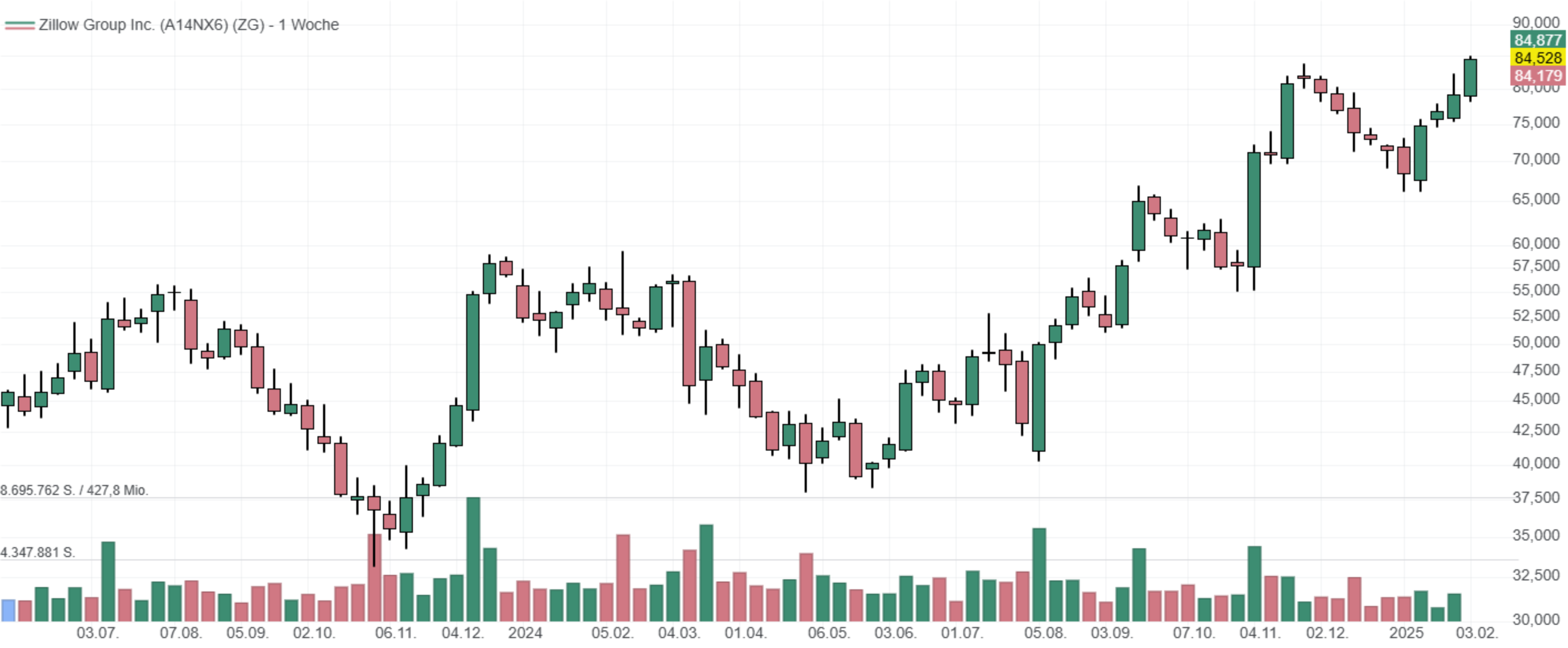

In den letzten 52 Wochen hat die Aktie von Zillow Group eine Rendite von 55 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 24 %. Die Aktie markierte das 52-Wochenhoch am 06.02.2025 bei 84,96 USD. Das 52-Wochentief markierte die Aktie am 02.05.2024 bei 38,06 USD. Seitdem konnte die Aktie um 122 % seit Tief zulegen.

Magnite: Das weltweit größte unabhängige Sell-Side-Werbeunternehmen unterhält namhafte Kooperationen

- Die Performance der letzten 12 Monate beträgt 127 %.

- Magnite ist eine Omnichannel-Werbeplattform für Verkäufer in den USA und international.

- Das Unternehmen verfügt über Kooperationen mit Unternehmen wie Netflix, United Airlines und LG Ad Solutions.

Magnite (NASDAQ: MGNI) ist einer der größten Supply-Side-Plattformanbieter (SSP) im Bereich Online-Werbung. Das Unternehmen erwirtschaftet fast 45 % seines Umsatzes aus dem programmatischen Verkauf von CTV-Werbeinventar, 35 % aus mobilen Online-Sites und Apps und den Rest aus Websites, auf die über den Computer zugegriffen wird. Als größte unabhängige Supply-Side-Plattform weist Magnite in den letzten Quartalen weiterhin starkes Wachstum und eine verbesserte Rentabilität auf. Branchenberichte haben seine führende Technologieplattform hervorgehoben, während die jüngsten bedeutenden Kundengewinne sein Wertversprechen, insbesondere im schnell wachsenden CTV-Markt, weiter unterstrichen haben.

Ein wichtiger Treiber für die Verbesserung der Margen des Unternehmens war die zunehmende Einführung von KI und maschinellem Lernen, welche die Inhaltsfilterung verbessert und zu Kosteneffizienzen geführt hat, insbesondere bei der Verarbeitung für Display und Video auf seiner DV+-Plattform. Der CEO von Magnite bemerkte während der Telefonkonferenz zum 3. Quartal, dass die Kosten für die Anzeigenverarbeitung im Vergleich zum Vorjahr um 30 % gesunken seien. Eine weitere Möglichkeit, wie Magnite KI nutzt, sind Produktangebote wie Demand Manager, das Publishern hilft, die Anzeigenauslieferung zu optimieren und den Umsatz zu maximieren, indem es Zielgruppendaten analysiert und Entscheidungen für ein besseres Targeting und Ertragsmanagement automatisiert.

Neben der starken Finanzleistung im Quartal war die Ankündigung einer zweijährigen Vertragsverlängerung mit Disney die andere wichtige positive Nachricht für Investoren, bei der insbesondere die bestehende Partnerschaft weiter ausgebaut wurde und nun direkten Zugang zu Magnites ClearLine-Produkt, zusätzlichen internationalen Märkten sowie der Möglichkeit bietet, Live-College-Football-Spiele, die auf ESPN gestreamt werden, zu monetarisieren. Vor Kurzem ist Magnite auch eine Partnerschaft mit Samsung Ads eingegangen. Dies verschafft dem Unternehmen Zugang zu Ländern wie Singapur, Thailand und den Philippinen, indem es dem Kunden ermöglicht, über Samsung TV Plus zielgerichtete Werbung anzuzeigen.

Magnite wurde außerdem als globaler Programmanbieter von FIFA+ für Nordamerika, EMEA, LATAM und APAC ausgewählt. FIFA+ ist eine globale Plattform, die kostenlose Live-Spiele und archivierte Fußballinhalte anbietet. Das Unternehmen wird Werbung auf Geräten bereitstellen, die auf FIFA+ zugreifen können. Auch mit Elon Musks X verkündete man kürzlich eine Zusammenarbeit. Es ist nicht überraschend, dass der institutionelle Anteil am Unternehmen hoch ist, und mit Kooperationen mit Unternehmen wie Netflix, United Airlines und LG Ad Solutions sehen die Geschäftsaussichten rosig aus.

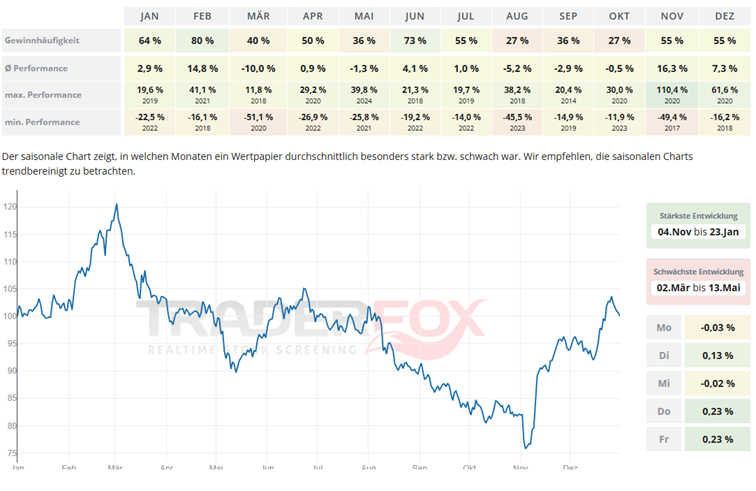

Der Zeitraum mit der stärksten Entwicklung dauert von Anfang November bis Ende Januar. Der November ist dabei mit einer durchschnittlichen Performance von 16,3 % und einer Gewinnhäufigkeit von 55 % auffällig. Auch der Monat Februar kann mit einer durchschnittlichen Performance von 14,8 % und einer Gewinnhäufigkeit von 80 % überzeugen.

Der Zeitraum mit der stärksten Entwicklung dauert von Anfang November bis Ende Januar. Der November ist dabei mit einer durchschnittlichen Performance von 16,3 % und einer Gewinnhäufigkeit von 55 % auffällig. Auch der Monat Februar kann mit einer durchschnittlichen Performance von 14,8 % und einer Gewinnhäufigkeit von 80 % überzeugen.

In den letzten 52 Wochen hat die Aktie von Magnite eine Rendite von 127 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 28,6 %. Die Aktie markierte das 52-Wochenhoch am 07.02.2025 bei 21,18 USD. Das 52-Wochentief markierte die Aktie am 22.04.2024 bei 8,38 USD. Seitdem konnte die Aktie stark steigen und um 152,7 % seit Tief zulegen.

CrowdStrike: Qualitativ hochwertiges Unternehmen in einer wachsenden Branche

- Die Performance der letzten 12 Monate beträgt 30 %.

- CrowdStrike ist dank seiner skalierbaren, KI-gesteuerten Falcon-Plattform gut aufgestellt, um die Nachfrage auf dem wachsenden Cybersicherheitsmarkt zu bedienen.

- Die Falcon-Plattform von CRWD analysiert täglich über 2 Bio. Ereignisse und lernt kontinuierlich aus riesigen Datensätzen, um neu auftretende Bedrohungen schnell zu identifizieren und so ihren Wert und ihre Wirksamkeit zu steigern.

CrowdStrike (NASDAQ: CRWD) ist ein cloudbasiertes Cybersicherheitsunternehmen, das sich auf Sicherheitsbereiche der nächsten Generation wie Endpunkte, Cloud-Workloads, Identitäten und Sicherheitsoperationen spezialisiert hat. Das Hauptangebot von CrowdStrike ist die Falcon-Plattform, die Unternehmen eine sprichwörtliche zentrale Anlaufstelle bietet, um Sicherheitsbedrohungen zu erkennen und darauf zu reagieren, die ihre IT-Infrastruktur angreifen.

CrowdStrike begann als cloudnativer XDR-Experte und erweiterte kontinuierlich sein Angebot, um eine breite Anzahl von Cybersicherheitssegmenten abzudecken. Extended Detection and Response oder XDR ist eine Technik in der Computersicherheit, um Bedrohungen für die IT-Infrastruktur zu entdecken und zu bekämpfen. XDR verwendet ein Antivirenprogramm der nächsten Generation, das fortgeschrittene Bedrohungen in Echtzeit erkennt und die Reaktion auf Bedrohungen automatisiert.

Cybersicherheit ist einer der gefragtesten Märkte. Unternehmen entwickeln ihre IT-Landschaften kontinuierlich weiter, indem sie eine Vielzahl von Clouddiensten einführen, darunter IaaS, SaaS, PaaS und CaaS1, die sie einem breiteren Spektrum zunehmend ausgefeilter Cyberbedrohungen aussetzen können. Angesichts einer wachsenden Lücke bei den Cybersicherheitskompetenzen und einer zunehmend komplexen Bedrohungslandschaft benötigen Unternehmen Lösungen, die nicht nur die Sicherheitsabläufe transformieren, sondern auch Punktprodukte konsolidieren, um ihre Cybersicherheitsumgebungen zu vereinfachen.

Somit suchen Unternehmen nach seriösen und etablierten Akteuren, um ihre Gefährdung durch Cybersicherheitsbedrohungen zu reduzieren. Darüber hinaus versuchen große Unternehmen, ihre Cybersicherheitsdienste bei weniger Cybersicherheitsanbietern zu konsolidieren, um die Gesamtbetriebskosten zu verbessern. Hier bedient CrowdStrike 60 % der Fortune-500-Unternehmen.

CorwdStrike ist in diesem großen und wachsenden TAM aufgrund seiner erstklassigen Lösungen gut positioniert. Insbesondere die Falcon-Plattform ist aufgrund ihrer Skalierbarkeit und Selbstverbesserungsfähigkeit vielversprechend. Laut der CrowdStrike-Website analysiert die Falcon-Plattform täglich über 2 Bio. Ereignisse, und die KI-gesteuerten Modelle der Plattform lernen kontinuierlich aus riesigen Datensätzen, wodurch sie aufkommende Bedrohungen schnell erkennen kann.

Es gibt so genannte Zero-Day-Cyberangriffe, welche immer häufiger auftreten. Ein Zero-Day-Angriff, auch Zero-Day-Exploit genannt, ist der erfolgreiche Versuch von Cyberkriminellen, eine vorher nicht entdeckte Sicherheitslücke innerhalb einer Software zu ihren Gunsten auszunutzen. Allein vergangenen Monat hat Microsoft drei solcher Bedrohungen bestätigt. Daher ist es zunehmend wichtig, eine Plattform zu haben, die automatisch aus diesen neuen Bedrohungen lernen, dieses Wissen zur Verbesserung der Cybersicherheit anwenden und ähnliche Bedrohungen erkennen kann. Und die Falcon-Plattform von CRWD bietet dies.

Hinweis: Zu CrowdStrike gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von CrowdStrike eine Rendite von 30,5 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 17,6 %. Die Aktie markierte das 52-Wochenhoch am 07.02.2025 bei 430,87 USD. Das 52-Wochentief markierte die Aktie am 05.08.2024 bei 200,81 USD. Seitdem konnte sich die Aktie erholen und damit um 110 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktienscreener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_660379371