Vier Darvas-Aktien, die nun auf die Watchlist gehören!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und man auf das richtige Pferd setzt, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – in den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

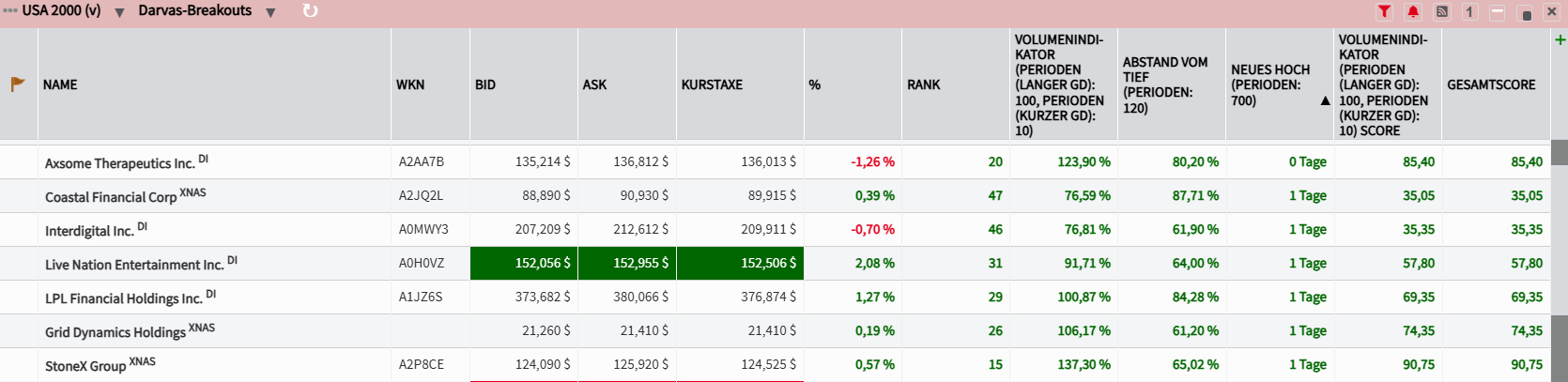

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzeigen zu lassen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Axsome Therapeutics: Führender Entwickler von Therapien gegen Erkrankungen des zentralen Nervensystems

- Die Performance der letzten 12 Monate beträgt 60 %.

- Axsome Therapeutics hat sich auf die Entwicklung neuer Präparate zur Behandlung von Erkrankungen des zentralen Nervensystems (ZNS) spezialisiert.

- Die Einigung im Patentstreit mit Teve Pharmaceuticals über Antidepressivum sorgte jüngst für einen Kurssprung.

Axsome Therapeutics (NASDAQ: AXSM) ist ein biopharmazeutisches Unternehmen im kommerziellen Stadium, das Therapien für Erkrankungen des Zentralen Nervensystems mit begrenzten Behandlungsmöglichkeiten entwickelt und bereitstellt. Zu seinen beiden kommerziellen Produkten und Entwicklungsprogrammen gehören Auvelity und Sunosi. Auvelity behandelt schwere depressive Störungen (MDD) und Sunosi ist ein orales Medikament zur Behandlung von übermäßiger Tagesmüdigkeit bei Patienten mit Narkolepsie oder obstruktiver Schlafapnoe.

Neben Auvelity und Sunosi umfasst die Pipeline des Unternehmens fünf innovative Produktkandidaten im Spätstadium in der Entwicklung sowie neun Indikationen in den Bereichen Psychiatrie und Neurologie. Diese Pipeline im fortgeschrittenen Entwicklungsstadium wird neue Medikamente für verschiedene Therapiebereiche bereitstellen und könnte über 150 Mio. Patienten in den USA zugutekommen. Bei erfolgreicher Entwicklung hat dieses Portfolio das Potenzial, Spitzenumsätze von über 16 Mrd. USD zu erzielen. Am 13.02.2025 hatte Axsome Therapeutics einen weiteren wichtigen Erfolg in Zusammenhang mit dem Antidepressivum Auvelity zu vermelden. Demnach darf der Generikahersteller Teva Pharmaceuticals sein Nachahmerpräparat für das Antidepressivum frühestens ab dem 31.03.2039 auf den Markt bringen.

Axsome Therapeutics verfügt außerdem über starke Finanzzahlen. Im 3. Quartal des Geschäftsjahres 2024 meldete man erstmals einen vierteljährlichen Produktumsatz von über 100 Mio. USD. Daran konnte man im 4. Quartal anknüpfen. Axsomes Umsatzwachstum im Q4 von 66 % im Vergleich zum Vorjahr war dabei größtenteils auf seine Hauptprodukte zurückzuführen. Auvelity erwirtschaftete 92,6 Mio. USD und Sunosi 26,2 Mio. USD. Trotz des beeindruckenden Umsatzanstiegs lag der bereinigte EPS-Verlust von 1,54 USD wie erwähnt unter den Schätzungen, stellte jedoch eine Verbesserung um 26 % gegenüber einem Verlust von 2,08 USD pro Aktie im 4. Quartal 2023 dar.

Zu den Produktfortschritten im Quartal gehörten der Abschluss einer Phase-3-Studie für AXS-05 bei Alzheimer-Agitation und positive Ergebnisse für AXS-12 bei Narkolepsie. AXS-14, das auf Fibromyalgie abzielt, steht kurz vor der Einreichungsphase für den Zulassungsantrag (New Drug Application, NDA), der im 1. Quartal 2025 erwartet wird. Diese Entwicklungen unterstreichen die Bemühungen des Unternehmens, seine Produktbasis durch strategische Investitionen in klinische Studien und Forschung zu erweitern. Die Prognose des Managements deutet auf ein mögliches Umsatzwachstum bis 2025 hin, wobei der Schwerpunkt weiterhin auf der Optimierung des Betriebs und der Erkundung von Marktchancen im Bereich ZNS liegt. Analysten und Investoren werden auf Updates zur Markteinführung von AXS-07 und den Auswirkungen der bevorstehenden Abschlüsse klinischer Studien auf die finanzielle Entwicklung des Unternehmens achten.

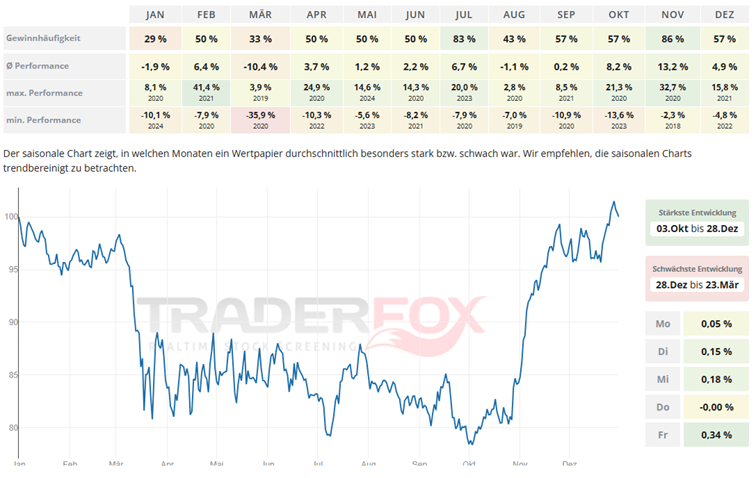

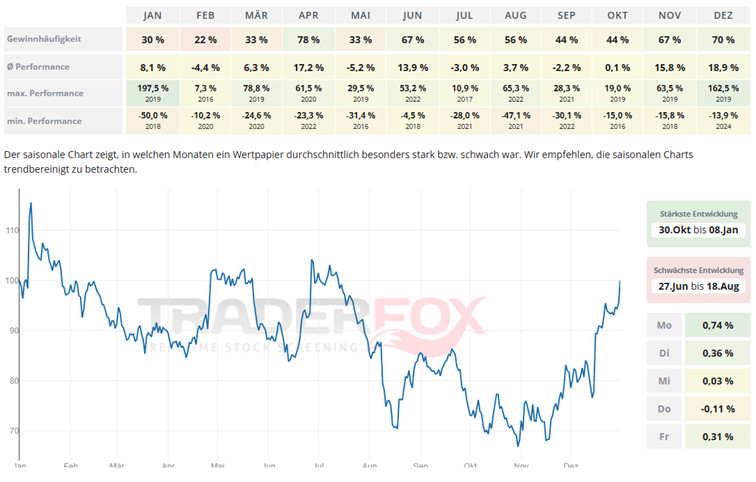

Die beste Entwicklung liefert die Aktie von November bis Anfang Januar. Der Dezember sticht hierbei mit einer durchschnittlichen Performance von 18,9 % heraus. Die Gewinnhäufigkeit ist dabei mit 70 % ebenfalls stark. Auch der Oktober zeigt sich mit einer durchschnittlichen Performance von 15,8 % und einer Gewinnhäufigkeit von 67 % sehr freundlich.

Die beste Entwicklung liefert die Aktie von November bis Anfang Januar. Der Dezember sticht hierbei mit einer durchschnittlichen Performance von 18,9 % heraus. Die Gewinnhäufigkeit ist dabei mit 70 % ebenfalls stark. Auch der Oktober zeigt sich mit einer durchschnittlichen Performance von 15,8 % und einer Gewinnhäufigkeit von 67 % sehr freundlich.

In den letzten 52 Wochen hat die Aktie von Axsome Therapeutics eine Rendite von 60 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 28 %. Die Aktie markierte das 52-Wochenhoch am 21.02.2025 bei 139,13 USD. Das 52-Wochentief markierte die Aktie am 11.06.2024 bei 64,11 USD. Seitdem konnte sich die Aktie erholen und um 106 % seit Tief zulegen.

Coastal Financial: Die Regionalbank wächst dank florierendem Kreditgeschäft

- Die Performance der letzten 12 Monate beträgt 130 %.

- Coastal Financial ist ein Finanzdienstleister. Das Unternehmen bietet Bankprodukte und -dienstleistungen für Verbraucher und kleine bis mittelgroße Unternehmen an.

- Durch die enge Verzahnung mit digitalen Technologien und Partnern ist das BaaS-Modell ein zentraler Treiber für Innovation und Wachstum.

Coastal Financial (NASDAQ: CCB), eine regional tätige Bankholdinggesellschaft mit Sitz in Washington, bietet über ihre Tochtergesellschaft Coastal Community Bank eine breite Palette von Finanzdienstleistungen an. Das Unternehmen zeichnet sich durch seine starke lokale Verankerung aus und hat sich einen Ruf für kundenorientierte Lösungen erarbeitet, die von traditionellen Bankdienstleistungen bis hin zu digitalen Finanzplattformen reichen. Mit einem Fokus auf innovative Technologien und wachstumsstarke Partnerschaften, insbesondere im Bereich des "Banking as a Service" (BaaS), überzeugt das Unternehmen mit einem hohen Umsatzwachstum.

Das Banking as a Service (BaaS)-Modell von Coastal Finance ermöglicht es Fintech-Unternehmen, auf die Bankinfrastruktur zuzugreifen und ihre eigenen Finanzprodukte anzubieten, ohne eine eigene Banklizenz zu benötigen. Coastal Finance stellt dabei Schnittstellen (APIs) zur Verfügung, über die Partnerunternehmen Dienstleistungen wie Kontoführung, Zahlungsabwicklung oder Kreditvergabe integrieren können.

Dieses Modell reduziert für Fintechs die Eintrittsbarrieren und bietet Coastal Finance gleichzeitig eine stabile Einnahmequelle durch Gebühren und eine erweiterte Kundenreichweite. Durch die enge Verzahnung mit digitalen Technologien und Partnern ist das BaaS-Modell ein zentraler Treiber für Innovation und Wachstum.

Das BaaS-Segment entwickelt sich weiter gut. Das Unternehmen verfeinert kontinuierlich seine Kriterien für Partnerschaften und ist stets auf der Suche nach Beziehungen zu größeren, etablierteren Partnern mit erfahrenen Managementteams. Man ist davon überzeugt, dass eine Strategie, neue Partnerschaften einzugehen und neue Produkte mit bestehenden Partnern auf den Markt zu bringen, das Unternehmen in die Lage versetzt, einen breiten und etablierten Kundenstamm zu erreichen.

Die Zunahme der Partneraktivität/Transaktionszahlen wirkt sich dabei positiv auf die zinsunabhängigen Erträge aus, und das Management erwartet, dass sich dieser Trend fortsetzt, da die zu Beginn des Jahres eingeführten Produkte an Zugkraft gewinnen. So plant man, auch weiterhin Kredite zu verkaufen, als Teil der Strategie, um Partner- und Kreditlimits auszugleichen und das Kreditportfolio und die Kreditqualität zu verwalten.

Die Quartalsergebnisse des Unternehmens übertrafen die Erwartungen der Wall Street deutlich. Raymond James hat infolgedessen das Kursziel von 88 auf 100 USD angehoben und gleichzeitig die Einstufung "Strong Buy" beibehalten. Diese Anpassung erfolgte aufgrund der Tatsache, dass Coastal Financial seine Bilanz gut gemanagt hat. Das Unternehmen hat bspw. den Verkauf von Krediten im Wert von 845,5 Mio. USD zur Risikominimierung vorgenommen. Darüber hinaus unterzeichnete das Unternehmen Absichtserklärungen mit drei neuen größeren nationalen Partnern, was auf einen vielversprechenden Trend beim Bilanzwachstum hindeutet.

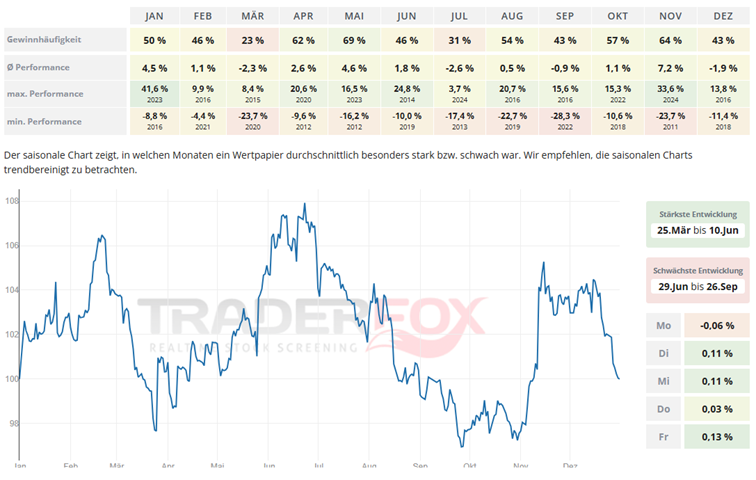

Der Zeitraum mit der stärksten Entwicklung dauert von Anfang Oktober bis Ende Dezember. Der November ist dabei mit einer durchschnittlichen Performance von 13,2 % und einer Gewinnhäufigkeit von 86 % auffällig. Auch der Monat Juli kann mit einer durchschnittlichen Performance von 6,7 % und einer Gewinnhäufigkeit von 83 % überzeugen.

In den letzten 52 Wochen hat die Aktie von Coastal Financial eine Rendite von 130 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 6 %. Die Aktie markierte das 52-Wochenhoch am 21.02.2025 bei 92,68 USD. Das 52-Wochentief markierte die Aktie am 18.03.2024 bei 35,67 USD. Seitdem konnte sich die Aktie erholen und damit um über 150 % seit Tief zulegen.

InterDigital: Der Fokus auf 6G-Forschung ist vielversprechend

- Die Performance der letzten 12 Monate beträgt 94 %.

- InterDigitals strategische Lizenzverträge und seine führende Position bei KI-gesteuerten Videotechnologien und drahtloser Konnektivität positionieren das Unternehmen für nachhaltiges Wachstum.

- Die starke Präsenz des Unternehmens auf dem globalen Smartphonemarkt und neue Vereinbarungen mit großen OEMs wie OPPO und Panasonic stärken seine Umsatzaussichten.

InterDigital (NASDAQ: IDCC) ist ein Forschungs- und Entwicklungsunternehmen, das sich auf drahtlose Technologien, Video, Künstliche Intelligenz und verwandte Technologien konzentriert. Es entwirft und entwickelt Technologien, die vernetzte, immersive Erlebnisse in einer breiten Palette von Kommunikations- und Unterhaltungsprodukten und -diensten ermöglichen. Der Großteil der Einnahmen wird durch Patentlizenzvereinbarungen mit Festpreisen erzielt, ein kleinerer Teil stammt aus variablen Lizenzvereinbarungen. Geografisch ist das Unternehmen in den Vereinigten Staaten, China, Südkorea, Japan, Taiwan und Europa tätig, wobei der Großteil davon in China erzielt wird.

Eine globale Präsenz, ein diversifiziertes Produktportfolio und die Fähigkeit, in verschiedene Märkte einzudringen, sind die wichtigsten Wachstumstreiber für InterDigital. Abgesehen von einem starken Portfolio an drahtlosen Technologielösungen dürfte die Erweiterung des Angebots um Technologien im Bereich Sensoren, Benutzeroberflächen und Video angesichts der enormen Größe des Marktes, den es für Lizenzierungstechnologien bietet, einen erheblichen Mehrwert bringen.

InterDigital verfügt über ein umfassendes Portfolio von mehr als 33.000 erteilten Patenten und Anmeldungen. Das Unternehmen erlebte 2024 ein außergewöhnliches Innovationsjahr mit mehr als 5.000 neuen Patentanmeldungen weltweit. Im Jahr 2024 stieg das bereinigte EBITDA im Vergleich zum Vorjahr um 60 % auf 551 Mio. USD, was auf eine höhere Betriebseffizienz und verbesserte Rentabilität hindeutet.

Das Engagement von IDCC, sein breites Technologieportfolio an Hersteller von drahtlosen Endgeräten zu lizenzieren, wodurch es seine Kernmarktkapazitäten erweitern kann, ist beachtlich. Es hat führende Unternehmen wie Huawei, Samsung, LG und Apple im Rahmen seiner Lizenzvereinbarungen als Partner. Das Unternehmen möchte weiterhin ein führender Designer und Entwickler von Technologielösungen und Innovationen für die Mobilbranche, das Internet der Dinge und verwandte Technologiebereiche werden und nutzt dazu seine Forschungs- und Entwicklungskapazitäten, sein technologisches Know-how und seine umfassende Branchenerfahrung.

InterDigital hat mit großen akademischen Institutionen weltweit zusammengearbeitet, um die 6G-Forschung voranzutreiben. Der Bedarf an Datenverkehr wächst weltweit exponentiell, und 5G-Netzwerke sind erforderlich, um diesen hochleistungsfähigen Endbenutzerdurchsatz zu unterstützen. Die MIMO-Technologie (Multiple-Input, Multiple-Output) nutzt ein aktives Antennensystem, das aus mehreren Antennenelementen besteht, um die Leistung, Zuverlässigkeit und Gesamteffizienz von drahtlosen Kommunikationssystemen zu verbessern. Die 6G-Technologie, die auf Massive MIMO basiert, wird deutlich höhere Datenraten als ihre Vorgänger ermöglichen, was zu einer verbesserten Spektrumeffizienz führt.

Möchte man in die Aktie von InterDigital investieren, so bietet sich hierfür der Zeitraum von Ende März bis Mitte Juni an. Insbesondere der Monat Mai fällt positiv auf. Die durchschnittliche Performance liegt hier bei 4,6 % und die Gewinnhäufigkeit bei 69 %. Auch der Monat November zeigt sich mit einer durchschnittlichen Performance von 7,2 % und einer Gewinnhäufigkeit von 64 % stark.

In den letzten 52 Wochen hat die Aktie von Interdigital eine Rendite von 94 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 18,5 %. Die Aktie markierte das 52-Wochenhoch am 21.02.2025 bei 218,76 USD. Das 52-Wochentief markierte die Aktie am 05.04.2024 bei 95,33 USD. Seitdem konnte sich die Aktie erholen und um 120 % seit Tief zulegen.

Grid Dynamics: Im Jahr 2025 soll der Umsatz durch KI- und Hyperscaler-Partnerschaften um über 20 % gesteigert werden

- Grid Dynamics, ein Unternehmen für digitale Transformation, ist gut aufgestellt, um vom wachsenden Bedarf an KI zu profitieren.

- Die KI-Pipeline stieg im Vergleich zum 3. Quartal um 30 % auf 130 Projekte an, was auf eine steigende Nachfrage nach fortschrittlichen Technologielösungen hindeutet.

- Im 3. Quartal betonte das Management die ersten Synergien aus Akquisitionen, während das 4. Quartal nun messbare Beiträge widerspiegelte, insbesondere im Finanzbereich.

Grid Dynamics (NASDAQ: GDYN) ist ein globaler Anbieter von digitalen Engineering- und IT-Diensten, der sich darauf konzentriert, Unternehmen im großen Maßstab dabei zu unterstützen, Wachstum, Effizienz und Wirkung zu steigern. Seine vier Kerndienstleistungen umfassen Technologieberatung, Plattform- und Produktentwicklung, KI und erweiterte Analytik sowie Cloud und DevOps. Das Unternehmen bedient eine breite Palette von Branchen, darunter Einzelhandel, Hightech, Pharma, Biowissenschaften und Vermögensverwaltung.

Erstens hat das Unternehmen seine KI-Fähigkeiten erheblich erweitert und bietet nun rund 30 Lösungen an, die sich an Fortune-500-Unternehmen richten. Darüber hinaus ist das Management eine Partnerschaft mit Google Cloud eingegangen, um generative KI-Lösungen zu implementieren, die weiteres Wachstum vorantreiben sollen. Beispielsweise verbessert ihr KI-gesteuertes Data Observability Starter Kit die Datenqualität plattformübergreifend und ermöglicht Unternehmen, fundiertere Entscheidungen zu treffen.

Darüber hinaus verfolgt Grid Dynamics eine robuste Akquisitionsstrategie, zu der auch die jüngsten Übernahmen von Mobile Computing und JUXT gehören. Ersteres erweitert seine Präsenz in Amerika, insbesondere in den Bereichen Fertigung, Konsumgüter und Finanzdienstleistungen, und letzteres stärkt seine Position im Bank- und Finanzdienstleistungssektor, insbesondere auf dem europäischen Markt, und festigt seine Position als führender Anbieter komplexer Datenlösungen.

Das Unternehmen dürfte auch weiterhin eine starke Zukunft vor sich haben. Die digitale Transformation ist weiter auf Vormarsch und entwickelt sich dynamisch. Die Nachfrage nach Technologieberatern und -vermittlern dürfte im Laufe der Zeit exponentiell steigen. Davon wird Grid Dynamics unmittelbarer Nutznießer sein. Das Unternehmen verfügt außerdem über ein globales Liefermodell, und sein „Follow-the-Sun“-Ansatz (24/7) gewährleistet eine kontinuierliche Serviceverfügbarkeit über alle Zeitzonen hinweg.

Dies ermöglicht dem Unternehmen eine viel effizientere internationale Wachstumskurve. Trotz des starken Wachstumshorizonts sind Technologieberatung und IT-Dienstleistungen gesättigte Bereiche. Aus diesem Grund ist der gezielte Fokus des Unternehmens auf Bereiche wie KI und digitale Transformation wichtig, da ein zu breiter operativer Fokus zweifellos dazu führt, dass es von größeren Konkurrenten mit mehr Ressourcen aus dem Rennen geworfen wird.

Um die Wachstumsziele zu erreichen, hat das Management fünf Hauptprioritäten identifiziert und umgesetzt. Dazu gehören bspw. die Nutzung der Stärken in den Bereichen KI und Daten, die Ausweitung der Branchendiversifizierung, die Skalierung der Lieferstandorte und die Vertiefung unserer Partnerschaften. Auch die KI-Initiativen gewinnen beim gesamten Kundenstamm weiterhin erheblich an Zugkraft. Während des abgelaufenen Quartals wuchs die Pipeline an KI-Möglichkeiten auf über 130, was einer Steigerung von 30 % gegenüber dem letzten Quartal entspricht.

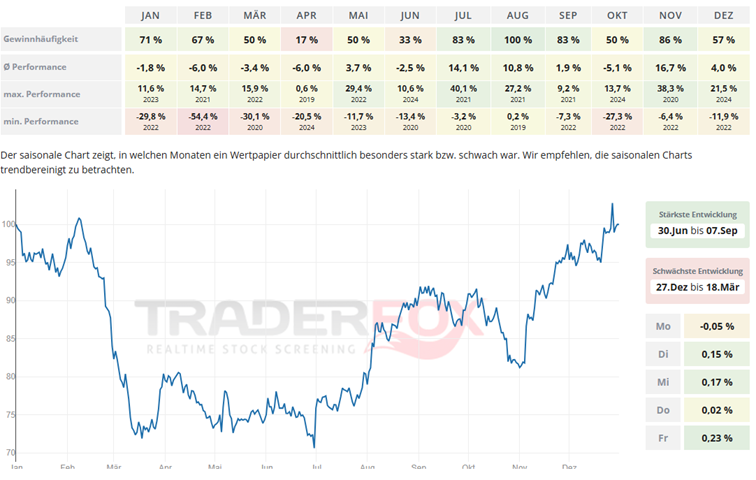

Möchte man in die Aktie von Grid Dynamics investieren, so bietet sich hierfür der Zeitraum von Ende Juni bis Anfang September an. Sowohl der Juli als auch der August können überzeugen. Auch der November kann sich mit einer durchschnittlichen Performance von 16,7 % und einer Gewinnhäufigkeit von 86 % sehen lassen.

In den letzten 52 Wochen hat die Aktie von Grid Dynamics eine Rendite von 45 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -5 %. Die Aktie markierte das 52-Wochenhoch am 21.02.2025 bei 25,50 USD. Das 52-Wochentief markierte die Aktie am 04.06.2024 bei 9,07 USD. Seitdem konnte sich die Aktie erholen und um 122 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktienscreener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_209452866