10 US-Aktien mit Moat, Momentum und Value

An vielen Weltbörsen sind die Kurse jüngst erstaunlich gut gelaufen. Auch in den USA ging es wieder steil nach oben mit den Notierungen. Und zwar so stark, dass man als Beobachter den Eindruck gewinnen könnte, die volatilen Ausschläge nach unten im Soge der Coronavirus-Krise seien nur ein Ausrutscher gewesen.

Vor diesem Hintergrund stellt dann auch Susan Dziubinski vom US-Finanzdienstleister Morningstar in einem aktuellen Beitrag die beiden folgenden Fragen: Marktturbulenzen? Welche Marktturbulenzen?

Wie sie weiter schreibt, könnten sich diese Fragen insbesondere die Aktionäre von Großkonzernen wie Amazon.com, Facebook und Apple stellen. Denn deren Kurse seien in den vergangenen 3 Monaten um fast 30 % bzw. um jeweils mehr als 16 % gestiegen. Der S&P 500 Index befindet sich derweil zwar immer noch im negativen Bereich für diesen Zeitraum, wenn auch zum jetzigen Zeitpunkt nur noch mit etwa 5 %.

In der Tat hat der Markt nach den Tiefstständen im März ein phänomenales Comeback erlebt, stellt Dziubinski fest, so dass viele einstmals unterbewertete Aktien aus der Sicht von Morningstar nun fair bewertet oder überbewertet sind.

Doch es geben im hausintern beobachteten Anlageuniversum auch noch immer US-Qualitätsaktien, die sich in den vergangenen 3 Monaten zwar bereits gut entwickelt haben, von denen die Morningstar-Analysten aber glauben, dass sie noch Benzin im Tank haben.

Bei der Suche nach entsprechenden Werten habe man beim Selektionsprozess insbesondere nach Aktien mit einem breiten oder schmalen Morningstar Economic Moat Ratings gesucht. Diese Unternehmen haben eine unangreifbare Wettbewerbsposition, die es ihnen erlauben sollte, langfristig zu gedeihen.

Obwohl die Kurse der letztlich ausgewählten Werte in den vergangenen 3 Monaten zum Zeitpunkt des Schreibens des Artikels bereits jeweils um mehr als 15 % zugelegt haben, würden sie intern von Morningstar in der Skala die von 1-5-Sternen reicht, derzeit noch immer mit 4- oder 5-Sternen und damit als sehr aussichtsreich bewertet. Mit anderen Worten, die Kurse dieser sich bereits erholenden Aktien weisen einen ausreichenden Abschlag gegenüber den Schätzungen der Morningstar-Analysten zum fairen Wert dieser Unternehmen auf, um nach wie vor als unterbewertet zu gelten.

Insgesamt haben 10 Aktien die Qualifikation geschafft, deren Namen, Ratings, Moats und Industriezugehörigkeit der nachfolgenden Tabelle zu entnehmen sind.

Centene (ISIN: US15135B1017 , aktueller Kurs: 64,39 USD, fairer Wert laut Morningstar: 85,00 USD)

Auf 3 dieser Favoriten geht Dziubinski in ihrem Beitrag etwas näher ein. Zum ersten Vertreter aus diesem Trio, den Aktien von Centene, einem US-Anbieter von Versicherungsleistungen auf dem Gebiet der Gesundheitsfürsorge, schreibt sie unter Bezugnahme auf die zuständigen Analystin Julie Utterback folgendes:

„Wir haben jüngst mit Centene die Abdeckung eines weiteren Spitzen-Krankenversicherers aufgenommen. Mit seinem Schwerpunkt auf staatlich geförderten Versicherungsplänen bietet Centene begrenzte Risiken im Zusammenhang mit möglichen Änderungen der US-Gesundheitspolitik und dem COVID-19-Wirtschaftsabschwung, was das Unternehmen in der Managed-Care-Branche einzigartig macht. Wie auch die anderen Managed-Care-Anbieter sehen wir bedeutende Wettbewerbsvorteile für diese Organisation. Wie die anderen von uns beobachteten Branchenvertreter verfügt auch Centene über einen engen wirtschaftlichen Schutzgraben sowie über einen stabilen Moat-Trend. Die Aktien handeln derzeit trotzdem moderat unter dem von uns geschätzten fairen Wert.“

Wie es in der Einschätzung zu diesem Wert weiter heißt, konzentriert sich Centene auf die Bereitstellung staatlich gesponserter Gesundheitspläne, mit einer Konzentration auf Medicaid, Medicare und den einzelnen Versicherungsbörsen. Da die meisten Gewinne und Mitglieder aus dem Medicaid-Programm stammen, ist man der Meinung, dass dieses Geschäft der primäre Bestimmungsfaktor für die Bewertung und die Quelle für den bestehenden engen wirtschaftlichen Schutzgrabens ist. Letzterer speist sich demnach aus Kostenvorteilen und Wechselkosten.

Insgesamt ist Utterback der Meinung, dass die US-Bundesstaaten als Belohnung für den Zugang zu den Medicaid-Plänen von Centene, die niedrigere Kosten und geringere Risiken nach sich ziehen, dem Unternehmen auch weiterhin aufgrund der vertraglich gestützten und gefestigten Beziehungen zu den einzelnen Bundesstaaten die Möglichkeit zubilligen werden, über einen relativ langen Zeitraum hinweg angemessene Renditen über die Kapitalkosten zu erzielen, wobei das wieder das „narrow moat“-Rating von Morningstar beeinflusst.

Außerdem unterscheidet sich Centene durch die Konzentration auf staatliche Programme von den anderen von uns abgedeckten Managed-Care-Unternehmen, die sich mehr auf den arbeitgeberbasierten Versicherungskanal konzentrieren als Centene; wie Dziubinski schreibt. Die Gesellschaft könnte sowohl kurz- als auch langfristig von dieser andersartigen Fokussierung profitieren. Was die konjunkturelle Abhängigkeit angehe, seien die wichtigsten Produktlinien von Centene in dieser Hinsicht zumindest als neutral, wie im Fall von Medicare (da auf ältere US-Bürger ausgerichtet) einzustufen, oder als antizyklisch, wie im Fall von Medicaid (für Amerikaner mit niedrigem Einkommen) sowie den einzelnen Versicherungsbörsen. Centene könnte also letztlich vielleicht sogar ein wenig von den Entlassungen in der US-Wirtschaft im Zusammenhang mit COVID-19 profitieren.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 0,36 an, das geschätzte Konsens-KGV mit 13,91 und das Kurs-Buchwert-Verhältnis mit dem 1,61-fachen.

Cameco (ISIN: CA13321L1085, aktueller Kurs: 10,28 USD, fairer Wert laut Morningstar: 16,00 USD)

Als zweiten Mitfavoriten stellt Dziubinski die Anteilsscheine von Cameco etwas näher vor. Dabei handelt es sich um ein Unternehmen aus Kanada., das zu den größten Förderern von Uran zählt und mit seinen Abbaukapazitäten in den USA und in Kanada rund 15 % der weltweiten Uranproduktion stellt.

Laut dem zuständigen Analysten Kris Inton war Cameco vergleichsweise gut auf den plötzlichen wirtschaftlichen Schock von COVID-19 vorbereitet, da sich die Gesellschaft angesichts der anhaltenden Herausforderungen auf dem Uranmarkt bereits zuvor auf die Erhaltung der Liquidität und des freien Cashflows konzentriert hat. Die kurzfristigen Auswirkungen von COVID-19 seien etwas uneinheitlich, da der geringere Energiebedarf aufgrund der rückläufigen Wirtschaftstätigkeit und der Gesundheitsvorsorgepraktiken die Nachfrage wahrscheinlich leicht belasten werde. Die Pandemie habe jedoch auch zu noch stärkeren Produktionseinschränkungen geführt, weil sich Cameco Cigar Lake auf unbestimmte Zeit im Pflege- und Wartungs-Modus befindet und Kazatomprom seine Produktionsprognose für 2020 um etwa 8 % des weltweiten Angebots gesenkt hat. Angesichts des Überangebots, das seit Jahren auf den Uranpreisen gelastet habe, seien die zusätzlichen Produktionskürzungen eine willkommene Stütze. Tatsächlich seien die Spotpreise allein im April von 27 Dollar pro Pfund auf etwa 33 Dollar pro Pfund gestiegen und hätten damit jetzt ein seit Jahren nicht mehr gesehenes Niveau erreicht.

Angesichts der erheblichen Unsicherheit, welche die COVID-19-Pandemie geschaffen hat, habe Cameco trotzdem Mitte April seine Prognose für das Geschäftsjahr 2020 zurückgezogen. Obwohl die kurzfristigen Auswirkungen unklar seien, ist Inton der Meinung, dass eine niedrigere Produktion die langfristigen Preise unterstützt, indem sie das Überangebot auf dem Markt verringert. Er betrachtet den raschen Preisanstieg auf dem Spotmarkt als ein Anzeichen dafür und diese Entwicklung sollte Cameco helfen, bessere Vertragspreise zu erzielen. Vorgenommen geringfügige Anpassungen beim Bewertungsmodell haben Morningstar jüngst dazu veranlasst, die Schätzung des fairen Wertes je Aktie geringfügig von 15,50 USD auf 16,00 USD anzuheben.

„Das Unternehmen bleibt mit 1,2 Mrd. CAD an Barmitteln und kurzfristigen Anlagen, einer nicht in Anspruch genommenen Kreditfazilität von 1 Mrd. CAD und keinen größeren Schulden mit Fälligkeiten bis 2022 mehr als ausreichend liquide“, so Inton. Die Aktien sind aus seiner Sicht nach wie vor unterbewertet, da er glaubt, dass der Markt die Dauerhaftigkeit der jüngsten Preiserhöhungen unterschätzt. Inton räumt aber ein, dass es eine große Prognoseunsicherheit gibt.

Der als eng bezeichnete wirtschaftliche Schutzgraben speist sich hier den Angaben zufolge aus Kostenvorteilen. Gemessen an den Cash-Produktionskosten gehöre Cameco mit 15 CAD pro Pfund im Jahr 2017 (vor Lizenzgebühren) zu den kostengünstigeren Uranminenbetreibern, und zwar aufgrund einer beneidenswerten Vermögensbasis, die durch die extrem hochgradige McArthur-River-Mine in Saskatchewan verankert sei.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 2,99 an, das geschätzte Konsens-KGV mit 303,03 und das Kurs-Buchwert-Verhältnis mit dem 1,16-fachen.

VMWare (ISIN: US9285634021, aktueller Kurs: 148,08 USD, fairer Wert laut Morningstar: 202,00 USD)

Der dritte Wert, den Dziubinski aus der 10-köpfigen Favoritenliste ebenfalls näher vorstellt heißt VMWare. Dahinter steckt ein US-Technologie-Unternehmen und Anbieter von Software-Lösungen im Bereich Cloud Computing sowie der Virtualisierung von Rechenzentrumsinfrastrukturen.

Der zuständige Analyst Mark Cash begründet sein positives Anlageurteil unter anderem damit, dass das Umsatzwachstum von VMware zuletzt mit 12 % im Jahresvergleich die Konsensusschätzungen aufgrund der Stärke des gesamten Portfolios übertroffen habe. Das gelte auch für den Non-GAAP-Gewinn je Aktie von 1,52 USD, wobei hier die Vorhersage aufgrund niedrigeren Kosten ebenfalls solide geschlagen worden sei. Abonnements und SaaS-Angebote hätten erneut Wachstum über verschiedene Produkte hinweg verzeichnet, und die Lizenzeinnahmen hätten von der gestiegenen Nachfrage nach Lösungen für Endbenutzer-Computer (EUC) und virtuelle Desktop-Infrastrukturen (VDI) profitiert.

Nach Ansicht von Cash setzt sich bei den Kunden die Haltung durch, dass es sich bei VMware um die Anlaufestelle für Hybrid-Cloud-Netzwerke handelt. Zudem ermögliche es das vielfältige Produktangebote des Unternehmens ermöglichen es den Kunden, ihre Netzwerkausgaben in Richtung VMware zu lenken. In Reaktion auf die jüngste Ergebnisvorlage sei der Kurs deutlich gestiegen, wobei es bis zum fairen Wert von 202,00 USD aber weiter einiges an Luft nach oben gebe. Für Anleger biete sich nach wie vor eine attraktive Einstiegsgelegenheit und bei den Aktien von VMWare handele es sich um die beste Option innerhalb des Netzwerksektors.

Der enge wirtschaftliche Schutzgraben von VMWare basiert laut Morningstar auf den hohen Wechselkosten bei den Kunden. Als dominierender Akteur im Bereich der Maschinenvirtualisierung verfüge VMware über eine umfangreiche Installationsbasis in unternehmenskritischen Servern für Rechenzentren von Unternehmen. Nach der Einschätzung von Cash werden Kunden wahrscheinlich bei VMware bleiben, da sie das Produktökosystem von VMware sowie die Risiken und Komplexitäten kennen, die mit einem Wechsel des Anbieters virtueller Maschinen verbunden seien.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 5,64 an, das geschätzte Konsens-KGV mit 25,32 und das Kurs-Buchwert-Verhältnis mit dem 8,43-fachen.

Anschließend ergänzend auch noch einige Angaben zu den übrigen Aktienfavoriten, die laut Morningstar neben einem Moat auch Momentum sowie Value zu bieten haben.

Palo Alto Networks (ISIN: US6974351057, aktueller Kurs: 226,69 USD, fairer Wert laut Morningstar: 305,00 USD)

Bei Palo Alto Networks, einem weltweit mit führendem Anbieter von Cybersicherheitslösungen, spricht Morningstar von einem engen wirtschaftlichen Schutzgraben. Das Unternehmen habe sich rasch zu einem führenden Anbieter von Cybersicherheit entwickelt, und weil es gelungen sein, zusätzliche Geschäfte zu erobern, ergäben sich auf Kundenseite erhebliche Umstellungskosten bei einem Wechsel, da Palo Alto Netwerks zu einem wichtigen Teil in den Kundennetzwerke geworden sei. In den 2020er Jahren verspreche diese Ausgangslage dauerhaft Renditen, die über den Kosten für das investierte Kapital liegen dürften.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 5,64 an, das geschätzte Konsens-KGV mit 25,32 und das Kurs-Buchwert-Verhältnis mit dem 8,43-fachen.

Equitrans Midstream (ISIN: US2946001011, aktueller Kurs: 8,86 USD, fairer Wert laut Morningstar: 15,00 USD)

Morningstar gesteht Equitrans Midstream, einem Unternehmen, das Midstream-Anlagen (Transport, Lagerung und Großhandelsvermarktung von Rohöl oder raffinierten Erdölprodukten.) im Appalachen-Becken besitzt, betreibt, erwirbt und entwickelt, einen engen wirtschaftlichen Schutzgraben zu. Diese Haltung basiere auf der Grundlage einer effizienten Skalierung.

Man ist der Meinung, dass die Gesellschaft über qualitativ hochwertige Einnahmequellen verfügt, da mehr als 50 % der Umsätze aus festen Verträgen mit festen Gebühren stammten, die mit einer durchschnittlichen Laufzeit von etwa 15 Jahren versehen seien. Die endgültige Fertigstellung der Mountain Valley Pipeline dürfte das EBITDA um 30 % steigern und die mit festen Reservierungsverträgen verbundenen Einnahmen auf über 60 % erhöhen.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 1,28 an, das geschätzte Konsens-KGV mit 4,56 und das Kurs-Buchwert-Verhältnis mit dem 4,50-fachen.

Pfizer (ISIN: US7170811035, aktueller Kurs: 36,01 USD, fairer Wert laut Morningstar: 42,50 USD)

Beim Pharmakonzern Pfizer, der zu den weltweit größten Branchenvertretern zählt, hat Morningstar einen breiten wirtschaftlichen Schutzgraben ausgemacht. Dieser habe mit vorhandenen Patenten, bestehenden Größenvorteilen und einem leistungsfähigen Vertriebsnetz zu tun. So verfügten die patentgeschützten Medikamente über eine starke Preissetzungsmacht, die es dem Unternehmen ermöglichten, Renditen auf das investierte Kapital zu erzielen, welche die Kapitalkosten übersteigen. Darüber hinaus gäben die Patente der Gesellschaft Zeit, die nächste Generation von Medikamenten zu entwickeln, bevor generische Konkurrenz entstehe. Außerdem ermögliche die Betriebsstruktur Kostensenkungen nach Patentverlusten, um den Margendruck durch verlorene margenstarke Arzneimittelumsätze zu verringern. Insgesamt schaffe die etablierte Produktlinie von Pfizer die enormen Cashflows, die erforderlich seien, um die durchschnittlichen Entwicklungskosten von 800 Mio. USD pro neuem Medikament zu finanzieren. Darüber hinaus mache das leistungsfähige Vertriebsnetz das Unternehmen zu einem starken Partner für kleinere Arzneimittelhersteller, die nicht über die Ressourcen von Pfizer verfügten.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 4,03 an, das geschätzte Konsens-KGV mit 12,77 das Kurs-Buchwert-Verhältnis mit dem 3,09-fachen.

Biomarin Pharmaceutical (ISIN: US09061G1013, aktueller Kurs: 107,91 USD, fairer Wert laut Morningstar: 119,00 USD)

Bei Biomarin Pharmaceutical, einem auf die Erforschung, Entwicklung und Vermarktung von Medikamenten auf der Basis von kohlenhydraktiven Enzymen spezialisierten Unternehmen, ist Morningstar der Ansicht, dass es über lukrative Monopole in mehreren Nischen für seltene Krankheiten verfügt, die zu genügend Wettbewerbsvorteilen verhelfen, um einen engen wirtschaftlichen Schutzgraben zu rechtfertigen. Neben den vorhandenen Patenten stelle eine effiziente Größenordnung einen Pluspunkt dar.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 11,17 an, das geschätzte Konsens-KGV mit 83,33 und das Kurs-Buchwert-Verhältnis mit dem 6,21-fachen.

F5 Networks (ISIN: US3156161024, aktueller Kurs: 142,89 USD, fairer Wert laut Morningstar: 175,00 USD)

Bei F5 Networks, einem Anbieter von Cloud- und Sicherheitstechnik, geht Morningstar von einem engen wirtschaftlichen Schutzgraben aus. Die hohen Wechselkosten stünden im Zusammenhang mit den missionskritischen Aspekten der Gewährleistung der ordnungsgemäßen Bereitstellung, Sicherheit und Optimierung von Anwendungen für den Netzwerkverkehrsfluss. Darüber hinaus ist man der Ansicht, dass immaterielle Vermögenswerte eine sekundäre Quelle für den „narrow moat“ darstellen, was sich auch in dem guten Ruf, der vorhandenen Preismacht und der Designexpertise widerspiegele. Man erwartet zumindest für das nächste Jahrzehnt eine Fortsetzung der hervorragenden Erfolgsbilanz von F5 bei der Erzielung von wirtschaftlichen Überschussrenditen über das investierte Kapital hinaus.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 3,85 an, das geschätzte Konsens-KGV mit 14,41 und das Kurs-Buchwert-Verhältnis mit dem 4,45-fachen.

DuPont de Nemours (ISIN: US26614N1028, aktueller Kurs: 54,98 USD, fairer Wert laut Morningstar: 85,00 USD)

Den Aktien von DuPont de Nemours, einem der größten Chemieunternehmen der Welt, das eine breite Sparte aus Produkten wie Agrarchemiekalien, Kunststoffe oder Spezialchemikalien anbietet, weist Morningstar einen engen wirtschaftlichen Schutzgraben zu. Dieser ergebe sich aus immateriellen Vermögenswerten auf der Grundlage des patentierten Portfolios von Spezialprodukten. Der Erfolg des Unternehmens bei der Entwicklung innovativer Materialien habe eine Gruppe von patentierten Produkten geschaffen, die eine Premium-Position auf dem Markt einnähmen. Die Geschäftsbereiche Gesundheit und Ernährung profitierten zudem von Umstellungskosten.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 1,90 an, das geschätzte Konsens-KGV mit 19,53 und das Kurs-Buchwert-Verhältnis mit dem 1,01-fachen.

Alexion Pharmaceuticals (ISIN: US0153511094, aktueller Kurs: 113,68 USD, fairer Wert laut Morningstar: 155,00 USD)

Beim Biopharmazie-Unternehmen Alexion Pharmaceuticals besteht das Kerngeschäft aus der Entwicklung und Herstellung von Medikamenten, die bei lebensbedrohlichen und oft sehr seltenen Krankheiten eingesetzt werden. Für Morningstar haben sich die patentgeschützte Therapien für ultra-schwere und seltene Krankheiten mit hohem ungedeckten medizinischen Bedarf einen engen wirtschaftlichen Schutzgraben verdient. Zumal es für potenzielle Wettbewerber hohe Marktzutrittsschranken gebe.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 4,81 an, das geschätzte Konsens-KGV mit 10,94 und das Kurs-Buchwert-Verhältnis mit dem 2,14-fachen.

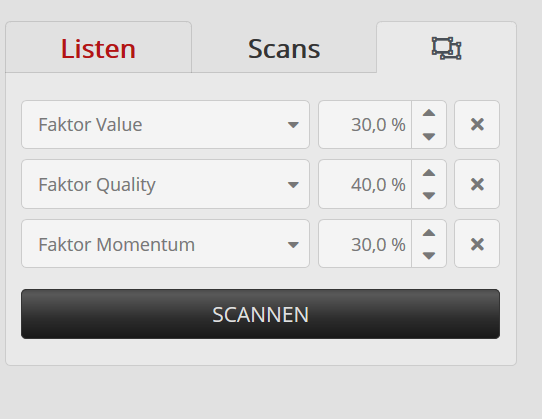

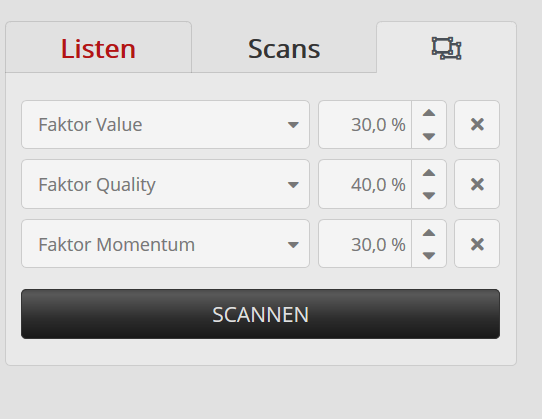

Tipp: Mit dem Aktien-Explorer von TraderFox können die Basis-Faktoren Value, Quality und Momentum beliebig miteinander kombiniert werden, um spannende Aktien zu finden.

Der Aktien-Explorer erstellt dann eine Rangliste mit den Aktien, die diese gewünschte Kombination von Basis-Faktoren am besten erfüllt.

Bildherkunft: Adobe Stock: 201833529

Vor diesem Hintergrund stellt dann auch Susan Dziubinski vom US-Finanzdienstleister Morningstar in einem aktuellen Beitrag die beiden folgenden Fragen: Marktturbulenzen? Welche Marktturbulenzen?

Wie sie weiter schreibt, könnten sich diese Fragen insbesondere die Aktionäre von Großkonzernen wie Amazon.com, Facebook und Apple stellen. Denn deren Kurse seien in den vergangenen 3 Monaten um fast 30 % bzw. um jeweils mehr als 16 % gestiegen. Der S&P 500 Index befindet sich derweil zwar immer noch im negativen Bereich für diesen Zeitraum, wenn auch zum jetzigen Zeitpunkt nur noch mit etwa 5 %.

In der Tat hat der Markt nach den Tiefstständen im März ein phänomenales Comeback erlebt, stellt Dziubinski fest, so dass viele einstmals unterbewertete Aktien aus der Sicht von Morningstar nun fair bewertet oder überbewertet sind.

Doch es geben im hausintern beobachteten Anlageuniversum auch noch immer US-Qualitätsaktien, die sich in den vergangenen 3 Monaten zwar bereits gut entwickelt haben, von denen die Morningstar-Analysten aber glauben, dass sie noch Benzin im Tank haben.

Bei der Suche nach entsprechenden Werten habe man beim Selektionsprozess insbesondere nach Aktien mit einem breiten oder schmalen Morningstar Economic Moat Ratings gesucht. Diese Unternehmen haben eine unangreifbare Wettbewerbsposition, die es ihnen erlauben sollte, langfristig zu gedeihen.

Obwohl die Kurse der letztlich ausgewählten Werte in den vergangenen 3 Monaten zum Zeitpunkt des Schreibens des Artikels bereits jeweils um mehr als 15 % zugelegt haben, würden sie intern von Morningstar in der Skala die von 1-5-Sternen reicht, derzeit noch immer mit 4- oder 5-Sternen und damit als sehr aussichtsreich bewertet. Mit anderen Worten, die Kurse dieser sich bereits erholenden Aktien weisen einen ausreichenden Abschlag gegenüber den Schätzungen der Morningstar-Analysten zum fairen Wert dieser Unternehmen auf, um nach wie vor als unterbewertet zu gelten.

Insgesamt haben 10 Aktien die Qualifikation geschafft, deren Namen, Ratings, Moats und Industriezugehörigkeit der nachfolgenden Tabelle zu entnehmen sind.

Centene (ISIN: US15135B1017 , aktueller Kurs: 64,39 USD, fairer Wert laut Morningstar: 85,00 USD)

Auf 3 dieser Favoriten geht Dziubinski in ihrem Beitrag etwas näher ein. Zum ersten Vertreter aus diesem Trio, den Aktien von Centene, einem US-Anbieter von Versicherungsleistungen auf dem Gebiet der Gesundheitsfürsorge, schreibt sie unter Bezugnahme auf die zuständigen Analystin Julie Utterback folgendes:

„Wir haben jüngst mit Centene die Abdeckung eines weiteren Spitzen-Krankenversicherers aufgenommen. Mit seinem Schwerpunkt auf staatlich geförderten Versicherungsplänen bietet Centene begrenzte Risiken im Zusammenhang mit möglichen Änderungen der US-Gesundheitspolitik und dem COVID-19-Wirtschaftsabschwung, was das Unternehmen in der Managed-Care-Branche einzigartig macht. Wie auch die anderen Managed-Care-Anbieter sehen wir bedeutende Wettbewerbsvorteile für diese Organisation. Wie die anderen von uns beobachteten Branchenvertreter verfügt auch Centene über einen engen wirtschaftlichen Schutzgraben sowie über einen stabilen Moat-Trend. Die Aktien handeln derzeit trotzdem moderat unter dem von uns geschätzten fairen Wert.“

Wie es in der Einschätzung zu diesem Wert weiter heißt, konzentriert sich Centene auf die Bereitstellung staatlich gesponserter Gesundheitspläne, mit einer Konzentration auf Medicaid, Medicare und den einzelnen Versicherungsbörsen. Da die meisten Gewinne und Mitglieder aus dem Medicaid-Programm stammen, ist man der Meinung, dass dieses Geschäft der primäre Bestimmungsfaktor für die Bewertung und die Quelle für den bestehenden engen wirtschaftlichen Schutzgrabens ist. Letzterer speist sich demnach aus Kostenvorteilen und Wechselkosten.

Insgesamt ist Utterback der Meinung, dass die US-Bundesstaaten als Belohnung für den Zugang zu den Medicaid-Plänen von Centene, die niedrigere Kosten und geringere Risiken nach sich ziehen, dem Unternehmen auch weiterhin aufgrund der vertraglich gestützten und gefestigten Beziehungen zu den einzelnen Bundesstaaten die Möglichkeit zubilligen werden, über einen relativ langen Zeitraum hinweg angemessene Renditen über die Kapitalkosten zu erzielen, wobei das wieder das „narrow moat“-Rating von Morningstar beeinflusst.

Außerdem unterscheidet sich Centene durch die Konzentration auf staatliche Programme von den anderen von uns abgedeckten Managed-Care-Unternehmen, die sich mehr auf den arbeitgeberbasierten Versicherungskanal konzentrieren als Centene; wie Dziubinski schreibt. Die Gesellschaft könnte sowohl kurz- als auch langfristig von dieser andersartigen Fokussierung profitieren. Was die konjunkturelle Abhängigkeit angehe, seien die wichtigsten Produktlinien von Centene in dieser Hinsicht zumindest als neutral, wie im Fall von Medicare (da auf ältere US-Bürger ausgerichtet) einzustufen, oder als antizyklisch, wie im Fall von Medicaid (für Amerikaner mit niedrigem Einkommen) sowie den einzelnen Versicherungsbörsen. Centene könnte also letztlich vielleicht sogar ein wenig von den Entlassungen in der US-Wirtschaft im Zusammenhang mit COVID-19 profitieren.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 0,36 an, das geschätzte Konsens-KGV mit 13,91 und das Kurs-Buchwert-Verhältnis mit dem 1,61-fachen.

Cameco (ISIN: CA13321L1085, aktueller Kurs: 10,28 USD, fairer Wert laut Morningstar: 16,00 USD)

Als zweiten Mitfavoriten stellt Dziubinski die Anteilsscheine von Cameco etwas näher vor. Dabei handelt es sich um ein Unternehmen aus Kanada., das zu den größten Förderern von Uran zählt und mit seinen Abbaukapazitäten in den USA und in Kanada rund 15 % der weltweiten Uranproduktion stellt.

Laut dem zuständigen Analysten Kris Inton war Cameco vergleichsweise gut auf den plötzlichen wirtschaftlichen Schock von COVID-19 vorbereitet, da sich die Gesellschaft angesichts der anhaltenden Herausforderungen auf dem Uranmarkt bereits zuvor auf die Erhaltung der Liquidität und des freien Cashflows konzentriert hat. Die kurzfristigen Auswirkungen von COVID-19 seien etwas uneinheitlich, da der geringere Energiebedarf aufgrund der rückläufigen Wirtschaftstätigkeit und der Gesundheitsvorsorgepraktiken die Nachfrage wahrscheinlich leicht belasten werde. Die Pandemie habe jedoch auch zu noch stärkeren Produktionseinschränkungen geführt, weil sich Cameco Cigar Lake auf unbestimmte Zeit im Pflege- und Wartungs-Modus befindet und Kazatomprom seine Produktionsprognose für 2020 um etwa 8 % des weltweiten Angebots gesenkt hat. Angesichts des Überangebots, das seit Jahren auf den Uranpreisen gelastet habe, seien die zusätzlichen Produktionskürzungen eine willkommene Stütze. Tatsächlich seien die Spotpreise allein im April von 27 Dollar pro Pfund auf etwa 33 Dollar pro Pfund gestiegen und hätten damit jetzt ein seit Jahren nicht mehr gesehenes Niveau erreicht.

Angesichts der erheblichen Unsicherheit, welche die COVID-19-Pandemie geschaffen hat, habe Cameco trotzdem Mitte April seine Prognose für das Geschäftsjahr 2020 zurückgezogen. Obwohl die kurzfristigen Auswirkungen unklar seien, ist Inton der Meinung, dass eine niedrigere Produktion die langfristigen Preise unterstützt, indem sie das Überangebot auf dem Markt verringert. Er betrachtet den raschen Preisanstieg auf dem Spotmarkt als ein Anzeichen dafür und diese Entwicklung sollte Cameco helfen, bessere Vertragspreise zu erzielen. Vorgenommen geringfügige Anpassungen beim Bewertungsmodell haben Morningstar jüngst dazu veranlasst, die Schätzung des fairen Wertes je Aktie geringfügig von 15,50 USD auf 16,00 USD anzuheben.

„Das Unternehmen bleibt mit 1,2 Mrd. CAD an Barmitteln und kurzfristigen Anlagen, einer nicht in Anspruch genommenen Kreditfazilität von 1 Mrd. CAD und keinen größeren Schulden mit Fälligkeiten bis 2022 mehr als ausreichend liquide“, so Inton. Die Aktien sind aus seiner Sicht nach wie vor unterbewertet, da er glaubt, dass der Markt die Dauerhaftigkeit der jüngsten Preiserhöhungen unterschätzt. Inton räumt aber ein, dass es eine große Prognoseunsicherheit gibt.

Der als eng bezeichnete wirtschaftliche Schutzgraben speist sich hier den Angaben zufolge aus Kostenvorteilen. Gemessen an den Cash-Produktionskosten gehöre Cameco mit 15 CAD pro Pfund im Jahr 2017 (vor Lizenzgebühren) zu den kostengünstigeren Uranminenbetreibern, und zwar aufgrund einer beneidenswerten Vermögensbasis, die durch die extrem hochgradige McArthur-River-Mine in Saskatchewan verankert sei.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 2,99 an, das geschätzte Konsens-KGV mit 303,03 und das Kurs-Buchwert-Verhältnis mit dem 1,16-fachen.

VMWare (ISIN: US9285634021, aktueller Kurs: 148,08 USD, fairer Wert laut Morningstar: 202,00 USD)

Der dritte Wert, den Dziubinski aus der 10-köpfigen Favoritenliste ebenfalls näher vorstellt heißt VMWare. Dahinter steckt ein US-Technologie-Unternehmen und Anbieter von Software-Lösungen im Bereich Cloud Computing sowie der Virtualisierung von Rechenzentrumsinfrastrukturen.

Der zuständige Analyst Mark Cash begründet sein positives Anlageurteil unter anderem damit, dass das Umsatzwachstum von VMware zuletzt mit 12 % im Jahresvergleich die Konsensusschätzungen aufgrund der Stärke des gesamten Portfolios übertroffen habe. Das gelte auch für den Non-GAAP-Gewinn je Aktie von 1,52 USD, wobei hier die Vorhersage aufgrund niedrigeren Kosten ebenfalls solide geschlagen worden sei. Abonnements und SaaS-Angebote hätten erneut Wachstum über verschiedene Produkte hinweg verzeichnet, und die Lizenzeinnahmen hätten von der gestiegenen Nachfrage nach Lösungen für Endbenutzer-Computer (EUC) und virtuelle Desktop-Infrastrukturen (VDI) profitiert.

Nach Ansicht von Cash setzt sich bei den Kunden die Haltung durch, dass es sich bei VMware um die Anlaufestelle für Hybrid-Cloud-Netzwerke handelt. Zudem ermögliche es das vielfältige Produktangebote des Unternehmens ermöglichen es den Kunden, ihre Netzwerkausgaben in Richtung VMware zu lenken. In Reaktion auf die jüngste Ergebnisvorlage sei der Kurs deutlich gestiegen, wobei es bis zum fairen Wert von 202,00 USD aber weiter einiges an Luft nach oben gebe. Für Anleger biete sich nach wie vor eine attraktive Einstiegsgelegenheit und bei den Aktien von VMWare handele es sich um die beste Option innerhalb des Netzwerksektors.

Der enge wirtschaftliche Schutzgraben von VMWare basiert laut Morningstar auf den hohen Wechselkosten bei den Kunden. Als dominierender Akteur im Bereich der Maschinenvirtualisierung verfüge VMware über eine umfangreiche Installationsbasis in unternehmenskritischen Servern für Rechenzentren von Unternehmen. Nach der Einschätzung von Cash werden Kunden wahrscheinlich bei VMware bleiben, da sie das Produktökosystem von VMware sowie die Risiken und Komplexitäten kennen, die mit einem Wechsel des Anbieters virtueller Maschinen verbunden seien.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 5,64 an, das geschätzte Konsens-KGV mit 25,32 und das Kurs-Buchwert-Verhältnis mit dem 8,43-fachen.

Anschließend ergänzend auch noch einige Angaben zu den übrigen Aktienfavoriten, die laut Morningstar neben einem Moat auch Momentum sowie Value zu bieten haben.

Palo Alto Networks (ISIN: US6974351057, aktueller Kurs: 226,69 USD, fairer Wert laut Morningstar: 305,00 USD)

Bei Palo Alto Networks, einem weltweit mit führendem Anbieter von Cybersicherheitslösungen, spricht Morningstar von einem engen wirtschaftlichen Schutzgraben. Das Unternehmen habe sich rasch zu einem führenden Anbieter von Cybersicherheit entwickelt, und weil es gelungen sein, zusätzliche Geschäfte zu erobern, ergäben sich auf Kundenseite erhebliche Umstellungskosten bei einem Wechsel, da Palo Alto Netwerks zu einem wichtigen Teil in den Kundennetzwerke geworden sei. In den 2020er Jahren verspreche diese Ausgangslage dauerhaft Renditen, die über den Kosten für das investierte Kapital liegen dürften.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 5,64 an, das geschätzte Konsens-KGV mit 25,32 und das Kurs-Buchwert-Verhältnis mit dem 8,43-fachen.

Equitrans Midstream (ISIN: US2946001011, aktueller Kurs: 8,86 USD, fairer Wert laut Morningstar: 15,00 USD)

Morningstar gesteht Equitrans Midstream, einem Unternehmen, das Midstream-Anlagen (Transport, Lagerung und Großhandelsvermarktung von Rohöl oder raffinierten Erdölprodukten.) im Appalachen-Becken besitzt, betreibt, erwirbt und entwickelt, einen engen wirtschaftlichen Schutzgraben zu. Diese Haltung basiere auf der Grundlage einer effizienten Skalierung.

Man ist der Meinung, dass die Gesellschaft über qualitativ hochwertige Einnahmequellen verfügt, da mehr als 50 % der Umsätze aus festen Verträgen mit festen Gebühren stammten, die mit einer durchschnittlichen Laufzeit von etwa 15 Jahren versehen seien. Die endgültige Fertigstellung der Mountain Valley Pipeline dürfte das EBITDA um 30 % steigern und die mit festen Reservierungsverträgen verbundenen Einnahmen auf über 60 % erhöhen.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 1,28 an, das geschätzte Konsens-KGV mit 4,56 und das Kurs-Buchwert-Verhältnis mit dem 4,50-fachen.

Pfizer (ISIN: US7170811035, aktueller Kurs: 36,01 USD, fairer Wert laut Morningstar: 42,50 USD)

Beim Pharmakonzern Pfizer, der zu den weltweit größten Branchenvertretern zählt, hat Morningstar einen breiten wirtschaftlichen Schutzgraben ausgemacht. Dieser habe mit vorhandenen Patenten, bestehenden Größenvorteilen und einem leistungsfähigen Vertriebsnetz zu tun. So verfügten die patentgeschützten Medikamente über eine starke Preissetzungsmacht, die es dem Unternehmen ermöglichten, Renditen auf das investierte Kapital zu erzielen, welche die Kapitalkosten übersteigen. Darüber hinaus gäben die Patente der Gesellschaft Zeit, die nächste Generation von Medikamenten zu entwickeln, bevor generische Konkurrenz entstehe. Außerdem ermögliche die Betriebsstruktur Kostensenkungen nach Patentverlusten, um den Margendruck durch verlorene margenstarke Arzneimittelumsätze zu verringern. Insgesamt schaffe die etablierte Produktlinie von Pfizer die enormen Cashflows, die erforderlich seien, um die durchschnittlichen Entwicklungskosten von 800 Mio. USD pro neuem Medikament zu finanzieren. Darüber hinaus mache das leistungsfähige Vertriebsnetz das Unternehmen zu einem starken Partner für kleinere Arzneimittelhersteller, die nicht über die Ressourcen von Pfizer verfügten.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 4,03 an, das geschätzte Konsens-KGV mit 12,77 das Kurs-Buchwert-Verhältnis mit dem 3,09-fachen.

Biomarin Pharmaceutical (ISIN: US09061G1013, aktueller Kurs: 107,91 USD, fairer Wert laut Morningstar: 119,00 USD)

Bei Biomarin Pharmaceutical, einem auf die Erforschung, Entwicklung und Vermarktung von Medikamenten auf der Basis von kohlenhydraktiven Enzymen spezialisierten Unternehmen, ist Morningstar der Ansicht, dass es über lukrative Monopole in mehreren Nischen für seltene Krankheiten verfügt, die zu genügend Wettbewerbsvorteilen verhelfen, um einen engen wirtschaftlichen Schutzgraben zu rechtfertigen. Neben den vorhandenen Patenten stelle eine effiziente Größenordnung einen Pluspunkt dar.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 11,17 an, das geschätzte Konsens-KGV mit 83,33 und das Kurs-Buchwert-Verhältnis mit dem 6,21-fachen.

F5 Networks (ISIN: US3156161024, aktueller Kurs: 142,89 USD, fairer Wert laut Morningstar: 175,00 USD)

Bei F5 Networks, einem Anbieter von Cloud- und Sicherheitstechnik, geht Morningstar von einem engen wirtschaftlichen Schutzgraben aus. Die hohen Wechselkosten stünden im Zusammenhang mit den missionskritischen Aspekten der Gewährleistung der ordnungsgemäßen Bereitstellung, Sicherheit und Optimierung von Anwendungen für den Netzwerkverkehrsfluss. Darüber hinaus ist man der Ansicht, dass immaterielle Vermögenswerte eine sekundäre Quelle für den „narrow moat“ darstellen, was sich auch in dem guten Ruf, der vorhandenen Preismacht und der Designexpertise widerspiegele. Man erwartet zumindest für das nächste Jahrzehnt eine Fortsetzung der hervorragenden Erfolgsbilanz von F5 bei der Erzielung von wirtschaftlichen Überschussrenditen über das investierte Kapital hinaus.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 3,85 an, das geschätzte Konsens-KGV mit 14,41 und das Kurs-Buchwert-Verhältnis mit dem 4,45-fachen.

DuPont de Nemours (ISIN: US26614N1028, aktueller Kurs: 54,98 USD, fairer Wert laut Morningstar: 85,00 USD)

Den Aktien von DuPont de Nemours, einem der größten Chemieunternehmen der Welt, das eine breite Sparte aus Produkten wie Agrarchemiekalien, Kunststoffe oder Spezialchemikalien anbietet, weist Morningstar einen engen wirtschaftlichen Schutzgraben zu. Dieser ergebe sich aus immateriellen Vermögenswerten auf der Grundlage des patentierten Portfolios von Spezialprodukten. Der Erfolg des Unternehmens bei der Entwicklung innovativer Materialien habe eine Gruppe von patentierten Produkten geschaffen, die eine Premium-Position auf dem Markt einnähmen. Die Geschäftsbereiche Gesundheit und Ernährung profitierten zudem von Umstellungskosten.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 1,90 an, das geschätzte Konsens-KGV mit 19,53 und das Kurs-Buchwert-Verhältnis mit dem 1,01-fachen.

Alexion Pharmaceuticals (ISIN: US0153511094, aktueller Kurs: 113,68 USD, fairer Wert laut Morningstar: 155,00 USD)

Beim Biopharmazie-Unternehmen Alexion Pharmaceuticals besteht das Kerngeschäft aus der Entwicklung und Herstellung von Medikamenten, die bei lebensbedrohlichen und oft sehr seltenen Krankheiten eingesetzt werden. Für Morningstar haben sich die patentgeschützte Therapien für ultra-schwere und seltene Krankheiten mit hohem ungedeckten medizinischen Bedarf einen engen wirtschaftlichen Schutzgraben verdient. Zumal es für potenzielle Wettbewerber hohe Marktzutrittsschranken gebe.

Das Kurs-Umsatz-Verhältnis gibt Morningstar hier mit 4,81 an, das geschätzte Konsens-KGV mit 10,94 und das Kurs-Buchwert-Verhältnis mit dem 2,14-fachen.

Tipp: Mit dem Aktien-Explorer von TraderFox können die Basis-Faktoren Value, Quality und Momentum beliebig miteinander kombiniert werden, um spannende Aktien zu finden.

Der Aktien-Explorer erstellt dann eine Rangliste mit den Aktien, die diese gewünschte Kombination von Basis-Faktoren am besten erfüllt.

Bildherkunft: Adobe Stock: 201833529