4 wachstumsstarke Aktien aus dem Gesundheitssektor

Liebe Leserinnen und Leser,

die Notwendigkeit und Wichtigkeit von Gesundheits- und Pflegediensten wurden uns auch zu Beginn der Corona-Pandemie noch einmal deutlich vor Augen geführt. Inzwischen ist diese Thematik – auch bereits vor dem Ukraine-Krieg – aus meiner Sicht schon wieder viel zu weit in den Hintergrund des öffentlichen Interesses gerückt. Aufgrund der immer höheren weltweiten Lebenserwartung, der steigenden Weltbevölkerung sowie der Ausbreitung diverser Krankheiten wird der Bedarf an und die Nachfrage nach Gesundheits- und Pflegedienstleistungen in den nächsten Jahren und auch darüber hinaus weiter steigern.

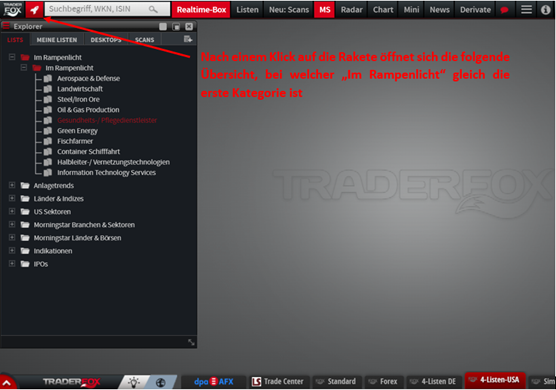

Kursliste zum Artikel ist fertig auf dem TraderFox Trading-Desk hinterlegt

Drei Gesundheits- und Pflegedienstleister, die ich besonders interessant finde, möchte ich nachfolgend genauer vorstellen. Wie gewohnt, präsentieren wir euch auch diese Woche, die aus unserer Sicht zehn spannendsten Trends kostenlos im TraderFox Trading-Desk unter der Rubrik „Im Rampenlicht“. Hierfür einfach über folgenden Link den Trading-Desk aufrufen: https://desk.traderfox.com/ und dann oben links im Eck auf die Rakete klicken. Hiernach öffnet sich ein neues Menü und dort ist „Im Rampenlicht“ gleich die erste Kategorie. Neben den Landwirtschafts-Aktien findet man dort beispielsweise auch eine Übersicht zu spannenden Aktien aus den Trends „Green Energy“, „Landwirtschaft“ oder „Container Schifffahrt“ (zu den ersten beiden Rubriken finden sich auf meinem Profil bei Interesse ebenfalls ausführliche Artikel).

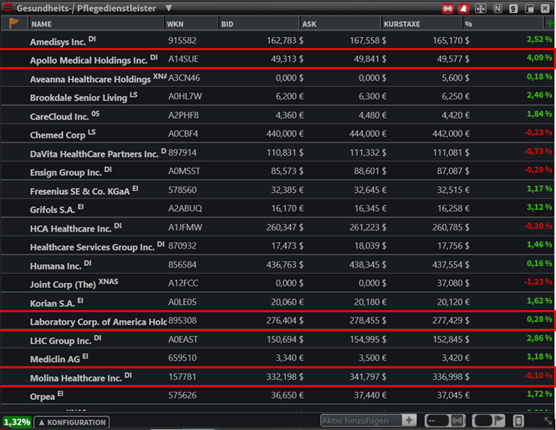

Durch einen einfachen Klick auf „Gesundheits-/Pflegedienstleister“ öffnet sich dann unsere Watchlist mit allen 25 Aktien, die unserer Meinung nach von den zukünftigen Entwicklungen in diesem Bereich profitieren werden:

Insbesondere der US-Pharmamarkt bietet mit den weltweit höchsten jährlichen Gesundheitsausgaben in Höhe von aktuell 10.000 USD pro Person langfristig ein großes Potenzial

Unter Gesundheits- und Pflegedienstleistungen versteht man zu nächst einmal alle Arten von Dienstleistungen im Gesundheitswesen und Pflegebereich. Neben den Leistungen in Arztpraxen fallen darunter auch Dienstleistungen in u.a. Krankenhäuser, Fachkliniken oder Rehazentren, aber auch von Physiotherapeuten oder Krankenpflegern. Ziele der Dienstleistungen sind sowohl die Verbesserung der körperlichen und seelischen Gesundheit als auch die Verbesserung des sozialen Wohlergehens.

Die Dienstleistungen werden aus verschiedenen Gründen immer relevanter. Beispielsweise steigt die Lebenserwartung aufgrund besserer Lebensbedingungen immer weiter und liegt im weltweiten Durchschnitt bereits bei 73,3 Jahren. Zum Vergleich: noch im Jahr 2010 lag die weltweite Lebenserwartung bei 70 bis 71 Jahren. In besser entwickelten Ländern ist die Lebenserwartung sogar noch deutlich höher. So liegt diese in der EU aktuell bei ca. 81 Jahren und in den USA bei ca. 79 Jahren. Eine immer älter werdende Bevölkerung bedeutet natürlich auch erhöhten Bedarf an Gesundheits- und Pflegedienstleistungen.

Zusätzlich zur steigenden Lebenserwartung sorgt auch die zunehmende Verbreitung verschiedener Krankheiten für einen steigenden Bedarf an Gesundheits- und Pflegedienstleistungen. So werden zum Beispiel weltweit jährlich 19,3 Mio. neue Krebsfälle bekannt und es gibt inzwischen bereits 464 Mio. Diabetiker auf der Welt. Darüber hinaus gibt es aktuell beispielsweise 1,1 Mrd. Raucher weltweit, welche bekanntermaßen für verschiedene gefährliche Krankheiten, die auch zu einem erhöhten Pflegebedarf führen können, ein erhöhtes Risiko haben. Neben den aufgezeigten Beispielen gibt es jedoch noch zahlreiche weitere Krankheiten und Risikofaktoren, welche die Nachfrage nach Gesundheits- und Pflegediensten für viele Jahrzehnte weiter ansteigen lassen werden (z.B. HIV, Malaria, Alkoholkonsum, Fettleibigkeit, Luftverschmutzung,…).

Bereits heute sorgen die verschiedenen Krankheiten und weiteren Risikofaktoren für immer weiter steigende Ausgaben im Gesundheitswesen. Alleine die weltweiten Ausgaben für Arzneimittel haben sich im Zeitraum 2010 bis 2020 von 887 Mrd. USD auf 1.265 Mrd. USD um über 40 % erhöht. Darüber hinaus wächst auch die Nachfrage nach ambulanten und Tagespflege-Dienstleistungen in den letzten Jahren extrem schnell. Aufgrund der oben genannten Faktoren ist davon auszugehen, dass sich diese Entwicklung in den nächsten Jahren fortsetzen bzw. sogar noch verschärfen wird.

Der weltweite Bedarf an Gesundheits- und Pflegediensten wird wie aufgezeigt auch in den nächsten Jahren voraussichtlich immer weiter wachsen. Gerade der US-Pharmamarkt, welcher der mit Abstand größte entsprechende Markt auf der Welt ist (jährliche Gesundheitsausgaben von ca. 10.000 USD pro Kopf), könnte hiervon auf lange Sicht weiter enorm profitieren. Drei US-Unternehmen aus dem Bereich Gesundheits- und Pflegedienstleistungen, die ich besonders spannend finde, stelle ich daher nachfolgend ausführlicher vor. Selbstverständlich findet man alle Unternehmen auch in der genannten Watchlist in unserem TraderFox Trading-Desk in der Rubrik „Im Rampenlicht“:

Molina Healthcare Inc.: Führender Anbieter von Dienstleistungen in den Bereichen Gesundheit und Pflege in den USA

Der Gesundheitsdienstleister mit Hauptsitz in Kalifornien bietet seinen Kunden Krankenversicherungen an und arbeitet in diesem Zusammenhang auch mit dem Gesundheitsfürsorgeprogramm Medicaid sowie dem Krankenversicherer Medicare zusammen. Ziel des 1980 gegründeten Unternehmens ist insbesondere die Versorgung der einkommensschwächsten Patienten mit angemessenen Krankenkassen-Leistungen. Aus diesem Grund ermöglicht Molina Healthcare seinen Versicherten Zugang zur Gesundheitspflege mittels kostenloser bzw. -günstiger Programme.

Molina Healthcare ist seit Jahren in der Fortune 500-Liste geführt, welche die 500 umsatzstärksten Unternehmen der USA auflistet, und belegte hier im vergangenen Geschäftsjahr Rang 155. Zusätzlich wurde der Gesundheitsdienstleister Ende Februar in den renommierten Aktienindex S&P 500 aufgenommen, was ein weiterer Beweis ist, dass Molina Healthcare zu den größten und wichtigsten Unternehmen der USA gehört. Durch die Konzentration auf staatlich geförderte Gesundheitsfürsorgeprogramme für Familien und Einzelpersonen mit Anspruch auf staatlich geförderte Gesundheitsfürsorge erreicht das Unternehmen in den USA eine breite Zielgruppe und zählt zu den führenden Anbietern von Programmen und Dienstleistungen in der Gesundheitspflege.

Der Krankenversicherer bietet seine Leistungen in 12 US-Bundesstaaten sowie in Puerto Rico an. Hierfür schließt Molina Healthcare Verträge mit der Regierung des jeweiligen Bundesstaats und agiert in diesen als Gesundheitsplan, welcher hochwertige Gesundheitsdienste anbietet. Darüber hinaus ist das Unternehmen in sechs US-Bundesstaaten für die Teilnahme am „Duals Demonstration Project“ ausgewählt. Das Projekt bietet Patienten Zugang zu Gesundheitsdienstleistungen, die sowohl Anspruch auf Medicaid als auch Medicare haben.

Das Gesundheitsfürsorgeprogramm Medicaid richtet sich an Menschen mit geringem Einkommen, Kinder, Alte sowie Menschen mit Behinderung. Medicare ist die öffentliche Krankenversicherung in den USA, welche sich an ältere Menschen sowie Menschen mit Behinderung richtet. Somit kann Molina Healthcare sowohl sein Ziel erreichen, vor allem einkommensschwache Patienten zu unterstützen und erreicht aufgrund des demographischen Wandels, der zunehmend steigenden Lebenserwartung sowie der Verbreitung diverser Krankheiten eine Vielzahl potenzieller Nutzer.

Nach einem langfristigen Aufwärtstrend sank der Kurs der Molina Healthcare Aktie im Januar zunächst etwas stärker ab, hat sich hiervon aber sehr schnell erholt und setzt inzwischen den Aufwärtstrend wieder fort. Trotz des zwischenzeitlichen Rücksetzers stieg der Aktienkurs im Zeitraum von einem Jahr um ca. 55 % und auch in den letzten 30 Tagen ging es starke 18 % nach oben. Damit erreichte das Unternehmen erst vor Kurzem ein neues Allzeithoch, was als Indiz für eine Fortsetzung des positiven Trends gilt.

Molina Healthcare weist aktuell eine Marktkapitalisierung von ca. 19,5 Mrd. USD auf und konnte das vergangene Geschäftsjahr mit sehr starken Zahlen für das vierte Quartal beenden. So konnte der Umsatz in Q4/2021 um fast 42 % im Vergleich zum Vorjahr gesteigert werden und belief sich auf 7,41 Mrd. USD. Auch das gesamte Geschäftsjahr 2021 war umsatztechnisch sehr erfolgreich, so dass dieser von 19,42 Mrd. USD auf 27,77 USD um etwa 43 % erhöht werden konnte. Damit konnte der sowieso schon positive Trend aus den letzten Jahren nochmal deutlich übertroffen werden, nachdem das Unternehmen bereits in den letzten zehn Jahren ein durchschnittliches Umsatzwachstum von 19,3 % p.a. erzielen konnte. Entsprechend erwarten Experten eine Fortsetzung dieser Entwicklung und eine Erhöhung des Umsatzes auf 33,3 Mrd. USD bis zum Jahr 2025.

Noch beeindruckender als das Umsatzwachstum war die Gewinnsteigerung von Molina Healthcare in Q4/2021. Hier gelang es dem Unternehmen, den Gewinn im Vergleich zum Vorjahr mehr als zu verdreifachen, was zu einem Gewinn je Aktie von 1,78 USD im Quartal führte. Für das Gesamtjahr 2021 blieb der Gewinn im Vergleich zum Vorjahr jedoch weitestgehend konstant und der Gewinn je Aktie stieg lediglich von 11,38 USD auf 11,42 USD. Dabei muss jedoch berücksichtigt werden, dass der Gewinn in den letzten fünf Jahren im Durchschnitt nichtsdestotrotz um ca. 65 % p.a. gesteigert werden konnte. Nach diesem rasanten Wachstum kann es daher durchaus positiv gesehen werden, dass die Gewinne aus dem Vorjahr bestätigt werden konnte. Auch Experten lassen sich hiervon in keiner Weise verunsichern und prognostizieren bis zum Jahr 2025 ein Gewinn je Aktie von 24,51 USD.

Das Kurs-Gewinn-Verhältnis war Ende des Jahres 2021 bei 29,6, was für eine aktuell faire Bewertung oder gegebenenfalls leichte Überbewertung des Unternehmens spricht. Das Kurs-Umsatz-Verhältnis von lediglich 0,7 ist dagegen ziemlich attraktiv und auch in den nächsten Jahren sollen sich beide Kennzahlen weiter verbessern und das KGV bis zum Jahr 2024 auf 15,6 und das KUV auf 0,62 sinken. Lediglich der stetig hohe Verschuldungsgrad von zuletzt über 360 % wirkt zunächst abschreckend. Dies ist aufgrund der Natur von (Kranken-)Versicherungen jedoch der Regelfall und sollte daher nicht überbewertet werden. Positiv ist außerdem, dass Molina Healthcare sein Eigenkapital in den letzten fünf Jahren von 1,34 Mrd. USD auf 2,63 Mrd. USD steigern konnte.

Fazit: Molina Healthcare hat sich mit einkommensschwachen und alten Patienten sowie Menschen mit Behinderungen auf eine Zielgruppe spezialisiert, die insbesondere in einem Gesundheitssystem wie in den USA, einen hohen Bedarf an Gesundheitsfürsorge-Dienstleistungen haben. Den Erfolg des Unternehmens sieht man dabei unter anderem daran, dass sich der Gesundheitsdienstleister zu einem führenden Anbieter von Dienstleistungen in der Gesundheitspflege in den USA entwickelt hat. Auch die Umsatz- und Gewinnentwicklung ist sowohl mittel- als auch langfristig sehr positiv zu bewerten und auch das KGV, KUV sowie die Entwicklung des Eigenkapitals sprechen aus meiner Sicht dafür, dass interessierte Anleger mit gutem Gewissen ein Investment in Molina Healthcare ins Auge fassen können.

Laboratory Corp. of America Holdings: Weltweit führendes Life-Sciences-Unternehmen und führender Anbieter von medizinischen Labortests

Laboratory Corp. of America oder kurz genannt LabCorp entstand im Jahr 1995 aus dem Zusammenschluss eines der führenden Unternehmen in der US-Bluttest-Branche (National Health Laboratories) sowie einem der größten Netzwerke klinischer Labors in den USA (Roche Biomedical Laboratories). Das Unternehmen bietet seinen Kunden klinische Labordienstleistungen an und liefert dabei Laborbefunde zur Diagnose von Krankheiten und als Grundlage für die Erforschung neuer Arzneimittel. Durch das große Netzwerk von klinischen Laboren und Kompetenzzentren in den USA gehört LabCorp heute zu den weltweitführenden Life-Sciences-Unternehmen.

Der Anbieter von Labordienstleistungen gilt als Pionier für genomische Tests, bei denen Labortests von Proben eines Tumors durchgeführt werden. Darüber hinaus führt das Unternehmen aber auch Test in nahezu jedem nur möglichen Bereich durch, z.B. in den Bereichen Allergie, Pathologie, Kardiologie, Dermatologie und zahlreichen weiteren. Insgesamt werden pro Woche über 3 Mio. Proben untersucht, was LabCorp zu einem führenden Anbieter von medizinischen Labortests und damit verbundenen Dienstleistungen macht.

Dass LabCorp nicht nur mit Quantität, sondern auch mit Qualität überzeugen kann, sieht man bspw. daran, dass 50 der wichtigsten Medikamente im Jahr 2019 mit der Hilfe des Unternehmens entwickelt wurden. Entsprechend vertrauen bereits Kunden in über 100 Ländern auf die Dienstleistungen des Life-Science-Unternehmens. So vielfältig wie die Leistungen von LabCorp sind dabei auch deren Kunden: diese umfassen Ärzte, Krankenhäuser, Pharmaunternehmen, Forscher, Patienten, Regierungsbehörden, Arbeitgeber und mehr. LabCorp stellt diesen qualitativ hochwertige Informationen zur Verfügung, welche z.B. zur Verbesserung diagnostischer Tests oder bei der Markteinführung neuer Medikamente unterstützen können.

Das Unternehmen ist außerdem stetig bemüht die Dienstleistungen für seine Kunden zu verbessern, was unter anderem an der Entwicklung der unternehmens-eigenen App „LabCorp Patient“ erkennbar ist, über welche u.a. Patienten Laborbefunde direkt aufrufen können. Zusätzlich arbeitet das LabCorp sehr eng mit der zweitgrößten US-Apothekenkette Walgreens zusammen. So bieten bereits Apotheken in 34 US-Bundesstaaten das Durchführen von LabCorp-Tests an und kürzlich haben sich die beiden Unternehmen für das kostenlose zur Verfügung stellen von COVID19-Tests für Zuhause zusammengetan. Davon abgesehen können – gegen Bezahlung – COVID19-Antikörper-Tests direkt über die Homepage des Labordienstleisters gebucht werden.

Wie auch bei Molina Healthcare sank der Kurs der LabCorp Aktie zu Beginn des aktuellen Jahres zunächst etwas stärker ab, nachdem die Aktie seit dem Corona-Einbruch im März 2020 zunächst von 100 USD bis auf 317 USD Ende Dezember 2022 steil stieg, was gleichzeitig ein neues Allzeithoch markierte. Inzwischen hat sich die Aktie wieder gefangen und befindet sich seit Ende Januar in einer Seitwärtsbewegung. Entsprechend bietet der aktuelle Aktienkurs noch ordentliches Potenzial zurück zum Allzeithoch, was insbesondere zum aktuellen Kurs-Gewinn-Verhältnis eine interessante Investment-Möglichkeit bietet, wie später noch genauer zu sehen.

Sowohl die Entwicklung des Unternehmens in den letzten zehn Jahren als auch die aktuelle Entwicklung sprechen dabei klar dafür, dass der Aktienkurs von LabCorp langfristig weiter steigen wird. So konnte beispielsweise erst Ende Februar dieses Jahres die führende Marktposition im Bereich Onkologie durch die Übernahme von Personal Genome Diagnostics weiter ausgebaut werden. Das Unternehmen ist ein führender Anbieter von Flüssigbiopsie- und gewebebasierten Genomprodukten- und Dienstleistungen und passt damit perfekt in das Konzept des Unternehmens als Pionier im Bereich genomischen Testen.

Auch gab LabCorp kürzlich eine langfristige strategische Vereinbarung mit Ascension, einem der größten Gesundheitssysteme in den USA mit über 150 Krankenhäusern, bekannt. LabCorp übernahm für etwa 400 Mio. USD nahezu die gesamten Laboreinrichtungen von Ascension, welche einen jährlichen Umsatz von ca. 150 Mio. USD erzielen.

Darüber hinaus gab es noch einige weitere gute Nachrichten für Aktionäre, zum Beispiel plant das Unternehmen ab Q2/2022 regelmäßig eine Dividende auszuschütten. Darüber hinaus wurde ein Aktienrückkaufplan in Höhe von 2,5 Mrd. USD bekannt gegeben, wobei Aktien in Höhe von 1 Mrd. USD bereits zeitnah zurückgekauft werden sollen, was Aufgrund der Verknappung der Aktien im Umlauf zu einer Erhöhung des Aktienkurses führen sollte. Abschließend wurde eine Initiative zur Verbesserung der Geschäftsprozesse ins Leben gerufen, welche Einsparungen von 350 Mio. USD in den nächsten drei Jahren ermöglichen soll.

Im vergangenen Geschäftsjahr konnte LabCorp seinen Umsatz um über 15 % auf 16,12 Mrd. USD steigern, womit das Unternehmen in den letzten zehn Jahren nun ein durchschnittliches jährliches Umsatzwachstum von 11,3 % vorweisen kann. Aufgrund des starken Anstiegs wird für das aktuelle Jahr ein Umsatzrückgang auf 14,23 Mrd. USD prognostiziert, ab dann soll der Umsatz aber wieder jährlich steigen und sich im Jahr 2025 auf 16,47 Mrd. USD belaufen. Da LabCorp seit dem Jahr 1997 seinen Umsatz in jedem einzelnen Jahr steigern konnte, sollte dieser leichte prognostizierte Rückgang aus meiner Sicht keinesfalls überbewertet werden.

Seinen Unternehmensgewinn konnte LabCorp im Jahr 2021 um sehr starke 53,5 % steigern, was zu einem Gewinn je Aktie von 24,38 USD führte. Damit konnte hier sogar ein jährliches durchschnittliches Wachstum von 16,8 % in den letzten zehn Jahren realisiert werden. Auch hier erwarten Experten zunächst einen Rückgang auf 16,96 USD, was trotzdem noch über dem Ergebnis aus dem Jahr 2020 liegt, bevor der Gewinn je Aktie bis zum Jahr 2025 auf 22,71 USD jährlich steigen soll.

Mit einem Kurs-Gewinn-Verhältnis von 11,2 sowie einen Kurs-Umsatz-Verhältnis von 1,6 wies LabCorp zuletzt auch in diesem Bereich sehr attraktive Kennzahlen vor. Aufgrund des erwarteten Gewinn- und Umsatzrückgangs wird bis zum Jahr 2024 ein leichter Anstieg des KGV und KUV auf 13,3 bzw. 1,62 erwartet, was aber nach wie vor sehr gute Werte sind und den aktuellen Aktienkurs sehr attraktiv erscheinen lassen.

Lediglich der Verschuldungsgrad ist mit 98 % aktuell noch etwas höher als man es sich wünschen würde. Jedoch konnte dieser im Vergleich zum Vorjahr von 114 % deutlich gesenkt werden, was damit den besten Verschuldungsgrad des Unternehmens seit vielen Jahren bedeutet. Durch den Aktienrückkaufplan sollte aufgrund der damit verbundenen Aufstockung des Eigenkapitals eine weitere Verbesserung des Verschuldungsgrads in den nächsten Jahren realisiert werden können.

Fazit: LabCorp hat sich in den letzten Jahren hervorragend entwickelt und konnte seine Umsätze seit dem Jahr 1997 in jedem einzelnen Jahr steigern. Durch zahlreiche kürzlich durchgeführte oder bekanntgegebene Aktionen wie die Übernahme von Personal Genome Diagnostics, die strategische Vereinbarung mit Ascension oder den Aktienrückkaufplan ist das Unternehmen auch für die kommenden Jahre sehr gut aufgestellt. Als führender Anbieter von medizinischen Labortests und entsprechenden Dienstleistungen ist das Unternehmen durch die COVID19-Pandemie noch einmal stärker in den Fokus der Öffentlichkeit gerückt und der vergleichsweise niedrige Aktienkurs im Vergleich zum erst kürzlich erreichten Allzeithoch in Verbindung mit dem niedrigen KGV und KUV machen LabCorp für mich aktuell zu einem sehr interessanten Investment im Bereich Gesundheits- und Pflegedienstleistungen.

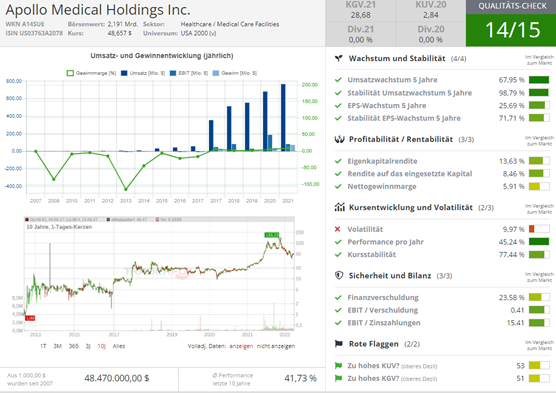

Apollo Medical Holdings Inc.: Führender Gesundheitsdienstleister in den USA und Betreiber einer eigenen Gesundheitsplattform mit fast 10.000 Ärzten als Kunden

Der Gesundheitsdienstleister Apollo Medical Holdings, kurz ApolloMed, ist ein führendes technologie-gestütztes und Ärzte-koordinierendes Gesundheitsunternehmen mit Hauptsitz in Kalifornien. Das im Jahr 1985 gegründete Unternehmen bietet seinen Kunden Firmen-eigene End-to-End-Technologielösungen und ist in diesem Zusammenhang auch Betreiber einer integrierten Plattform für die Bereitstellung von Gesundheitsdienstleistungen. Zu den Kunden des Unternehmens zählen sowohl Haus- und Fachärzte als auch Gesundheitsunternehmen.

ApolloMed ermöglicht es unabhängigen Ärzten auf kosteneffiziente Weise ein höheres Versorgungsniveau erreichen zu können. Hierfür stellt das Unternehmen verschiedene Gesundheitsdienstleistungen bereit und verwaltet diese. Die Leistungen ermöglichen das Lösen diverser branchentypischer Herausforderungen, wie bspw. die Verwaltung der Kosten der Versorgung oder des Zugangs der medizinischen Behandlung für die Patienten.

Zu den Kunden von ApolloMed zählen inzwischen fast 10.000 Ärzte, darüber hinaus werden aktuell zwölf Independent Practice Associations (IPAs) – vertraglich gebundenes Netzwerk von unabhängigen Haus- und Fachärzten – von dem Dienstleister gemanaged. Dies führt dazu, bereits über 1,1 Mio. Patienten von den Leistungen von ApolloMed profitieren und bspw. einen besseren Zugang zu medizinischen Behandlungen erhalten.

Eine weitere Dienstleistung des Unternehmens ist u.a. die Bereitstellung eines Risikobetriebsmodells, bei welchem ApolloMed ein höheres finanzielles Risiko für die Versorgung von Medicare-Patienten übernimmt. Wie oben aufgezeigt, handelt es sich dabei um die öffentliche US-Krankenversicherung für ältere Menschen und Menschen mit Behinderung. Darüber hinaus bietet das Gesundheitsunternehmen auch professionelle administrative und technische Unterstützungsdienstleistungen für Gesundheitsunternehmen und IPAs.

Im vergangenen November gab es einen steigen Anstieg des Aktienkurses der ApolloMed-Aktie, bei welchem der Kurs über 70 % anstieg. Grund hierfür war ein sehr hohes Handelsvolumen aufgrund starker Quartalszahlen. Das hierdurch erreichte neue Allzeithoch hielt jedoch nicht lange an und sank bis Ende Januar 2022 stetig, insbesondere aufgrund der allgemeinen Unsicherheiten Markt. Seitdem befindet sich die Aktie nun in einem Seitwärtstrend, was den Kurs aus meiner Sicht sehr attraktiv macht. Auch wenn es vermutlich etwas dauert, bis das Allzeithoch erneut erreicht wird, wäre mindestens eine Bewertung wie vor dem steilen Anstieg letzten November eine faire Bewertung für das Unternehmen. Dies entspräche bereits einem Anstieg von 40 % im Vergleich zum aktuellen Kurs.

Im gesamten Geschäftsjahr 2021 konnte ApolloMed ein starkes Ergebnis einfahren und seinen Umsatz um etwa 12,5 % auf 767,37 Mio. USD steigern. Auch im vierten Quartal des letzten Jahres konnte der Umsatz um fast 10 % im Vergleich zum Vorjahr gesteigert werden, so dass die Umsatzentwicklung auch kurzfristig positiv ist. In der längerfristigen Betrachtung wuchs der Umsatz damit sogar um durchschnittlich ca. 68 % pro Jahr in den vergangenen fünf Jahren. Aufgrund des guten vierten Quartals sowie der allgemeinen Umsatzentwicklung erscheint damit auch die Schätzung der Experten realistisch, welche für das laufende Geschäftsjahr erstmals einen Umsatz von über 1 Mrd. USD erwarten (1,06 Mrd. USD). Dies entspräche einem Umsatzwachstum von etwa 38 %.

Unter anderem aufgrund des guten dritten Quartals im vergangenen Jahr konnte ApolloMed seinen Gewinn um ca. 62, 5 % im Vergleich zum Vorjahr steigern. Dies sorgte für einen Anstieg des Gewinns je Aktie auf 1,69 USD. In Q4/2022 stieg der Gewinn jedoch nur um vergleichsweise geringe 10,7 %, was wohl der Grund dafür war, dass die Bekanntgabe der Quartalszahlen keine positiveren Auswirkungen auf den Aktienkurs hatte. Dabei sollte jedoch berücksichtigt werden, dass der Gewinn je Aktie in den letzten drei Jahren um durchschnittlich 72,4 % anstieg. Genau aus diesem Grund, sollte auch nicht überbewertet werden, dass für dieses Jahr ein Rückgang des Gewinns je Aktie auf 1,25 USD prognostiziert wird. Dieser Wert länge immer noch knapp 24 % über dem Wert des Jahres 2020. Bereits für das Jahr 2023 wird dann wieder ein Anstieg des Gewinns erwartet und ein Gewinn je Aktie von 1,33 USD vorhergesagt.

Das Kurs-Gewinn-Verhältnis von ApolloMed hat sich in den letzten Jahren stark verbessert und lag zuletzt bei einem akzeptablen Wert von 29,95. Noch im Jahr 2020 lag dieses bei 48,2 und im Jahr 2019 sogar bei 125,6. Auch das Kurs-Umsatz-Verhältnis konnte in den vergangenen Jahren stetig verbessert werden und lag zuletzt bei 2,81. Entsprechend dem prognostizierten Gewinn-Rückgangs wird für das laufende Jahr eine Verschlechterung des KGV auf 38,93 erwartet, was jedoch noch niedriger ist als der Wert von 2020. Für das Jahr 2023 wird dann wieder eine leichte Verbesserung auf 36,63 vorhergesagt. Das Kurs-Umsatz-Verhältnis soll sich dagegen jedoch auch in diesem Jahr weiter verbessern und auf 2,04 sinken, was zeigt, dass die positive Entwicklung des Unternehmens im Allgemeinen weiter vorhanden sein sollte.

Der Verschuldungsgrad des Gesundheitsunternehmens liegt aktuell bei ca. 74 % und ist damit in einem akzeptablen Bereich. Auch hier stimmt die Entwicklung der letzten Jahre jedoch sehr positiv auf weiteres Verbesserungspotenzial. Noch im Vorjahr lag der Verschuldungsgrad bei etwa 112,5 % und im Jahr hiervor bei 192 %. Der aktuelle Wert entspricht damit dem besten Wert seit mindestens dem Jahr 2016.

Fazit: ApolloMed bietet mit seinen Dienstleistungen einer großen Anzahl an Ärzten und damit auch Patienten einen wichtigen Mehrwert. So wird bspw. mehr Patienten der Zugang zu einer ärztlichen Versorgung ermöglicht, was die Leistungen von ApolloMed am Markt unverzichtbar macht. Ein Investment in das Gesundheitsunternehmen stellt aus meiner Sicht das riskanteste der drei aufgezeigten Investmentmöglichkeiten dar, bietet dafür im Gegenzug aber auch große Chancen. Der Kurs liegt aktuell knapp 50 % unter der Analysten Bewertung und würde sich bis zum erst kürzlich erreichten Allzeithoch deutlich mehr als verdoppeln. Wem die aktuelle Entwicklung zu unsicher ist, tut trotzdem gut daran, das Unternehmen auf der Watchliste zu behalten bis ein erneuter Aufwärtstrend des Kurses erkennbar ist und auch die nächsten Quartalszahlen im Auge zu behalten.

Gesamtfazit

Die Nachfrage nach Gesundheits- und Pflegedienstleistungen wird aufgrund der aufgezeigten Faktoren, wie dem demographischen Wandel und der Verbreitung diverser Krankheiten langfristig weiter steigen. Davon profitieren unter anderem die oben analysierten Unternehmen, von welchem aus meiner Sicht keines ein schlechtes Investment wäre, auch wenn ApolloMed wie aufgezeigt, das riskanteste langfristige Investment sein könnte. Je nach persönlicher Präferenz gibt es jedoch meiner Meinung nach definitiv spannende Investment-Möglichkeiten in diesem Trend.

Viele Grüße

Daniel Dünn

Tipp: Das Morningstar-Datenpaket beinhaltet neben unserem Screening-Tool aktien RANKINGS und dem digitalen Kiosk vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich.