5 Dividendenaktien gegen die Inflation!

Liebe Leser,

die Inflation in den USA ist im Dezember 2021 auf 7 % geklettert – der höchste Wert seit fast 40 Jahren. Und auch in der Eurozone beunruhigt die Inflationsrate von rund 5 % die Bürger. Viele Ökonomen gehen aufgrund der Geldpolitik der Notenbanken davon aus, dass die hohen Inflationsraten uns in den kommenden Monaten und eventuell Jahren weiterhin begleiten dürften. Eine der am häufigsten gestellten Fragen unter Anlegern lautet daher: Wie sicherere ich mich gegen die Inflation ab? Eine Strategie ist, auf Unternehmen mit einer hohen Preissetzungsmacht, zu setzen. Produkte wie Basiskonsumgüter, Putzmittel oder Alkohol werden auch in Zeiten von Preisanstiegen weiterhin nachgefragt, da die Konsumenten auf diese kaum verzichten können. Auch Rohstoff- und Minenunternehmen sind in einem inflationären Umfeld interessant und können als Absicherung dienen. In diesem Artikel stelle ich fünf Dividendenaktien vor, die als Inflationsschutz infrage kommen.

Tipp: Das Morningstar-Datenpaket von TraderFox beinhaltet neben unserem mächtigen Screening-Tool aktien RANKINGS vollen Zugriff auf das Aktien-Terminal und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

Nestlé

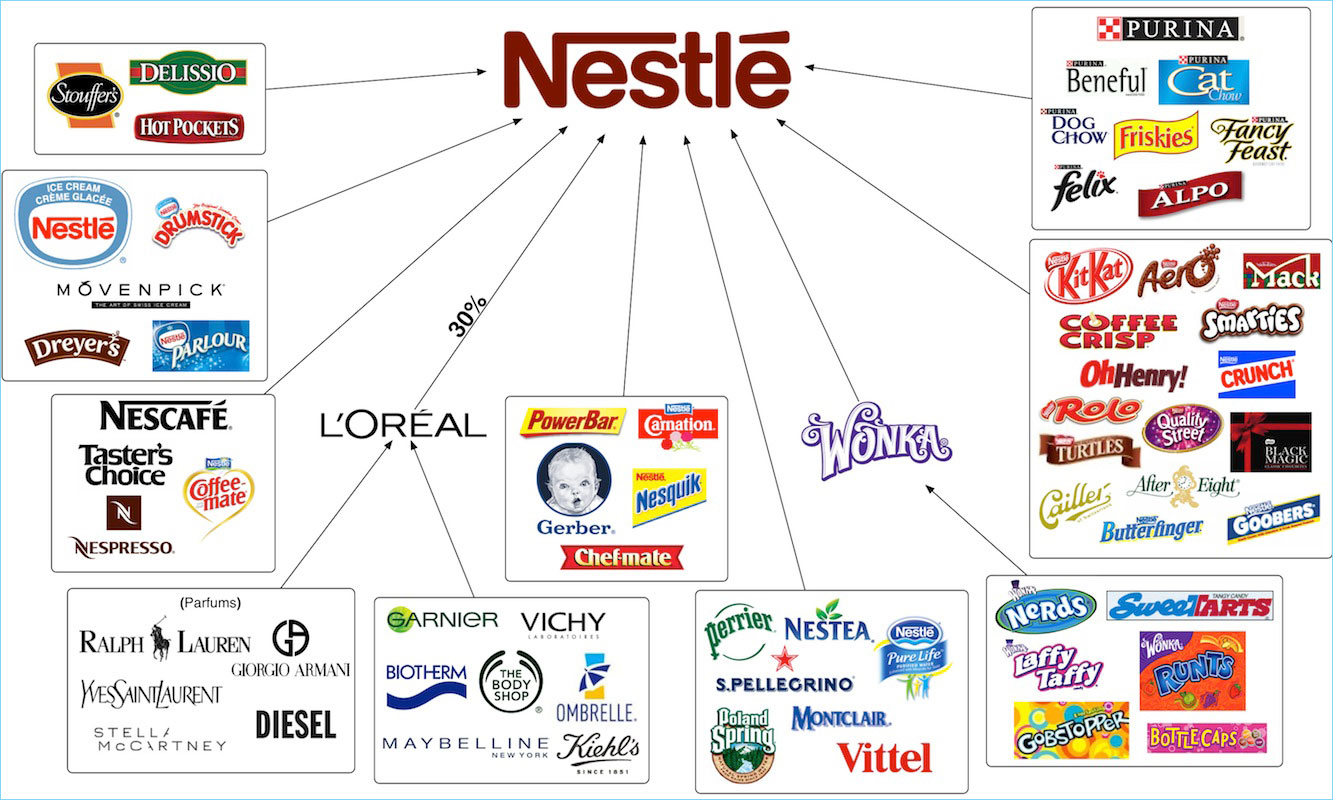

Das Schweizer Unternehmen Nestlé zählt zu den größten Nahrungsmittelherstellern der Welt. Neben Tiefkühlprodukten, verschiedenen Getränken (Kaffee, Tee, Mineralwasser etc.), Milchprodukten und Süßwaren werden auch pharmazeutische Produkte, Spezialnahrungsmittel, Babyprodukte und Artikel für Heimtiere hergestellt. Zu den hierzulande bekanntesten Marken des Konzerns gehören unter anderem Nescafé, Nesquik, Maggi, Thomy, KitKat, Buitoni, Smarties und Wagner. Damit ist das schweizer Unternehmen in der Lebensmittelindustrie und darüber hinaus stark diversifiziert. Geographisch gesehen verteilt sich der Umsatz wie folgt: Europa / Mittlerer Osten / Nordafrika (28 %), USA (31 %), Amerika (15 %), China (8 %) und Asien / Ozeanien / Afrika Subsahara (18 %). In vielen Bereichen gilt Nestlé als globaler Marktführer. Durch die starke Marktstellung kann man Preiserhöhungen an die Konsumenten weitergeben und ist somit nicht negativ von einer höheren Inflation betroffen.

Marken von Nestlé (2019), Quelle: pgmcapital.com

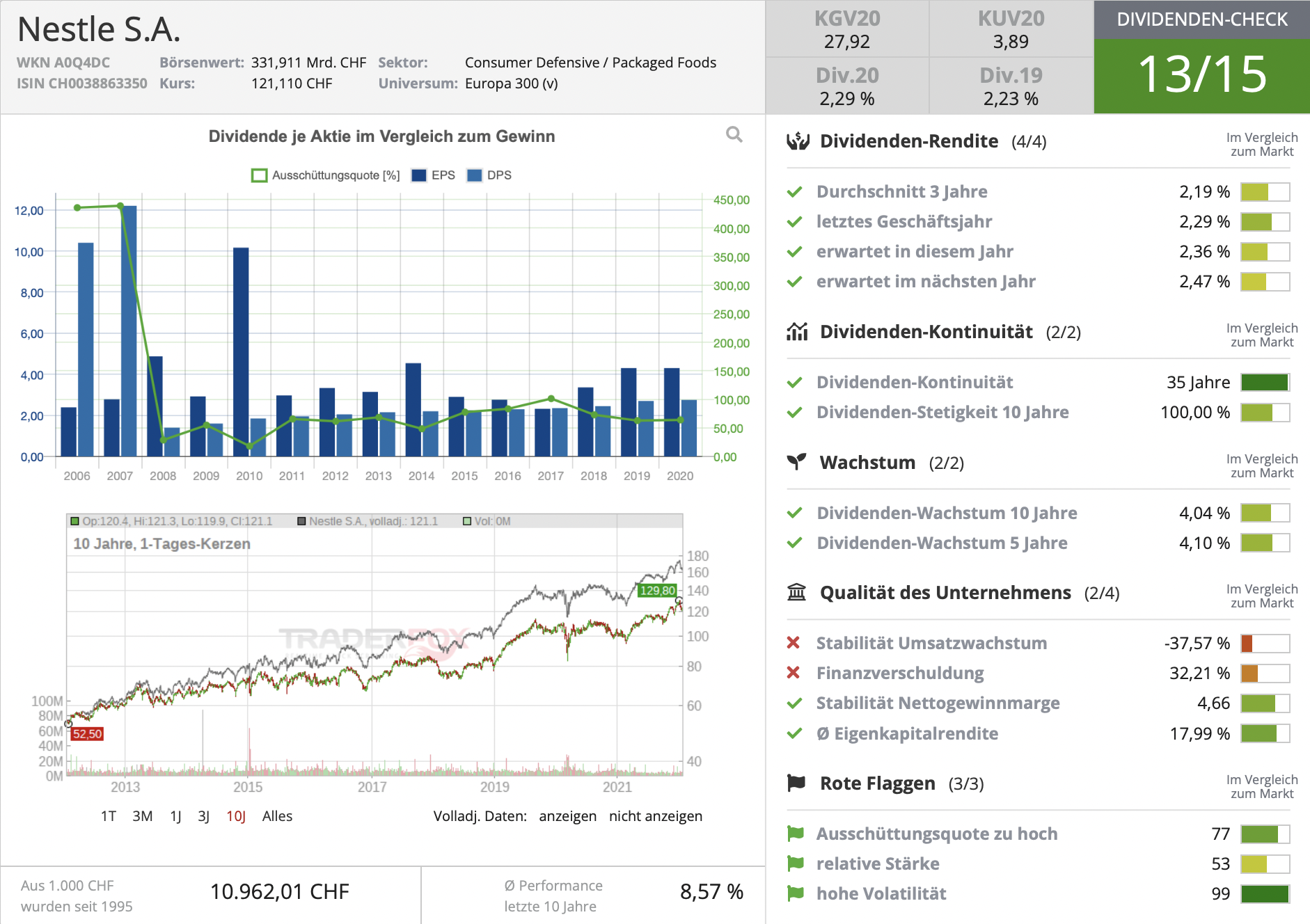

Das Jahresergebnis für 2021 wird in rund einem Monat veröffentlicht. Analysten rechnen mit einem Gewinn von 12,34 Mrd. CHF bei einem Umsatz von rund 86,97 Mrd. CHF. Bis 2024 wird ein Gewinn von rund 15 Mrd. CHF bei einem Umsatz von rund 100 Mrd. USD erwartet. Mit einer Dividendenrendite von rund 2,30 % ist das Unternehmen für Dividendeninvestoren spannend. Nestlé gilt als Dividendenaristokrat, denn das Unternehmen steigert seine Dividende seit 25 Jahren kontinuierlich. Seit 36 Jahren hat man die Dividende nicht mehr gesenkt. Zuletzt lag die Ausschüttungsquote bei gesunden 63 % vom Free Cash Flow. Im TraderFox Dividenden-Check erzielt die Nestlé-Aktie 13/15 Punkte.

Pernod Ricard

Pernot Ricard ist in der Produktion und im Verkauf von Weinen und Spirituosen tätig. Das umfangreiche Sortiment beinhaltet Whiskey, Rum, weiße Branntweine, Anisprodukte, Liköre, Cognac und Brandy. Zu den bekanntesten Marken des Unternehmens zählen Ballantine’s, Chivas Regal, Jameson, The Glenlivet, ABSOLUT, Beefeater, Havana Club, Ricard, Pernod, Malibu, Kahlúa, Martell, Suze, Amaro und Ramazzotti. Zusätzlich produziert und handelt Pernod Ricard mit Weinen und Champagner. Das Unternehmen ist 1975 aus der Fusion der Unternehmen Pernod und Ricard hervorgegangen und hat seinen Hauptsitz in Paris, Frankreich. Der wichtigste Absatzmarkt des französischen Alkohol-Giganten ist mit 41 % des Umsatzes Asien. Jeweils 30 % bzw. 29 % erzielt man in Amerika bzw. Europa. Am Markt für alkoholische Getränke gilt: Die Preiselastizität ist gering. Das bedeutet, dass die Nachfrage bei Preiserhöhungen kaum abnimmt, womit Pernod-Ricard in Zeiten der Inflation Spielraum für Preiserhöhungen hat. Hier kommt dem Unternehmen auch die Popularität der Marken zugute.

Quelle: pernod-ricard.com

Sowohl Umsatz als auch Gewinn von Pernod-Ricard stagnierten in den vergangenen Jahren größtenteils. Für die kommenden Jahre erwarten die Analysten jedoch wieder leichtes Wachstum. Der Umsatz von zuletzt 8,82 Mrd. Euro im Jahr 2021 soll bis 2024 auf 11,37 Mrd. Euro anwachsen. Die Analysten erwarten darüber hinaus in den kommenden Jahren eine Ausweitung der Margen (zuletzt lag die Nettogewinnmarge bei rund 11,5 %). Der Gewinn lag 2021 bei 1,33 Mrd. Euro und soll in den kommenden drei Jahren auf über 2 Mrd. Euro steigen, was die Nettogewinnmarge von über 17 % bedeuten würde. Die Dividende von Pernod-Ricard lag zuletzt zwar nur bei 1,58 %, soll in den kommenden Jahren jedoch kontinuierlich steigen (von 3,12 Euro je Aktie 2021 auf 4,27 Euro je Aktie 2024). Im TraderFox Dividenden-Check kommt das Unternehmen nur auf 8/15 Punkte.

Procter & Gamble

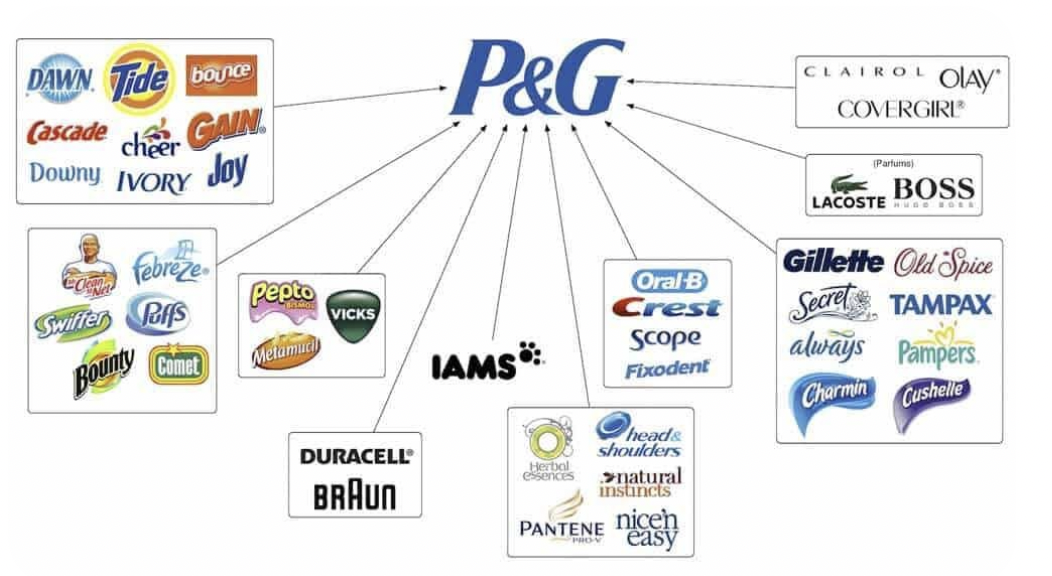

Procter & Gamble ist ein US-amerikanischer Hersteller von Konsumgütern. Im Vordergrund steht die Entwicklung und Produktion von Markenartikeln für die Bereiche Beauty, Textil- und Haushaltspflege, Hygiene, Gesundheits- und Babypflege, Nahrungsmittel und Getränke. Zu den bekanntesten Marken des Konzerns gehören Oral-B, Always, Gillette, Febreze, Head & Shoulders, Charmin, Ariel, Pampers oder Swiffer. Mit 34,2 % macht das Segment „Fabric & Home Care“ den aktuell größten Teil von P&Gs Umsatz aus. Daneben gehören „Baby, Feminine & Family Care“ (25 % des Umsatzes) und „Beauty“ (19 %) zu den wichtigsten Segmenten. Die Bereiche „Health Care“ (13 %) und „Grooming“ (9 %) komplettieren das Geschäft. Procter & Gamble erzielte im abgelaufenen Geschäftsjahr 2021 rund 44 % des Umsatzes in den USA und 56 % international.

Quelle: Pinterest

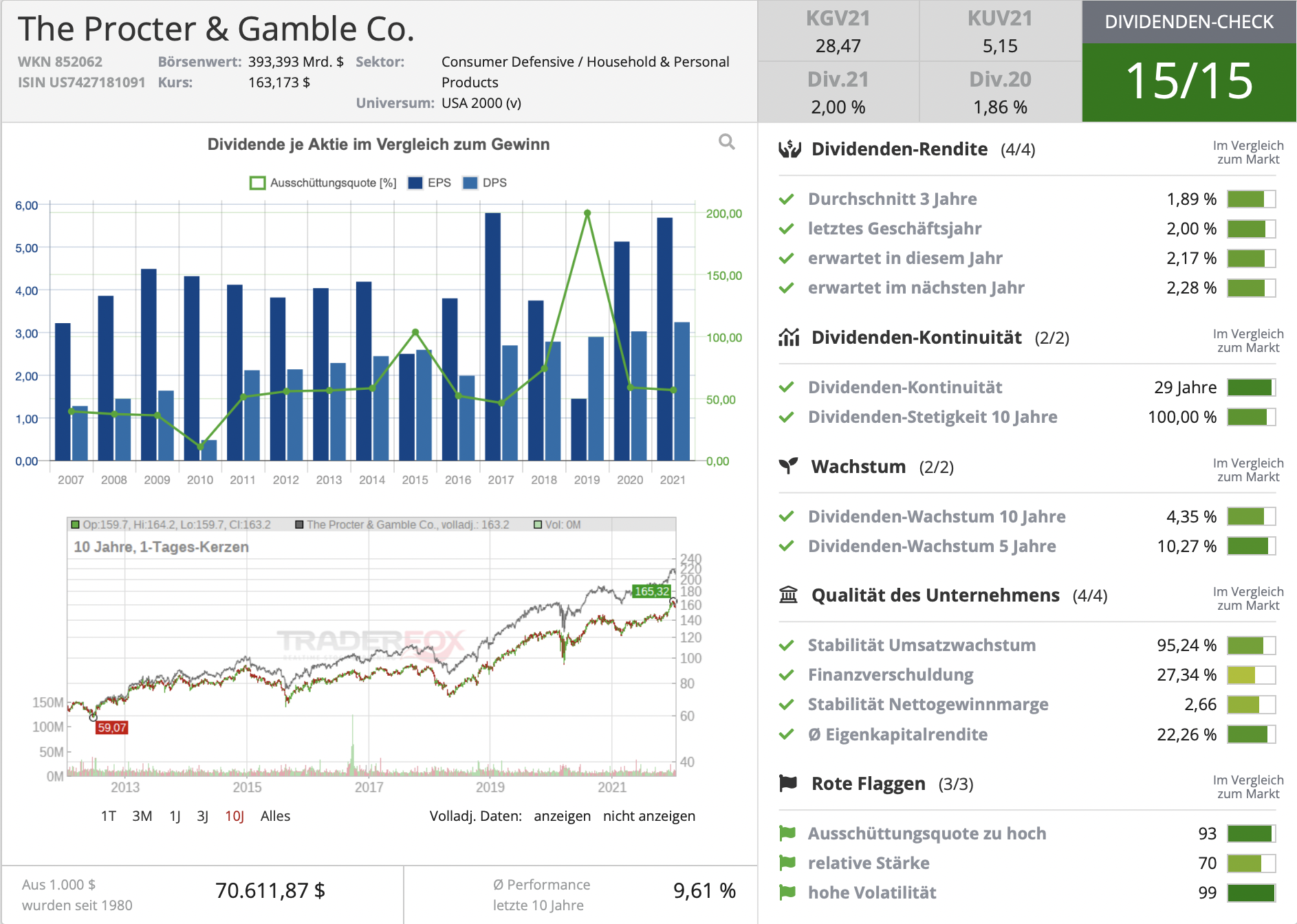

Im vergangenen Jahr erzielte das Unternehmen einen Gewinn von 14,31 Mrd. USD bei einem Umsatz von 76,12 Mrd. USD. Analysten rechnen in den kommenden Jahren mit Wachstumsraten von jeweils rund 4 %. Mit einer seit 66 Jahren steigenden Dividende gehört Procter & Gamble zum exklusiven Kreis der Dividenden-Könige. Aktionäre erhalten aktuell eine Dividendenrendite von 2,13 %. Der zuverlässige Dividendenzahler schüttete zuletzt rund 58 % des Free Cash Flows aus und erzielt im TraderFox Dividenden-Check die volle Punktzahl! Das Qualitätsunternehmen ist aktuell mit einem KGV22 von 27,5 bewertet.

PepsiCo

Die PepsiCo, Inc. ist ein weltweit führender Getränke- und Nahrungsmittelhersteller und damit ein weiteres Konsumgüterunternehmen, auf das man in Zeiten hoher Inflation setzen kann. Die Produktpalette von PepsiCo umfasst Soft- und Energiedrinks, Kaffee, Tee und Wasser, Snacks wie Chips und Tortillas mit dazugehörenden Dips sowie Zerealien, Reis- und Nudelprodukte, Sirups, Hafergrütze und Maismehl. Zu den bedeutendsten Marken zählen neben Pepsi unter anderem 7Up, Mountain Dew, Quaker, Tropicana, Lay´s, Doritos und Gatorade. Das Unternehmen erzielt rund 58 % seiner Umsätze in den USA und die übrigen 42 % im internationalen Geschäft. Auch außerhalb des klassischen Kerngeschäfts mit Snacks und Softdrinks will sich Pepsico in neuen Produktsegmenten etablieren. Ganz oben auf der Agenda steht hier der Markt für Fleischersatzprodukte, wofür man sich Beyond Meat zur Kooperation mit ins Boot geholt hat. Darüber hinaus möchte man gemeinsam mit Boston Beer den wachstumsstarken Markt alkoholhaltiger Mischgetränke aufmischen und hier im laufenden Jahr mit eignen Produkten an den Start gehen.

Quelle: PepsiCo

Bei einem geschätzten Umsatz von 78,14 Mrd. USD rechnen Analysten mit einem Gewinn von 8,48 Mrd. USD für das Geschäftsjahr 2021. Das Wachstum dürfte in den folgenden Jahren im mittleren einstelligen Bereich liegen. Die Dividendenrendite von PepsiCo liegt aktuell bei rund 2,4 %. Das Unternehmen erhöht seine Dividende seit 50 Jahren kontinuierlich und gesellt sich damit gemeinsam mit Procter & Gamble zum Kreis der Dividendenkönige. Zuletzt wurden rund 88 % des Free Cash Flows ausgeschüttet. Im TraderFox Dividenden-Check kommt PepsiCo auf 14/15 Punkte.

Newmont

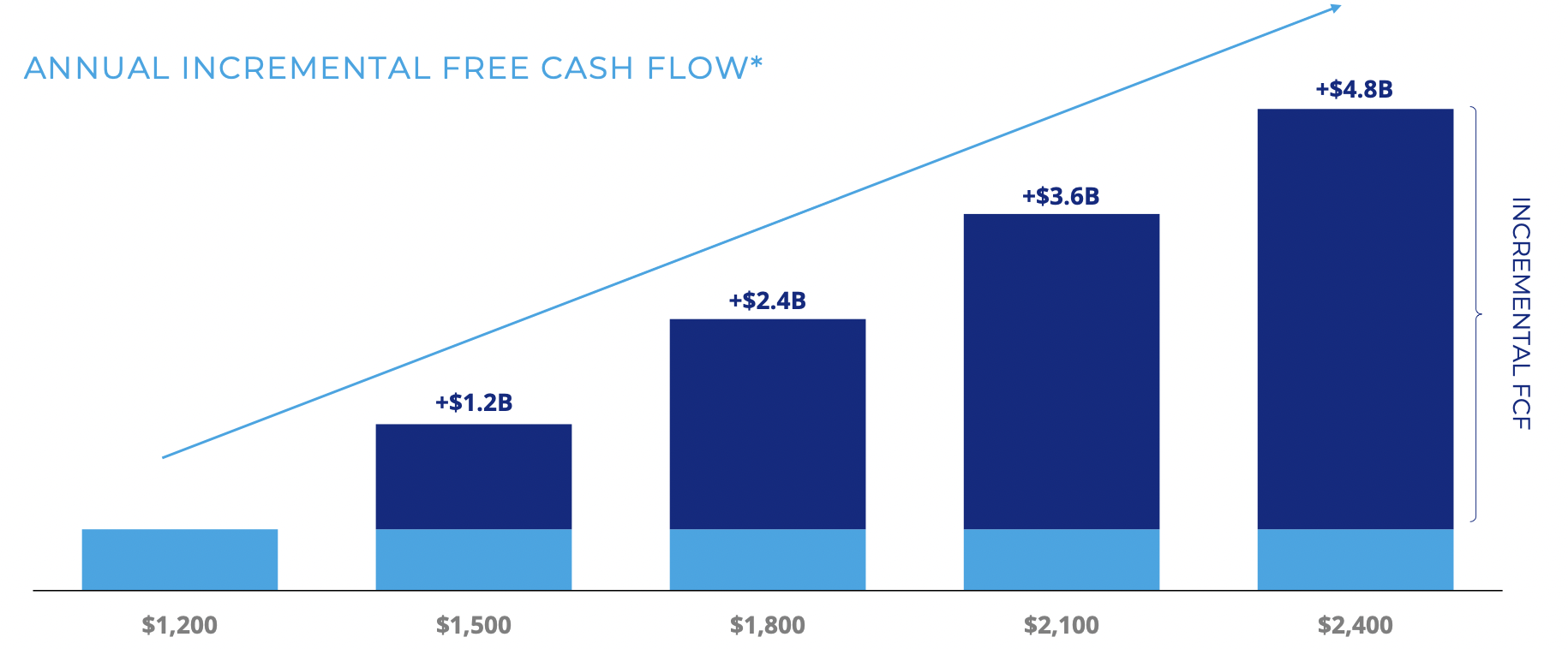

Newmont Corp. ist der größte Goldproduzent der Welt. Das Unternehmen besitzt Minen in den USA, Australien, Peru, Indonesien, Ghana, Neuseeland und Mexiko. Zusätzlich betreibt Newmont kleinere Silberminen rund um den Globus und fördert auch Kupfer, Zink und Blei. Die Goldproduktion macht mit 91 % den mit Abstand größten Teil des Umsatzes aus. Der Kurs von Newmont ist selbstverständlich stark vom Goldpreis abhängig. Eine Steigerung des Goldpreises um 100 USD pro Unze führt dazu, dass der Free Cashflow von Newmont pro Jahr um 400 Mio. USD wächst (siehe Abbildung) – entsprechend kann bei einem hohen Goldpreis mit hohen Ausschüttungen gerechnet werde. Gold dient vielen Anlegern als Absicherung gegen die Inflation. Wenn diese länger anhält, könnte dies den Goldpreis noch einmal befeuern und auch den Kurs von Newmont nach oben treiben. In den vergangenen Monaten konsolidierte dieser, auch wenn seit Anfang Dezember wieder ein leichter Aufwärtstrend erkennbar ist.

Quelle: Newmont Investorenpräsentation Dezember 2021

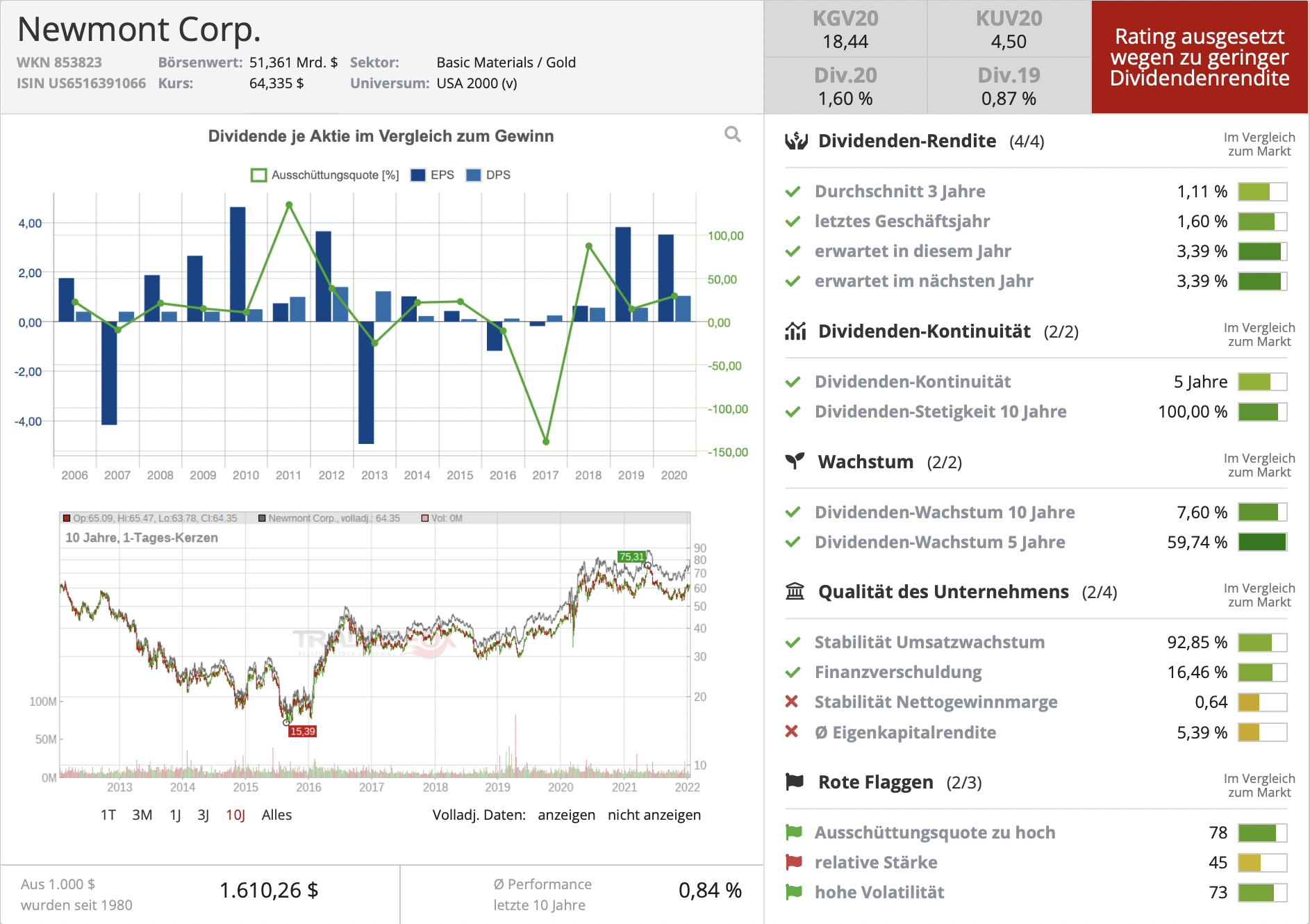

Durch den hohen Goldpreis konnte das Unternehmen zuletzt eine Nettogewinnmarge von 19,37 % erzielen. Analysten rechnen für das Jahr 2021 mit einem Umsatz von 12,21 Mrd. USD und einem Gewinn je Aktie von 3,14 USD. In den kommenden Jahren soll der Umsatz stagnieren und der Gewinn leicht zurückgehen – jedoch hängt dies massiv von der weiteren Entwicklung des Goldpreises ab. Sollten die Inflationsängste anhalten sehen die Experten weiteres Potenzial für den Goldpreis. In den kommenden drei Jahren wird angesichts der hohen Gewinne eine Dividendenrendite von satten 3,4 % erwartet. Im TraderFox Dividenden-Check kommt Newmont auf 12/15 Punkte (Das Rating ist aufgrund der geringen Dividendenrendite aus dem Vorjahr derzeit ausgesetzt). Ein Investment in Gold ist auch aus Diversifikationsgründen für die meisten Investoren interessant. Der Kauf einer fundamental starken Minen-Aktie wie Newmont könnte eine Alternative zu einem Direktinvestment sein!

Viele Grüße,

Max Henß

Bildherkunft: Unsplash