Bei Avidity und Carpenter konnten wir jeweils einen Take-Profit realisieren - 5 neue Aktien befinden sich jetzt im Depot!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. In November konnten wir eine starke Performance verbuchen und das Musterdepot ist auf ein neues Allzeithoch geklettert. Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen, und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 2. Dezember ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

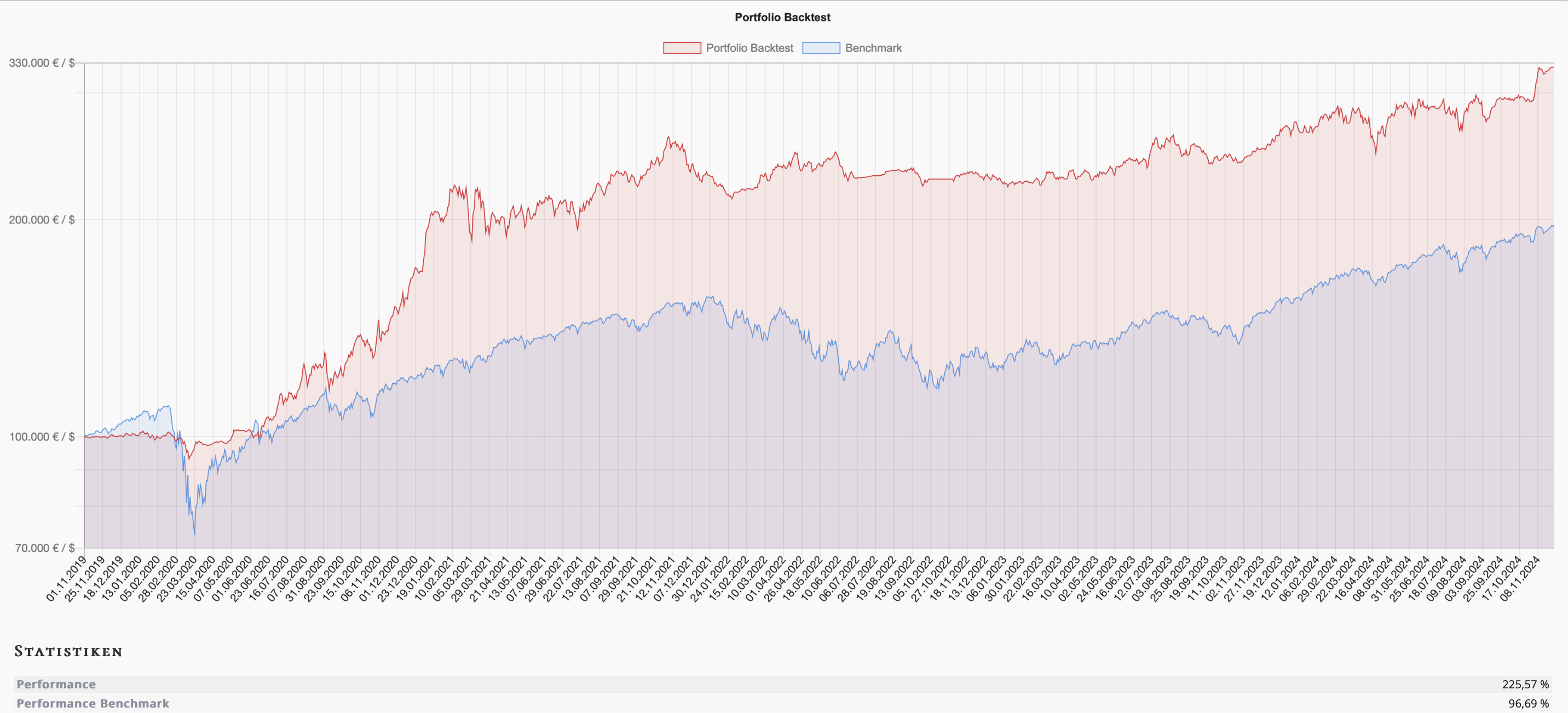

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 225 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, konnte im selben Zeitraum eine Performance von 97 % erzielen, wobei dieser allerdings wesentlich weniger volatil war. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Im letzten Monat konnten wir gleich zwei Take-Profits verbuchen. Euch muss klar sein, dass es sich bei dem Portfolio-Builder um keine Depotsoftware-Lösung handelt, sondern um eine Lösung, um Portfoliosysteme zu testen. Es darf damit auch nicht verwundern, dass sich die Performancetabelle im Rückblick immer wieder verändert. Allerdings rechne ich die monatliche Performance immer selbst genau mit Taschenrechner nach und über die monatlichen Beiträge kann genau nachvollzogen werden, wie sich die Performance entwickelt hat.

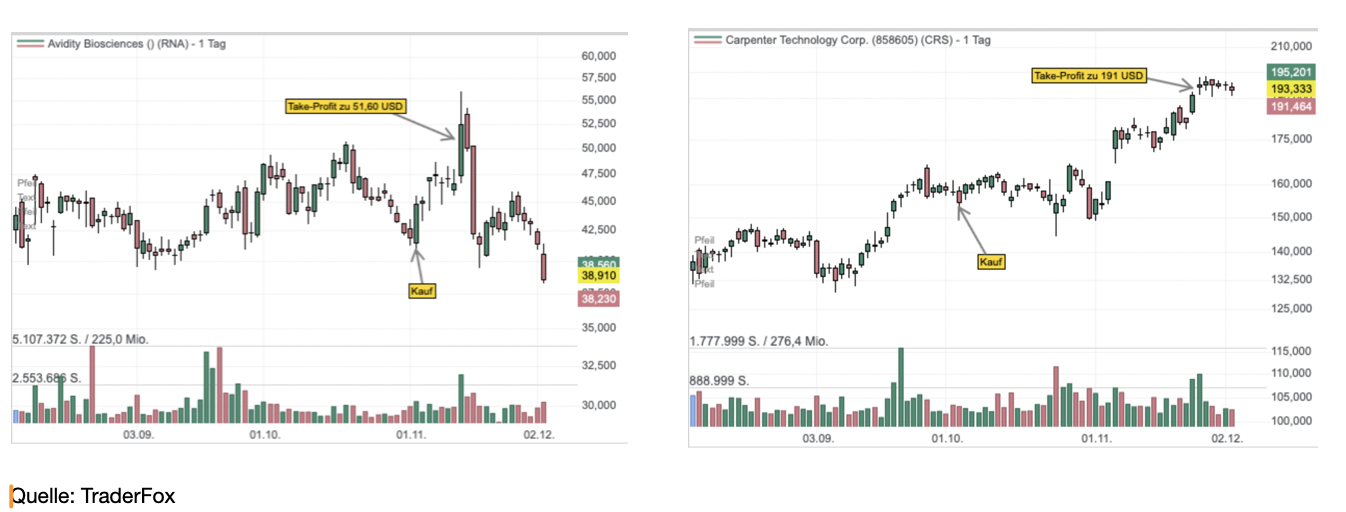

Die ausgebuchten Aktien

In diesem Monat wurden alle unsere Aktien ausgebucht. Diese sind Insmed, Redfin, Carpenter, ICU Medical und Avidity Biosciences. Bei Carpenter und Avidity konnten wir jeweils einen Take-Profit von 23 % erzielen. Bei ICO Medical sind wir haarscharf am Take-Profit vorbeigeschrammt. Die Aktie mussten wir dann, wie auch Redfin, leider im Minus verkaufen.

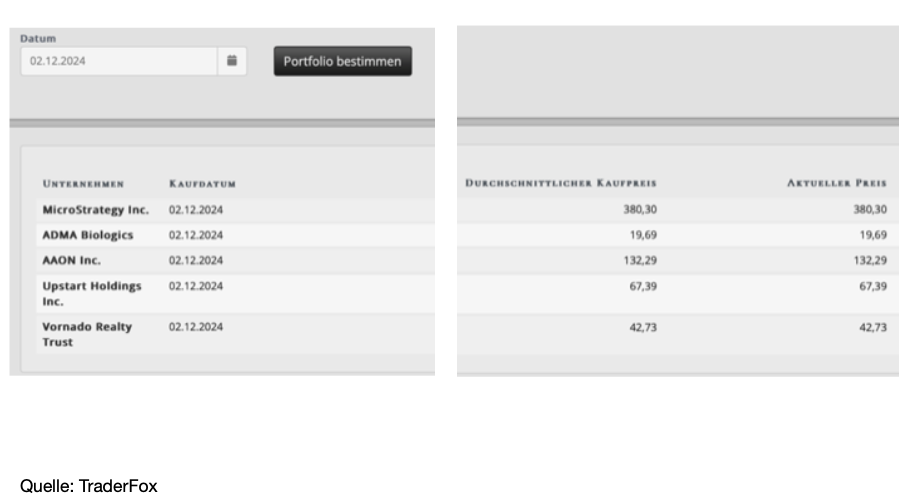

Die eingebuchten Aktien im Dezember

Da alle unsere Aktien ausgebucht wurden, kommen nun fünf neue Aktien in das Musterdepot. Dies sind MicroStrategy, ADMA Biologics AAON, Upstart und Vornado Reality Trust. Die Umschichtung fand am 2. Dezember statt.

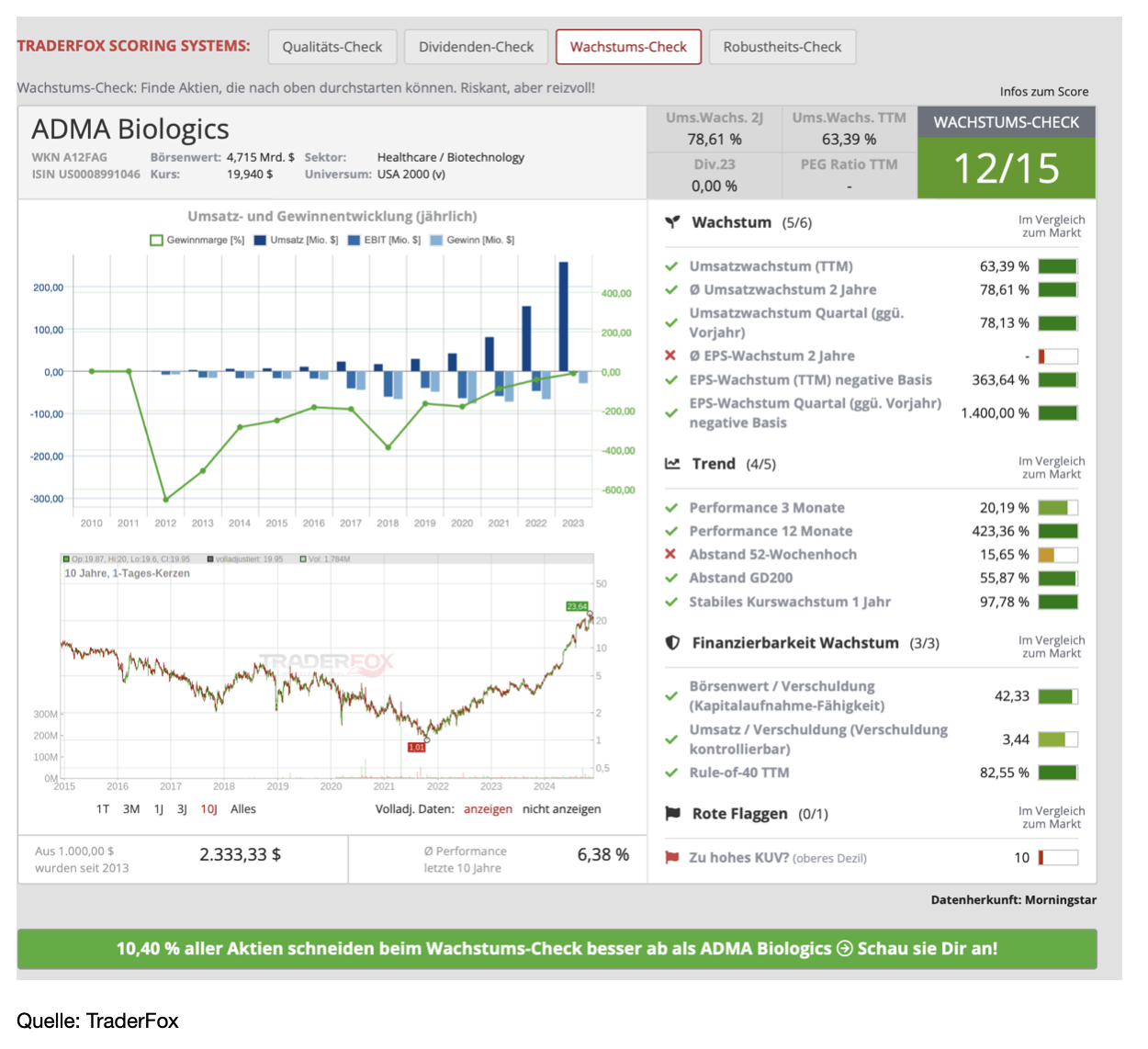

ADMA Biologics [ADMA | ISIN US0008991046] hatten wir bereits im Sommer in unserem Musterdepot. Das Unternehmen produziert und vermarktet aus Plasma gewonnene Spezialbiologika zur Behandlung von Immunschwächen und Infektionskrankheiten. Das Unternehmen hat drei Schlüsselprodukte auf dem Markt. Zwei davon wurden 2019 von der FDA zugelassen. Das erste heißt BIVIGAM und behandelt die primäre humorale Immunschwäche. Das zweite ist ASCENIV. Hierbei handelt es sich um ein intravenöses Immunglobulin-Medikament, das zur Behandlung der primären humoralen Immunschwächekrankheit bei Erwachsenen und Jugendlichen (12 bis 17 Jahre) zugelassen ist. Mit Nabi-HB befindet sich ein drittes Medikament zur Behandlung von Hepatitis B im Vertrieb. Die Marktkapitalisierung des Unternehmens beträgt aktuell 4,71 Mrd. USD.

Wachstum und Risiken

ADMA sticht dank seiner besonderen Mischung aus robustem Umsatzwachstum und bereinigtem EBITDA aus der Masse der jungen Biopharma-Unternehmen heraus. Bis zum Jahr 2023 fuhr das Unternehmen hohe Verluste ein. In diesem Jahr wird es, dank der starken Pipeline zum ersten Mal nachhaltig Gewinne erwirtschaften, wobei der Gewinn je Aktie bei 0,37 USD liegen soll. Die Wachstumsaussichten sind stark und werden durch die aussichtsreiche Präsenz im riesigen 10 Mrd. USD-Immunglobulinsektor verstärkt.

ADMA ebnet sich seinen Weg als dynamischer Anbieter von Immunglobulinen in den USA, basierend auf seinem gezielten Ansatz für Patienten mit primärer Immunschwäche. Die Rekordbehandlungszahlen im vergangenen Jahr sind ein Beweis dafür, dass das Unternehmen den Markt fest im Griff hat. Mit ASCENIV glänzt das Unternehmen durch seine einzigartige Mischung und seine nachgewiesene Wirksamkeit, insbesondere bei Patienten mit primärer Immunschwäche. Seine Rolle bei der Abwehr respiratorischer Virusinfektionen bei diesen Patienten könnte den Markt grundlegend verändern. Am 23. September wurde das Unternehmen in den S&P Smallcap 600 Index aufgenommen.

Das größte Risiko liegt meines Erachtens in der starken Umsatzkonzentration im Bereich der Immunglobulinprodukte. Dabei werden fast 96 % aller Umsätze in den USA erzielt. Sollte sich in diesem Bereich in der Regulatorik in den USA irgendeine negative Veränderung geben, dann würde das die Aktie sehr schnell massiv unter Druck setzen. Im Wachstumscheck von TraderFox bekommt die Aktie 12 von 15 Punkten. Dabei werden vor allem im Bereich des Gewinnwachstums Punkte abgezogen. Doch aktuell gibt es gerade hier eine starke Beschleunigung.

Kursentwicklung

Die Aktie hat sich in diesem Jahr enorm stark entwickelt. Anfang des Jahres notierte die Aktie noch bei 4,50 USD. An der Spitze konnten wir also in diesem Jahr mehr als eine Vervierfachung sehen. Wie zu sehen, konnten wir bei der Aktie bereits einmal einen Take-Profit generieren. In den letzten Tagen kam es zu Gewinnmitnahmen, wobei die Aktie zuletzt an das letzte Up-Gap bei 17,50 USD heranlief. Dieses dürfte als starke Unterstützung dienen. Bei einem Einstieg bietet sich in diesem Bereich eine Absicherung an.

Upstart [UPST | ISIN US91680M1071] betreibt eine führende KI-Plattform zur online Kreditvergabe. Das Unternehmen arbeitet mit Banken und Kreditgenossenschaften zusammen um den Zugang zu Darlehen mit günstigen Konditionen zu erweitern. Für Kreditinstitute reduziert die Plattform die Ausfallraten bei verbesserten Bonitätsbewertungen. Kreditnehmer erhalten über die digitalisierte Kreditvergabe eine schnelle und automatisierte Bewilligung der Darlehen. Das Unternehmen wurde 2012 gegründet. Die Marktkapitalisierung der Aktie beträgt aktuell 6,8 Mrd. USD.

Wachstum und Risiken

Mit dem neuen „Model 18“ erzielte Upstart zuletzt deutliche Fortschritte bei der Konversionsrate und reduzierte die Modelllatenz um 13 %, was die Kreditvergabe schneller und präziser macht. Eine wichtige Entwicklung ist die Partnerschaft mit Blue Owl, die den Kauf von Krediten im Wert von bis zu 2 Mrd. USD über 18 Monate umfasst. Diese Vereinbarung stärkt die Kapitalbasis und sorgt für eine stabilere Finanzierung. Zudem führte Upstart im letzten Quartal das T-Prime-Programm ein, das sich auf super-prime Kredite konzentriert, und verzeichnete eine erhöhte Nachfrage nach seinem HELOC-Produkt, das nun 34 US-Bundesstaaten abdeckt und 55 % der Bevölkerung erreicht.

Im vergangenen Quartal, wobei die Zahlen am 7. November veröffentlicht wurden, stieg der Umsatz aus Gebühren um 28 % sequenziell und 20 % im Jahresvergleich auf 168 Mio. USD. Upstart vermittelte rund 188.000 Kredite, ein sequentielles Wachstum von 43 %. Das Unternehmen erreichte ein bereinigtes EBITDA von 1 Mio. USD und kehrte damit in die Profitabilität zurück. Diese Entwicklungen zeigen, dass Upstart mit der Skalierung seiner KI-Modelle und neuen Partnerschaften gut positioniert ist, um sein Wachstum nachhaltig voranzutreiben. Die Redburn-Atlantic-Analysten stuften am 3. Dezember die Aktie von ‘Neutral’ auf ‘Kaufen’ herauf und erhöhte das Kursziel von 37 USD auf 95 USD. Das Aufwärtspotenzial liegt bei 30 %.

Bislang ist das Unternehmen noch nicht profitabel, was ein gewisses Risiko darstellt. Daneben ist die Bewertung mit einem KUV von 12 nicht gerade niedrig. Dazu kommt, dass es in den letzten Jahren immer wieder zu Kapitalerhöhungen kam, was die Aktie zudem verwässert.

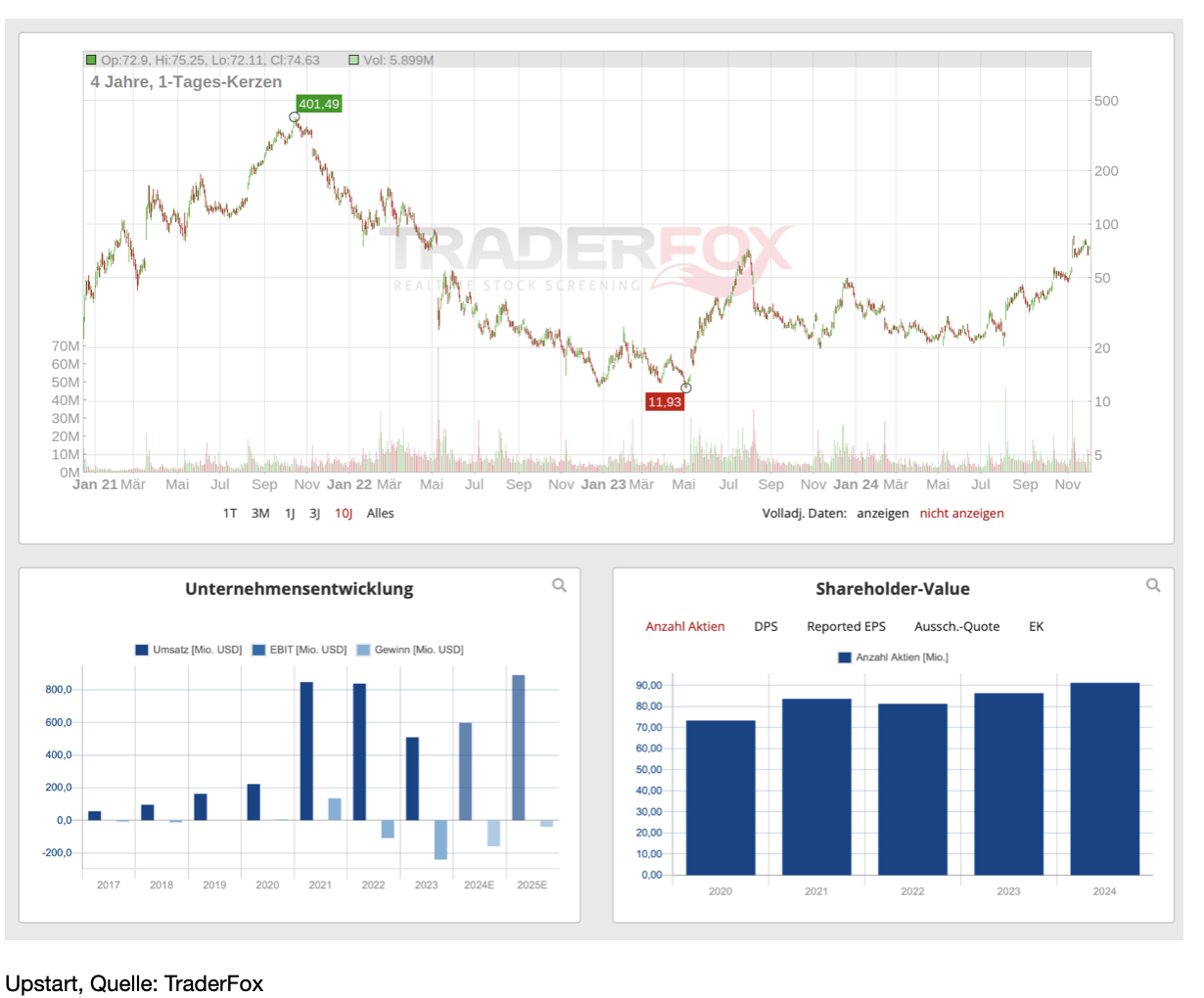

Kursentwicklung

Die Aktie erreichte ihr Hoch im Jahr 2021 bei 400 USD. Seither ist die Aktie beinahe nur gefallen, konnte in diesem Jahr allerdings einen Boden generieren. Seit diesem Sommer befindet sich die Aktie in einem mittelfristigen Aufwärtstrend. Nach den letzten Quartalszahlen kam es zu einem Up-Gap. Dieses konnte bislang verteidigt werden. Wenn die Aktie über den Widerstand bei 80 USD zieht, kann über einen prozyklischen Einstieg nachgedacht werden.

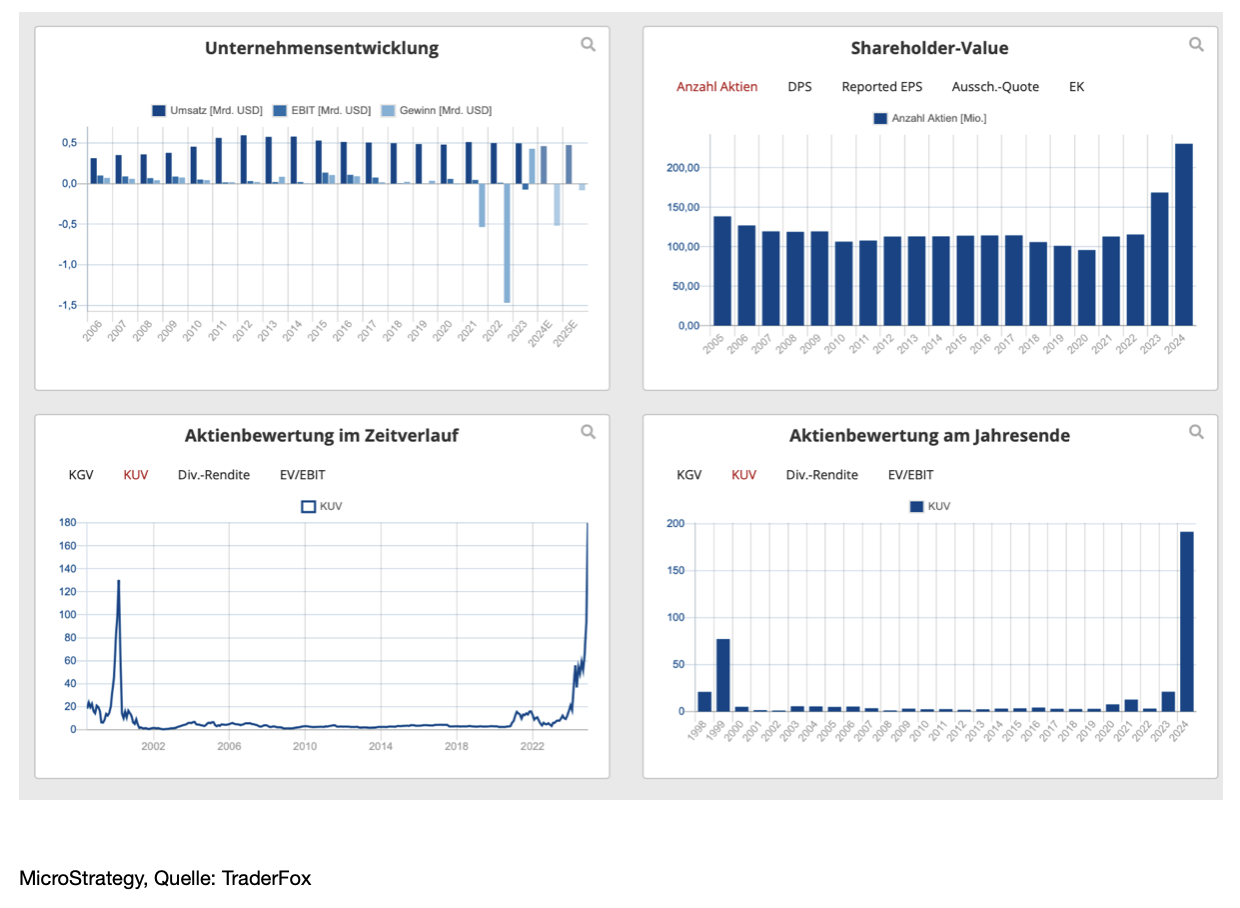

MicroStrategy [MSTR | ISIN US5949724083] ist mit einer Marktkapitalisierung von 102 Mrd. USD das größte Unternehmen, das ich heute vorstelle. Mit Beständen von 386,700 Bitcoin ist es der weltweit größte Bitcoin-Halter im Unternehmenssektor, wobei das Unternehmen auch Software anbietet. Das Unternehmen kauft, trotz der starken Entwicklung des Bitcoin (i. k. HF) auf aktuell 100.000 USD, immer weiter Coins zu, um von dessen Wertsteigerung zu profitieren und damit auch den Unternehmenswert zu erhöhen. Insgesamt hält das Unternehmen mehr als 1,5 % der aktuell im Umlauf befindlichen Bitcoins.

Wachstum und Risiken

Der letzte Bitcoin-Kauf fand am 18. November statt. Es wurden 51.780 Bitcoins für insgesamt rund 4,6 Mrd. USD erworben, zu einem durchschnittlichen Preis von etwa 88.627 USD pro Bitcoin. Der durchschnittliche Kaufpreis aller Bitcoins, die aktuell gehalten werden, liegt bei 49.874 USD pro Bitcoin. Der CEO von MicroStrategy, Michael Saylor, bestätigte die jüngste Transaktion auf der Plattform X.

Saylor hat MicroStrategy auf eine klare Strategie ausgerichtet: Das Unternehmen kauft gezielt Bitcoin, um von dessen Wertsteigerung zu profitieren und damit auch den Unternehmenswert zu erhöhen. Saylors Vision ist es, MicroStrategy zur ersten Bitcoin-Firma mit einer Marktkapitalisierung von 1 Bio. USD zu machen. Das wäre vom aktuellen Niveau noch einmal eine Verzehnfachung.

Bislang geht die Rechnung auf. Zur Transparenz veröffentlicht MicroStrategy eine Kennzahl, die die Wertentwicklung seines Bitcoin-Portfolios zeigt. Seit Jahresbeginn liegt die Rendite bei beeindruckenden 41,8 %. Doch das Modell birgt Risiken: Es ist stark davon abhängig, dass der Bitcoin-Kurs weiterhin steigt - ein Effekt, der auch durch die massiven Käufe von MicroStrategy selbst verstärkt wird. Sollte der Kurs jedoch einbrechen, drohen den Investoren erhebliche Verluste, zumal die Bewegung mit einem KUV von über 200 astronomisch ist.

Kursentwicklung

Die Aktie hat Mitte November ein Allzeithoch bei 550 USD erreicht. Man sieht es zwar nicht, aber seither ist die Aktie recht stark korrigiert und findet aktuell am EMA 20 Halt. Mit dem Überschreiten des Widerstands bei 450 USD könnte man hier auf die Trendfortsetzung spekulieren, wobei man im Hinterkopf behalten muss, dass Kursbewegungen im zweistelligen Bereich an einem Tag keine Seltenheit sind.

AAON [AAON | ISIN US0003602069] ist ein Spezialist von Heizungs-, Lüftungs- und Klimaanlagen (HLK) und konzentriert sich auf den gewerblichen und industriellen Sektor, wobei Kunden zwischen einer umfangreichen Bandbreite an Größen, Leistungsstufen und technischen Spezifikationen wählen können. Die Anlagen werden in der Regel auf dem Gebäudedach installiert, um wertvollen Innenraum zu sparen und eine Beeinträchtigung des Gebäudebetriebs während Wartungsarbeiten zu vermeiden. Die Marktkapitalisierung der Aktie beträgt aktuell 11 Mrd. USD.

Wachstum und Risiken

Zwar schwächelt aktuell das Kerngeschäft mit HLK-Anlagen bei AAON, doch spannend ist, dass das Unternehmen immer mehr vom Bereich Rechenzentrenkühlung profitiert. Für AAON verliefen die letzten zwei Jahre triumphal. Eine beschleunigte Nachfrage nach Heizungs-, Lüftungs- und Klimaanlagen (HLK) führte zu deutlichen Anstiegen beim Umsatz und Gewinn, was eine Kursverdreifachung der Aktie zur Folge hatte.

Der CEO von AAON Gary Fields hat eine klare Vorstellung, wohin die Reise gehen könnte. Er hält eine langfristige Markanteilsausweitung auf 25 bis 30 % realistisch. Aktuell liegt der Marktanteil erst bei 11 %. Den zuletzt 1,17 Mrd. USD großen Jahresumsatz würde das natürlich anheizen. Das Jahr 2024 war in vielerlei Hinsicht eines der Rekorde: Neben den höchsten Bruttomargen in der Firmengeschichte schmälerte sich der durchschnittliche Preisaufschlag der HLK-Anlagen gegenüber der Konkurrenz auf das niedrigste Niveau jemals. Trotzdem hatte man zuletzt auch mit einigen Gegenwinden zu kämpfen: Im 3. Quartal musste man einen Umsatzrückgang von 7 % im HLK-Geschäft hinnehmen, da die hohen Finanzierungskosten eine Stagnation beim Neubau von Industriegebäuden ausgelöst haben.

Der Markt konzentriert sich derzeit auf das starke Wachstum bei Kühllösungen für Rechenzentren und akzeptiert die Schwäche im Kerngeschäft unter der Annahme, dass diese sich schon bald wieder legen wird. Sollte die Schwäche unerwartet lange andauern, während sich die Wachstumsraten beim Rechenzentrumsgeschäft etwas abkühlen, könnten größere Gewinnmitnahmen erfolgen und eine nachhaltige Kursschwäche lostreten.

Kursentwicklung

Die Aktie von AAON ist eine absolute Dauerläuferaktie und kenn eigentlich nur einen Weg, nämlich nach oben. Das Allzeithoch wurde im November bei 145 USD erreicht. Seither konsolidiert die Aktie in einer engen Range. Mir gefällt der Chart aktuell sehr gut, und ich denke, dass man hier jetzt einen Einstieg wagen könnte. Die Absicherung könnte time Bereich knapp unter 130 USD erfolgen.

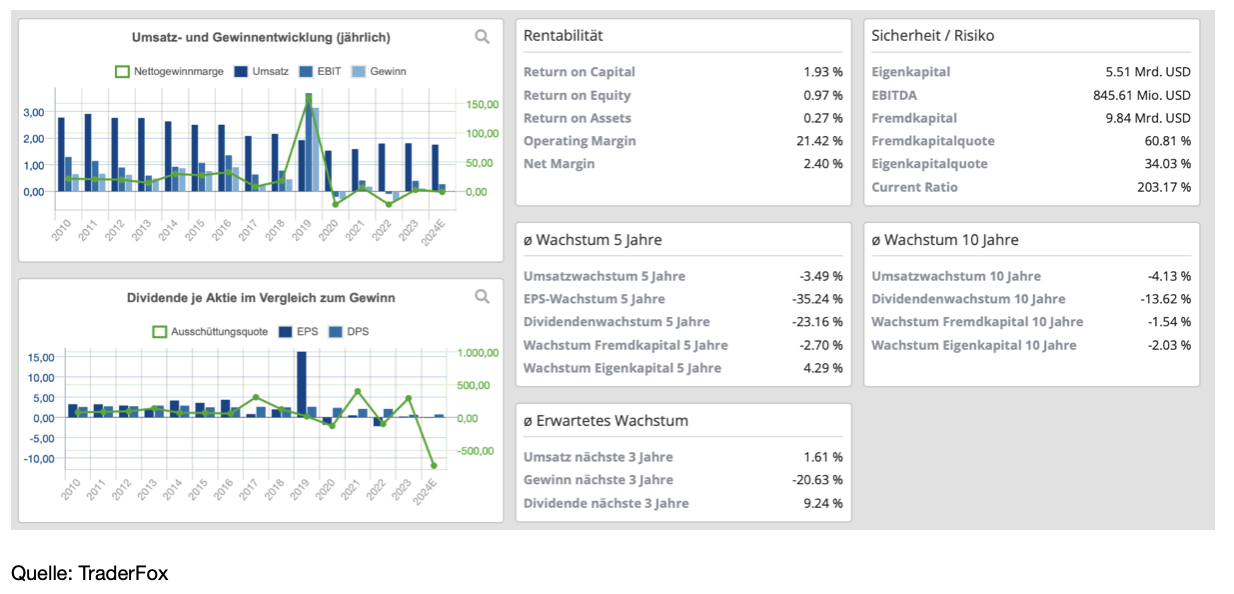

Vornado Realty Trust [VNO | ISIN US9290421091] ist eine Immobilieninvestmentgesellschaft und zählt zu den größten Eigentümern und Verwaltern von kommerziellen Immobilien in den Vereinigten Staaten. Die Gesellschaft erwirbt und verwaltet Immobilien wie Bürogebäude, Ladengeschäfte, Hotels und Wohnungen und bietet außerdem verschiedene Dienstleistungen im Bereich Grundstückseigentum an. Dabei ist das Unternehmen überwiegend im Nordosten der USA, in Kalifornien und in Puerto Rico aktiv. Der Umsatz betrag im letzten Jahr 1,8 Mrd. USD, wobei die Marktkapitalisierung aktuell auf 8,3 Mrd. USD kommt.

Wachstum und Risiken

Die Aktie hatte es seit der Corona-Pandemie nicht leicht, was daran lag, dass die Büroimmobilien keiner mehr haben wollte. Inzwischen hat sich die Situation jedoch stabilisiert und der Büroimmobiliensektor erholt sich langsam von den Folgen der Pandemie. REITs wie Vornado Realty Trust stehen dabei wieder an vorderster Front bei den Anlegern.

Trotz weiterhin niedriger Belegungsraten verzeichnen hochwertige Bürogebäude in Metropolregionen, insbesondere in New York, steigendes Interesse von Investoren. Vornado hat es geschafft, durch sein Portfolio von Premium-Gebäuden von der angelaufenen Wende zu profitieren. Beispielsweise hat das Unternehmen das Areal um die Penn Station, das Herzstück von Manhattan, in Besitz und ist gerade dabei, das ganze Areal umzubauen.

Die Analysten gehen davon aus, dass es bei Vornado langfristig weiteres Wachstumspotenzial gibt. Auch wenn es noch einige Jahre dauern dürfte, bis die langfristigen Auswirkungen der pandemiebedingten Veränderungen im Büroalltag vollständig sichtbar werden, liegt jetzt bereits das Schlimmste hinter der Branche. Davon könnten mittelfristig Premium-Büroflächen besonders stark profitieren, weshalb man Vornado im Blick haben sollte.

Kursentwicklung

Die Aktie von Vornado ist extrem volatil. Von fast 100 USD im Jahr 2015 brach die Aktie im letzten Jahr auf fast 10 USD sein. Seither zieht die Aktie mit starken Schwankungen wieder an und hat sich seit dem Junitief bei 22 USD verdoppelt. Wer hier auf die Trendfortsetzung spekulieren will, könnte jetzt im Bereich der unteren Trendlinie mit einem ganz guten CRV einsteigen.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Bitcoin