Die Halbleiterindustrie in der Branchenanalyse - ein Markt mit vielfältigen Investmentchancen!

Liebe Leser,

TraderFox berichtet im Hidden-Champions-Magazin alle zwei Wochen über die spannendsten Wachstumsaktien aus der zweiten Reihe. Mithilfe datengestützter Screenings, in denen über 10.000 Aktien berücksichtigt werden, machen wir uns auf die Suche nach den Wachstumsperlen, die noch nicht im Fokus des Börsenpublikums stehen. Im nächsten Schritt werfen wir einen genaueren Blick auf ausgewählte Aktien aus den Screenings und stellen die Geschäftsmodelle vor. Die aus unserer Sicht aussichtsreichsten Kandidaten wandern in unser 100.000 Euro Realgeld-Depot.

Seit Ende August beinhaltet jede Ausgabe darüber hinaus eine detaillierte Branchenanalyse, welche auf eine oder mehrere Aktien der jeweiligen Ausgabe abgestimmt ist. Den Anfang machte der E-Commerce-Markt. In der zuletzt erschienenen Ausgabe (11.09.2021) folgte eine Analyse zur Halbleiterindustrie, welche wir unseren Lesern hier zur Verfügung stellen möchten. Viel Spaß beim Lesen!

Tipp: Neukunden können unsere Börsenmagazine hier günstig testen.

Was sind Halbleiter?

Halbleiter sind der wichtigste Bestandteil von Computerchips und gelten als das Gehirn der modernen Elektronik. Es handelt sich um Festkörper, deren elektrische Leitfähigkeit zwischen der von Leitern (wie etwa Kupfer) und der von Isolatoren (wie etwa Glas) liegt. Halbleiter können sowohl leitende als auch nichtleitende Eigenschaften haben – so leitet Silizium beispielsweise nicht bei Raumtemperatur, bei höheren Temperaturen hingegen schon.

Aus den Halbleitern (in der Regel Silizium) werden Transistoren hergestellt, die mit Schaltungen auf den sogenannten Wafern (den Basisplatten der Mikrochips) angebracht werden. Je nach Chipgröße lassen sich auf einem Wafer (150-300mm Durchmesser) einige Duzend bis mehrere Tausend Chips herstellen. Die jeweiligen Chips wiederum bestehen aus vielen Millionen oder Milliarden Transistoren. Auf einem Chip mit der Größe eines Fingernagels können sich mittlerweile bis zu 20 Mrd. Transistoren befinden! Die kleinsten Transistoren sind derzeit 5 Nanometer groß – und damit gerade einmal doppelt so breit wie ein DNA-Strang. Obwohl Experten sich lange Zeit sicher waren, dass die Herstellung noch kleinerer Transistoren aus physikalischen Gründen nicht möglich ist, wird derzeit sogar an der Entwicklung von Transistoren im Bereich von 2 – 3nm gearbeitet.

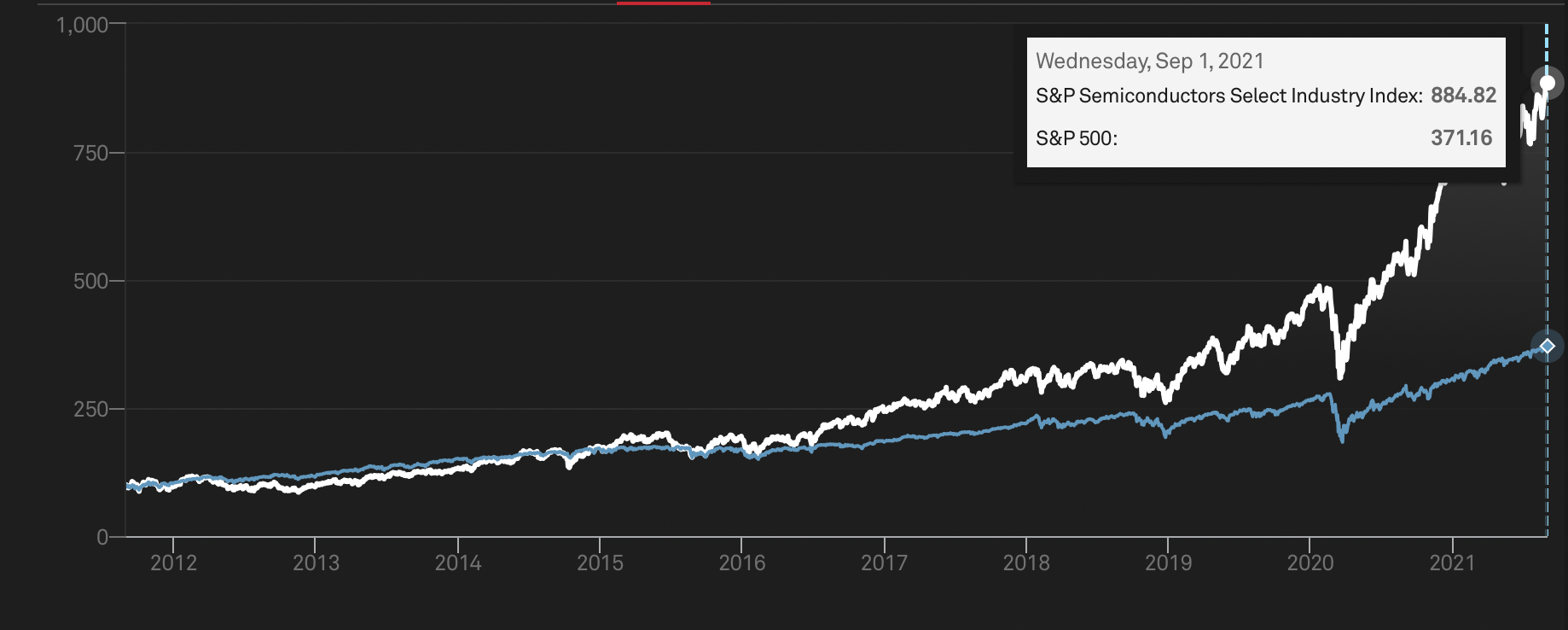

Die scheinbaren Grenzen der Physik werden in der Halbleiterindustrie regelmäßig verschoben. Halbleiter haben die technologische Revolution ermöglicht und ohne sie gäbe es keine Computer, kein Internet und keine modernen Autos. Zukunftstrends wie Big Data, Industrie 4.0, Internet der Dinge, Remote Work und autonomes Fahren führen dazu, dass die Nachfrage nach Computerchips rasant steigt. Die Halbleiterindustrie ist dahingehend ein äußerst spannender Markt, der in der Zukunft noch wichtiger werden dürfte. Wenn man die Halbleiterindustrie im Portfolio in den vergangenen Jahren übergewichtet hat, konnte man mit hoher Wahrscheinlichkeit den Markt outperformen.

Aus einem Investment von 1.000 € in den S&P Semiconductors Select Industry Index, der die globale Halbleiterindustrie abbildet, wären innerhalb von 10 Jahren über 8.800 € geworden, während man mit einem Investment in den S&P500 nur auf 3.700 € gekommen wäre! (Abbildung 1)

Abbildung 1: Performance des S&P Semiconductor Index (weiß) vs. S&P 500 (blau)

Quelle: S&P Global

Die Halbleiterindustrie bietet Investoren vielfältige Investmentchancen. Kaum ein anderer Sektor beinhaltet derart viele Unternehmen, die in der gleichen Industrie, aber unterschiedlichen Teilbereichen tätig sind. In dieser Branchenanalyse möchten wir deshalb Ihnen, liebe Leser, einen Überblick über den Herstellungsprozess, die Geschäftsmodelle, die Industrietrends, die Wachstumstreiber und die Zukunftsaussichten geben. Viel Spaß!

Die Komplexität der Herstellung

Der Herstellungsprozess von Halbleitern ist komplex und faszinierend zugleich. Allein der Hersteller Intel hat über 9.000 Tier-1-Zulieferer in 89 Ländern. Tier-1-Zulieferer sind nur solche, die direkt an den Hersteller des Endprodukts (hier: an Intel) liefern. Hinzu kommen die Zulieferer, die weiter hinten in der Lieferkette stehen (Tier-2, Tier-3, etc.). Die Semiconductor Industry Association, ein Wirtschaftsverband, der die US-amerikanischen Halbleiterhersteller vertritt, sprach davon, dass die großen Halbleiterhersteller rund 16.000 Zulieferer haben, was die Komplexität der Lieferkette verdeutlicht und einen Eindruck darüber vermittelt, wie viele potenzielle Investmentchancen hier lauern.

Um die Tätigkeitsbereiche der verschiedenen Unternehmen in der Halbleiterindustrie verstehen, sollte man mit dem Produktionsprozess im Groben vertraut sein. Die Herstellung kann grundsätzlich in die Phasen Layout und Design, Fertigung und Montage sowie Verpacken und Testen eingeteilt werden.

Am Anfang steht das Layout und Design der Chips. Die Milliarden miteinander verschalteten Transistoren in den Chips erfordern einen aufwändigen Entwurfsprozess. Die Funktionen müssen getestet werden und die Verbindungen der Milliarden Transistoren werden errechnet. Mithilfe bestimmter Designtools werden Pläne integrierter Schaltungen entworfen. Die Baupläne werden anschließend auf Fotomasken übertragen und dienen als Schablonen für die spätere Herstellung. Nach Meinung vieler Experten liegt im Chipdesign das größte Wertschöpfungspotenzial im gesamten Prozess der Halbleiterproduktion.

Nach dem Chipdesign erfolgt die Phase der Fertigung und Montage. Siliziumdioxid kommt in Quarzsand vor. Zur Gewinnung von Silizium muss mithilfe chemischer Prozesse dem Quarzsand der Sauerstoff entzogen werden. Aus dem gewonnenen Silizium entsteht ein Rohling mit einem Durchmesser von in der Regel 100-300mm. Aus dem Rohling werden dünne Scheiben – die sogenannten Wafer – gesägt, die die Basisplatten für die Chips darstellen. Die Herstellung der Strukturen auf dem Wafer erfolgt im sogenannten „Reinraum“ – eine staubfreie Umgebung mit stabiler Temperatur und Luftfeuchtigkeit und extrem strengen Reinheitsvorschriften. Die Belüftungsanlagen des Reinraums sind dahingehend extrem aufwändig.

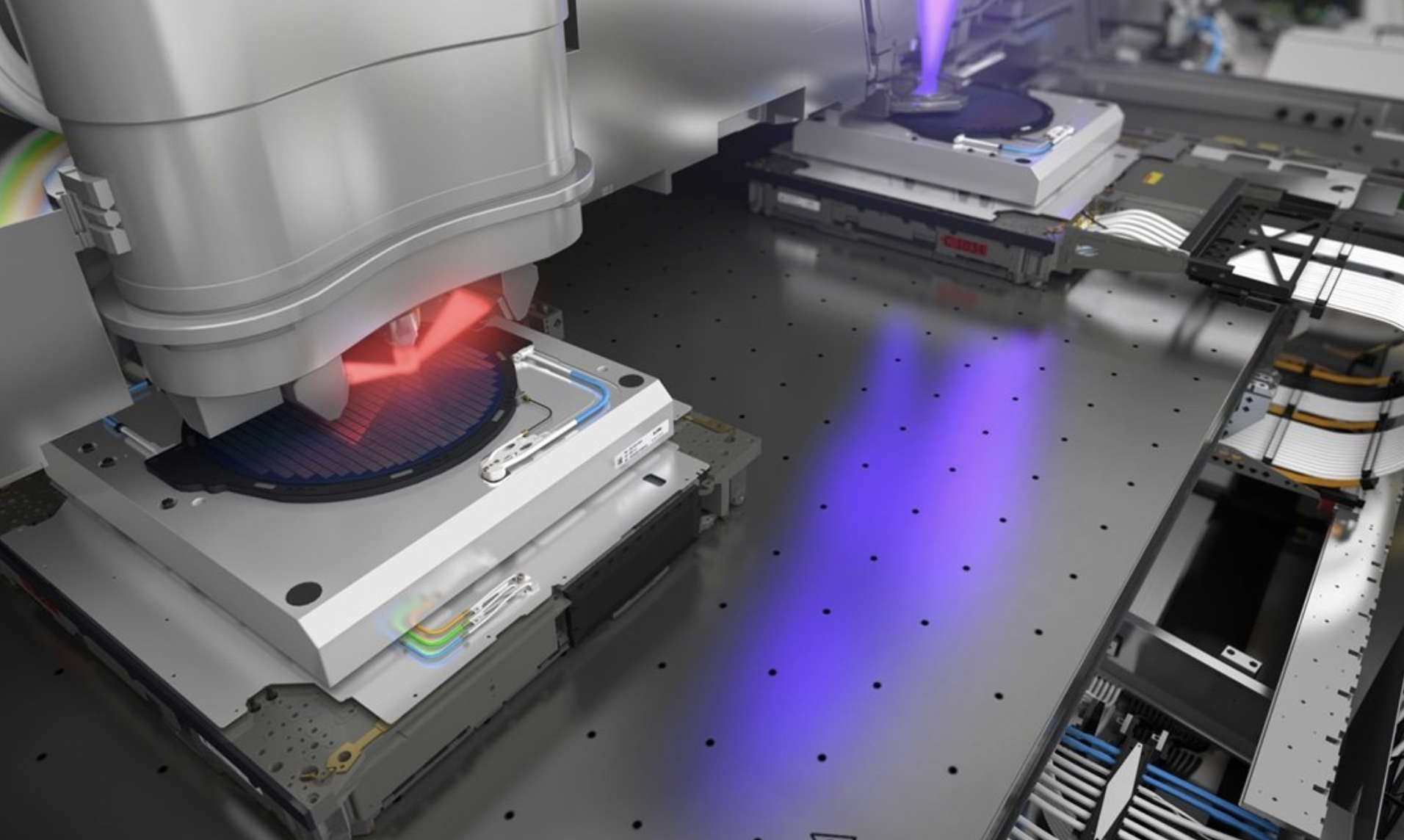

Zunächst wird im Ofen bei etwa 1.000 Grad Celsius eine nichtleitende Oxidschicht auf dem Wafer aufgetragen. Auf dieser wird Fotolack mit Zentrifugalkraft gleichmäßig verteilt („Belackung“). Dabei wird eine lichtempfindliche Schicht erzeugt. In den Steppern (Belichtungsgeräten) wird der Wafer nun durch die Fotomaske belichtet. Dabei werden die designten Schablonen auf den Wafer aufgetragen. Es folgen mehrere weitere Phasen der Belackung, Ätzung und Oxidation.

Abbildung 2: Ein Wafer beim Prozess der Photolithographie

Um den Halbleiter Silizium gezielt leitfähig zu machen, müssen Fremdatome in das Silizium eingebracht werden. Dies geschieht durch den sogenannten Ionenimplanter, der damit die Leitfähigkeit der offen liegenden Siliziumschichten verändert. Nach weiteren Phasen der Belackung und Belichtung werden Kontaktlöcher geätzt, um Kontakte und Verbindungselemente aufbringen zu können. Es folgt ein Polierverfahren. An dieser Stelle sind auf dem Wafer einige Dutzend bis mehrere Tausend Chips entstanden. Der Wafer wird anschließend zersägt, um die Chips voneinander zu trennen.

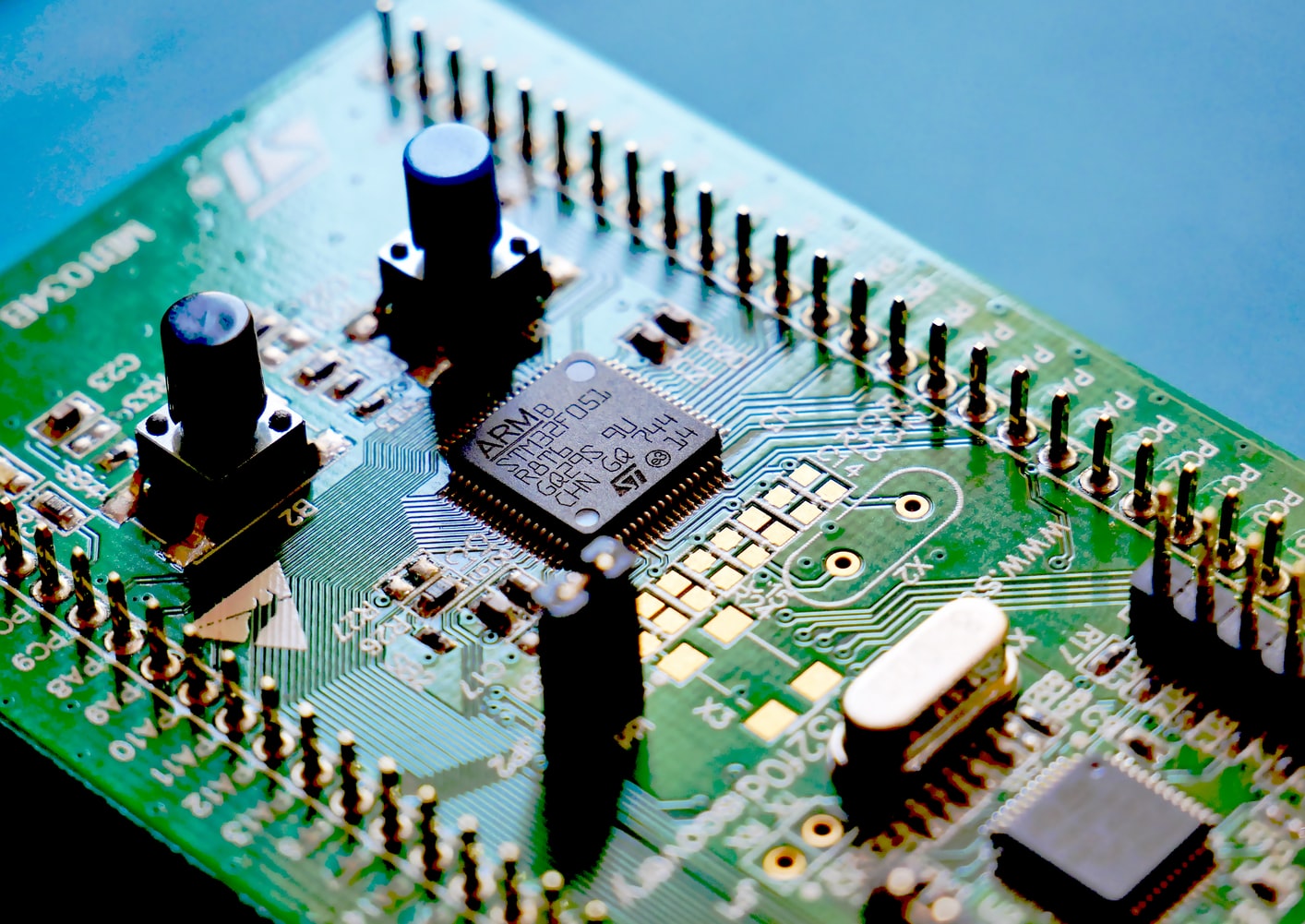

Da beim Sägen Späne entstehen gehen die Chips auf dem Wafer nicht nahtlos ineinander über, sondern befinden sich in einer Art Rahmen. Im Rahmen sind Teststrukturen aufgebracht, die zur Messung unmittelbar nach der Herstellung genutzt werden und beim Zersägen zerstört werden. Bei der anschließenden Montage werden die Chips in ein Gehäuse eingebracht und kontaktiert. Das Resultat sind die fertigen Halbleiterprodukte. Diese können mit verschiedenen Anschlüssen auf Platinen montiert werden.

Abbildung 3: Chips auf einer Leiterplatte  Quelle: Unsplash

Quelle: Unsplash

Der Prozess der Halbleiterherstellung wird in diesem Video von Infineon sehr anschaulich erklärt.

Die verschiedenen Geschäftsmodelle

Die wenigsten Unternehmen übernehmen heutzutage sowohl das Chipdesign als auch die kapitalintensive Produktion. Hersteller, die sowohl die Chips designen als auch über Produktionsanlagen verfügen, in denen die integrierten Schaltungen gefertigt werden, nennt man Integrated Device Manufacturers (IDMs). Beispiele für IDMs sind Intel, Samsung und Texas Instruments. In den vergangenen Jahren ist die Anzahl der IDMs deutlich zurückgegangenen. Viele Halbleiterunternehmen konzentrieren sich ausschließlich auf das Chipdesign und lagern die Produktion an Auftragsfertiger aus. Dieses Geschäftsmodell wird als Fabless („fabriklos“, „ohne Herstellung“) bezeichnet. Die bekanntesten Beispiele für fabless Companies sind NVIDIA, Qualcomm, Broadcom, AMD aber auch Apple.

Die Auftragsfertiger übernehmen die Fertigung für die fabless Companies, sind jedoch nicht in das Design involviert. Sie werden als Foundries bezeichnet. Der Markt ist aufgrund der extrem hohen Einstiegsbarrieren sehr konzentriert und in den vergangenen Jahren hat sich Taiwan Semiconductor Manufacturing (TSMC) zu dem mit Abstand führenden Player entwickelt. Mit 56 % Marktanteil dominiert TSMC den Markt für Foundries. Neben den sogenannten Pure-play Foundries, die nur als Auftragsfertiger tätig sind (wie TSMC und GlobalFoundries), übernehmen IDMs teilweise auch Auftragsfertigung für fabless Companies sofern dabei keine Interessenskonflikte entstehen. So stellt Samsung Electonics mit einem Marktanteil von 18 % die zweitwichtigste Foundry dar, obwohl man selbst als IDM tätig ist.

Ein nicht weniger wichtiger Bestandteil der Industrie sind die „Schaufelhersteller“, also die Hersteller der verschiedenen hochkomplexen Maschinen, die in den Fertigungsanlagen der IDMs und der Foundries benötigt werden. Beispiele für diese Semiconductor Equipment Supplier sind unter anderem ASML, Lam Research und Applied Materials. So hat sich Lam Research zum Beispiel auf Anlagen zum Trockenätzen spezialisiert, wohingegen ASML als mit Abstand wichtigster Hersteller von Lithographiesystemen gilt. Daneben gibt es viele weitere Geschäftsmodelle im Umfeld der Halbleiterindustrie, wie etwa Entwickler von Software-Tools zum Design z.B. von integrierten Schaltungen und Leiterplatten (z.B. Synopsys und Cadence Design Systems), Entwickler von Test-Tools und Test-Software für die Halbleiterprodukte (z.B. Teradyne) und sogenannte OSATs (Outsourced Semiconductor and Test), die Dienstleistungen für das Packaging und das Testen integrierter Schaltungen anbieten (z.B. ASE, Amkor, JSET).

Die Vielfalt der Geschäftsmodelle vermittelt einen Eindruck über die zahlreichen möglichen Investitionschancen in der Industrie. Die Halbleiterindustrie verfügt über enorm viele Hidden Champions, die in Nischen aktiv sind aber enorm wichtige Rollen in der Lieferkette spielen. Sie liefern die essenziellen Produkte, ohne welche die Herstellung ins Stocken gerät. Die Industrie ist hochgradig globalisiert und viele Produkte kann man nur von wenigen Produzenten in einzelnen Ländern beziehen. Externe Effekte können so relativ schnell zu Engpässen führen. Dies konnte man insbesondere in der Corona-Krise, zuvor aber bereits nach der Nuklearkatastrophe von Fukushima beobachten. Die Produktion geriet ins Stocken, da einzelne Unternehmen aufgrund von gestörten Lieferketten nicht in der Lage waren zu liefern.

Marktgröße, Entwicklung und Industrietrends

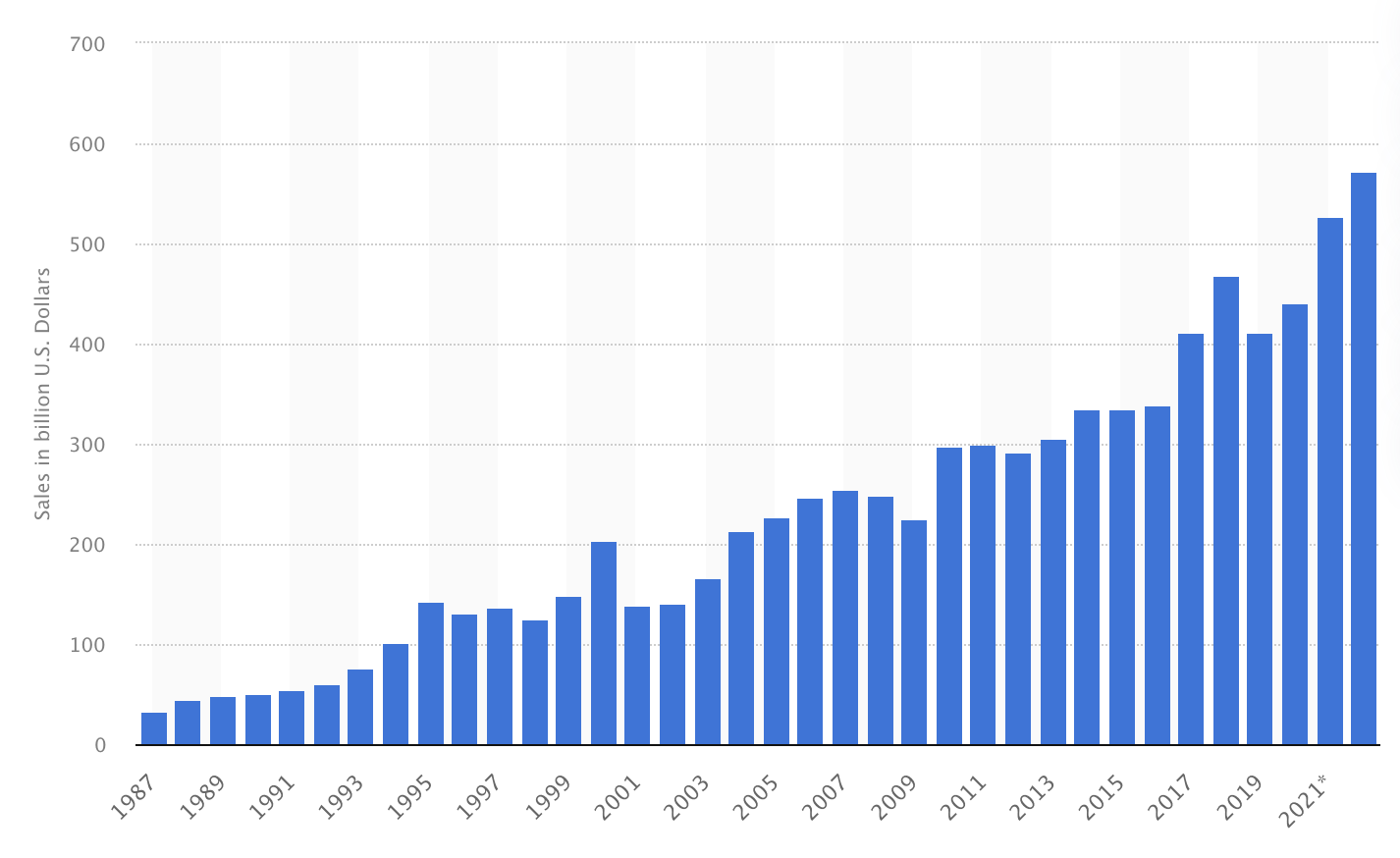

Der Halbleitermarkt wächst seit Jahrzehnten kontinuierlich, auch wenn Rezessionen stets zu Einbrüchen bei den Umsätzen geführt haben. So gab es in den Jahren 2001, 2009 und auch 2019 deutliche Einbrüche bei den Umsätzen, da weniger nachgefragt wurde. Die Corona-Krise stellt hier eine Ausnahme dar, mit der die abhängigen Unternehmen nicht gerechnet haben – ein Grund, weshalb es zur Halbleiterknappheit kam. Im Jahr 2020 lag der Umsatz bei rund 440 Mrd. USD und wuchs damit sogar um rund 7 % im Vergleich zu 2019. Bis 2022 soll der Umsatz auf rund 573 Mrd. USD steigen. Damit beträgt die jährliche Wachstumsrate des Umsatzes von 1987 bis 2022 rund 8,5 % (Abbildung 4).

Abbildung 4: Umsatz in der Halbleiterindustrie pro Jahr in Mrd. USD

Quelle: Statista

Quelle: Statista

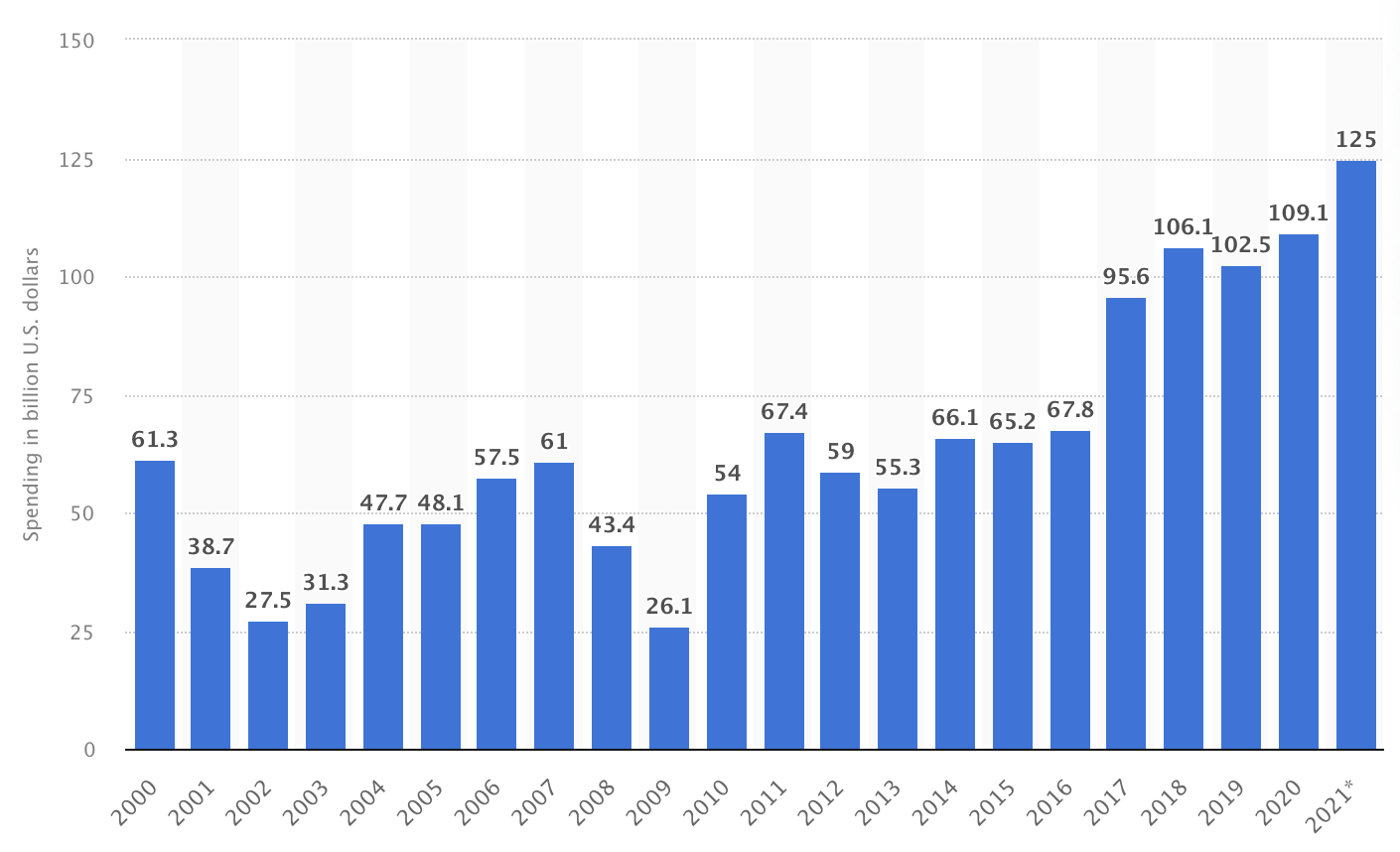

Die US-amerikanischen Halbleiterhersteller investieren im Schnitt ein Fünftel ihres Umsatzes in Forschung und Entwicklung – dies ist nach der Pharmaindustrie der höchste Wert. Im globalen Durchschnitt investiert die Industrie sogar fast ein Viertel ihres Umsatzes in F&E. Die gesamten weltweiten Investitionsausgaben werden 2021 voraussichtlich mit 125 Mrd. USD einen neuen Höchstwert erreichen.

Wie im Diagramm deutlich wird, sind die Investitionsausgaben (nicht die Ausgaben für F&E) deutlich stärker von der gesamtwirtschaftlichen Lage abhängig als die Produktion an sich. So gingen die Investitionsausgaben von 2000 bis 2002 sowie von 2007 bis 2009 zum Beispiel um fast 60 % zurück (Abbildung 5). Aus diesem Grund gelten die Equipment Supplier, also die Zulieferer von Spezialgeräten zur Herstellung, als besonders zyklisch. So brach der Kurs von Zulieferern wie ASML und Lam Research im März 2020 um über 40 % ein – eine Fehleinschätzung des Marktes, wie man mittlerweile längst weiß. Durch die entgegen der Erwartungen gestiegene Nachfrage nach Halbleitern während der Corona-Krise zogen die Aktien binnen weniger Monate wieder auf neue Allzeithochs und haben sich mittlerweile vervielfacht.

Abbildung 5: Capital Expenditure (Investitionsausgaben) der Halbleiterindustrie in Mrd. USD

Quelle: Statista

Quelle: Statista

Einer der wichtigsten Industrietrends der letzten Jahre ist das Aufkommen des Fabless-Geschäftsmodells. Immer mehr Unternehmen setzen auf die Auslagerung der Produktion und konzentrieren sich nur noch auf das Chipdesign. Vor 20 Jahren war die Anzahl an Chipherstellern, die in der Lage waren, Chips auf dem aktuellen Stand der Technik zu produzieren noch 6-mal so hoch wie heute. Heutzutage ist nur eine Handvoll von Unternehmen dazu in der Lage. Der Hauptgrund ist der intensive Wettbewerb, der extrem hohe Investitionen erfordert. Durch den technologischen Fortschritt wird immer komplexeres Equipment benötigt, um auf dem Stand der Technik zu bleiben. Es wurde für viele Unternehmen in den letzten Jahren einfach nicht mehr lukrativ, weshalb sie sich mit einer Foundry wie TSMC zusammentaten, die selbstverständlich enorm von dieser Entwicklung profitiert hat. So liegt die Performance der TSMC-Aktie der letzten 10 Jahre bei fast 27 % p.a.

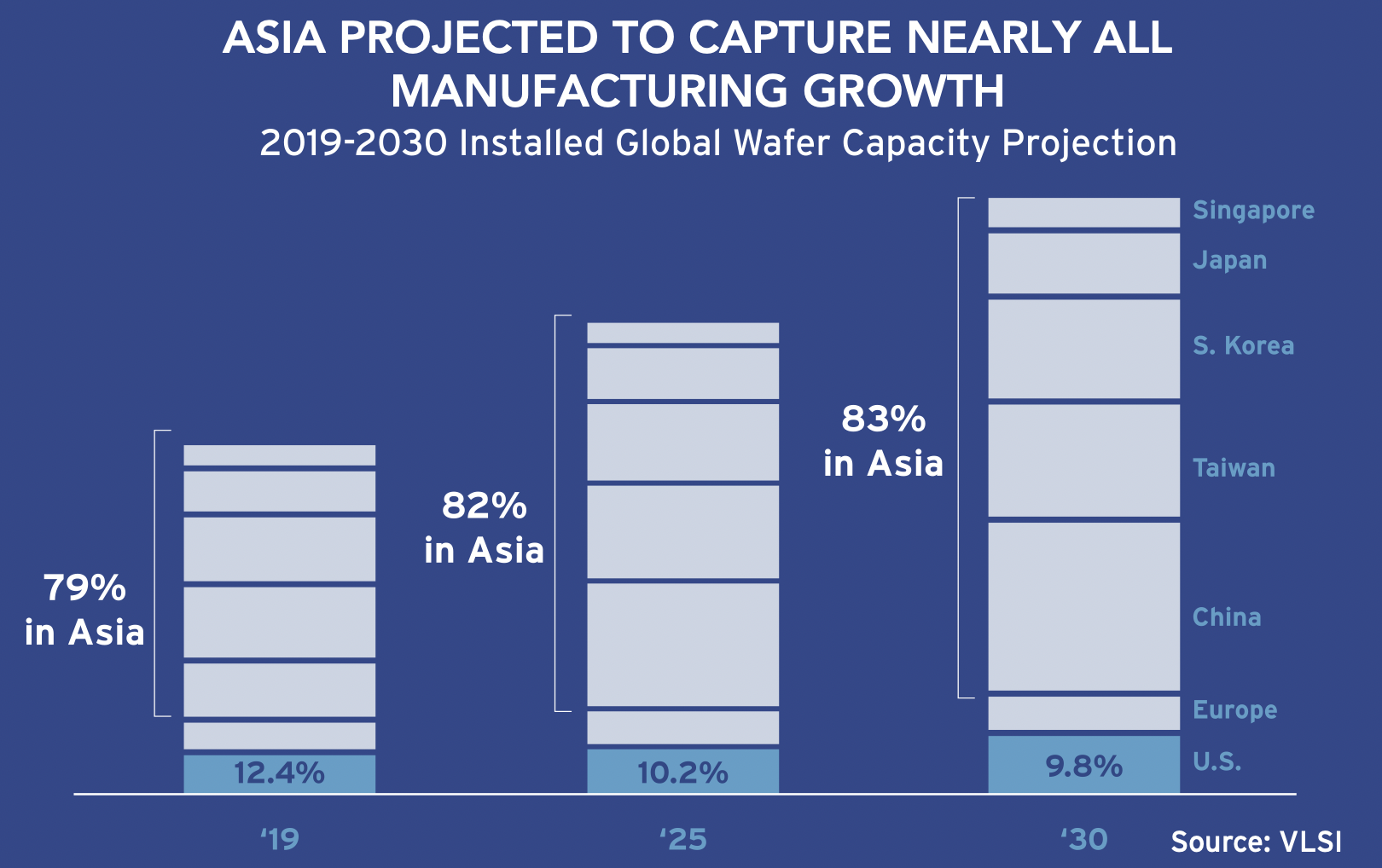

Ein weiterer Trend der letzten Jahre ist der Rückgang des Marktanteils der USA an der globalen Halbleiterproduktion. Aufgrund von vorteilhaften wirtschaftlichen Bedingungen konnten sich Unternehmen aus dem Raum Asien-Pazifik nachhaltig durchsetzen und Marktanteile von den US-Amerikanern gewinnen. Neben der günstigen, aber hochqualifizierten Arbeitskraft in Forschung & Entwicklung und Produktion im asiatischen Raum spielen insbesondere Subventionen eine große Rolle. So hat die chinesische Regierung von 2012 bis 2020 Subventionen in Höhe von über 100 Milliarden US-Dollar zur Unterstützung der heimischen Halbleiterindustrie bereitgestellt, wovon ein erheblicher Teil auf die Chipfertigung, -montage und -prüfung entfällt. China finanziert den Bau von mehr als 70 Fabriken durch eine Reihe von Fördermaßnahmen, darunter Zuschüsse, Kapitalbeteiligungen, ermäßigte Stromtarife, günstige Kredite, Steuererleichterungen und kostenlose oder vergünstigte Grundstücke.

Chinas weltweiter Anteil an der 300-mm-Waferproduktion liegt heute bei 12 % und ist in den letzten sieben Jahren jährlich um 15,7 % gewachsen. Infolge dieser Anreize wird China bis 2030 voraussichtlich den größten Anteil an der weltweiten Chipproduktion (28 %) haben. Bis 2030 soll der Marktanteil der USA bei der Produktion von Wafern auf unter 10 % sinken. Der gesamte asiatische Raum wird dann einen Marktanteil von 83 % haben (Abbildung 6).

Abbildung 6: Fast das gesamte Wachstum der Industrie wird in Asien erwartet

Quelle: Semiconductor Industry Association

Quelle: Semiconductor Industry Association

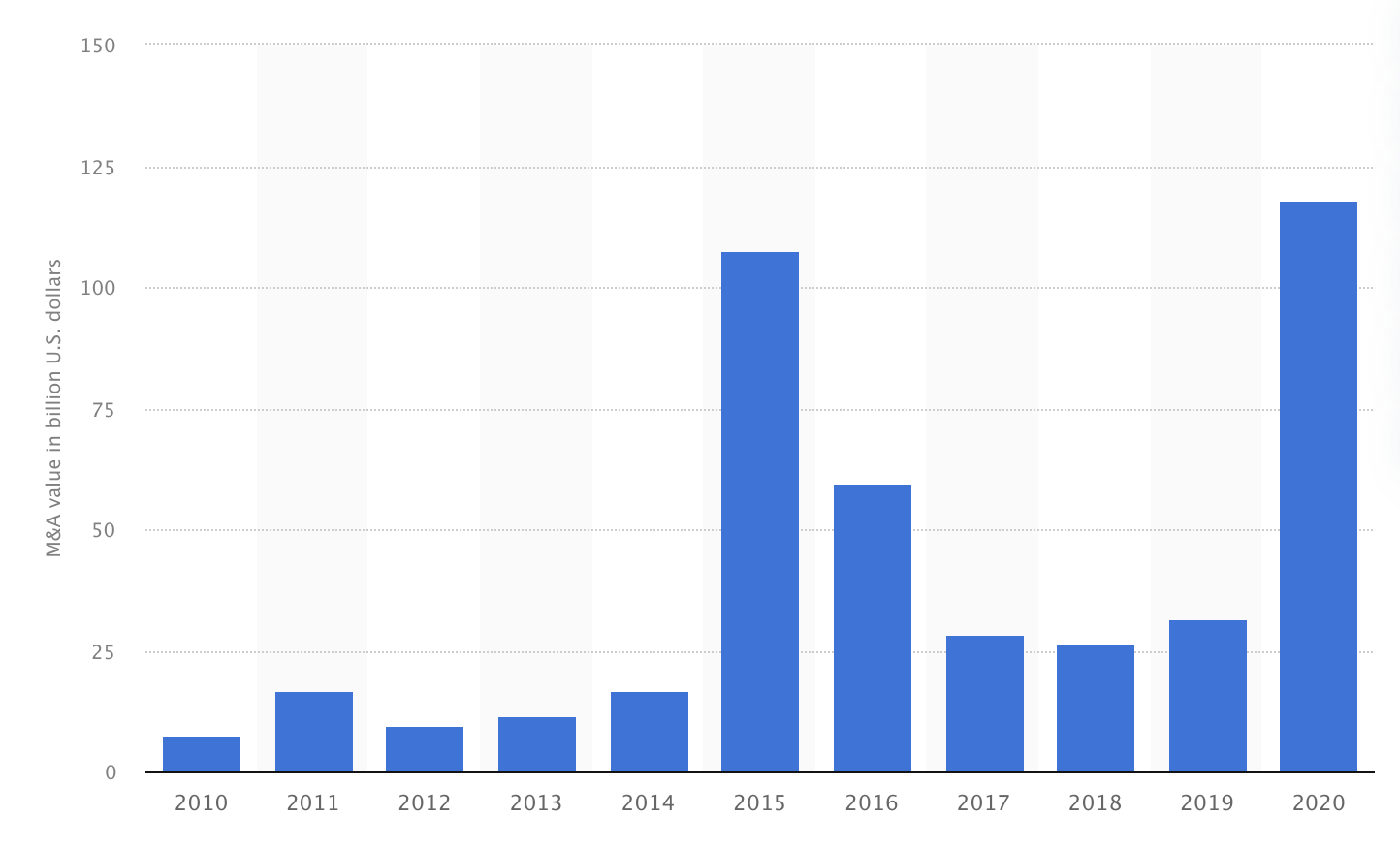

Ein weiterer Industrietrend der vergangenen Jahre besteht in der regen M&A-Aktivität. Viele Unternehmen nutzten in den vergangenen Jahren die hohen Bewertungen der eigenen Aktien, um Übernahmen zu tätigen und Fusionen durchzuführen. Diese wurden dementsprechend in der Regel als Stock-Swaps durchgeführt, was bedeutet, dass die übernehmenden Unternehmen die Transaktionen in eigenen Aktien bezahlen statt in Cash. Die globale Halbleiterindustrie verzeichnete im Jahr 2020 M&A-Vereinbarungen zwischen Halbleiterunternehmen im Wert von fast 120 Mrd. USD – der Wert war damit mehr als dreimal so hoch wie im Durchschnitt der drei vorangegangenen Jahre (Abbildung 7).

Im Rahmen der M&A-Aktivitäten fällt insbesondere die angekündigte Übernahme von ARM durch NVIDIA von der japanischen Softbank ins Gewicht. Für den im September 2020 angekündigten Deal, der aktuell noch von den britischen Wettbewerbshütern geprüft wird, wurde mit einem Volumen von 40 Mrd. USD geplant. Da der Deal zu einem großen Teil durch einen Aktientausch stattfinden würde und NVIDIAs Kurs in den vergangenen Monaten stark gestiegen ist, muss man Stand jetzt weit über 50 Mrd. USD auf den Tisch legen. Es wäre der größte Deal aller Zeiten in der Industrie und die Übernahme würde viele Chiphersteller künftig abhängig von NVIDIA machen.

Ein weiterer angekündigter Mega-Deal ist die Übernahme von Xilinx durch AMD, die im Oktober 2020 angekündigt wurde und ein Volumen von 35 Mrd. USD umfassen soll. In den vergangenen Monaten und Jahren kamen viele weitere Deals mit ein- bis zweistelligen Milliardenbeträgen zustande, wie etwa die Übernahme von Maxim Integrated Products durch Analog Devices (21 Mrd. USD) oder die Übernahme von Cypress Semiconductor durch Infineon (8,7 Mrd. USD).

Abbildung 7: Volumen der M&A-Deals in der Halbleiterindustrie pro Jahr in Mrd. USD

Quelle: Statista

Quelle: Statista

Was sind die genauen Gründe für den aktuellen Mangel?

Zeitungen berichten seit einigen Monaten fast täglich über die Engpässe bei Mikrochips. Die Chipkrise sorgt seit Ende 2020 für Lieferverzögerungen und enorme Preisanstiege - zum Beispiel bei Grafikkarten, Haushaltsgeräten und Smartphones. Am deutlichsten hat es jedoch die Automobilindustrie getroffen. Autohersteller müssen seit Anfang des Jahres immer wieder die Bänder anhalten, weil wichtige Halbleiter fehlen. So kündigte Volkswagen erst Ende August an, die Kurzarbeit für die Belegschaft in der Produktion erneut zu verlängern. Porsche baut derweil mit sogenannten „Chip-Dummies“ Attrappen in die neuen Modelle ein, die durch echte Chips ersetzt werden, sobald diese wieder verfügbar sind. Laut AlixPartners könnte die Chipkrise im Jahr 2021 zu 61 Mrd. USD entgangenem Umsatz in der Automobilindustrie führen (Abbildung 8). Das Center Automotive Research geht sogar von 115 Mrd. USD entgangenem Umsatz in der Automobilbranche aus.

Abbildung 8: Die Automobilindustrie könnte durch die Chipkrise 61 Mrd. USD Umsatz verlieren

Quelle: Bloomberg/ AlixPartners

Quelle: Bloomberg/ AlixPartners

Die Gründe sind vielfältig und haben vorwiegend mit der Corona-Krise zu tun. Einer der Hauptgründe ist die bereits angesprochene Tatsache, dass die Nachfrage inmitten der Krise schneller anzog als die Hersteller es erwarteten. Insbesondere die Autohersteller rechneten mit einem mehrjährigen Nachfragerückgang durch die Pandemie, weshalb sie im März 2020 weniger Chips bestellten bzw. Bestellungen stornierten. Die Chiphersteller haben in Folge dessen die Kapazitäten umgestellt und weniger Chips für die Automobilindustrie produziert. Durch den unerwarteten Nachfrageanstieg kommt es seit einigen Monaten zu Lieferproblemen.

Die Engpässe bei technischen Geräten sind in erster Linie auf eine Nachfrageverschiebung zurückzuführen. Alleine der Verkauf von Computern ist während der Pandemie unerwartet um 13 % angestiegen. Hinzu kommen technische Geräte wie Webcams und sonstiges Zubehör, die durch den Home-Office-Boom eine deutlich höhere Nachfrage erfahren haben. Befeuert wurde die Entwicklung auch vom Boom bei Spielkonsolen (wie etwa die neue Playstation) und den Boom bei Kryptowährungen. Wie auch für das Gaming werden für das Bitcoin- und Ethereum-Mining leistungsfähige Grafikkarten benötigt. Durch die rasant ansteigenden Kurse ging der Grafikkartenabsatz durch die Decke.

Wie oben bereits angedeutet, haben auch direkte Folgen der Pandemie zu enormen Problemen bei den Lieferketten geführt. Einige spezialisierte Zulieferer, die einzelne Komponenten herstellen, konnten in der Corona-Krise aufgrund von Lockdowns und Lieferbeschränkungen für lange Zeit nicht oder nur verzögert liefern. In diesem Zusammenhang spielt auch der Handelsstreit zwischen China und den USA eine Rolle. Wenn die Zulieferer aufgrund von Restriktionen nicht liefern können, kann oftmals kaum Ersatz gefunden werden, was die Produktion um Monate verzögert. Hinzu kommen generelle Probleme bei der Luft- und Schiffsfracht, insbesondere während der ersten Monate der Pandemie.

Wachstumstreiber der kommenden Jahre

Die Wachstumstreiber sind vielseitig. Neben demographischen und makroökonomischen Langfrist-Trends wie der zunehmenden Nachfrage nach elektronischen Geräten in den Schwellenländern, wird eine Reihe an technologischen Zukunftstrends für das Wachstum der Industrie in den kommenden Jahren und Jahrzehnten sorgen: Ganz vorne steht dabei die Industrie 4.0, der Bau von „Smart Factories“ und der Einsatz des Internets der Dinge (IoT) in der Prodiktion, wodurch Unternehmen ihre Lieferketten optimieren werden.

Analysten zufolge sollen die Investitionsausgaben von Unternehmen im Zusammenhang mit der Industrie 4.0 in den kommenden fünf Jahren um durchschnittlich über 20 % p.a. wachsen. Im IT-Bereich sorgen Megatrends wie Künstliche Intelligenz, Big Data und Machine Learning sowie Cloud Computing und Data Warehousing für große Wachstumsfantasien. Sowohl die Ausgaben im Bereich Big Data als auch die Ausgaben im Bereich Cloud Computing sollen um deutlich mehr als 20 % p.a. in den kommenden fünf Jahren steigen.

Wie in den vorherigen Absätzen deutlich wurde, ist die Automobilindustrie heutzutage enorm abhängig von der Halbleiterindustrie. Die Transformation der Branche im Zusammenhang mit dem aufstrebenden autonomen Fahren wird langfristig zu einer erhöhten Nachfrage aus der Industrie nach Mikrochips führen. Der aktuelle Mangel hat dies mehr als deutlich gemacht. Man wird daran arbeiten, in Zukunft nicht derartigen Knappheiten ausgesetzt zu sein und investiert daher große Summen in den Ausbau der Kapazitäten.

Auch wenn sich viele Bereiche unseres Lebens nach der Pandemie wieder normalisieren werden, so hat sich der Arbeitsalltag wohl nachhaltig verändert. Home-Office funktioniert in den meisten Fällen überraschend gut und Remote Work wird in vielen Unternehmen als langfristiges Modell umgesetzt. Mit voranschreitender Digitalisierung und noch besseren Möglichkeiten zum digitalen Arbeiten wird das Modell auch nach der Pandemie von mehr und mehr Arbeitgebern adaptiert werden, was ebenfalls ein Faktor für eine erhöhte Nachfrage nach elektronischen Geräten sein dürfte.

Politische Implikationen

Die wachsende Bedeutung der Halbleiterindustrie ist aufgrund der aktuellen Krise eines der meistdiskutierten Themen in der Wirtschaftspolitik. Während Joe Biden mit dem „Chips for America Act“ 52 Mrd. USD in die US-amerikanische Chipindustrie stecken möchte, investieren die Chinesen umgerechnet 1,4 Bio. USD, um mit Taiwan konkurrieren zu können. Auch die EU plant Investitionen, jedoch sind noch keine konkreten Summen bekannt.

Darüber hinaus hat sich die EU bereits 2012 zum Ziel gesetzt, bis 2020 mindestens 20 % zur weltweiten Chipproduktion beizusteuern. Tatsächlich liegt der Marktanteil jedoch bei unter 10 % mit rückläufiger Tendenz und Asien ist Europa um mindestens 15 Jahre voraus. Intel hat zuletzt Interesse am Aufbau von Fabriken in Europa signalisiert und wird in den kommenden Monaten darüber entscheiden. Dabei erhofft sich der US-amerikanische IDM natürlich hohe staatliche Subventionen, wie es in den USA und vor allem in China bei Chipfabriken üblich ist.

Laut SPIEGEL möchte EU-Wirtschaftskommissar Thierry Breton bei den Hochleistungschips angreifen und plant zweistellige Milliardeninvestitionen in Hightech-Fabriken. Kritiker bemängeln allerdings, dass die Pläne zum Aufbau von derartigen „Fabs“ illusorisch seien und zudem auch am realen Bedarf der europäischen Industrie vorbei gehen. Laut Jan-Peter Kleinhans von der Stiftung Neue Verantwortung bestehe bei keinem europäischen Unternehmen Bedarf für 2-5nm Chips. Die Hightech-Unternehmen wie Apple und Huawei, die auf 5nm setzen, sitzen ohnehin nicht in Europa. In wichtigen Branchen wie der Automobilindustrie bestehe derzeit ein riesiger Bedarf bei 10-28nm Chips. Darüber hinaus sei die Industrie viel zu arbeitsteilig, als dass man sich noch Illusionen einer „Chipautonomie“ machen könnte, wie es einige europäische Politiker offensichtlich tun.

Dass die Verzweiflung groß ist und das Bewusstsein für die Bedeutung durch die Krise gestärkt wurde, erkennt man an einigen Reaktionen aus der Politik. So schrieb Wirtschaftsminister Peter Altmaier (CDU) bereits im Januar dieses Jahres persönlich an Taiwans Regierung und bat darum, die deutschen Autohersteller aufgrund der industriepolitischen Relevanz bevorzugt zu beliefern. Seine Bitte hat nicht geholfen. So wertete der SPIEGEL Altmaiers Versuch als „industriepolitische Bankrotterklärung“.

Fazit

Der Halbleitermarkt ist nach wie vor eine der spannendsten Industrien – sowohl aus wirtschaftspolitischer Perspektive als auch im Hinblick auf potenzielle Investitionschancen. Gerade im Bereich der Zulieferer lauern noch spannende Gelegenheiten. Viele Unternehmen werden ihren Gewinn im laufenden Geschäftsjahr im Vergleich zu den Vorjahren aufgrund der hohen Investitionen vervielfachen und sind mit niedrigen KUVs und KGVs bewertet. Die Zyklik in dem Bereich darf jedoch nicht unterschätzt werden und in einer stärkeren Wirtschaftskrise würden die Investitionen in den Folgejahren wieder deutlich zurückgehen. Auf der anderen Seite bestehen große Chancen auf langjährige hohe Investitionen, da die aktuelle Chipkrise den Politikern die Relevanz der Industrie mehr als deutlich macht. Aufgrund des internationalen Wettbewerbs kann die gesamte Industrie in den kommenden Jahren mit hohen staatlichen Subventionen rechnen. Wir von TraderFox behalten die Halbleiterindustrie weiterhin genau im Blick und machen regelmäßig auf Investitionschancen aufmerksam!

Viele Grüße

Max Henß

Bildherkunft: Unsplash