Diese Top-Dividendenaktie überzeugt mit einer hohen Qualität!

Hallo Investoren, Hallo Trader

Bevor wir uns eine Top-Dividendenaktie aus dem Finanz-Sektor ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder auf You-Tube ansehen wollt.

Blue Chip Dividenden-Aktien versprechen attraktive Renditen bei einem Risiko, das unter dem Marktrisiko liegt. Sie sind für Aktionäre ein hilfreiches Instrument, um passive Einkommensströme zu erzielen. Zu diesem Ergebnis kommen viele empirische Auswertungen zum Beispiel von O`Shaughnessy.

Wichtig ist es, die sogenannte Value-Trap weitgehend zu vermeiden. Davon spricht man, wenn die Dividendenrenditen sehr hoch sind, aber das Geschäft schrumpft. Mit dem TraderFox Template „Top-Dividendenaktien“ versuchen wir, genau solche Fallen zu vermeiden. Wie ich auf das heutige Unternehmen, das sich nach dem aktuellen Screening auf Platz 1 befindet, aufmerksam wurde, zeige ich euch jetzt. Wie immer weise ich darauf hin, dass es sich im Beitrag nur um meine eigene Meinung handelt und ich keine Aktien oder sonstigen Finanzprodukte zum Kauf oder Verkauf empfehle.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes „TraderFox Morningstar Datenpaket“ und gibt es für 25 € im Monat. Infos dazu findet ihr unter folgendem Link: https://rankings.traderfox.com

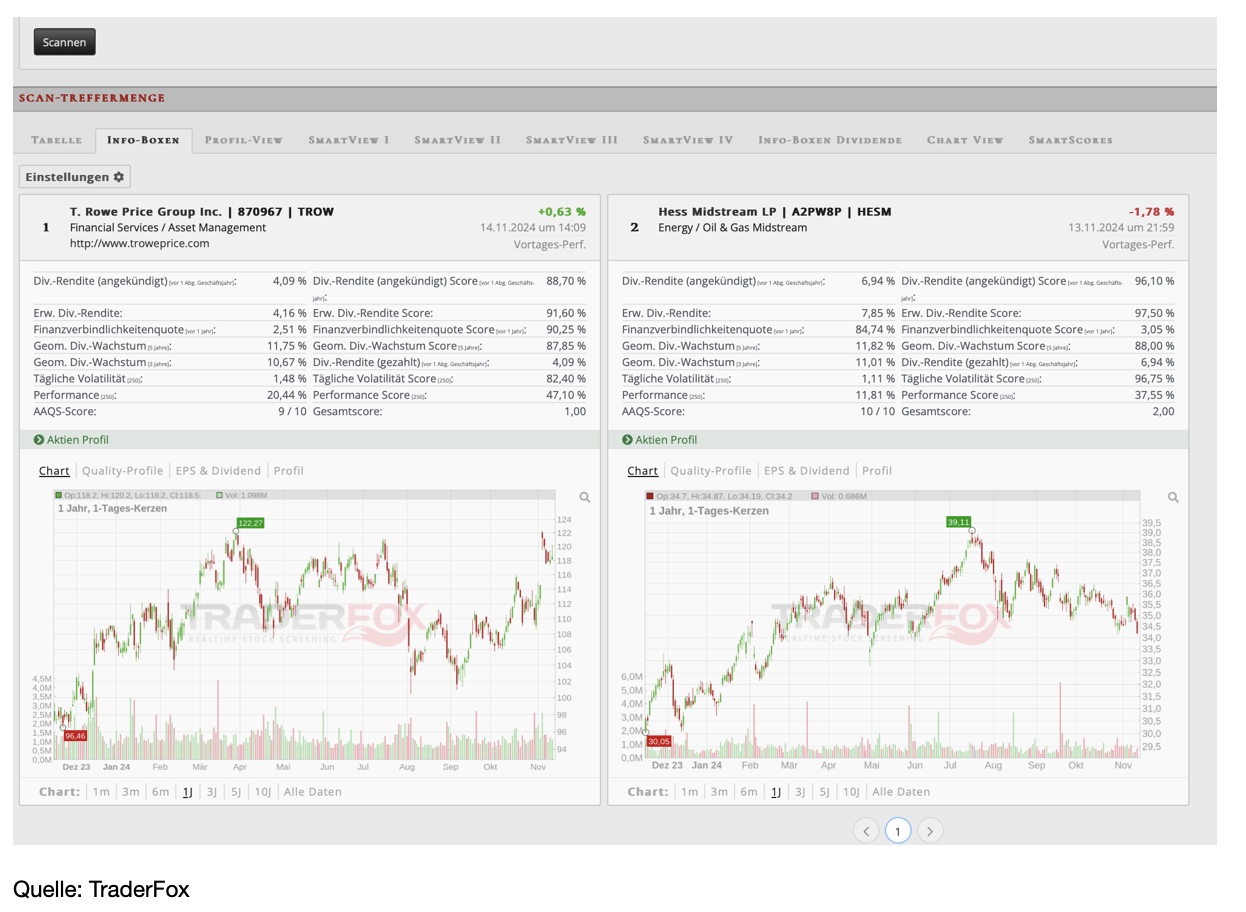

Wenn ich auf Scannen gehe, öffnet sich sogleich eine Liste, gerankt nach den attraktivsten Dividendenaktien. Ich habe jetzt aber noch, um die Auswahl zu verringern, den Alle Aktien Qualitäts-Score (AAQS) hinzugefügt und wende dieses Template nun auf die USA an. Dabei bleiben letztlich nur noch zwei Unternehmen übrig. Auf Platz 1 befindet sich aktuell T. Rowe Price, das wir heute besprechen wollen.

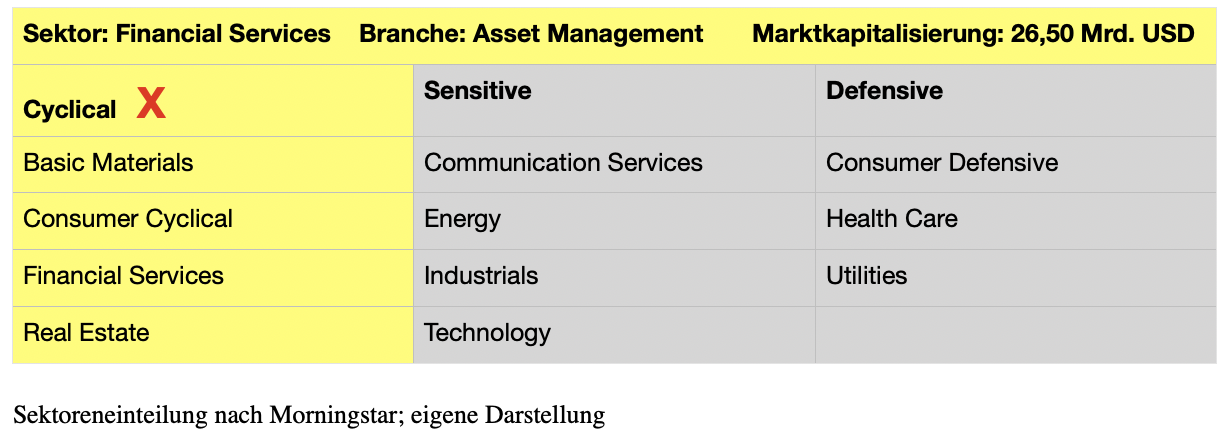

T. Rowe Price (TROW | US74144T1088) ist ein US-amerikanischer Finanzdienstleister und einer der führenden Anbieter von Investment-Fonds, deren Anteile ohne Gebühren, beziehungsweise direkt an den Anleger verkauft werden (no-load funds). Dieses Anlageprodukt richtet sich primär an Privatanleger und an Pensionskassen von Unternehmen. Des Weiteren bietet die T. Rowe Price Institutionen die separate Verwaltung von Investment-Portfolios an. Zudem bietet T. Rowe Price spezielle, vom Staat bezuschusste, College Sparpläne (College Savings Plans). Für institutionelle Kunden bietet T. Rowe Price einen Komplettservice an; dieser reicht von dem Erstellen von klar definierten Ertragsplänen und ausgelagerten Konten über das Portfolio-Management und Treuhänder-Pools bis hin zu ausländischen Fonds-Produkten. Die Marktkapitalisierung beträgt aktuell 26,50 Mrd. USD. Das Unternehmen ist dem Finanzservice-Sektor und der Branche Asset Management zuzuordnen.

Geschäftsmodell

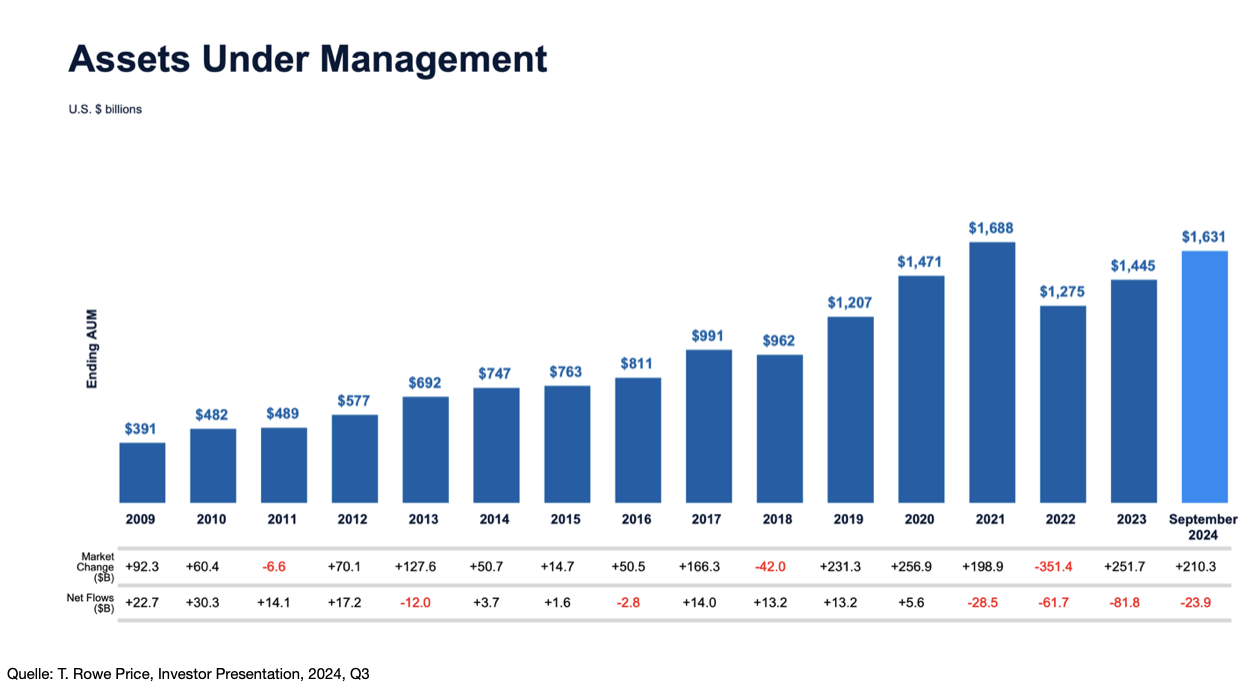

Der US-Vermögensverwalter wurde 1937 gegründet und unterhält Büros in 16 Ländern außerhalb der USA unter anderem in Australien, China und Deutschland. Das Unternehmen schloss das Jahr 2021 mit einem verwaltetem Vermögen von 1,69 Billionen USD ab. Seither hat sich aber nicht mehr viel getan. Während die letzten zwei Jahre im Zeichen von Abflüssen standen und man nur noch auf einen Bestand von 1,27 Bio. USD im Jahr 2022 kam, konnte sich das verwaltete Vermögen zuletzt wieder stabilisieren. So wurde das abgelaufene 3. Quartal mit einem verwalteten Vermögen von 1,63 Bio. USD abgeschlossen.

Das verwaltete Vermögen setzt sich dabei aus Aktienfonds (60 %), Mischfonds (29 %) und Rentenfonds (11 %) zusammen. 67 % des verwalteten Vermögens des Unternehmens entfallen auf Altersvorsorgekonten, wodurch T. Rowe Price über eine etwas stabilere Kundenbasis verfügt als die meisten seiner Konkurrenten. Das Unternehmen verwaltet auch Privatkonten, berät bei der Altersvorsorge und bietet Discount-Brokerage- und Treuhanddienste an. Da der Großteil der Einnahmen von T. Rowe Price auf Beratungsgebühren beruht, gilt die Formel: Je größer das verwaltete Vermögen, desto mehr Gebühren werden eingenommen und desto höher sind die Einnahmen. Um weiterhin neue Gelder für seine Fonds anzuziehen, ist es entscheidend, dass das Unternehmen in der Lage ist, seine Konkurrenten zu übertreffen. Aufgrund stabiler Ergebnisse und geringer Gebühren ist das dem Unternehmen, im Vergleich zur Konkurrenz bislang, sowohl auf Drei-, Fünf- und Zehnjahresebene, immer gelungen und spricht dafür, dass dies auch so weitergehen wird.

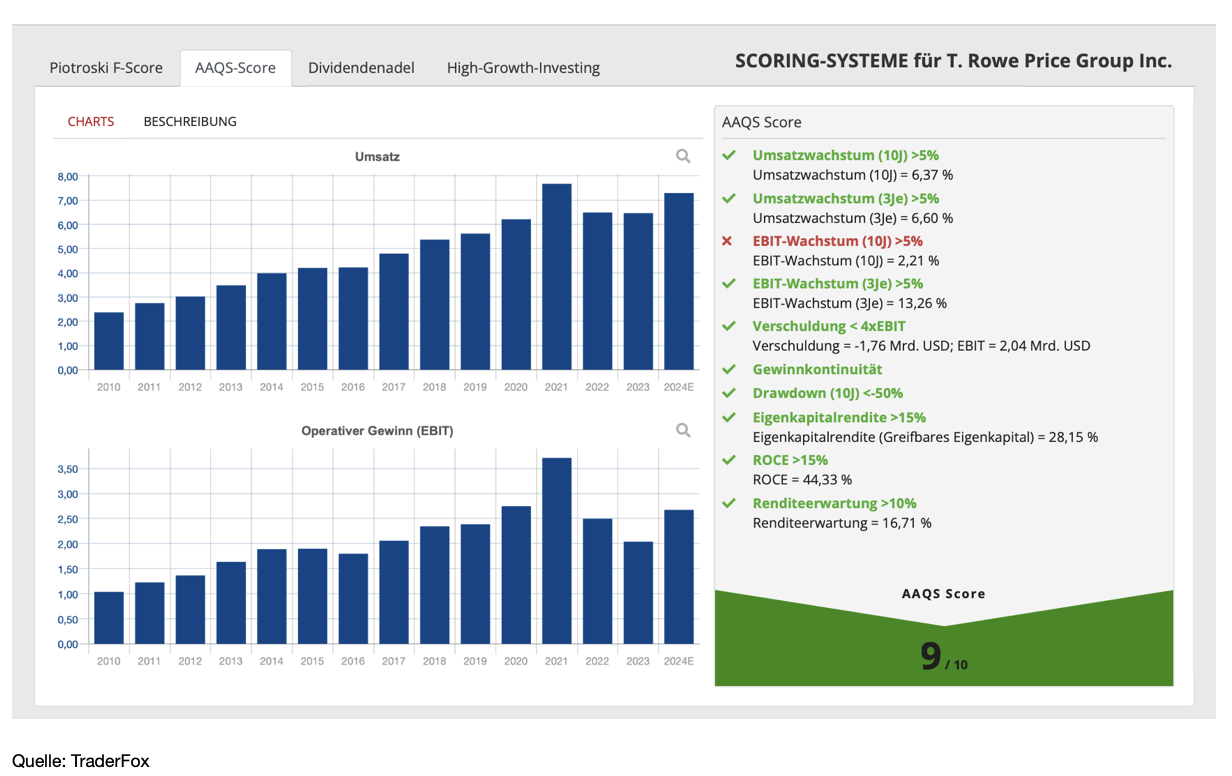

Der AAQS-Score

Beim AlleAktien Qualitätsscore (AAQS) werden jeder Aktie zwischen 0 und 10 Punkte zugewiesen. Insgesamt wird jede Aktie in 4 wichtigen Kategorien geprüft. Die Kategorien sind nachhaltiges Wachstum, geringe Risiken, eine hohe Kapitalrendite und eine günstige Bewertung. Je höher der Punktestand ist, den eine Aktie im AAQS erzielt hat, desto besser ist die Aktie für eine langfristige Investition geeignet.

Der Aktie von T. Rowe Price werden aktuell 9 von 10 Punkte zugewiesen. Nur beim EBIT-Wachstum auf Sicht von zehn Jahren gibt es einen Punkt Abzug. Dabei zeigen die Punkt der Rentabilität auf, dass es sich bei T. Rowe Price um ein Unternehmen mit starken Wettbewerbsvorteilen handelt, was beispielsweise auch die Kapitalrendite von 44 % bestätigt. Die Nettomarge ist zudem mit 30 % ausgesprochen hoch. Dies weist darauf hin, dass das Unternehmen gut geführt wird, wobei der operative Cashflow von etwa 1,8 Mrd. USD dem Unternehmen viel Spielraum verschafft, seine vorhandenen Wettbewerbsvorteile weiter auszubauen.

Dividenden-Check

Nach dem TraderFox Dividenden-Check bekommt die Aktie 14 von 15 Punkten. Die aktuelle Dividendenrendite ist mit 4,15 % recht hoch. Dabei erscheint die Aktie mit einem KUV von 3,6, im Vergleich zum Mehrjahresschnitt von 4,8, wieder attraktiv bewertet zu sein. Stark ist, dass das Unternehmen seit 35 Jahren ohne Ausnahme sein Dividende bezahlt hat, wobei die Ausschüttungsquote bei 55 % liegt. Damit kann davon ausgegangen werden, dass die Dividende auch in den nächsten Jahren immer etwas erhöht wird. In den letzten 10 Jahren betrug das Dividendenwachstum 2 %. Das Unternehmen wächst zwar langsam. So betrug das durchschnittliche Umsatzwachstum der letzten fünf Jahre nur 3,7 %. Doch das Wachstum ist sehr robbst und dürfte in den kommenden Jahr wieder anziehen. Erwartet wird ein durchschnittliches Wachstum von 6,6 % pro Jahr auf Sicht der nächsten drei Jahre.

Wachstumsaussichten und Risiken

Das Unternehmen hatte in den letzten Quartalen mit stärkeren Nettoabflüssen zu kämpfen, wobei die Nettoabflüsse zwar im letzten Quartal mit -23,90 Mrd. USD immer noch negativ waren, sich aber deutlich verbessert haben gegenüber dem Vorjahresquartal mit -81,80 Mrd. USD. Obwohl man auch im 4. Quartal weitere Nettoabflüsse erwartet, könnte sich der Trend im kommenden Jahr drehen.

Dabei finde ich vor allem bedenklich, dass BlackRock, in das ich selbst investiert bin, im letzten Quartal einen starken Anstieg der Nettomittelzuflüsse erlebt hat, während dies bei T. Rowe Price eben nicht der Fall war.

Dennoch bin ich positiv gestimmt, was T. Rowe Price angeht. Denn das Management hat das Problem erkannt und setzt verstärkt auf das Geschäft mit ETFs, das zuletzt sehr schnell wuchs. Dabei dürfte die Nachfrage nach ETFs auch im neuen Jahr weiter zunehmen. Fünf der 16 ETFs haben zuletzt jeweils über 300 Mio. USD an verwalteten Vermögenswerten erreicht, was eine Mindestgröße für viele Plattformen darstellt.

T. Rowe Price hat dabei einen starken Trend auf seiner Seite, nämlich den, dass junge Menschen zunehmend stärker an Investitionen in den Aktienmarkt interessiert sind. Und genau diese jungen Menschen sind es, die mehr als je zuvor investieren und zwar auch in ETFs von T. Rowe Price.

Daneben hat das Unternehmen im Bereich der Altersvorsorge zwei recht interessante neue Angebote eingeführt. Das erste ist der personalisierte Ruhestandsmanager, ein Service, der das Konto eines Kunden individuell nach seinen Bedürfnissen verwaltet. Es handelt sich um einen sehr viel persönlicheren Ansatz mit hohem Gebührenpotenzial.

Der zweite ist das verwaltete lebenslange Einkommen, ein Plan, der Rentnern in einem beitragsorientierten Plan ein stabiles und vorhersehbares monatliches Einkommen auf Lebenszeit bietet. Beides sind zwei interessante Angebote, wie ich finde, obwohl ich davon ausgehe, dass die größte Chance weiterhin im Bereich der ETFs lauert. Wer also in T. Rowe Price investieren will, sollte sich besonders diesen Bereich genau ansehen und kann auch einen Vergleich mit den Konkurrenten BlackRock anstellen.

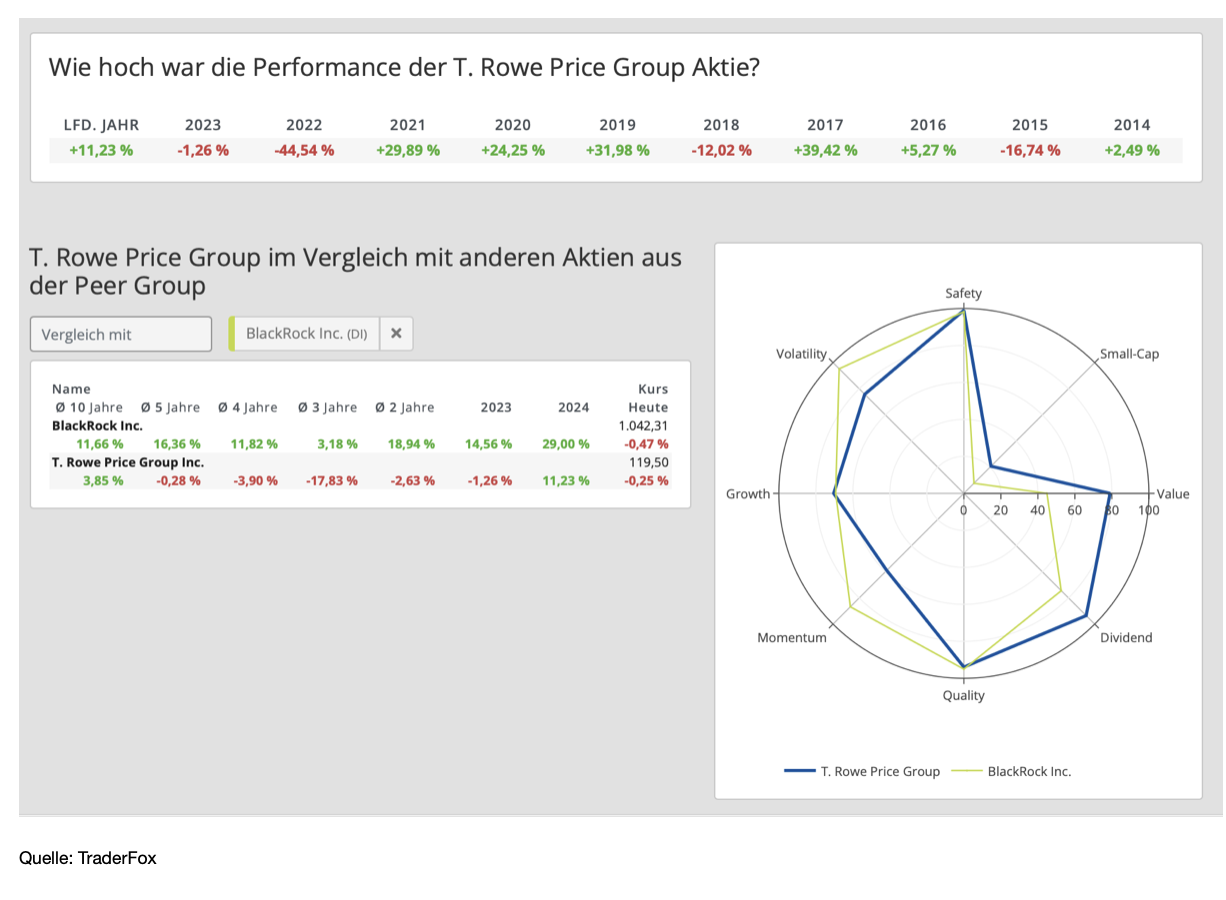

Nun schaue ich mir noch die Kursentwicklung an:

Dass die Aktie von T. Rowe Price ein wahrer Dauerläufer ist, zeigt der Langfristchart. So stieg die Aktie seit 1990 von 1 USD auf 225 USD in der Spitze. Das ist eine Performance von mehr als 20.000 %. Aktuell befindet sich die Aktie in einer ausgeprägten Konsolidierung, wobei die Konsolidierung ihr Ende finden könnte, wenn der Kurs nachhaltig über den Widerstand bei 130 USD steigt. Meines Erachtens könnte auf dem aktuellen Niveau ein erster Fuß in die Tür gestellt werden, zumal die Aktie zuletzt im Corona-Crash im Hinblick auf die Dividende und das KUV so günstig gehandelt wurde wie aktuell.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine gute Woche!

Bis bald

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: BlackRock