Diese vier Darvas-Aktien sollte man nun im Blick behalten!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

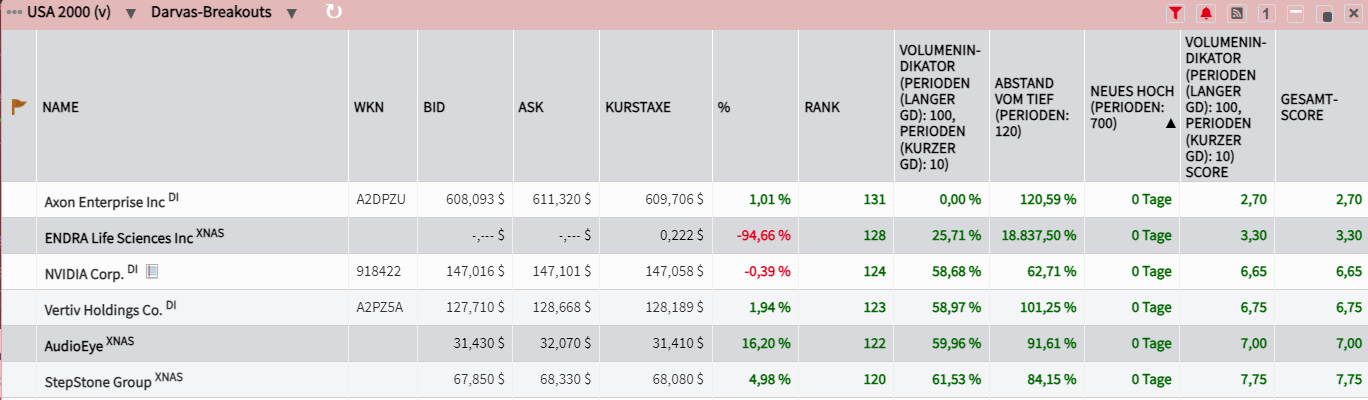

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Axon Enterprise: Führender Anbieter von Körperkameras und Software zur digitalen Beweismittelverwaltung

- Die Performance der letzten 12 Monate beträgt 177 %.

- Axon bietet Sicherheitslösungen für Strafverfolgungsbehörden und öffentliche Sicherheitsorganisationen.

- Das Unternehmen hebt seine Umsatzprognose für das Geschäftsjahr auf 2 bis 2,05 Mrd. USD an

Axon Enterprise (NASDAQ: AXON) ist ein weltweit führendes Unternehmen im Bereich der öffentlichen Sicherheitstechnologie und produziert und vermarktet hauptsächlich Technologielösungen für die Strafverfolgung, darunter am Körper getragene Kameras, Taser und Software zur Beweismittelverwaltung. Die Produkte des Unternehmens sind darauf ausgelegt, die öffentliche Sicherheit, Verantwortlichkeit und Transparenz in Strafverfolgungsbehörden weltweit zu verbessern.

KI ist derzeit das Thema schlechthin. Auch Axon mischt hier mit. Das Unternehmen sieht sich in einer einzigartigen Position, um seine Vorreiterstellung als Anwendungs- und Netzwerkexperte zu nutzen. Durch die Kombination erstklassiger KI-Modelle mit dem Sensor- und Software-Ökosystem kann das Unternehmen außergewöhnliche Arbeitsabläufe bereitstellen, und das alles in einer sicheren GovCloud-Umgebung. So verfügt die neue Bodycam über einen leistungsstarken KI-Prozessor. Er kann „spüren“, was um ihn herum passiert (z.B. einen Schusswechsel) und dann rechtzeitig Alarm schlagen. Dabei lernt die Bodycam eigenständig, wie sie Vollzugsbeamte künftig noch besser unterstützen kann.

Schließlich kann der KI-Dienst namens Draft One auf Basis der Videodaten von Axon-Körperkameras autonom Polizeiberichte erstellen. Axon betont, dass Beamte dadurch rund ein Drittel ihrer Zeit im Innendienst einsparen können. Die Nachfrage und das Feedback sind enorm positiv. Es gibt eine enorme Begeisterung und Nachfrage für diese neue KI-Berichtserstellungssoftware, welche die Produktivität von Polizeibehörden nachhaltig erhöhen wird.

Der Taser-Hersteller Axon Enterprise hat am 07.11.2024 seine Umsatzprognose für das Gesamtjahr angehoben, nachdem man die Schätzungen der Wall Street für den Quartalsumsatz und den Gewinn im 3. Quartal übertroffen hatte. Man verzeichnete in Q3 einen Umsatzanstieg um 32 % auf 544,3 Mio. USD, verglichen mit den Analystenschätzungen von 525,1 Mio. USD. Axon rechnet nun mit einem Jahresumsatz von 2,07 Mrd. USD, während die bisherige Prognose von 2 Mrd. USD bis 2,05 Mrd. USD angehoben wurde. Auf bereinigter Basis lag der Gewinn für das 3. Quartal bei 1,45 USD je Aktie und damit über den Schätzungen von 1,20 USD je Aktie.

Jüngste Übernahmen wie Sky-Hero und Fusus haben die technologischen Fähigkeiten des Unternehmens gestärkt und seine Marktreichweite erweitert, wodurch sein Gesamtmarkt um 27 Mrd. USD angewachsen ist. Diese Übernahmen passen zu seinen bestehenden Produkten und verbessern seine Softwareplattform, wodurch das Wachstum durch Technologieintegration vorangetrieben wird. Die Wall Street erwartet, dass Axons bereinigter Gewinn bis 2025 jährlich um 20 % steigen wird. Axon ist in seinen Kernproduktkategorien führend und das Unternehmen hat den Markt, den das Management auf 77 Mrd. USD schätzt, noch kaum erschlossen.

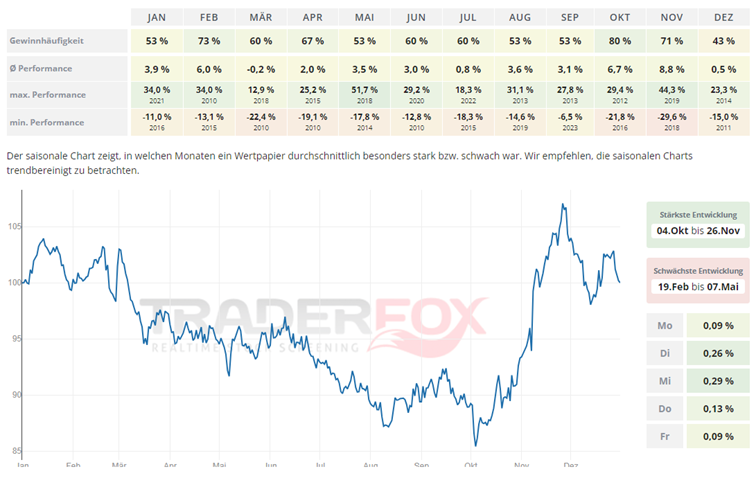

Der saisonale Chart zeigt, dass die Aktie von Axon ihre stärkste Entwicklung im Zeitraum von Anfang Oktober bis Ende November hat. Der Monat November sticht dabei mit einer Gewinnhäufigkeit von 71 % und einer durchschnittlichen Performance von 8,8 % heraus. Auch der Monat Oktober ist mit einer Gewinnhäufigkeit von 80 % und einer durchschnittlichen Performance von 6,7 % stark.

In den letzten 52 Wochen hat die Aktie von Axon Enterprise eine Rendite von 177 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 38 %. Die Aktie markierte das 52-Wochenhoch am 08.11.2024 bei 611,05 USD. Das 52-Wochentief markierte die Aktie am 13.11.2023 bei 216,73 USD. Seitdem konnte sich die Aktie kräftig erholen und um 178 % seit Tief zulegen.

Nvidia: Die neuesten Blackwell-Entwicklungen unterstützen One-Stop-AI-Shop-Szenario

- Die Performance der letzten 12 Monate beträgt 200 %

- Die jüngste Blackwell-Bereitstellung durch Microsoft und die Integration mit geschlossenem Flüssigkeitskühlungskreislauf machen Nvidia bereit für einen weiteren Anstieg ihrer KI-Chip-Verkäufe.

- Das Unternehmen könnte mit Blackwells überlegener Leistung (sowohl in Bezug auf Rechendurchsatz als auch Energieeffizienz) und seinem Software-Ökosystem zu einem One-Stop-AI-Shop werden.

Das Zusammenspiel zwischen der Rechenleistungssteigerung von Blackwell, der Steigerung der Energieeffizienz durch Flüssigkeitskühlung und dem Software-Ökosystem könnte die Budgetstruktur der Entwickler grundlegend verändern und einen Kundenbindungsvorteil schaffen. Die neuesten Entwicklungen deuten darauf hin, dass sich die Einführung der Blackwell-Chips und der unterstützenden Flüssigkeitskühlungstechnologien in der Anlaufphase befindet, was einen weiteren Katalysator für Nvidia (NASDAQ: NVDA) hinzufügt.

Die Kombination aus Flüssigkeitskühlung und Nvidias Blackwell-Chips (die für einen 30-fach höheren Durchsatz und eine 25-fache Verbesserung der Energieeffizienz ausgelegt sind), könnte die Budgetzuteilung der Kunden völlig verändern. Derzeit sind die Stromkosten, sowohl für den Betrieb der Chips als auch für ihre Kühlung (ein wichtiger Bestandteil des Budgets für KI-Training und -Anwendung) sehr hoch. Eine 25-fache Verbesserung, die durch Flüssigkeitskühlung noch verstärkt wird, könnte die Kostenstruktur grundlegend verändern und den Weg für erweiterte Anwendungen ebnen.

Die Blackwell-Plattform ermöglicht es Organisationen auf der ganzen Welt, generative KI in Echtzeit auf Billionen-Parameter-Sprachmodellen zu erstellen und auszuführen. Dabei sind die Technologien in Bereichen wie Datenverarbeitung, technische Simulation, elektronische Designautomatisierung, computergestütztes Arzneimitteldesign, Quantencomputing und generative KI nützlich. Die Plattform kommt gut an, sodass Microsoft kürzlich die Einführung des Blackwell-Systems und der geschlossenen Flüssigkeitskühlung in seinem Azure-Segment vermeldet hat.

Die großen Technologieunternehmen investieren derzeit massiv in KI-bezogene Technologien, und neue Rechenzentren schießen wie Pilze aus dem Boden. Im Gegensatz zu herkömmlichen Rechenzentren, die in erster Linie der Datenspeicherung und dem Betrieb nicht-KI-basierter Software dienen, sind diese neu errichteten Rechenzentren mit hochmodernen Chips (wie denen von NVDA) ausgestattet, die speziell für die Entwicklung und Ausführung generativer KI-Anwendungen entwickelt wurden. Allein die Anzahl der Rechenzentren von Microsoft hat sich seit Anfang 2020 mehr als verdoppelt. Google liegt mit einem Anstieg von 80 % im gleichen Zeitraum nicht weit dahinter. Meta, Oracle, Amazon usw. haben alle Pläne, ihre Datenkapazität in naher Zukunft erheblich zu erweitern. Mit Blick auf die Zukunft ist KI ein Rennen, das die großen Technologieunternehmen nicht verlieren dürfen. Daher haben mehrere Geschäftsführer ihre Bereitschaft zum Ausdruck gebracht, jetzt lieber zu viel als zu wenig zu investieren.

Hiervon wird Nvidia profitieren, denn der technologische Vorsprung ist noch immer groß und durch das Zusammenspiel zwischen seinem Software-Ökosystem und seinen Blackwell-Chips ist man am besten positioniert, um von dieser Nachfrage zu profitieren. Das Software-Ökosystem von NVDA ermöglicht es seinen Blackwell-Chips, maximale Leistung und Flexibilität für KI-Anwendungen zu liefern. Dieses Zusammenspiel bietet eine umfassende Lösung für die KI-Entwicklung. Nvidia transformiert sich somit verstärkt hin zu einem ganzheitlichen KI-Anbieter und Kunden werden sich in Zukunft bei all ihren KI-Anforderungen, von der Hardware bis zur Software, auf Nvidia verlassen können, ohne Lösungen von mehreren Anbietern zusammenstellen zu müssen.

Diese These soll zeigen, dass es sich um eine Kaufgelegenheit mit einem Ziel von 25,76 USD handelt, da das Unternehmen seinen Einfluss auf dem Markt für digitale Barrierefreiheit nach der Übernahme von ADA Site Compliance, einem Unternehmen, das sich darauf spezialisiert hat, Organisationen bei der Einhaltung von Standards zu helfen, ausgebaut hat, was sich in höheren Umsätzen und Gewinnen niederschlagen sollte. Außerdem werde ich betonen, dass eine Strategie, die Partnerschaften bevorzugt, für das Endergebnis besser ist als Direktverkäufe.

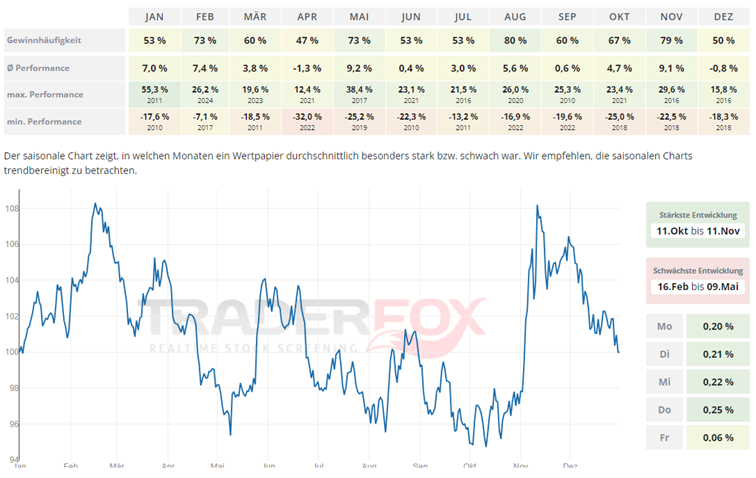

Möchte man in die Aktie von Argan investieren, so bietet sich hierfür der Zeitraum von Mitte Oktober bis Mitte November an. Besonders der November ist mit einer durchschnittlichen Performance von 9,1 % und einer Gewinnhäufigkeit von 79 % stark. Auch der Mai kann sich mit einer Gewinnhäufigkeit von 73 % und einer durchschnittlichen Performance von 9,2 % sehen lassen.

Möchte man in die Aktie von Argan investieren, so bietet sich hierfür der Zeitraum von Mitte Oktober bis Mitte November an. Besonders der November ist mit einer durchschnittlichen Performance von 9,1 % und einer Gewinnhäufigkeit von 79 % stark. Auch der Mai kann sich mit einer Gewinnhäufigkeit von 73 % und einer durchschnittlichen Performance von 9,2 % sehen lassen.

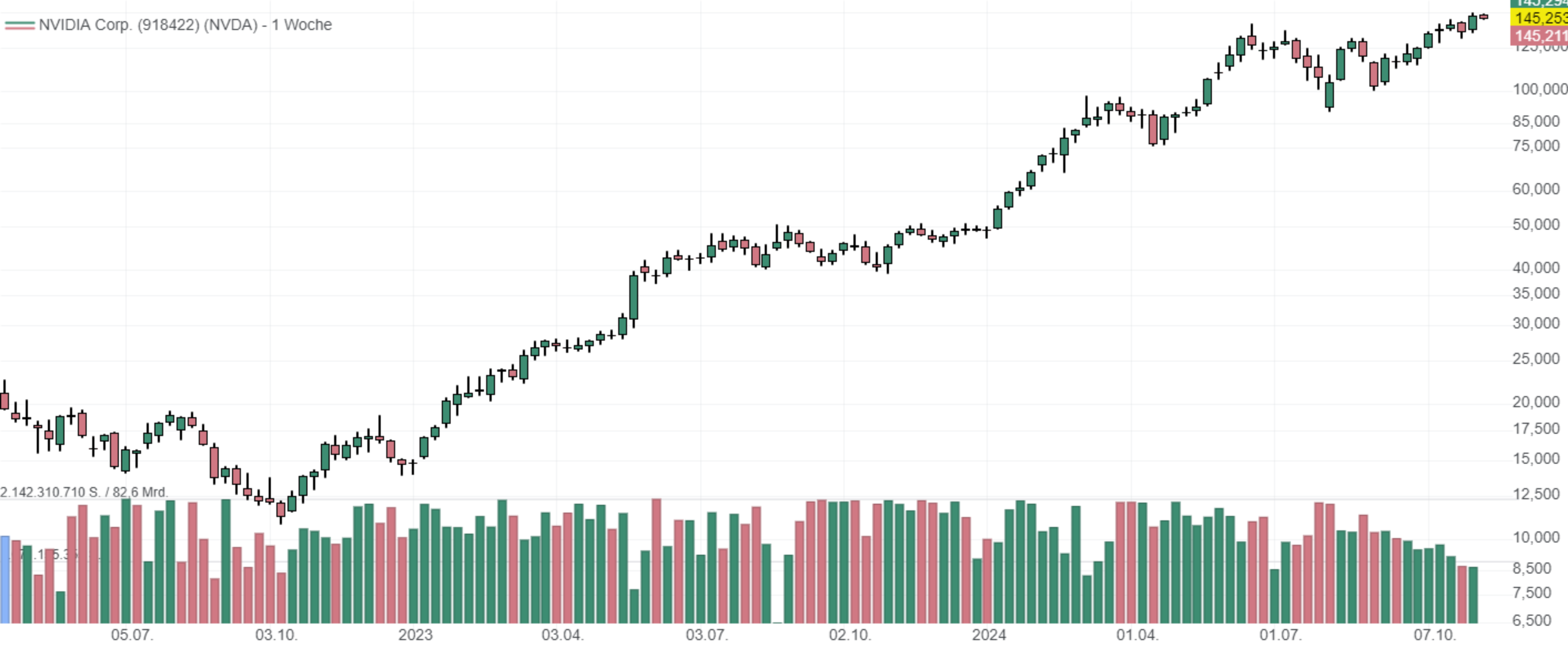

In den letzten 52 Wochen hat die Aktie von Nvidia eine Rendite von 200 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 7 %. Die Aktie markierte das 52-Wochenhoch am 08.11.2024 bei 149,77 USD. Das 52-Wochentief markierte die Aktie am 04.12.2023 bei 45,01 USD. Seitdem konnte sich die Aktie erholen und um 223 % seit Tief zulegen.

AudioEye: Durch verstärkte Kooperationen gewinnt man kontinuierlich Marktanteile

- Die Performance der letzten 12 Monate beträgt 660 %.

- AudioEye wurde 2005 gegründet und beschäftigt sich seit bald 20 Jahren mit dem Thema digitale Barrierefreiheit.

- Die Partnerschaften des Unternehmens mit Dealer.com und anderen verbessern die Zugänglichkeit, Konformität und Benutzererfahrung der Website und steigern so Umsatz und Rentabilität.

AudioEye stellt Lösungen zur Verbesserung der Zugänglichkeit von Websites und digitalen Inhalten her. Man bietet eine Plattform, die Unternehmen hilft, ihre Websites und digitalen Inhalte barrierefrei zu gestalten, um den Zugang für Menschen mit Behinderungen zu verbessern. Die digitale Barrierefreiheit bezieht sich auf Websites, Tools und andere Informationsformate, einschließlich Audio und Video, die so konzipiert sind, dass Menschen mit Behinderungen, wie Blindheit oder Gehörlosigkeit, sie nutzen können. Um die Barrierefreiheit zu gewährleisten, müssen solche digitalen Inhalte daher Vorschriften wie die neue Regel des Justizministeriums unter Titel II des ADA (Americans with Disabilities Act) einhalten. Mit seiner Software und seinen Diensten hilft AudioEye dabei, diese Konformität zu erreichen.

Das Unternehmen hat seine Markteinführungsstrategie schrittweise geändert und ist von der direkten Bereitstellung von Lösungen für verschiedene Branchen zu Partnerschaften mit Agenturen übergegangen. Hierzu zählt bspw. die Partnerschaft mit Dealer.com, um die Website-Zugänglichkeit für Autohändler zu verbessern und die ADA-Konformität zu gewährleisten. Außerdem hat das Unternehmen seine Zusammenarbeit mit CivicPlus für die Regierungsarbeit erweitert, da Gemeinden und Städte je nach Größe in den nächsten zwei bis drei Jahren Konformitätsmaßnahmen in ihre Websites einbauen müssen. Was Universitäten betrifft, hat das Unternehmen seine Partnerschaft mit Finalsite erweitert, das Bildungstechnologielösungen in 115 Ländern weltweit anbietet.

Da AudioEye bereits im März 2022 das Bureau of Internet Accessibility gekauft hat, bevor es ADA Site Compliance erwarb, hat sich seine Präsenz auf dem Markt für digitale Barrierefreiheit erheblich erweitert. Diese beiden Unternehmen gehen tiefer in die anorganische Wachstumsstrategie ein und bieten Dienstleistungen an, die Organisationen unterstützen, die die ADA oder andere Standards wie WCAG (Web Content Accessibility Guidelines) einhalten möchten. Mit der Übernahme dieser Unternehmen baut AudioEye, das bereits Softwaretools für automatisierte Auditzwecke (zur Einhaltung von Vorschriften) anbietet, seine Präsenz auf der Dienstleistungsseite des Marktes für digitale Barrierefreiheit aus.

Auf diese Weise verbessert das Unternehmen auch seine Wettbewerbsposition gegenüber Unternehmen wie Deque Systems in einem Markt, der im Jahr 2024 einen Wert von 0,75 Mrd. USD hat und im Zeitraum 2024 bis 2029 voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 6,32 % auf 1 Mrd. USD wachsen wird. Am 08.11.2024 überzeugte das Unternehmen mit soliden Q3-Zahlen, wobei die EBITDA-Prognose für das 4. Quartal erhöht wurde. Man meldete für das 3. Quartal einen Gewinn von 0,15 USD pro Aktie bei einem Umsatz von 8,93 Mio. USD.

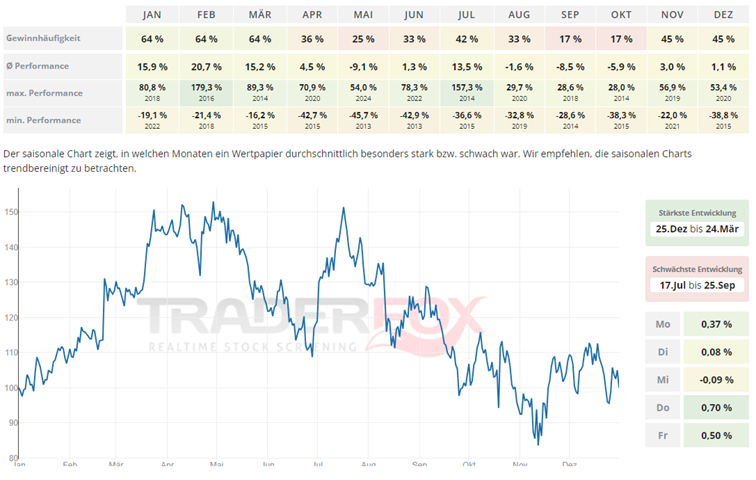

Es bietet sich an, von Ende Dezember bis Ende März in die Aktie von AudioEye investiert zu sein. In diesem Zeitraum weist die Aktie die beste Performance auf. Insbesondere der Monat Februar ist mit einer Gewinnhäufigkeit von 64 % und einer durchschnittlichen Performance von 20,7 % stark.

In den letzten 52 Wochen hat die Aktie von AudioEye eine Rendite von 740 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 47 %. Die Aktie markierte das 52-Wochenhoch am 11.11.2024 bei 34,85 USD. Das 52-Wochentief markierte die Aktie am 27.11.2023 bei 3,97 USD. Seitdem konnte sich die Aktie erholen und damit um über 770 % seit Tief zulegen.

KKR: Hervorragende Marktposition in Japan und fallende Zinsen dürften Transaktionen begünstigen

- Die Performance der letzten 12 Monate beträgt 143 %.

- KKR ist ein hochwertiges Vermögensverwaltungsunternehmen, das im Bereich alternativer Kapitalanlagen tätig ist und über diversifizierte Quellen für Kapitalverwaltungsgebühren verfügt

- Was das verwaltete Vermögen betrifft, beabsichtigt das Unternehmen, im Jahr 2029 die Marke von 1 Bio. USD in seinem Vermögensverwaltungssegment zu erreichen.

KKR (NYSE: KKR) ist einer der ältesten und bekanntesten alternativen Investmentmanager. KKR verfügt über diversifizierte Einnahmequellen, darunter hauptsächlich Fondseintrittsgebühren, Performancegebühren sowie Einnahmen aus Investmentveräußerungen, Dividenden von Unternehmen in seiner Private-Equity-Abteilung und Zinsen auf Schuldverschreibungen. Die Fonds von KKR werden auf Basis einer Kommanditgesellschaft betrieben.

KKR ist der Komplementär seiner Fonds und die extern qualifizierten Investoren sind Kommanditisten. Der Eigentumsanteil von KKR an den Fonds liegt zwischen 8 % und 10 %. Darüber hinaus kontrolliert KKR eine Versicherungsgesellschaft, Global Atlantic, wobei er deren alleiniger Vermögensverwalter ist. Über diese Versicherungsgesellschaft investiert KKR hauptsächlich in die Anleihemärkte und auch in alternative Investmentfonds.

Der zweitgrößte alternative Vermögensverwalter meldete am 07.11.2024 seine Ergebnisse für das 3. Quartal, die besser als erwartet ausfielen. Der Gewinn pro Aktie stieg um 0,18 Cent und konsolidierte die Kennzahl bei 1,36 USD, was einem sequenziellen Wachstum von 27 % und einem jährlichen Anstieg von 57 % entspricht. Bei der Überprüfung der gebührenbezogenen Erträge, einer wichtigen Kennzahl für alternative Manager, waren die Ergebnisse des 3. Quartals hervorragend. Mit einem FRE von 1 Mrd. USD gelang es KKR, diesen Posten um erstaunliche 79,5 % im Jahresvergleich und 34,5 % im Quartalsvergleich zu steigern.

Darüber hinaus ist das gebührenpflichtige verwaltete Vermögen (AUM) weiterhin auf hohem Niveau gewachsen, insbesondere innerhalb des verwalteten Vermögens (AUM) von Real Assets, das im Jahresvergleich einen satten Anstieg von 26,6 % verzeichnete. Real Assets, das beim Wachstum der Anlageklasse an erster Stelle steht, ist möglicherweise ein einzigartiges Merkmal, das es KKR ermöglicht, Marktanteile zu gewinnen, da andere Vermögensverwalter bei Real Assets keine besonderen Stärken vorfinden.

Langfristig wird die Region Asien-Pazifik für den Erfolg von KKR von entscheidender Bedeutung sein. Dieser Markt wächst am schnellsten dank Japan, wo KKR über seine Fonds, aber vor allem über seine Versicherungsgesellschaft Global Atlantic, tätig ist. Der japanische Lebensversicherungsmarkt ist nicht nur aufgrund seiner alternden Bevölkerung besonders, sondern auch, weil 90 % der Haushalte an einem Lebensversicherungsprogramm teilnehmen. Dies ist höher als in den USA, wo die Quote 70 % beträgt, und beispielsweise in Großbritannien mit 38 %.

Darüber hinaus ist der japanische Markt gut von inländischen Unternehmen durchdrungen, und im Vergleich zu den USA sind dort weniger ausländische Unternehmen tätig. Dies gibt KKR die Möglichkeit, an einem Markt teilzunehmen, in dem es großes Potenzial und wenig ausländische Konkurrenz gibt. Bemerkenswert ist die Zusammenarbeit mit Japan Post Insurance, dem zweitgrößten japanischen Versicherer, und Manulife Japan, was Global Atlantic zu einem Rückversicherer macht.

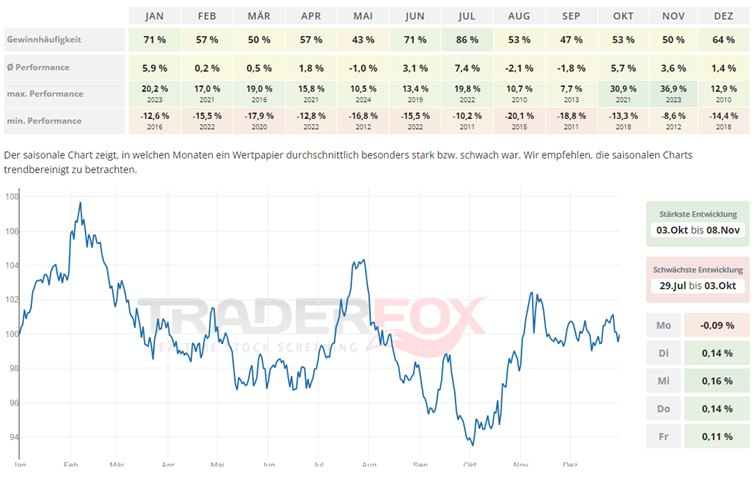

Die beste Entwicklung vollzieht die Aktie von Anfang Oktober bis Anfang November. Mit einer durchschnittlichen Performance von 5,7 % und einer Gewinnhäufigkeit von 53 % sticht der Oktober dabei hervor. Stark ist auch der Monat Juli. Hier liegt die durchschnittliche Performance bei 7,4 % und die Gewinnhäufigkeit bei 86 %.

In den letzten 52 Wochen hat die Aktie von KKR eine Rendite von 143 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 13,8 %. Die Aktie markierte das 52-Wochenhoch am 11.11.2024 bei 155,83 USD. Das 52-Wochentief markierte die Aktie am 16.11.2023 bei 65,91 USD. Seitdem konnte sich die Aktie erholen und um 136 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktienscreener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_481199500