Dieses Pharmaunternehmen könnte auch Warren Buffett gefallen!

Hallo Investoren, Hallo Trader

Wie immer könnt ihr euch gleich jetzt zu Beginn entscheiden, ob ihr den neuen Artikel lieber lesen wollt oder ob ihr ihn euch lieber auf YouTube anseht.

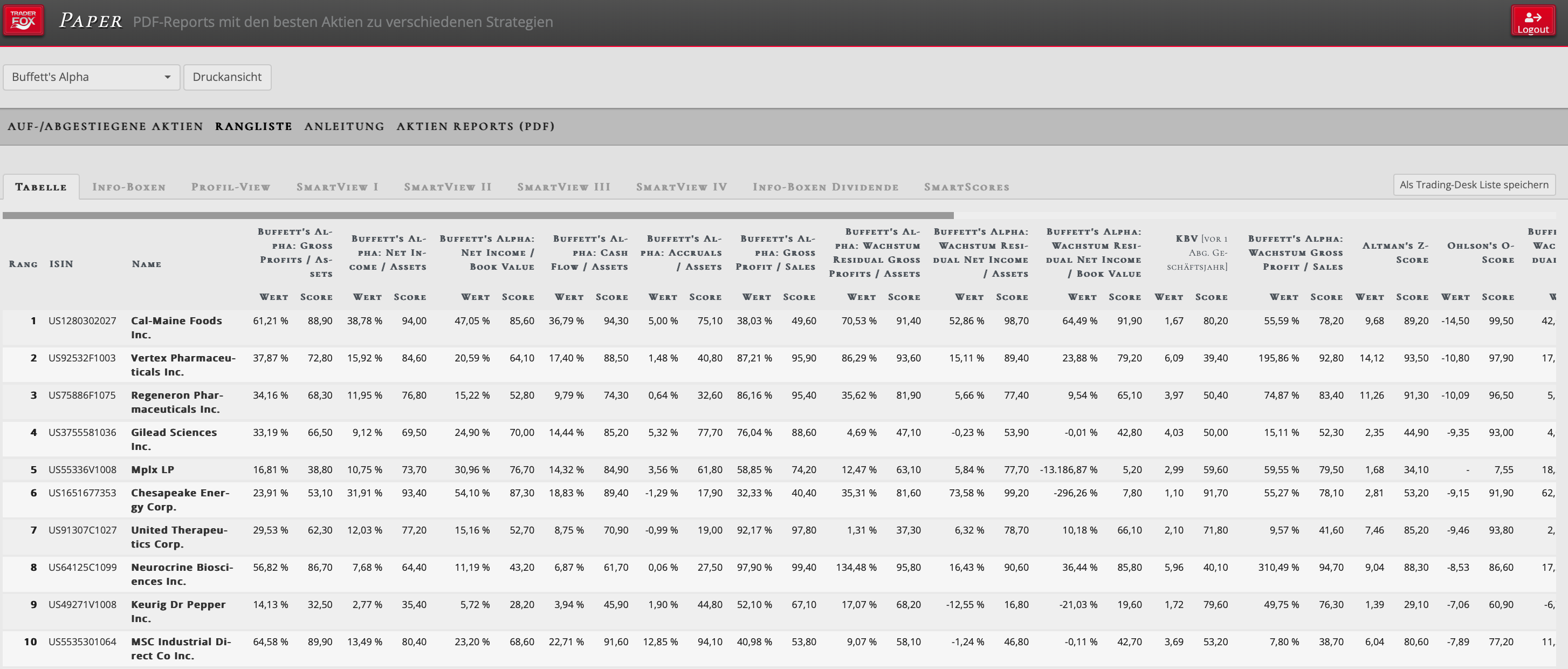

Bei unserem Template „Buffett ́s Alpha“ haben wir eine Strategie nachgebildet, die sich an dem Vorgehen von Investorenlegende Warren Buffett orientiert. Dessen Anlagetaktik haben Mitarbeiter von AQR Capital Management in der wissenschaftlichen Arbeit mit dem Titel „Buffett’s Alpha“, welche im Financial Analysts Journal 2018 veröffentlicht wurde, untersucht.

Die Aufgabe lautete herauszufinden, welche Faktoreigenschaften die gekauften Aktien von Buffett am besten beschreiben. Die in der Analyse verwendeten Faktoren sind zum Beispiel Quality-Minus-Junk, Betting-Against-Beta, Value-Factor low-book-to-market und das Kreditausfallrisiko. Wir haben die Erkenntnisse aus der Studie genutzt, um unser TraderFox Buffet´s Alpha-Template zu entwickeln. Wie ihr das Template findet, zeige ich euch jetzt. Vorher will ich aber darauf hinweisen, dass es sich bei diesem Artikel nicht um eine Anlageberatung handelt, sondern dass der Inhalt nur meine eigene Meinung widerspiegelt.

Und so gehe ich dabei vor!

Wie ich nun die Aktien, die sich an Investorenlegende Warren Buffett orientieren, finde, zeige ich euch jetzt. Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool PAPER und öffne den Report Buffets Alpha. Unsere aktien REPORTS erscheinen wöchentlich und bieten eine regelbasierte Aktienauswahl. Die Top-Aktien dieser Reports sind in der Regel zum Kaufen und Liegenlassen geeignet. Um auf das Tool zugreifen zu können, benötigt ihr neben unserer Software das Morningstar Datenpaket. Dies gibt es bereits am 25 € im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/aktuelles/neu-taegliche-trading-paper-im-pdf-format-10-bis-20-seiten-versand-um-8-00-uhr-per-email/id-914/

Das Unternehmen, für das ich mich heute entschieden habe, befindet sich aktuell auf Platz 8 unserer Liste. Ich betrachte letztlich bei dem Screening immer die vorderen 30 Aktien. Bei dem heute zu besprechenden Unternehmen handelt es sich um Neurocrine Biosciences einem führenden Biotechnologie-Unternehmen, das sich auf Neurowissenschaften spezialisiert hat. Wie immer handelt es sich bei dem Artikel nur um meine eigene Meinung. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapiers dar.

Neurocrine Biosciences [NBIX | SIN US64125C1099 ist ein Biotech-Unternehmen, das sich auf Neurowissenschaften spezialisiert ist. Das Unternehmen vertreibt derzeit fünf Medikamente: Ingrezza (Valbenazine) ist ein Mittel zur Behandlung von Bewegungsstörungen (Spätdyskinesie). Orilissa und Orihnn (Elagolix), werden beide in einer Partnerschaft mit AbbVie vertrieben, wobei Orilissa zur Behandlung von mäßigen bis starken Endometrioseschmerzen bei Frauen eingesetzt wird. Außerdem gibt es mit Alkindi und Efmody zwei Hydrokortison-Kapseln im Vertrieb. Zudem testet Neurocrine fieberhaft neue Medikamente und verfügt über ein Dutzend klinischer Programme im mittleren bis späten Stadien in mehreren therapeutischen Bereichen. Das Unternehmen wurde 1992 gegründet und hat seinen Hauptsitz in Kalifornien. Die Marktkapitalisierung beträgt 13 Mrd. USD. Damit ist das Unternehmen aktuell den Mid-Caps zuzuordnen.

Geschäftsmodell und Segmentierung

Das Geschäftsmodell von Neurocrine basiert auf der Forschung und Entwicklung von Therapien zur Behandlung von seltenen neurologischen, neuroendokrinen und neuropsychiatrischen Störungen. Dabei stellen neurologische und endokrine Erkrankungen eine enorme Herausforderung für das Gesundheitssystem dar und es besteht ein hoher Bedarf an innovativen Therapien. Neurocrine Biosciences hat sich erfolgreich in dieser Branche etabliert und ist bekannt für seine hochwertigen Produkte und seine starke Forschungs- und Entwicklungsabteilung. Bislang erzielt das Unternehmen seine Umsätze fast ausschließlich in den USA. Doch große Wachstumschancen sieht das Unternehmen in Europa und Asien.

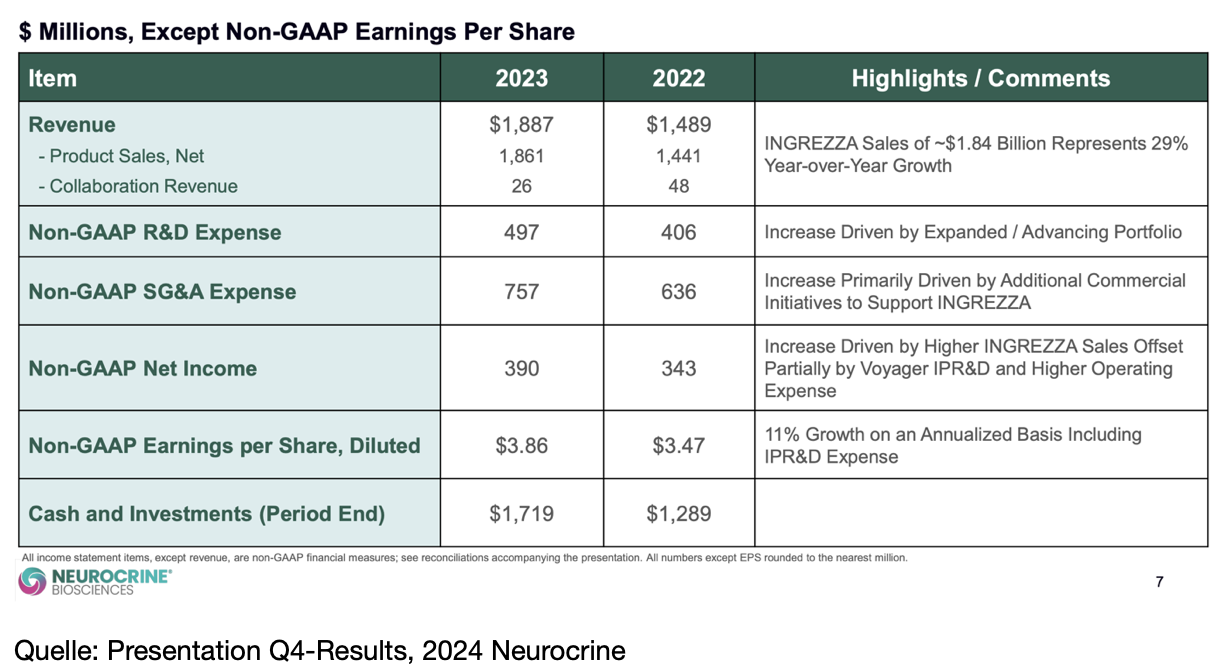

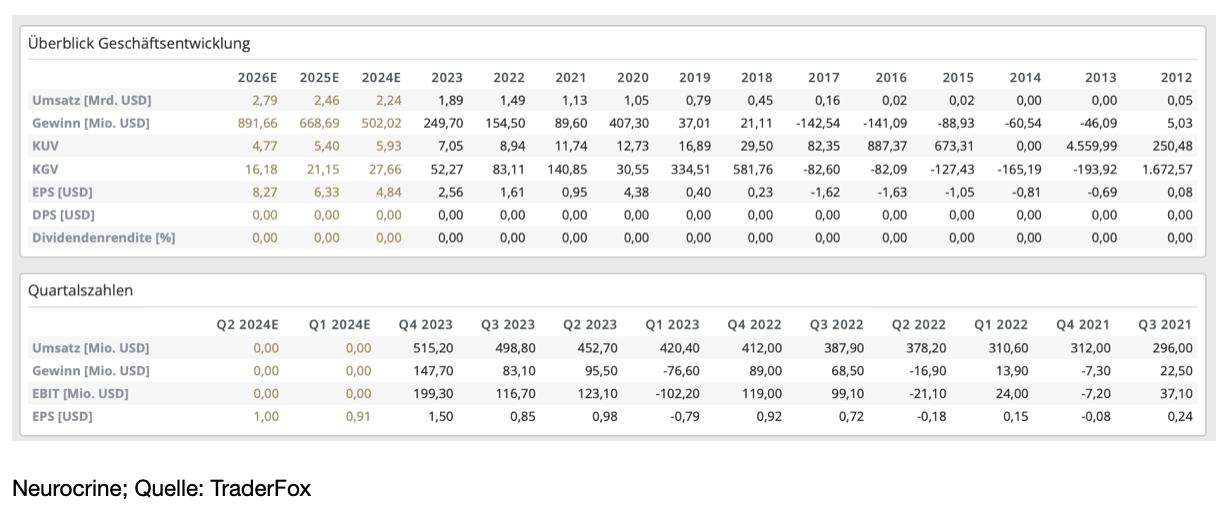

Der Gesamtumsatz belief sich bei Neurocrine im Jahr 2023 auf 1,887 Mrd. USD und verteilt sich auf Produktverkäufe und Kooperationsumsätze. Der allergrößte Umsatz wird aktuell mit Ingrezza erzielt. Der Umsatz belief sich hier auf 1,84 Mrd. USD, was einem YoY-Wachstum von 29 % entspricht. Die Umsätze durch Kollaborationen kamen auf 26 Mio. USD. Dabei ist Ingrezza ein revolutionäres Medikament, das 2017 zugelassen wurde, und speziell zur Behandlung der Spätdyskinesien bei Erwachsenen indiziert ist.

Spätdyskinesien sind gefürchtete Nebenwirkungen einer Behandlung mit Neuroleptika und häufig irreversibel. In den USA ist es das erste und bislang einzige Arzneimittel, das speziell zur Behandlung der Spätdyskinesien bei Erwachsenen indiziert ist. Das Patent auf Ingrezza ist bis 2029 geschützt, was die starke Marktstellung von Neurocrine unterstreicht und zuletzt zu einem Gewinn pro Aktie von 3,86 USD nach 3,47 USD im Jahr 2022 geführt hat.

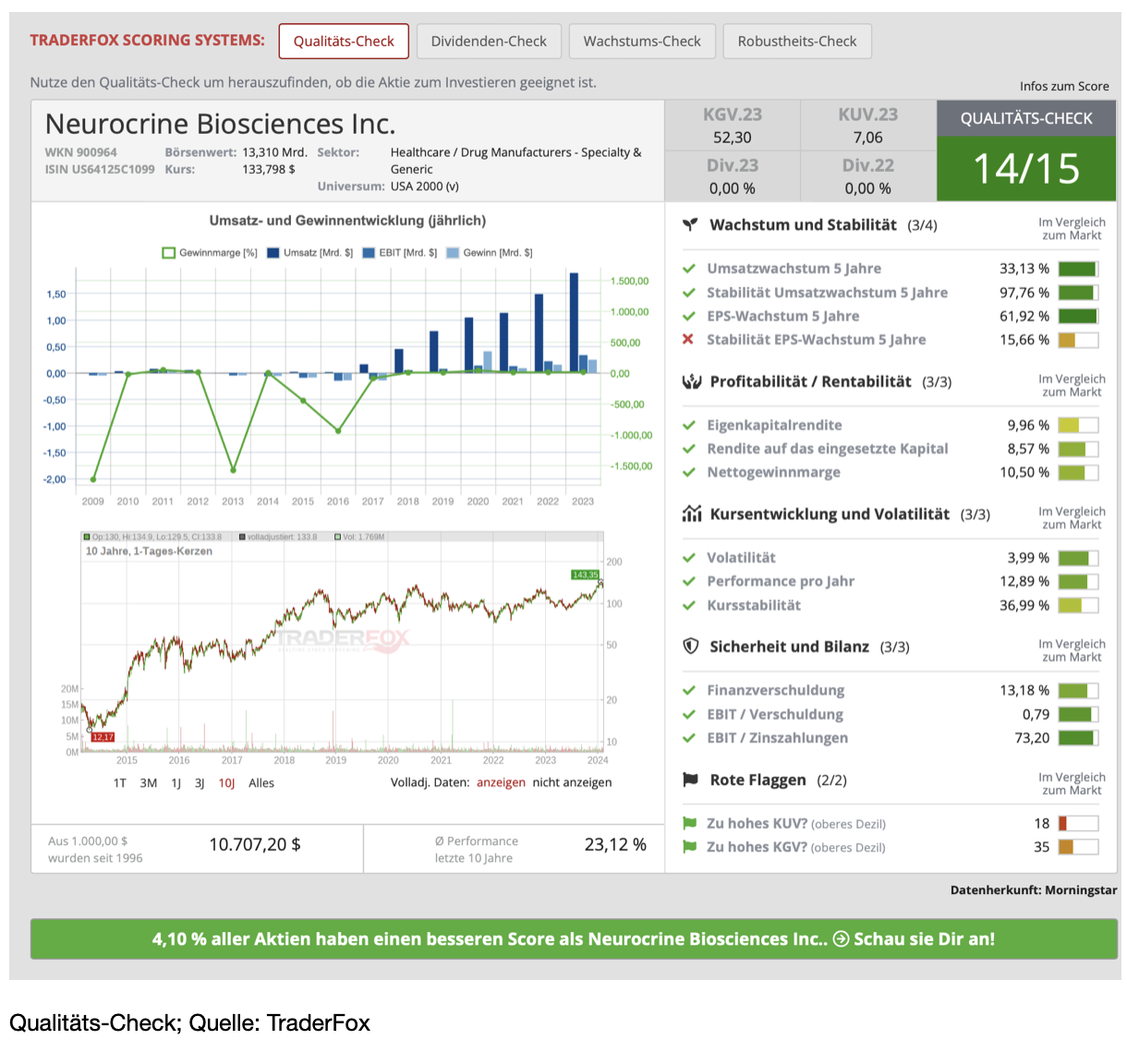

Der Qualitäts-Check

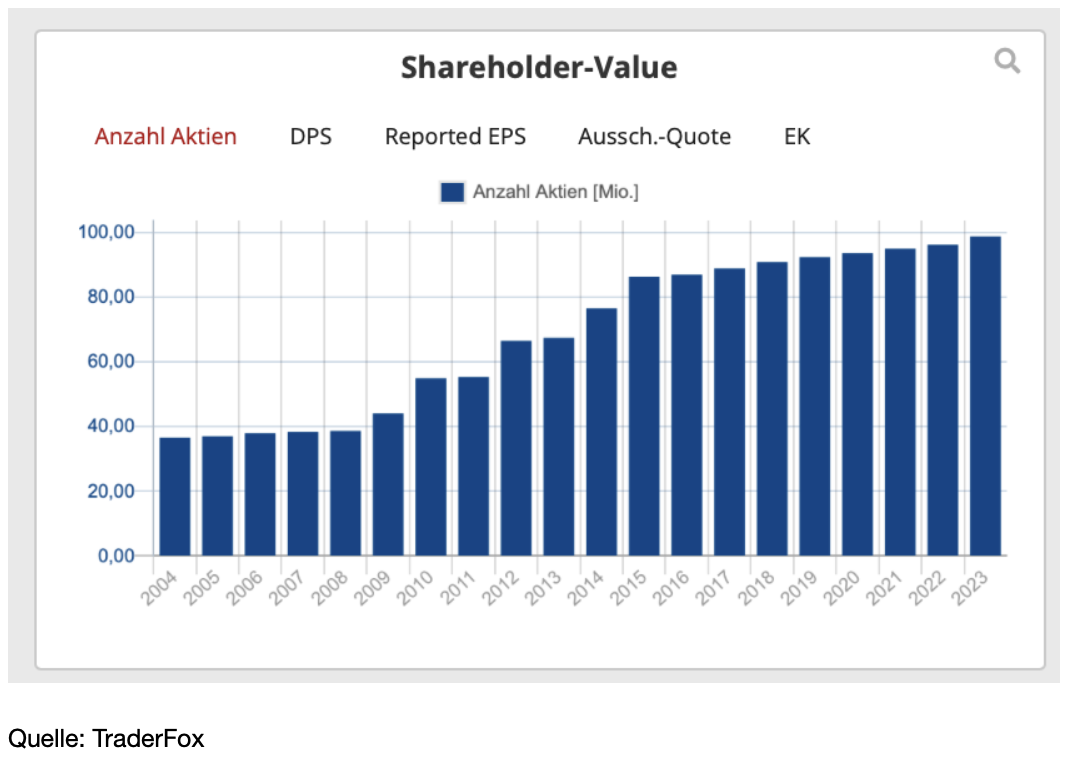

Nach dem Qualitäts-Check von TraderFox erhält die Aktie des Unternehmens 14 von 15 Punkten und damit beinahe die volle Punktzahl. Dabei wird sowohl auf das Wachstum, die Profitabilität, die Volatilität und die Bilanz geachtet. Wir sehen im Falle von Neurocrine, dass das Umsatzwachstum über die letzten fünf Jahre äußerst stabil war. Einen Punkt Abzug gibt es lediglich aufgrund der wenig stabilen EPS-Entwicklung. Das Unternehmen wirtschaftet rentabel und die Nettogewinnmarge liegt aktuell bei soliden 10,50 %. Die Verschuldung ist mit 180 Mio. USD äußerst gering, zumal man bedenken muss, dass das EBIT im letzten Jahr bei 340 Mio. USD lag. Die Bewertung mit einem KGV von 28 erachte ich nicht zu teuer, zumal die Schätzungen beim Gewinnwachstum bei 47 % und beim Umsatzwachstum bei 14 % pro Jahr bis 2027 liegen. Bemängeln könnte man lediglich die Tatsache, dass das Unternehmen über die letzten Jahre die Aktien verwässert hat. Während im Jahr 2012 lediglich 70 Mio. Aktien in Umlauf waren, sind es aktuell 99,5 Mio. Aktien. Wie in der Abbildung zu sehen, sind aus 1.000 USD im Jahr 1996 inzwischen 10.707 USD geworden, was einer durchschnittlichen Performance von jährlich 23,12 % entspricht. Das ist wirklich ordentlich!

Wachstumsaussichten

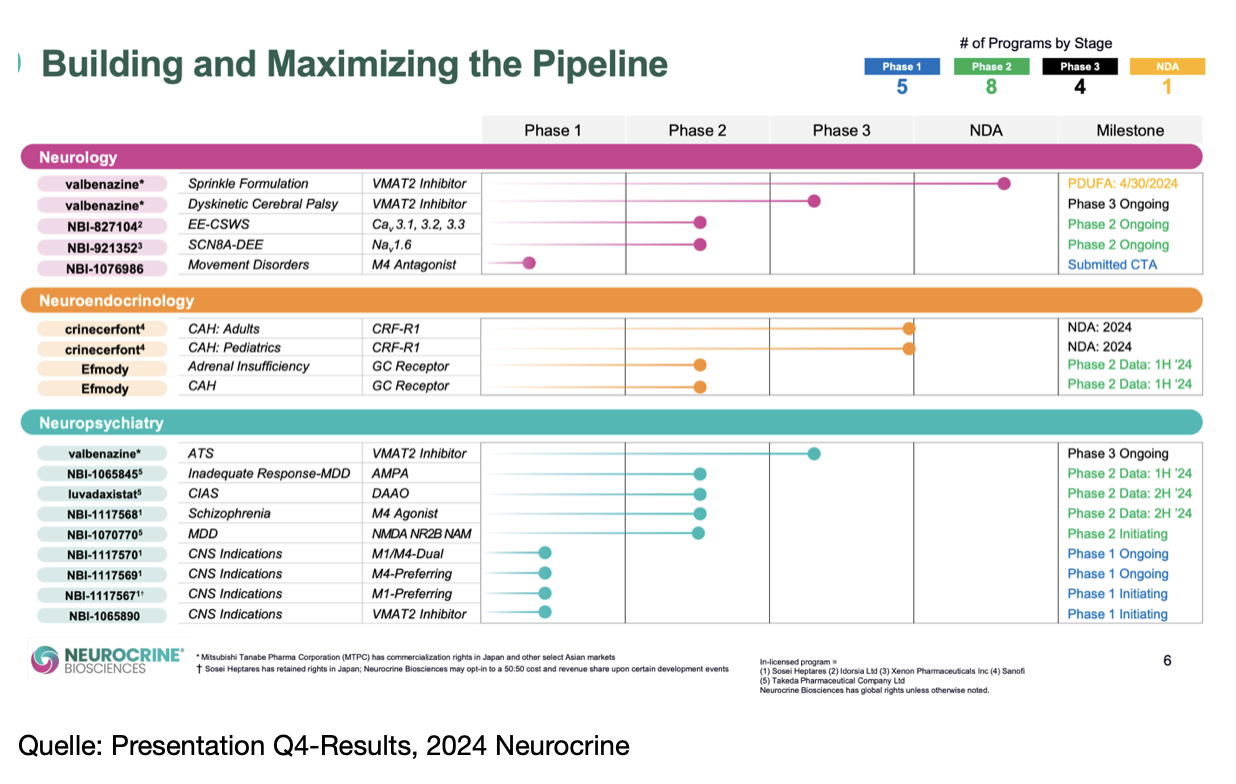

Die Wachstumsaussichten für das Unternehmen sind vielversprechend und im Jahr 2024 wird es viele bedeutende Neuigkeiten geben. So gibt es mehrere Phase-II-Studien, die in diesem Jahr abgeschlossen werden sollen. Weil es sich dabei um risikoreiche Studien handelt, würden überzeugende Wirksamkeitsdaten wohl den Aktienkurs in ganz neue Dimensionen treiben.

Dabei ist jetzt schon klar, dass sicherlich nicht alle erfolgreich sein werden. Doch ein oder zwei würden schon reichen, um der Aktie Auftrieb zu geben. In der ersten Jahreshälfte dürfte insbesondere der Kandidat NBI-1065845 für Aufmerksamkeit sorgen. Hierbei handelt es sich um eine Behandlung von arzneimittelresistenten schweren depressiven Störungen. Dies ist eine äußerst schwierige Indikation. Die Erfolgschancen, so denke ich, dürften nicht sehr hoch sein. Doch wenn man einen Erfolg vorweisen kann, dann dürfte mit diesem Medikament auf einen Schlag mit einem Umsatz von über 1 Mrd. USD zu rechnen sein.

Die letzten Quartalszahlen, die Anfang Februar veröffentlicht wurden, waren ohne große Überraschungen geblieben. Während der Umsatz von Ingrezza 1 % hinter den Erwartungen zurückgeblieben war, sieht die Prognose für das Jahr 2024 gut aus. So wird ein Umsatz zwischen 2,1 Mrd. und 2,2 Mrd. USD erwartet, während die Schätzungen aktuell von 2,1 Mrd. USD ausgehen. Allerdings ist das Management bei den Prognosen immer recht konservativ und es gibt einige Faktoren, die zu besseren Ergebnissen führen könnten.

So kommt die Markteinführung von Ingrezza bei Chorea, einer unwillkürlichen Bewegungsstörung in Zusammenhang mit der Huntington-Krankheit, gerade erst in Gang. Das Marktpotenzial ist groß, da nur etwa 20 % der infrage kommenden Patienten das Konkurrenzprodukt von Teva Pharmaceuticals verwenden. Angesichts dieser geringen Akzeptanzrate, die zum Teil auf die schwierige Dosierung und die hohen Kosten zurückzuführen ist, Probleme, die bei Ingrezza nicht auftreten, könnte dieser Markt besser werden als aktuell erwartet.

Mitte September wurde bekannt, dass die Phase-3-Studie CAHtalyst für Crinecerfont seinen primären Endpunkt bei Erwachsenen zur Behandlung von angeborener Nebennierenhyperplasie erreicht hat. Hierbei geht es um die Heilung einer Erkrankung, bei der der Körper zu viel Testosteron produziert, was zu schnellem Wachstum und früher Pubertät führt. Am 20. September sagte das Management, dass Jugendliche, die das Medikament einnehmen, eine Verringerung von Schlüsselhormonen aufweisen. Mit Crinecerfont hat das Unternehmen im Bereich der kongenitalen adrenalen Hyperplasie (CAH) einen großen Wachstumsmarkt vor sich. Die Analysten von Wedbush schätzen den weltweiten Umsatz für Crinecerfont auf 660 Mio. USD im Geschäftsjahr 2030, allein für die Umsätze mit Erwachsenen. Laut Leerung Partners reichen die aktuellen Ergebnisse bereits aus, damit Neurocrine die Zulassung von Crinecerfont für Erwachsene in den USA und Europa beantragen kann. Neurocrine rechnet mit diesem Schritt in diesem Jahr und einer möglichen Zulassung im Jahr 2025. Die Schätzungen beziehen jedoch Crinecerfont noch nicht in das Wachstum mit ein. Das Unternehmen hat zudem im Dezember bekannt gegeben, dass es in den nächsten fünf Jahren 20 neue klinische Wirkstoffe anstrebt.

Risiken und Meinung

Da Neurocrine aktuell mit Ingrezza nur einen wirklich großen Umsatzbringer hat, muss das Unternehmen in diesem Jahr mindestens mit Crinecerfont liefern. Denn obwohl das Unternehmen eine sehr vielversprechende Pipeline hat, muss Anlegern klar sein, dass die Entwicklung von neuropsychologischen Medikamenten extrem risikoreich ist und in vielen Fällen zu Misserfolgen führt, wie zuletzt der Kandidat NBI 352 gezeigt hat. Daneben dürfte mit einer weiteren Verwässerung der Aktien zu rechnen sein, wie dies auch in den letzten Jahren der Fall war. Dennoch sehe ich das Unternehmen als interessante Beimischung in einem diversifizierten Depot, da das Marktpotenzial im Bereich der Neurologie gewaltig ist, während das Unternehmen mit einer soliden Bilanz überzeugt.

Jetzt schaue ich mir noch die Kursentwicklung an:

Der Kurs von Neurocrine konnte sich seit dem Jahr 2010 mehr als verfünzigfachen. In den letzten fünf Jahren allerdings kam die Aktie nicht vorwärts. Sie verweilte in einer Seitwärtsrange zwischen 75 und 140 USD. Ich finde die Aktie auf dem aktuellen Niveau sehr spannend. So könnte sie es endlich schaffen den Widerstand im Bereich von 140 USD nachhaltig zu überwinden. Sollte dies gelingen, ist ein schneller Anlauf Richtung 200 USD möglich. Im TraderFox Trading Desk habe ich mir nun mehrere Alarme zwischen 137 und 141 USD gelegt.

Für und Wider

Zum Schluss sehen wir uns noch an, was für und gegen das Unternehmen spricht.

Also, was spricht dafür?

- Neurocrine ist stark im Bereich der Neurowissenschaften ausgestellt

- Die Pipeline ist vielversprechend

- Der Kurs der Aktie notiert nahe am Allzeithoch

- Der Qualitäts-Check vergibt 14 von 15 Punkten

- In diesem Jahr werden einige wichtige Ergebnisse präsentiert

Und was spricht dagegen?

- Verwässerung der Aktie

- Mit Ingrezza nur ein wirklich große Umsatzbringer

- Entwicklung von neuropsychologischen Medikamenten ist risikoreich

- Mehrjährige Seitwärtsphase der Aktie

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

TraderFox Paper: https://paper.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Verantwortlicher Redakteur: Andreas Haslinger. Aufklärung über mögliche Interessenskonflikte. Der Autor dieses Artikels besitzt Aktien von AbbVie.