Neuer Boom beim Geschäft mit Übernahmen: Diese 20 europäische Aktien stehen ganz oben auf der Kaufliste

Laut den Investmentbankern bei Morgan Stanley nimmt das jüngst bereits wieder angesprungene Geschäft mit Fusionen und Übernahmen im nächsten Jahr noch mehr Fahrt auf. TraderFox berichtet und mit nur einem Klick erfahren Sie, welche 20 europäischen Aktien aus der Sicht von Morgan Stanley besonders attraktiv für Übernahmeofferten sind.

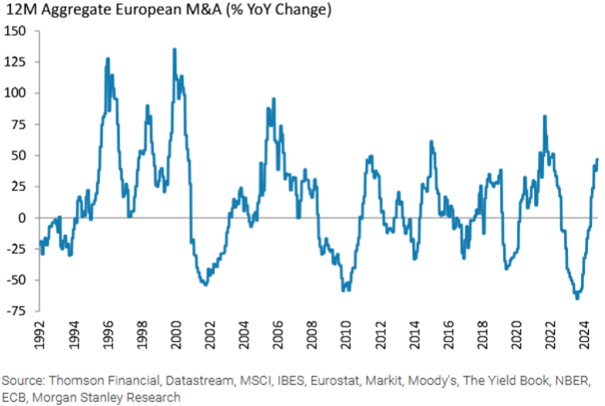

Die Dynamik am Markt für Fusionen und Übernahmen kehrt zurück. Nachdem 2023 das schwächste Jahr für M&A-Transaktionen seit über 30 Jahren war, hat sich die Lage 2024 deutlich erholt. Und die Analysten von Morgan Stanley sagen einen anhaltenden zyklischen und strukturellen Aufschwung voraus.

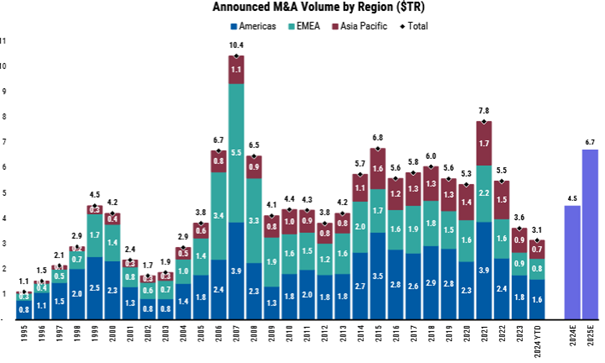

So ist die Zahl der angekündigten Übernahmen im laufenden Jahr um 25 % gestiegen, Tendenz weiter anziehend. Für 2025 rechnet die zitierte US-Investmentbank mit einem Anstieg von bis zu 50 % bei den Aktivitäten. Europa hebt sich dabei mit einem bemerkenswerten Plus von 49 % im Vergleich zum Vorjahr hervor, was unterstreicht, dass die Region einer der attraktivsten M&A-Märkte weltweit ist, wie es in einer im November veröffentlichten Studie heißt.

Das weltweite M&A-Volumen ist in 2024 (Stand: Ende September) bisher um 25 % gestiegen, nachdem es 2023 stark zurückgegangen war

Quellen: Dealogic, Morgan Stanley-Prognosen

Das M&A-Volumen in Europa ist in den letzten 12 Monaten um 49 % gegenüber dem Vorjahr gestiegen

Mehrere Faktoren treiben die aktuelle M&A-Welle an

Ein perfekter Sturm aus positiven Rahmenbedingungen macht Übernahmen wieder attraktiv. Zentralbanken weltweit senken die Zinsen, weil die Inflation sinkt und nicht aufgrund eines wirtschaftlichen Abschwungs – ein seltenes Szenario, das die Finanzierungsbedingungen erleichtert. Zudem sorgen allgemein robuste Aktienmärkte für mehr Sicherheit und Vertrauen bei Unternehmen.

Morgan Stanley betrachtet diese Konstellation als sehr positiv für die Konjunktur, da niedrigere Fremdfinanzierungskosten in einem Umfeld der weichen Landung Sponsoren dazu veranlassen sollten, ihr „trockenes Pulver“ und Unternehmen dazu, überschüssiges Kapital einzusetzen. Die LPs setzen bei diesem Szenario die GPs unter Druck, ihre Fonds umzuschichten, und das alternde „trockene Pulver“ führt dazu, dass die Sponsoren Transaktionen tätigen müssen, um die Managementgebühren zu decken. Große börsennotierte Private-Equity-Firmen verzeichnen bereits eine starke Belebung der Investitionstätigkeit, wobei die Pipelines anziehen, so Morgan Stanley. Zum besseren Verständnis: General Partners (GPs) und Limited Partners (LPs) sind die Hauptparteien bei einer Joint-Venture (JV)-Beteiligung. Der GP ist die Verwaltungseinheit der Investition, und die LPs sind passive Investoren in der Investition.

Vor allem in den USA könnte darüber hinaus die politische Lage nach den Wahlen 2024 für zusätzlichen Rückenwind sorgen: Der Sieg der Republikaner könnte regulatorische Hürden senken und die Unternehmensbesteuerung stabil halten, was die Attraktivität großer Deals weiter steigert. Morgan Stanley ist der Ansicht, dass der Wahlausgang die potenzielle Wahrscheinlichkeit von durch den Senat bestätigten Personaländerungen bei den Regulierungsbehörden erhöht, was die Wahrscheinlichkeit der Genehmigung von Transaktionen steigern könnten. Dies dürfte den Appetit der Unternehmen auf größere Transaktionen erhöhen, und das zu einer Zeit, in der die Sponsorentätigkeit bereits wieder zunimmt.

In ihrem Basisszenario geht die zitierte US-Investmentbank einem Anstieg der M&A-Ankündigungen um 50 % im Jahr 2025 aus, während man beim optimistischen Szenario sogar einen Anstieg von 78 % für denkbar hält. Kapital zur Finanzierung ist den weiteren Angaben zufolge vorhanden: Konkret wird auf rund 4,0 Billionen USD an trockenem Pulver auf den privaten Märkten verwiesen, auf rund 7,5 Billionen USD an Barmitteln in den Firmenbilanzen sowie auf weit geöffnete Kapitalmärkte.

Europa als Hotspot für Übernahmen

Regional betrachtet stehen besonders in Europa die Zeichen auf Expansion. Laut der Analyse von Morgan Stanley favorisieren europäische Unternehmen eine Mischung aus Cash und Fremdkapital zur Finanzierung von Übernahmen, was ihnen Flexibilität verschafft. Viele der Zielunternehmen zeichnen sich durch starke Marktpositionen, niedrige Schulden und hohes Wachstumspotenzial aus. In Europa ist der regulatorische Rahmen weniger restriktiv als in anderen Regionen, was laut Morgan Stanley grenzüberschreitende Deals erleichtert. Ähnlich wie in den USA ist man der Meinung, dass die Übernahme kleinerer Unternehmen und die Suche nach Wachstum die stärkste Dynamik für Fusionen und Übernahmen darstellen.

Obwohl die Aussichten vielversprechend sind, gibt es aber auch Herausforderungen, wie Morgan Stanley einräumt. Politische und geopolitische Unsicherheiten könnten grenzüberschreitende Deals erschweren. Zudem könnten Themen wie Zölle und Einwanderungspolitik das Wirtschaftswachstum belasten. Dennoch überwiegt der Optimismus, insbesondere da die regulatorische Lage in Europa und den USA zunehmend als förderlich eingeschätzt wird.

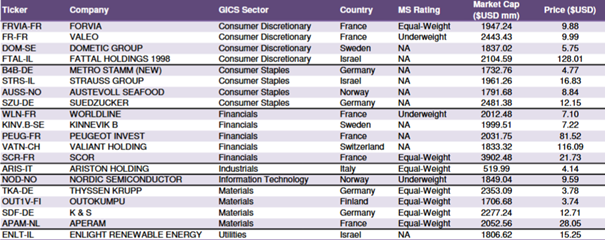

In der Liste mit den 20 Übernahmekandidaten sind auch vier deutsche Aktien enthalten

Vor dem skizzierten Hintergrund hat Morgan Stanley anhand quantitativer Modelle Unternehmen ausgewählt, die Eigenschaften aufweisen, die strategische Käufer und Finanzinvestoren erfahrungsgemäß ansprechen (siehe untenstehende Aufstellung). Kriterien wie eine starke Kapitalbasis, ein hohes Cashflow-Potenzial und marktführende Positionen in wachstumsstarken Branchen spielen dabei eine Schlüsselrolle. Branchen wie Technologie, Gesundheit und nachhaltige Energien stehen besonders im Fokus. Mit Metro, Südzucker, ThyssenKrupp und K+S stammen dabei übrigens vier Unternehmen aus Deutschland.

Der Bildschirm ist alphabetisch nach Sektoren und innerhalb der Sektoren nach dem ALERT- Score (Acquisition Likelihood Estimate Ranking Tool) sortiert. Das Universum ist der MSCI Developed Europe. Die ALERT-Rankings basieren auf einer gewichteten Kombination von zehn Faktoren. Die Modell-Rankings werden auf der Grundlage der aktuellen Bewertungen aktualisiert. Zu beachten ist, dass es sich hierbei um ein rein quantitatives Modell handelt, das andere qualitative Faktoren nicht berücksichtigt, die bei einer Akquisition oft eine wichtige Rolle spielen, einschließlich der Bereitschaft eines Unternehmens, sich an Fusionen und Übernahmen zu beteiligen. Und natürlich gibt es allgemein wie stets an den Börsen keine Garantie dafür, dass sich erwartete Ereignisse auch tatsächlich einstellen.

Die 20 Morgan Stanley-Kandidaten in Europa (ohne Großbritannien und Niederlande) mit erhöhten Chancen auf eine Übernahme im Überblick

Quellen: FactSet, Morgan Stanley Research

Fazit:

Der M&A-Markt bietet Anlegern spannende Möglichkeiten, von den kommenden Übernahmewellen zu profitieren. Unternehmen mit solider Basis und starker Marktstellung könnten zum Ziel größerer Transaktionen werden. Besonders europäische Aktien stehen dabei im Mittelpunkt. Anleger, die auf Übernahmen spekulieren möchten, sollten den Blick auf diese potenziellen Zielunternehmen richten – die Chancen auf Kaufgebote stehen so gut wie schon länger nicht mehr.

Bildherkunft: AdobeStock_817624131