Portfoliocheck: Warren Buffett und sein Gespür für… Geld?!

Starinvestor Warren Buffett ist einer der wohlhabendsten Menschen der Welt. Dabei verdankt er als einziger aus der Spitzengruppe seinen Reichtum ausschließlich dem Investieren und hätte er nicht zu Lebzeiten bereits mehr als 50 Milliarden Dollar für wohltätige Zwecke gespendet, vor allem an die Bill & Melinda Gates Stiftung, würde er die globale Reichenliste wohl noch immer und mit großem Abstand anführen.

Buffett wollte unbedingt bei Benjamin Graham studieren und absolvierte daher sein Studium an der Columbia Universität. Graham war selbst Investor und hatte mit seinem Werk „Security Analysis“, das er gemeinsam mit David Dodd verfasst hatte, beim jungen Warren bleibenden Eindruck hinterlassen. In diesem Standardwerk legte Graham seine Erkenntnisse aus dem Börsencrash von 1929 und der folgenden Weltwirtschaftskrise dar, die als „die große Depression“ in die Geschichtsbücher einging. Graham bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen und in seinem späteren Werk „The Intelligent Investor“, einer etwas populärwissenschaftlicheren Version seines Ursprungswerks, richtete er seinen Blick vor allem auf den inneren Wert der Aktien und präsentierte sein Konzept der Sicherheitsmarge. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als „Value Investor“. Die er übrigens in der Investmentfirma von Benjamin Graham begann.

Charlie Mungers großer Einfluss

Zu einem Wendepunkt in Buffetts Investorenleben führte seine Bekanntschaft mit dem Rechtsanwalt und Investor Charlie Munger. Wie Buffett selbst stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham. Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, zum Schlüsselfaktor für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, bis das bisherige Allzeithoch bei knapp 555.000 USD, das die A-Aktie Anfang August markierte.

Gewaltige Kursbewegungen, doch wer Buffett zu Beginn in sein „Abenteuer Berkshire Hathaway“ gefolgt ist, kann sich an rund 600.000 % Rendite erfreuen. Das liegt an den beeindruckenden 20 % Rendite, die das „Orakel von Omaha“ im Durchschnitt pro Jahr erzielt - und das über einen Zeitraum von mehr als 50 Jahren hinweg. Dabei konnte er in der Einzelbetrachtung den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er seit der Finanzkrise zunächst nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio erst in den letzten Jahren eine immer stärkere Rolle spielen. Vor allem dank Apple.

Und dann hat Buffet noch ein Größenproblem, denn das Investmentuniversum für seine inzwischen mehr als 750 Milliarden Dollar schwere Beteiligungsgesellschaft Berkshire Hathaway schrumpft zunehmend. Immer mehr Unternehmen sind einfach zu klein, als dass für Berkshire noch als Investment infrage kämen. Doch gerade die kleinen Firmen sind oftmals die wachstumsstärksten mit den höchsten Kurszuwächsen.

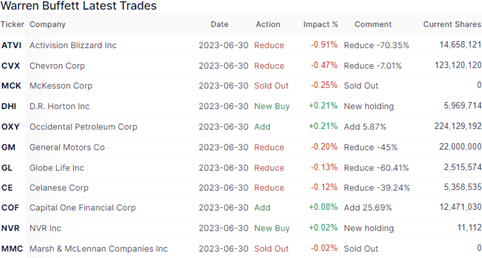

Top Transaktionen im 2. Quartal 2023

Im letzten Quartal hielt sich Buffett mit Transaktionen erneut sehr zurück und seine Turnoverrate fiel nochmals auf nur noch 1 %.

Bei Activision Blizzard reduzierte Buffett am 30. Juni seinen Bestand von 6,3 % aller Aktien auf 1,9 %, was ihm rund 2,9 Mrd. USD an zusätzlichem Cash auf dem Konto einbrachte. Allerdings stricht Buffett nicht den Höchstpreis ein, denn am 30. Juni notierte die Aktie knapp unter 85 USD, während sie inzwischen über 90 USD notiert.

Buffett war hier im 4. Quartal 2021 eingestiegen und hatte im folgenden Quartal seinen Anteil mehr als vervierfacht, als die Aktie zwischen 57 und 82 USD schwankte. In der Spitze hielt er rund 10 % an den der Spiele-Softwareschmiede. Dabei hat er von Anfang an klar gemacht, dass sein Engagement eine reine Arbitrage-Spekulation auf ein Gelingen der Übernahme durch Microsoft darstelle, die für die Aktien 95 USD bieten. Inzwischen sind fast alle regulatorischen Hürden genommen und die Übernahme dürfte Mitte Oktober endgültig auch in Großbritannien genehmigt werden und danach endgültig vollzogen werden können.

Erneut Kasse gemacht hat Buffett auch beim Öl- und Gas-Multi Chevron, wo er weitere 7 Mio. Aktien abstieß. Hier war Buffett erstmals im 3. Quartal 2020 eingestiegen, als der Aktienkurs etwa halb so hoch stand wie heute und zwischenzeitlich hat er die Anteile mal aufgestockt und mal wieder reduziert. In den letzten Quartalen standen allerdings nur noch Verkäufe auf der Agenda.

Als Abkehr vom Öl und Gas sollte die jedoch nicht fehlinterpretiert werden, denn beim Explorer Occidental Petroleum stockte Buffett seinen Anteil auch im 2. Quartal weiter auf und investierte 122 Mio. USD in die Zukäufe zwischen dem 26. und 28. Juni erfolgten; der durchschnittliche Kaufpreise lag bei also knapp über 57 USD und Buffetts Anteil stieg damit um 2,1 Mio. Anteile und er hält nun 25,3 % der Stammaktien. Weitre Zukäufe schloss Buffett nicht aus und hat die behördliche Erlaubnis, auf insgesamt bis zu 50 % aufzustocken. Eine Komplettübernahme schloss er aber aus.

Neben diesen 224,1 Mio. Stammaktien besitzt Buffett auch noch für rund 10 Mrd. USD OXY-Vorzugsaktien mit einer Dividende von 8 % sowie Optionsscheine zum Kauf weiterer Stammaktien im Wert von 5 Mrd. USD zu je 59,62 USD, mit der Occidental 2019 die teure Übernahme des Wettbewerbers Anadarko Petroleum finanziert hatte. Genauer gesagt: es besaß. Denn diese für Occidental ziemlich teure Finanzierungsvariante versucht das Unternehmen zu reduzieren und kaufte zwischen April und Juni Vorzugsaktien im Wert von 522 Mio. USD von Berkshire zurück, womit sich die Gesamtzahl der Aktienrückkäufe in diesem Jahr auf 12 % der ursprünglichen Investition von Berkshire summierte. Munger erklärte Berkshires Engagement kürzlich so: „Es liegt auf der Hand, dass das Permian Basin unser Ölvorkommen Nr. 1 ist und wir kein anderes haben. Deshalb haben wir OXY natürlich bei der Finanzierung der Übernahme von Anadarko geholfen“.

Von McKesson hat sich Buffett nun vollständig getrennt, nachdem er bereits im Vorquartal gut ein Fünftel seines Aktienpakets verkauft hatte. Eingestiegen war er bei dem internationalen Groß- und Einzelhandelsunternehmen und Anbieter von Logistik- und Serviceleistungen im Pharma- und Gesundheitssektor im 3. Quartal 2022 und konnte bei dem früher als Gehe und dann als Celesio bekannten Unternehmen einen erfreulichen Gewinn einstreichen.

Ebenfalls ausgemustert hat Buffett die Aktien von Marsh & McLennan, einem globalen Anbieter von Beratungsleistungen in den Bereichen Risiko, Strategie und Humankapital, für den weltweit rund 76.000 Mitarbeiter in über 130 Ländern arbeiten. Der Einstieg erfolgte in der 2. Jahreshälfte 2020 und Buffett dürfte seinen Einsatz beinahe verdoppelt haben.

Weiter abverkauft hat Buffett seine Position bei General Motors wo er nach 20 % im Vorquartal nun sogar 45 % abstieß, sowie weitere 40 % am international tätigen Chemieunternehmen Celanese und sogar 60 % am US-Versicherungsunternehmen Globe Life.

Um gut ein Viertel aufgestockt hat Buffett sein Aktienpaket beim Kreditkartendienstleister Capital One Financial, nachdem er hier im Vorquartal erstmals zugegriffen hatte. Deren Aktienkurs leidet unter den wachsenden Wirtschaftssorgen, doch Buffett greift antizyklisch zu. Die Wirtschaft in den USA zeigt sich weiter von der robusten Seite, doch die Verschuldung der Haushalte nimmt deutlich zu – vor allem bei den Kreditkartenschulden. Die höheren Zinsen haben sich vor allem hier bemerkbar gemacht, so dass die Kreditgeber prächtig verdienen. Solange die Kreditausfälle nicht dramatisch zunehmen.

Neu eingestiegen ist Buffett in den Bausektor, genauer gesagt bei drei US-Hausbauern. D.R. Horton ist der größten amerikanische Hausbauer ein und Buffett kaufte im 2. Quartal fast 6 Mio. Anteile, die es auf rund 725 Mio. USD bringen. Das Unternehmen baut und verkauft Einfamilien- und Mehrfamilien-Mietshäuser in 33 US-Bundesstaaten und verfügt über ein breit gefächertes Produktportfolio mit Verkaufspreisen von 200.000 bis über 1 Mio. USD. NRV baut und vertreibt Häuser unter den Marken Ryan Homes, NVHomes und Heartland Homes und verfügt auch über eine Abteilung für Bauprodukte, eine Tochtergesellschaft für Hypotheken und eine Tochtergesellschaft für Abwicklungs- und Eigentumsdienstleistungen. Die erworbenen 11.112 Aktien bringen es bei einem Aktienkurs von knapp 6.100 USD auf einen Beteiligungswert von über 67 Mio. USD. Der dritte Kauf betraf die Lennar Corp, die Eigenheime in den gesamten USA errichtet und daneben auch Finanzdienstleistungen anbietet, darunter Hypothekenfinanzierungen, Rechtsschutzversicherungen und Abschlussdienstleistungen. Die erworbenen rund 152.500 Aktien bringen bei einem Kurs von 103 USD aktuell rund 15,7 Mio. USD auf die Waage. Buffetts Einstieg erfolgte während einer der stärksten Krisen des US-Immobilienmarkts mit deutlich gestiegenen Zinsen und Preisen bei einer stark eingebrochenen Nachfrage, vor allem bei Neubauten. Teilweise waren in einigen Regionen gebrauchte Immobilien teurer als Neubauten. Doch die Nachfrage bei den Bauunternehmen zieht spürbar wieder an und die Auftragsbücher füllen sich. Der Pessimismus war wohl zu hoch und so könnte Buffetts antizyklischer Einstieg sich als Glücksgriff erweisen.

Was Buffetts 13F-Formular nicht zeigt, ist seine Beteiligung am chinesischen Elektroauto-Hersteller BYD. Diese Aktien werden über die Berkshire-Tochter BH Energy gehalten; der 20-prozentige Anteil wurde 2008 für 230 Mio. USD gekauft und legte in der Spitze im Juni 2022 auf 9,5 Mrd. USD zu. Hier hatte Berkshire eine jährliche Rendite von 30 % erzielt und seitdem reduziert man seinen Anteil kontinuierlich – zuletzt am 2. Mai von 10,05 auf 9,87 %. Berkshire hält nun noch 108 Mio. H-Aktien von BYD.

Zudem war Buffett im Sommer 2020 und damit mitten im Corona-Absturz bei den fünf großen japanischen Handelshäusern Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo mit jeweils rund 6 % eingestiegen und im 1. Quartal 2023 die Positionen auf jeweils rund 7,4 % Anteil aufgestockt. Die Wetten haben sich bisher für ihn ausgezahlt und Buffett äußerte sich derart, dass er – in Absprache mit den Unternehmenslenkern – seinen Bestand durchaus auch auf bis zu 9,9 % ausbauen würde. Japanische Unternehmen seien "immer eine Überlegung wert", meinte er und die fünf Handelshäuser stellen einen breiten Querschnitt durch die gesamte japanische Wirtschaft dar.

Top Positionen zum Ende des 2. Quartals 2023

Am 30. Juni 2023 hatte Buffett 49 Aktienpositionen im Depot und damit drei mehr als bisher. Der Gesamtwert seines Aktienportfolios lag Ende des 3. Quartals bei 348 Mrd. USD gegenüber 325 Mrd. drei Monate zuvor.

Allerdings steht das US-Aktienportfolio zusammen mit dem Cash-Bestand lediglich für etwa die Hälfte der Vermögenswerte von Berkshire Hathaway. Hinzu kommen noch die vielen nicht börsennotierten Tochterunternehmen sowie einige Anleihen und ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

Buffetts Depot ist stark fokussiert: Die fünf Top-Aktien stehen für knapp 80 % des Gesamtwerts. Und so sieht die Verteilung Ende des Quartals aus: Technologieaktien bringen es auf 53,3 % (Q1: 48,7 %) vor Finanzwerten mit 21,9 % (Q1: 22,5 %). Defensive Konsumwerte behaupten den dritten Rang mit 11 % (Q1: 12,3 %) vor Energiewerten mit 9,3 % (Q1: 10,7) vor Kommunikationswerten mit 2,2 % (Q1: 3,2 %).

Alter und neuer Depotspitzenreiter ist Apple. Der Iphone-Konzern steht nun für 51 % von Berkshires Aktienportfolio, nachdem es Ende des Vorquartals noch 46,5 % waren. Dank deren ausgedehnter Aktienrückkäufe steigt Buffetts Anteil auch ohne eigenes Zukaufen weiter an von 5,82 auf inzwischen 5,86 %.

Die Bank of America bringt 8,5 % auf die Waage und die drittplatzierte American Express 7,6 %. An dem Kreditkartenpionier hält Buffett mehr als 20 % und mit 29 Jahren Zugehörigkeit ist es Buffetts zweitälteste Position im Depot. Direkt dahinter folgt mit Coca-Cola die dienstälteste Position, die Buffett noch in seinem Depot hat; hier griff er erstmals vor 34 Jahren zu.

Mit inzwischen 35 Jahren Zugehörigkeit ist die mit 6,9 % viertplatzierte Beteiligung an Coca-Cola Buffetts älteste noch im Portfolio vorhandene Position, während der Energieriese Chevron wegen der anhaltenden Verkäufe bereits im Vorquartal auf den fünften Rang zurückgefallen war. Mit 5,6 % Gewichtung liegt er aber noch immer deutlich vor der erneut aufgestockten Occidental Petroleum, die es auf 3,8 % bringen. Es folgt Kraft Heinz vor der Ratingagentur Moody’s, die mit 24 Jahren Buffetts drittälteste Position ist. Neuer Neunter ist HP, nachdem Activision Blizzard durch den weitgehenden Verkauf aus der Top 10 gefallen ist. In diese ist dafür Dialysespezialist DaVita zurückgekehrt, an dem Buffett schon länger fast 40 % der Anteile hält.

Im Fokus: Buffett und das liebe Geld

Der „weiße Elefant“ im Raum ist Buffetts weiter ansteigender Cash-Berg. Dieser ist Ende Juni auf 147,4 Mrd. USD angewachsen nach 130,6 Mrd. Ende März und 128,6 Mrd. Ende 2022. Das ist ein neuer Rekord und angesichts der fulminanten Börsenrallye im 1. Halbjahr, dem bevorstehenden 'launischen Börsenherbst', herausfordernder Wirtschaftslage und wieder haussierender Crash-Prognosen deuten Beobachter dies gern als Buffetts Vorbereitung auf einen drohenden Börsencrash.

„Cash ist immer eine wichtige Reserve, um investieren zu können, wenn andere verkaufen müssen.“

(Warren Buffett)

Obwohl Buffett selbst, genauso wie Charlie Munger, gerne auf die Vorteile von Cash in Schnäppchenzeiten hinweist, gibt es eine Reihe von weiteren Gründen, die den wachsenden Cash-Berg erklären.

Zunächst stellt der absolute Betrag seines Cash-Bestands durchaus ein Rekordniveau dar, doch der Cash-Anteil am Gesamtvermögen von Berkshire ist seit Jahren ziemlich konstant, denn auch der Wert der Vermögensanlagen ist ebenfalls gestiegen. Genau genommen liegt Buffetts Cash-Quote mit 14,2 % auf dem Niveau der letzten 25 Jahre und sogar unter dem von 2016 bis 2021. Des Weiteren wächst das Versicherungsbusiness von Berkshire und da Berkshire die meisten seiner Versicherungstöchter in seiner eigenen Bilanz voll konsolidiert, müssen auch deren regulatorisch vorgeschriebene Cash-Reserven zur jederzeitigen Befriedigung von Schaden-Auszahlungen in Berkshires Bilanz aufgeführt werden. Berkshire wird inzwischen als 'systemrelevant' eingestuft und muss daher noch höhere (Eigen-) Kapitalanforderungen erfüllen als seine Wettbewerber.

Zudem erklärte Buffett, Berkshire werde immer so liquide sein, dass das Unternehmen zu keinem Zeitpunkt jemals auf externe Finanzhilfen angewiesen sein wird. Dieser Grundsatz galt in der Globalen Finanzkrise 2008/09 ebenso wie in der Corona-Pandemie 2020/21 und er hat auch angesichts der aktuell herausfordernden Wirtschafslage Bestand. Daher ist eine Cash-Quote von noch nicht einmal 15 % überhaupt nichts Ungewöhnliches für ihn bzw. Berkshire und auch viele andere Unternehmen erreichen ähnliche Niveaus. Auch wenn diese natürlich nicht an die absoluten Größenordnungen von Berkshire heranreichen.

„Cash ist für ein Unternehmen wie Sauerstoff für einen Menschen: Man denkt nicht daran, wenn es vorhanden ist, aber man kann an nichts anderes mehr denken, wenn es ausgeht.“

(Warren Buffett)

Und dann hat sich Buffett auch schon mehrfach derart geäußert, dass er noch niemals eine Investmententscheidung aufgrund makroökonomischer Faktoren getroffen habe, sondern immer auf das einzelne Unternehmen bewerte und dessen Aktien kaufe, wenn sie deutlich unter dem von ihm ermittelten fairen Wert liegen.

"Wir besitzen Aktien auf der Grundlage unserer Erwartungen hinsichtlich ihrer langfristigen Geschäftsentwicklung und nicht, weil wir sie als Vehikel für zeitnahe Marktbewegungen betrachten. Dieser Punkt ist entscheidend: Charlie und ich sind keine Stockpicker, sondern Businesspicker."

(Warren Buffett)

Es liegt also auf der Hand, dass Berkshires wachsender Cash-Berg wenig mit Marktrisiken zu tun hat und er ist somit auch kein Misstrauensvotum Buffetts gegen die Börse ist. Er ist vielmehr eine schlichte Notwendigkeit aufgrund von Berkshires Business, sowohl hinsichtlich der Versicherungen als auch des operativen Geschäfts der vielen weiteren Beteiligungen, wie der Eisenbahn BNSF oder des Energieversorgers BH Energy (früher MidAmerican Energy).

Andererseits würde dies Buffett nicht hindern, einen Teil seines Cashs einzusetzen, wenn sich ihm günstige Kaufgelegenheiten bieten. Denn er sagte auch: "Gelegenheiten kommen unregelmäßig. Wenn es gerade Gold regnet, stell einen Eimer vor die Tür und keinen Fingerhut".

Es gibt viele gute Gründe, weshalb Anleger seit Jahrzehnten auf die Expertise von Warren Buffett vertrauen und sein Unternehmen hat wohl mehr Menschen zu Millionären gemacht als sonst eines. Sein Anlagestil ist zeitlos, auch wenn sich die Rahmenbedingungen immer wieder verändern. Mit Berkshire-Aktien konnte man die letzten 70 Jahre nichts falsch machen. Und bisher gibt es kaum Anzeichen dafür, dass sich daran so schnell etwas ändern sollte.

Eigene Positionen: Apple, Berkshire Hathaway, Moody‘s

Bildherkunft: AdobeStock_601768521