Top-Anlagefavoriten für 2025: Diesen drei Aktien aus Europa traut Barclays am meisten zu

Die Experten von Barclays haben sich die europäischen Märkte mit Blick auf die Aussichten im kommenden Jahr genau angesehen. In einem komplexen Marktumfeld streicht das Finanzinstitut 14 Aktien als Favoriten heraus. TraderFox berichtet und verrät, welche drei dieser Aktien Barclays in 2025 dank Kurspotenzialen von 36 % bis 42 % für besonders vielversprechend hält.

In ihrem Prognosebericht 2025 betonen die europäischen Aktienstrategen von Barclays Capital, dass die Wahl von Donald Trump einen Regimewechsel für die Weltwirtschaft und die Märkte darstellt, der nach ihrer Ansicht zu erhöhter Volatilität führen dürfte. Der Ausblick hängt demnach weitgehend davon ab, wie die „Trumponomics“ umgesetzt werden. Vorerst bleiben die Zinssenkungen der Zentralbanken inmitten einer robusten Weltwirtschaft ein gutes Umfeld für Aktien, heißt es aber gleichzeitig.

Die zitierten Strategen erwarten, dass die Performance 2025 zu Anfang des neuen Jahres gut und insgesamt weniger konzentriert ausfallen wird, da die Reflationierung zunächst das US-Wachstum und die Gewinnerwartungen ankurbeln wird. Das Ausmaß und die Geschwindigkeit, mit der eine restriktivere Einwanderung, Steueränderungen, Zölle und Deregulierung umgesetzt werden, könnten jedoch zu unterschiedlichen Wachstums- und Inflationsergebnissen führen.

Da es in Sachen Bewertung in den von Überschwang betroffenen Marktsegmenten nur noch wenig Luft nach oben gebe, dürften es Aktien im Jahr 2025 auf globaler Basis schwer haben, wieder überdurchschnittliche risikobereinigte Renditen zu erzielen. Im Vergleich zu Anleihen, Barmitteln und Krediten seien sie aber immer noch günstig. Und trotz der bereits recht hohen Positionierung der Anleger bei Aktien stecke in den Geldmarktfonds noch trockenes Pulver, das eingesetzt werden könne, wenn die „animalischen Geister“ der Marktteilnehmer entfesselt werden sollten. Eine reflationäre Politik bedeute dabei, dass zyklische Werte und Substanzwerte besser funktionieren sollten als Aktien mit anleiheähnlichen Merkmalen (bond proxies).

Europa bleibt laut Barclays Capital aufgrund des Risikos von US-Zöllen, des schwachen Wachstums in China und der schleppenden Binnenkonjunktur unter Druck. Das Gewinnwachstum werde wahrscheinlich bescheiden ausfallen, so dass die USA weiterhin als Anlagedestination bevorzugt werden dürfte. Aktien aus den USA seien jedoch nicht billig, und die extreme Streuung zwischen vermeintlichen Gewinnern und Verlierern seit der Wahl bedeute, dass die Trump-Politik bereits eingepreist sei. Günstige Bewertungen, eine geringere Positionierung, ein schwächerer Euro und das Potenzial für Reformen in Deutschland und Frieden in der Ukraine könnten im Wettstreit mit den USA aber helfen, die Aussichten für Europa zu verbessern.

Ungeachtet des zuvor skizzierten Hintergrunds hebt Barclays Capital 14 mit „Übergewichten“ bewertete Aktien aus Europa hervor, von denen die Analysten des zitierten britischen Finanzinstituts mit Blick auf deren Aussichten im Jahr 2025 überzeugt sind und die sie für sich alleine betrachtet als werthaltig einstufen. Diese Titel haben ein durchschnittliches Kurspotenzial von 25 % und umfassen (in der Reihenfolge des Kurspotenzials) Shell, Be Semiconductor, AstraZeneca, IAG, Anglo American, Spectris, SBM Offshore, Unibail, Schneider Electric, Ferrari, NatWest, Saint-Gobain, Hermes und Zurich Insurance. Nachfolgend fassen wir zusammen, basierend auf welchen Kaufargumenten Barclays Capital den Aktien von Shell, BE Semiconductor, AstraZeneca das meiste Aufwärtspotenzial zutraut.

Barclays-Topfavorit Nr. 3: AstraZeneca (Kursziel 140 britische Pence – 36 %-Aufwärtspotenzial bei Studienvorlage am 18.11.)

Seit Beginn der Amtszeit des derzeitigen CEO Pascal Soriot im Jahr 2014 hat sich AstraZeneca von einem weitgehend auf die Primärversorgung ausgerichteten mittelgroßen Pharmaunternehmen zu einem globalen FuE-getriebenen Kraftpaket entwickelt, das heute einige der größten Onkologie-Medikamente der Welt verkauft.

Das Unternehmen vertreibt derzeit eine Reihe von Multi-Blockbuster-Medikamenten (d. h. mehr als 1 Mrd. USD Umsatz pro Jahr) gegen Krebs, darunter Tagrisso gegen Lungenkrebs, Enhertu gegen Brustkrebs, Lynparza gegen Eierstockkrebs, Imfinzi gegen eine Vielzahl solider Tumore und Calquence gegen Blutkrebs. Das Onkologiegeschäft des Unternehmens wird durch sein Biopharmaziegeschäft ergänzt, das über starke Geschäftsbereiche in den Bereichen Diabetes, seltene Krankheiten, Herz-Kreislauf-Erkrankungen und Atemwegserkrankungen verfügt.

Nach Meinung der zuständigen Analysten ist jetzt ein überzeugender Einstiegszeitpunkt bei AstraZeneca, da das Jahr 2025 ein Jahr mit bahnbrechenden Katalysatoren zu werden scheint. Auf seinem Investorentag im Mai 2024 stellte AstraZeneca ein Umsatzziel von 80 Mrd. USD für 2030 vor, das um mehr als 10 Mrd. USD über den damaligen Konsensprognosen lag. Etwa einen Monat später wies CEO Soriot darauf hin, dass das Unternehmen angesichts der Anzahl der Katalysatoren, die es für 2025 in Aussicht gestellt hat, relativ gut einschätzen kann, ob dieses Ziel bis Ende nächsten Jahres erreicht werden kann oder nicht.

Auf dem Investorentag identifizierte AstraZeneca sieben Programme mit einem Spitzenumsatzpotenzial von mehr als fünf Mrd. USD, und wir werden laut Barclays Capital im zweiten Halbjahr 2025 wichtige Ergebnisse aus drei dieser Programme erhalten: AVANZAR, ein P3-Programm für Dato-DXd bei nicht-kleinzelligem Lungenkrebs, SERENA-6, ein P3-Programm für den wichtigen Brustkrebswirkstoff Camizestrant, und BaxHTN, eine P3-Studie für Baxdrostat bei behandlungsresistenter Hypertonie. Man ist der Ansicht, dass AstraZeneca mit hoher Wahrscheinlichkeit bei genügend dieser Studien erfolgreich sein wird, um die längerfristigen Konsensprognosen nach oben zu korrigieren.

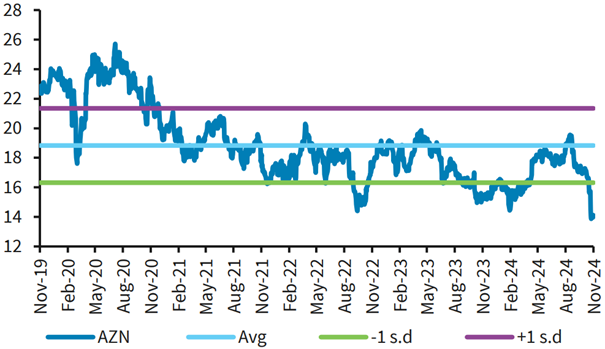

Darüber hinaus werden die Aktien jetzt mit einem starken Abschlag gegenüber der jüngsten Vergangenheit gehandelt. Am 30. Oktober wurde bekannt gegeben, dass der Leiter des Unternehmens in China inhaftiert wurde, woraufhin am 5. November ein lokaler Nachrichtenartikel folgte, in dem darauf hingewiesen wurde, dass die chinesische Regierung eine umfassende Untersuchung über angeblich betrügerische Praktiken des Unternehmens durchführt.

Dies hat seit dem 29. Oktober zu einem starken Rückgang des Aktienkurses geführt, so dass die Aktien jetzt mit dem 13,6-fachen des für 2025 erwarteten Gewinns je Aktie gehandelt werden, was einem drei Mal so hohen Abschlag gegenüber dem Fünfjahresdurchschnitt entspricht. Barclays räumt zwar ein, keinen großen Einblick in das Ergebnis der chinesischen Untersuchung zu haben, aber angesichts der Tatsache, dass China 13% des Umsatzes ausmacht und langsamer wächst als der Rest des Unternehmens (und das bei unterdurchschnittlichen Margen), ist man der Meinung, dass die aktuelle Bewertung ein wahrscheinliches Worst-Case-Szenario einkalkuliert hat.

Entwicklung des KGVs von AstraZeneca auf Basis der Gewinnschätzungen für die nächsten zwölf Monate

Quellen: Barclays, Bloomberg Research

Barclays-Topfavorit Nr. 2: BE Semiconductor (Kursziel 160 Euro – 36 %-Aufwärtspotenzial bei Studienvorlage am 18.11.)

BE Semiconductor soll laut Barclays Capital von der anhaltenden branchenweiten Expansion im Bereich Advanced Packaging zu profitieren. Advanced Packaging bietet Chipherstellern die Möglichkeit, die Energieeffizienz und die Leistung von Hochleistungs-Rechenanwendungen zu erhöhen, sei es durch den Einsatz von Chiplets in fortschrittlichen Logikprozessoren oder in High-Bandwidth-Memory (HBM).

Besi hat eine marktbeherrschende Stellung beim Hybrid-Bonding und das Potenzial, in den Bereich des Thermal Compression Bonding (TCB) zu expandieren - zwei der fortschrittlichsten Versionen des Advanced Packaging. Angesichts der Erwartungen hinsichtlich der Einführung des Hybridbondens und der Erholung des Kerngeschäfts, die sich nun in einer besseren Position befinden, der Dynamik des Hybridbondens, die ein starkes Wachstum im Jahr 2025 unterstützt, und der glänzenden mittelfristigen Wachstumsaussichten, raten die Analysten bei diesem Titel zum Übergewichten .

Ein von drei Anlagethese lautet, dass Core die Talsohle erreicht hat und eine Erholung ansteht. Besi reagiert den Angaben zufolge sehr empfindlich auf den Halbzyklus. Eine Erholung im Kerngeschäft (das den Großteil der Einnahmen aus dem Ausrüstungsgeschäft ausmacht) sei nach wie vor schwer zu erreichen, da die Endnachfrage weiterhin schwach sei. Die Aussichten auf eine Erholung seien nach wie vor gering, aber die Analysten sehen das Geschäft als am Boden liegend an und prognostizieren eine gewisse Erholung in zweiten Halbjahr 2025. Zusammen mit dem erwarteten Umsatzwachstum im Bereich Hybridverklebung sieht man für Besi im Jahr 2025 ein Gesamtumsatzwachstum von 25 %.

Zweitens seien die Erwartungen am Markt jetzt vernünftiger. Die Vorhersagen in Bezug auf die Hybridkautionseinnahmen von Besi wurden zu Beginn des laufenden Jahres zurückgesetzt. In ähnlicher Weise seien die Erwartungen hinsichtlich einer Erholung im Kerngeschäft nun bis ins Jahr 2025 verschoben worden. Daher gestalte sich die Erwartungshaltung unter den Marktteilnehmern jetzt vorteilhaft, womit inzwischen mehr Aufwärts- als Abwärtsrisiken einhergehen sollten, falls sich eine Erholung einstelle.

Die Adaption des Hybrid-Bonding habe im Laufe des Jahres eine beruhigende Dynamik gesehen, da die großen Logikanbieter im Laufe des Jahres 2024 Tools bestellten, da ihre Kunden Chiplet-Architekturen mit Hybrid-Bonding einführen. Laut Barclays Capital könnten sich in den nächsten sechs bis zwölf Monaten auch positive Anzeichen für die Einführung von Hybridbonding bei High-Bandwidth-Memory (HBM) einstellen.

Die Analysten bewerten Besi mit einem KGV-Ziel für 2026 von 35x, was einen Aufschlag gegenüber der Vergleichsgruppe darstellt. Man hält einen solchen Aufschlag für gerechtfertigt, da Besi einen dominanten Anteil am Hybrid-Bonding hat und relativ stark im schnell wachsenden Advanced-Packaging-Markt engagiert ist, vor allem bei fortgeschrittenen Knotenpunkten. Nach Ansicht von Barclays werden die Investitionen in fortschrittliche Verpackungskapazitäten durch fortschrittliche Logik und Speicher fortgesetzt, was die mittelfristigen Wachstumsaussichten von Besi unterstützt.

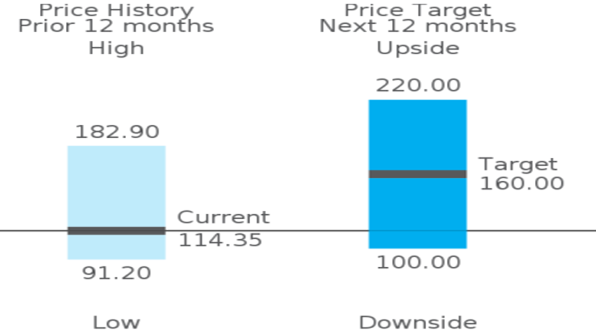

Kursspanne der vergangenen zwölf Monate versus von Barclays erwartetes Kurs-Auf- und Abwärtspotential auf Sicht von zwölf Monaten

Quellen: Barclays, Bloomberg Research

Barclays-Topfavorit Nr. 1: Shell (Kursziel 36 britische Pfund – 42 %-Aufwärtspotenzial bei Studienvorlage am 18.11.)

Barclays glaubt, dass Shell bis 2025 sowohl Value als auch Momentum zu bietet hat. Der Öl- und Gaskonzern sei aufgrund seiner starken operativen Dynamik, seiner robusten Cashflow-Generierung und seiner attraktiven Aktionärsrenditen ein überzeugender Titel für 2025.

So sei das Unternehmen den eigenen Angaben zufolge auf dem besten Weg, bis 2025 mehr als 500 kboe/d (thousand barrels of oil equivalent per day - tausend Barrel Öläquivalent pro Tag) zu produzieren und gleichzeitig erhebliche Kosteneinsparungen zu erzielen. Zudem konzentriere sich das Management weiterhin auf Kosteneinsparungen mit dem Ziel, die Kosten bis Ende 2025 um zwei bis drei Mrd. USD pro Jahr zu senken; 1,7 Mrd. USD wurden demnach bereits Ende des zweiten Quartals 2024 erreicht.

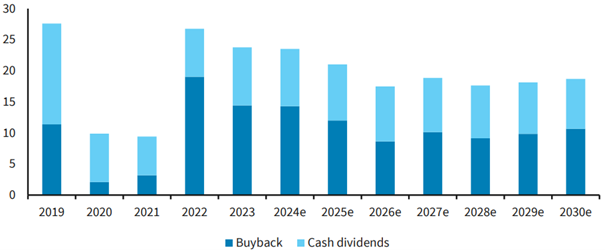

Es werde erwartet, dass diese operative Leistung zu einer robusten Cashflow-Generierung beitragen wird. Shell rechnet mit einem zehnprozentigen jährlichen Wachstum des freien Cashflows pro Aktie zwischen 2022 und 2025 und einem jährlichen Anstieg des absoluten freien Cashflows um 6 % bis 2030. Darüber hinaus habe sich Shell verpflichtet, seine Aktionäre mit einer Ausschüttungsprognose von 30 % - 40 % des Cashflows aus dem operativen Geschäft zu belohnen, was nach den Schätzungen von Barclays eine Gesamtbarrendite von 10 % bei einem Ölpreis von 70 USD je Barrel bedeute.

Konkret prognostiziert man Aktienrückkäufe in Höhe von 12 Mrd. USD und eine Dividende von etwa 8,5 Mrd. USD. Die Analysten gehen daher davon aus, dass die Bilanz im nächsten Jahr gesund bleiben wird und die Nettoverschuldung mit 35,2 Mrd. USD zum Ende des dritten Quartals 24 den niedrigsten Stand seit 2015 erreicht.

Diese Faktoren zusammengenommen unterstreichen den Angaben zufolge das starke Investitionspotenzial von Shell für das Jahr 2025. Shell wird seine nächste mittelfristige Strategie während eines Kapitalmarkttages im Juni 2025 bekannt geben.

Shells Gesamt-Barmittelrückfluss an die Aktionäre, in Mrd. USD

Quellen: Barclays, Bloomberg Research

Bildherkunft: AdobeStock_467429016