Trendfolge-Investoren aufgepasst: Diese drei Branchen mit relativer Stärke und neuen Zwischenhochs bieten Chancen

Mit dem EuroStoxx 50 ist der Leitindex der Eurozone in der Vorwoche um 4,44 % abgesackt. Doch der akute Schwächeanfall betrifft längst sich nicht alle Marktsegmente. Drei Stoxx-600-Branchenindizes rückten in der Vorwoche vielmehr unbeirrt davon auf neue Zwischenhochs vor. Trendfolge-Investoren lässt dies aufhorchen, versprechen intakte Aufwärtstrends und relative Stärke zum Gesamtmarkt doch weiteres Aufwärtspotenzial. TraderFox berichtet und verrät, welches Branchen-Trio derzeit mit starken Chartbildern glänzt.

„The trend is your friend“ - so lautet eine der bekanntesten Börsenweisheiten. Aber was verbirgt sich hinter dieser scheinbar einfachen Aussage? Sie basiert letztlich auf der Annahme, dass eine bestehende Aufwärtsbewegung an den Märkten oft ein Indikator dafür ist, dass sich diese Bewegung auch weiterhin fortsetzt. Denn oft verstärken sich Trends von selbst, da immer mehr Anleger auf den Zug aufspringen.

Um die Grundidee zu verdeutlichen, hilft es auch, wenn man den „Der Krug geht so lange zum Brunnen, bis er bricht“ freier interpretiert als in der Originalbedeutung. Denn es ist in der Regel so, dass ein Krug nicht zerbricht, sondern die Chance relativ groß ist, dass man damit heil bis zum Brunnen und wieder zurückkommt, zumindest, sofern kein unerwarteter Unfall passiert.

Dieses Gedankengut mündet auch darin, dass viele charttechnisch orientierte Anleger bevorzugt auf Aktien setzen, die mit intakten langfristigen Aufwärtstrends aufwarten können. Interessant sind Titel mit so einem Chartbild, weil solche Trends auf eine positive Marktstimmung hinweisen. Ein stabiler Aufwärtstrend signalisiert Nachfrage, wobei das wiederum oft auf der Annahme guter Geschäftsaussichten oder auf einer sich zumindest verbessernden Geschäftslage basiert. Investoren erhoffen sich durch das Mitmischen in einer Aufwärtsbewegung, von weiteren Kursgewinnen zu profitieren und gleichzeitig das Risiko zu minimieren, da der Trend Kursstärke demonstriert.

Alles das gilt auch für das Konzept der sogenannten relativen Stärke, welche die Performance im Vergleich zu einem Index oder gegenüber anderen Aktien misst. Die These, dass Aktien mit relativer Stärke besonders aussichtsreich sind, basiert erneut auf der Idee, dass sich Aktien, die in der Vergangenheit besser entwickelt haben als der Markt oder andere Aktien, tendenziell auch in Zukunft besser entwickeln könnten. Wer an diese Vorgehensweise glaubt, setzt darauf, dass an den Aktienmärkten Gewinner tendenziell Gewinner bleiben.

Die skizzierten Überlegungen lassen sich natürlich nicht nur auf Einzelaktien, sondern auch auf Branchenebene anwenden. Das heißt, Branchen mit relativer Stärke, die gerade die Intaktheit ihrer jeweiligen Aufwärtstrends mit neuen Zwischenhochs als intakt untermauert haben, können als besonders aussichtsreich eingestuft werden.

Ein Stoxx-Branchentrio trotzt der jüngsten Marktschwäche

Interessanterweise können mit so einer Ausgangskonstellation auch einige Branchen in Europa aufwarten, obwohl mit dem EuroStoxx 50 der Leitindex der Eurozone in der Vorwoche gleich um 4,44 % abgesackt ist.

Ausgewählte Marktsegmente konnten sich diesem Abwärtssog jedoch erfolgreich entziehen, wobei wir nachfolgend insbesondere drei Branchen herausstellen, die derzeit in Sachen Charttechnik mit ganz besonders vielversprechenden Konstellationen aufwarten.

Charttechnik-Branchenfavorit Nr. 1: STOXX Europe 600 Real Estate Performance-Index

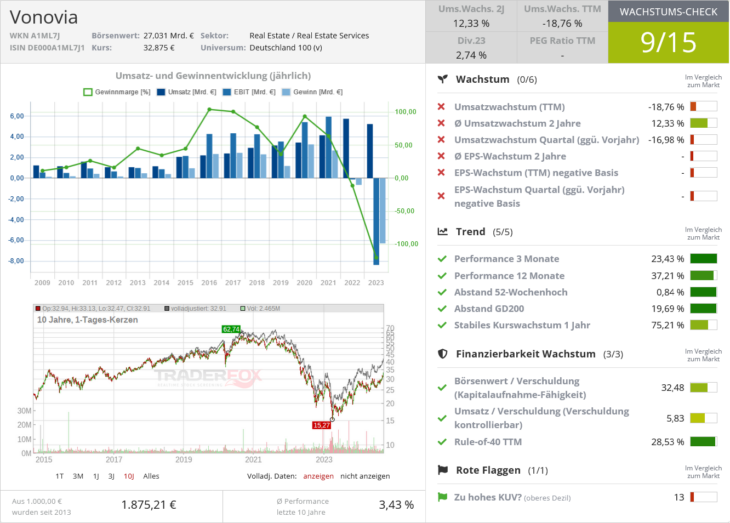

Der STOXX Europe 600 Real Estate Performance-Index scheint nach einer vorangegangenen Korrekturbewegung eine anschließend vollzogene Bodenbildung erfolgreich abgeschlossen zu haben. Jedenfalls ist dieser Immobilienaktien-Index seit Oktober 2023 im Aufwind. Auf Sicht eines Monats ergibt sich ein Plus von 10,18 % auf Sicht von zwölf Monaten von 28,38 %. Unter den Indexschwergewichten können deutsche Vertreter wie Vonovia oder LEG Immobilien mit einer zuletzt ebenfalls positiven charttechnischen Entwicklung überzeugen.

Quelle: Wachstums-Check TraderFox

Die Gewinnschätzungen für den Immobiliensektor (2025) wurden in den letzten drei Monaten laut DZ Bank um 1,5 % nach oben revidiert. Auch die Erwartungen für 2026 wurden erhöht (1,6 %). Die erwartete Gewinnsteigerung bei Immobilienwerten für die nächsten zwei Jahre (CAGR) beträgt 3,9 %. Rückenwind verspüren die zinssensitiven Branchenvertreter natürlich dank der von der EZB bereits eingeleiteten Leitzinswende nach unten, wobei man am Markt schon im September mit der nächsten Zinssenkung rechnet.

Charttechnik-Branchenfavorit Nr. 2: STOXX Europe 600 Telecommunications Performance-Index

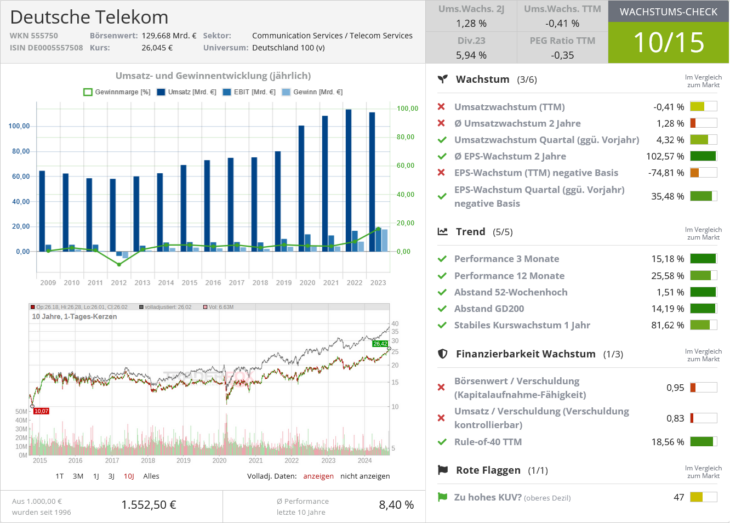

Für den STOXX Europe 600 Telecommunications Performance-Index ist ein Monatsplus von 8,83 % zu konstatieren sowie ein Zwölfmonatsplus von 21,83 %. Hier scheint ein bisheriger Seitwärtstrend erfolgreich nach oben hin verlassen worden zu sein, wobei sich daraus laut Chartlehre theoretisch weiteres Aufwärtspotenzial ergibt. In einer besonders konstruktiven Verfassung präsentiert sich auch in diesem Fall mit der Deutschen Telekom ein Indexvertreter aus Deutschland.

Quelle: Wachstums-Check TraderFox

Die Gewinnschätzungen für den Telekommunikationssektor (2025) wurden nach Angaben der DZ Bank in den vergangenen drei Monaten zwar um 2,9 % nach unten revidiert. Auch die Erwartungen für 2026 wurden gesenkt (-3,1 %). Die erwartete Gewinnsteigerung bei Telekommunikationsunternehmen für die nächsten zwei Jahre (CAGR) beträgt aber 8,5 %. Wegen einer im Schnitt hohen Verschuldung gilt auch dieser Sektor als Profiteur sinkender Zinsen, wobei ein weiterer Vorteil bei sinkenden Anleiherenditen in durchschnittlich respektablen Dividendenrenditen besteht.

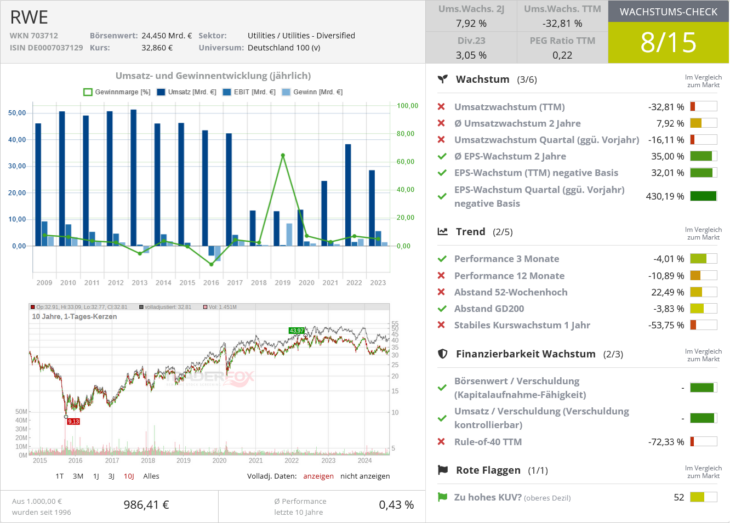

Charttechnik-Branchenfavorit Nr. 3: STOXX Europe 600 Utilities Performance-Index

Der STOXX Europe 600 Utilities Performance-Index kann mit einem der besten Langfrist-Charts auf Branchenebene in Europa aufwarten. Denn letztlich ziehen hier die Kurse schon seit Ende 1987 relativ stetig nach oben. Jedenfalls ist ein überzeugender langfristiger Aufwärtstrend zu attestieren, der am vergangenen Freitag mit einem neuen Zwischenhoch untermauert wurde. Auf Einmonatsbasis ergibt sich ein Anstieg von 8,67 % und auf Zwölfmonatsbasis von 16,84 %. Deutsche Indexvertreter wie EON oder RWE werden in Bezug auf Performance durch Titel wie Iberdrola aus Spanien oder BWK aus der Schweiz in den Schatten gestellt.

Quelle: Wachstums-Check TraderFox

Die Gewinnschätzungen für den Versorgersektor (2025) wurden gemäß DZ Bank in den letzten drei Monaten um 1,5 % nach oben angepasst. Auch die Erwartungen für 2026 wurden nach oben revidiert (1,3 %). Die erwartete Ergebnisentwicklung bei den Versorgern unterstellt für die nächsten zwei Jahre (CAGR) allerdings ein Minus von 1,1 %, doch auch dieser Sektor ist zinssensitiv und die durchschnittliche Dividendenrendite stimmt. Außerdem hofft man am Markt darauf, dass sich positive Geschäftsimpulse aus der Energiewende verstärkt in den Bilanzen niederschlagen.

Bildherkunft: AdobeStock_224149101