Trump 2.0: Mit diesen 33 Aktien profitieren Anleger von der Rückkehr der Produktion in die USA

Der designierte US-Präsident Donald Trump strebt eine 'Renaissance' der US-Industrie an. Durch eine Rückkehr der Produktion verspricht die US-Reindustrialisierung auch aus Anlegersicht ein Milliarden-Potenzial. Ein US-Reshoring-Index der Societe Generale hat den S&P 500 Index in den vergangenen Jahren klar abgehängt. TraderFox berichtet und nennt die Namen der in dem Index enthaltenen Aktien.

Donald Trump wird bekanntlich der neue US-Präsident. Im Vorfeld der Wahlen machte der Republikaner mit dem brisanten Plan Schlagzeilen, Arbeitsplätze und Fabriken aus dem Ausland in die Vereinigten Staaten zurückzuholen – selbst, wenn es sich dabei um Verbündete wie Südkorea und Deutschland handelt. Wie schon bereits in seiner ersten Amtszeit strebt Trump am, mit steuerlichen Anreizen und geringen Regulierungen ausländische Firmen dazu bewegen, ihre Produktion in die USA zu verlegen. Sein Ziel? Eine „Renaissance der Industrieproduktion“ in den Vereinigten Staaten.

Seine Vision einer wirtschaftlichen Wiederbelebung sieht nicht nur die Ansiedlung ausländischer Produktionsstätten vor, sondern auch harte Konsequenzen für Unternehmen, die sich nicht daran halten. Firmen, die weiterhin im Ausland produzieren und ihre Waren in die USA exportieren wollen, sollen mit hohen Zöllen konfrontiert werden – bis zu 200%, wie Trump im Wahlkampf androhte.

Der Plan Trumps zielt darauf ab, amerikanische Hersteller mit steuerlichen Vorteilen zu belohnen, insbesondere bei Forschung und Entwicklung sowie dem Erwerb von Maschinen. Auch die Unternehmenssteuer für in den USA produzierende Firmen möchte er auf 15% senken. Mit der Schaffung von steuerbegünstigten Zonen auf Bundesland und der Ernennung eines „globalen Produktionsbotschafters“ soll die US-Wirtschaft langfristig gestärkt werden.

US-Reindustrialisierung: Milliarden-Potenzial durch Rückkehr der Produktion"

Auch Chris Snyder, US Multi-Industry Analyst bei Morgan Stanley, warf jüngst einen Blick auf dieses spannende Thema, das aus seiner Sicht die Wirtschaft der USA neu aufzumischen verspricht. Dazu muss man wissen, dass jahrzehntelang die Fertigung ins Ausland verlagert wurde, doch zuletzt kam es mit dem sogenannten „Reshoring“ zu einer Kehrtwende –. Was einst als Trend abgetan wurde, entpuppt sich als strategische Neuausrichtung mit globaler Tragweite und markiert den Beginn einer industriellen Wiederbelebung in den Vereinigten Staaten.

Mit einem Potenzial von 10 Billionen Dollar steht die USA am Anfang einer mehrjährigen Wachstumsphase, die das Industriezeitalter neu entfachen könnte. Der Startschuss kam durch politische Veränderungen wie Zölle und Handelsabkommen, doch die Pandemie hat das wahre Ausmaß der Risiken langer Lieferketten und Abhängigkeiten offengelegt. Jetzt macht der technologische Fortschritt – von Künstlicher Intelligenz bis hin zu fortschrittlicher Robotik – die Produktion vor Ort wieder attraktiv. Die USA, Heimat einer der fortschrittlichsten Tech-Szenen, hat damit die Karten in der Hand, die Fertigung revolutionär neu zu gestalten, so Snyder.

Wer profitiert von dieser Welle? Vor allem High-Tech-Sektoren wie Halbleiter und Pharmazeutika, aber auch Automobil- und Luftfahrtunternehmen. Ein Vorteil für alle: kürzere Lieferketten, weniger rechtliche Hürden und eine widerstandsfähigere Produktion. Die nachhaltige Fertigung gewinnt ebenfalls an Fahrt, dank grüner Anreize und wachsender Nachfrage.

Doch die Auswirkungen gehen weit über den Industriesektor hinaus: Die US-Wirtschaft könnte mit neuem Wachstum aufblühen, Handelsdefizite könnten sich stabilisieren oder gar rückläufig entwickeln. Die industrielle Renaissance hat das Potenzial, Amerikas Wirtschaft auf Jahrzehnte hinaus zu stärken – eine Entwicklung, die aus der Sicht von Morgan Stanley kein Anleger verpassen sollte!

SG US Reshoring Thematic Equity Index: 33 Mitglieder, 2 Neulinge, 3 Absteiger

Die Societe Generale hat zu diesem Thema mit dem SG US Reshoring Thematic Equity Index einen Aktienindex kreiert, der: 1) darauf abzielt, von der Verlagerung von Aktivitäten und von Investitionen in Schlüsselindustrien in den USA zu profitieren, und 2) auch von der US-Finanzpolitik unterstützt wird. Im Rahmen der jährlichen Überprüfung hat das französische Kreditinstitut jüngst zwei Aktien neu hinzugefügt und drei bisherige Indexmitglieder entfernt. Der Index umfasst damit derzeit 33 Titel. Die Aktienauswahl ist auf sieben Schlüsselindustrien ausgerichtet, die für die US-Lieferkette von entscheidender Bedeutung sind.

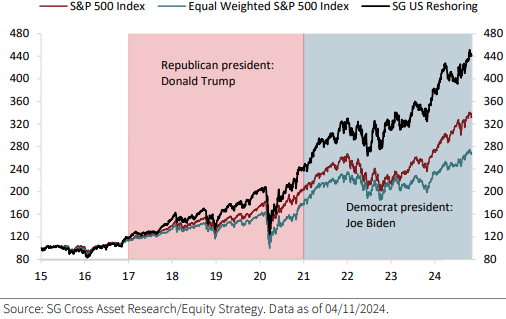

Im vergangenen Jahr hat der thematische US-Reshoring-Aktienindex eine Rendite von 29 % erzielt, während der S&P 500-Index um 33 % zulegte (Stand: 4. November). Längerfristiger betrachtet hat der Index unter der Regierung Biden eine jährliche Rendite von 19 % erzielt und damit sowohl die US-Industriewerte als auch den S&P 500 (12 % auf Jahresbasis) übertroffen. In der ersten Trump-Amtszeit waren es nach der Einführung neuer Zölle plus 13 %, verglichen mit plus 2 % beim US-Industrials-Index sowie plus 9 % p.a. beim S&P 500 Index.

SG US Reshoring Index im Performance-Vergleich

Absolute Renditen des SG US Reshoring thematic equity index im Vergleich zu den Benchmarks

Quellen: SG Cross Asset Research/Equity Strategy. DatEN VOM 04/11/2024

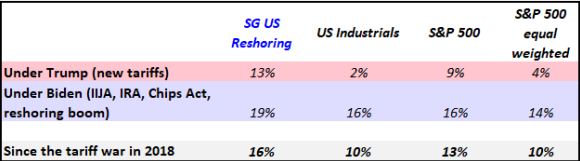

Aus Bewertungssicht wird der Index mit einem marginalen Abschlag gehandelt, denn er kommt auf ein geschätztes KGV auf Sicht der Ergebnisprognosen für die nächsten zwölf Monate von 21,1, verglichen mit dem 21,8-fachen beim S&P 500 und dem 22,7-fachen beim S&P 500 Industrials Index (Stand: 4. November 2024).

Relatives KGV des SG US Reshoring Index gegenüber dem S&P 500 Industrials

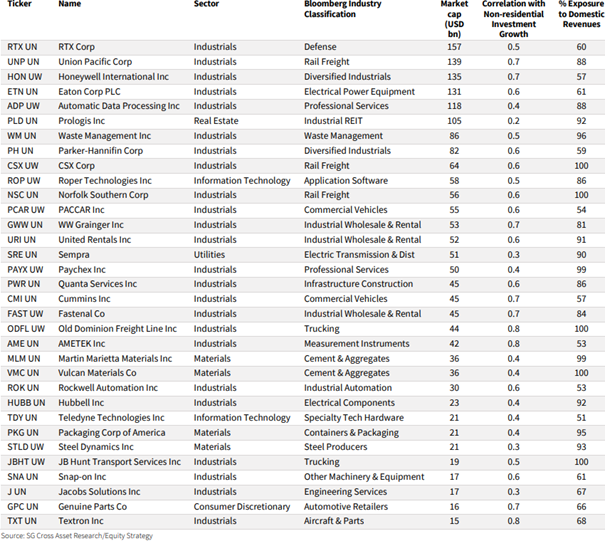

Um ein Exposure gegenüber Reshoring zu erhalten, wählt die Societe Generale aus dem Universum der S&P 500 Unternehmen Aktien von Unternehmen aus, die ein signifikantes Exposure gegenüber der US-Wirtschaft (mindestens 50 % der Umsätze auf dem amerikanischen Markt) und eine hohe Sensitivität gegenüber dem Wachstum der Nichtwohnungsbauinvestitionen aufweisen. Dann identifizieren die zuständigen Experten Unternehmen, die in kritischen Branchen tätig sind, darunter Verteidigung, Informations-/Kommunikationsdienste, Halbleiter, künstliche Intelligenz, autonome Fahrzeuge, Energie, Agrarwirtschaft, Pharmazeutika, erneuerbare Energien, Bergbau und Transport. Diese Branchen werden aufgrund von Schwachstellen wie begrenzten inländischen Produktionskapazitäten, sich verschlechternder Infrastruktur und Qualifikationsdefiziten als kritisch eingestuft.

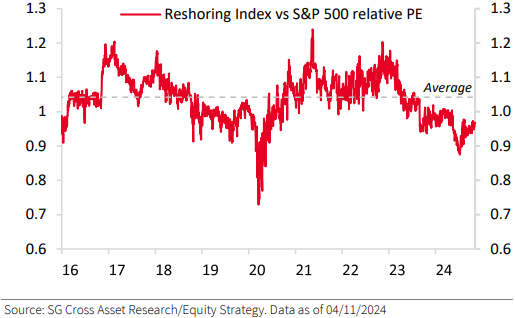

Im Rahmen der jährlichen Überprüfung wurden kürzlich zwei Aktien neu aufgenommen: 1) Eaton Corp PLC (ISIN: IE00B8KQN827 - das Unternehmen stellt technische Produkte für die Industrie-, Fahrzeug-, Bau-, Handels- und Luftfahrtmärkte her) und 2) Hubbell Inc (ISIN: US4435106079 - Das Unternehmen stellt elektrische und elektronische Produkte her).

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Aus dem Index gestrichen wurden dagegen: 1) Westrock Co (übernommen von Smurfit WestRock PLC), 2) Howmet Aerospace Inc (ISIN: US4432011082), da die Aktie jetzt mehr global als lokal in den USA engagiert ist, und 3) Robert Half Inc (ISIN: US7703231032 - im Mai aus dem S&P 500 ausgeschieden). Die nachfolgende Liste zeigt den Index in der aktuell gültigen Zusammensetzung.

Die Zusammensetzung des SG US Reshoring Thematic Equity Index der Societe Generale im Überblick

Bildherkunft: AdobeStock_1036052772