10 spannende Aktien nach der CANSLIM-Strategie von William O'Neil

Liebe Leser,

die CANSLIM-Strategie von William O’Neil hat zahlreiche Trader zu Millionären gemacht. Die Strategie hilft bei der Identifikation potenzieller Top-Performer-Aktien. CANSLIM ist ein Akronym für den siebenstufigen Auswahlprozess zur Identifikation der potenziellen Top-Kursgewinner:

C – Current Big or Accelerating Quarterly Earnings and Sales per Share: William O’Neil achtet auf Anstiege der Quartalsgewinne je Aktie. Im Vergleich zum Vorjahr sollten diese bei mindestens 18 – 20 % liegen.

A – Annual Earnings Increases: Die Gewinne sollten über drei Jahre eine Wachstumsrate von mehr als 25 % aufweisen. Dabei sollte der Return on Equity (ROE) stets größer als 17 % sein.

N – Newer Companies, New Products, New Management, New Highs Off Properly Formed Chart Bases: Um für weiteres Wachstum zu sorgen und große Kursbewegungen auszulösen, braucht es oftmals etwas Neues, das Mehrwert liefert.

S – Supply and Demand: Big Volume Demand at Key Points: Ein überdurchschnittlich hohes Handelsvolumen bei steigenden Kursen ist ein positives Zeichen.

L – Leader or Laggard: Aktionäre sollten auf den Marktführer einer Branche setzen. O’Neil meint damit Unternehmen mit der besten Gewinnentwicklung, einem hohen ROE, hohen Gewinnmargen und einer dynamischen Preisentwicklung.

I – Institutional Sponsorship: Ein gutes Indiz für nachhaltiges Wachstum sind Käufe von institutionellen Investoren.

M – Market Direction: Wenn der Gesamtmarkt sich im Abwärtstrend befindet werden oftmals auch die besten Aktien mit nach unten gezogen. Daher sollte der Einstiegszeitpunkt in einer positiven Marktphase gewählt werden.

Die reine Betrachtung der Fundamentaldaten reicht O’Neil nicht. Ihn interessieren auch charttechnische Informationen, um einen Einstieg zum richtigen Zeitpunkt zu finden. Eine genauere Erklärung von O’Neils Strategie findest du hier.

Tipp: Täglich um 8 Uhr erstellen wir PDF-Dokumente, die die vielversprechendsten Aktien verschiedenster Anlage- und Tradingstrategien umfassen. Egal ob du dein Geld wie Warren Buffett, Peter Lynch oder William O’Neil anlegen willst: In unserem digitalen Kiosk wirst du fündig. In unserem Tool aktien RANKINGS haben wir zudem ein Template mit den wichtigsten Kennzahlen nach O’Neils Strategie erstellt. Hier kannst du nicht nur Screenings nach vorgefertigten Templates durchführen, sondern auch selber Screenings entwickeln und so die für dich interessantesten Aktien schnell und einfach identifizieren!

In diesem Artikel beleuchte ich 10 spannende Aktien aus dem täglich erscheinenden TraderFox Paper „Top-100-Wachstumsaktien USA“, welches sich an der CANSLIM-Strategie orientiert.

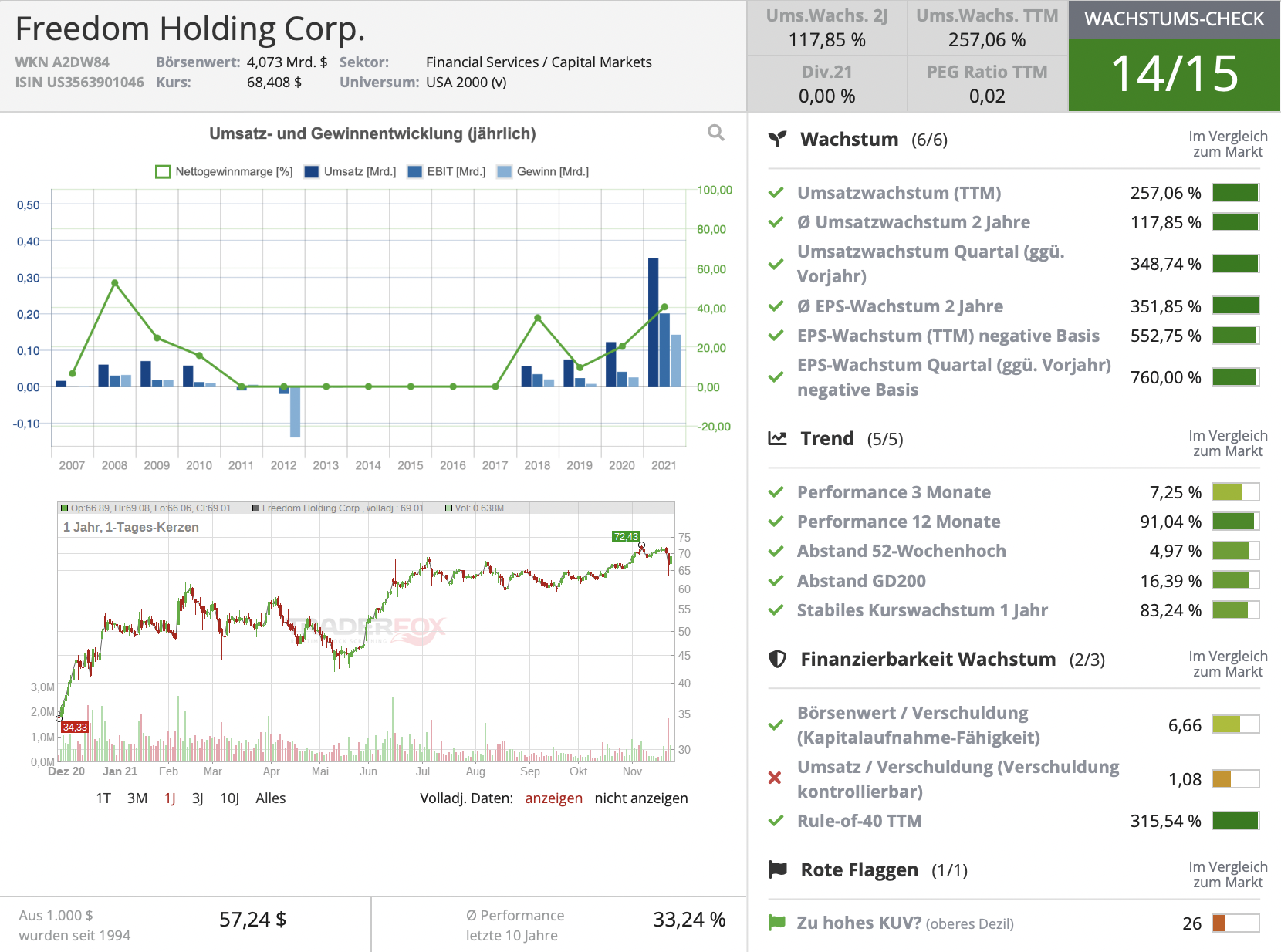

Freedom Holding

Freedom Holding ist eine Investmentfirma, die in Kasachstan gegründet wurde und an der Nasdaq gelistet ist. Der Sitz des Holding-Gesellschaft ist in Nevada, USA, das operative Geschäfts wird hingegen in Moskau geleitet. Zu Freedom Holdings gehören die russische Bank Freedom Finance, der Online-Broker Freedom24 und der kasachische Broker Freedom Finance JSC. Neben dem russischen und kasachischen Markt fokussiert man sich auf den US-Markt, der Großteil des Umsatzes wird jedoch in Russland und Kasachstan erzielt. Das Interesse an den Finanzmärkten wächst schnell: Die Moskauer Börse verzeichnete rund 5 Millionen neue Privatanleger im Jahr 2020, was fast einer Verdoppelung der bestehenden Zahl entspricht. In Kasachstan gelten nur 1,4 % der Bevölkerung als Aktionäre, während sich die Wachstumsrate der neuen Kleinanleger im Vergleich zu 2019 fast verdoppelt hat. Durch langfristig sinkende Zinsen in Russland und Kasachstan und einen immer einfacherer werdenden Zugang zum Kapitalmarkt erwarten Analysten für die kommenden Jahre hohes Wachstum.In den vergangenen Jahren hat Freedom Holdings viele strategische M&A-Deals vollzogen. Im Jahr 2018 erwarb das Unternehmen Nettrader Brokerage und gewann damit mehr als 16.000 neue Kunden in Russland. Im Jahr 2020 erwarb Freedom Holding die Bank Kassa Nova. Die Übernahme verbesserte die Kundenerfahrung, da die Anleger die Möglichkeit erhielten, ihr Geld über die Zahlungssysteme der Bank auf ein Konto einzuzahlen und Banküberweisungen zu vermeiden. Das Unternehmen erwarb zudem in den letzten Jahren 13 % der Anteile an der St. Petersburger Börse und 20 % an der ukrainischen Börse. Im Jahr 2021 tätigte Freedom Holding die Übernahme des US-Brokerhändler Prime Executions. Die Übernahme kann dem Geschäft erheblichen Rückenwind verleihen, da Prime Executions monatlich mehr als 630 Millionen Aktien für seine Kunden handelt.

Freedom Holding überzeugt im TraderFox Wachstums-Check mit 14/15 Punkten durch hohe Wachstumsraten und eine starke Performance in den letzten Monaten. Die Analysten sind bezüglich künftigen Wachstums sehr optimistisch und erwarten, dass der Umsatz von 350 Mio. USD im Geschäftsjahr 2021 bis 2023 auf über 670 Mio. USD gesteigert werden kann. Die Bewertung ist mit einem KGV23 von 15 moderat.

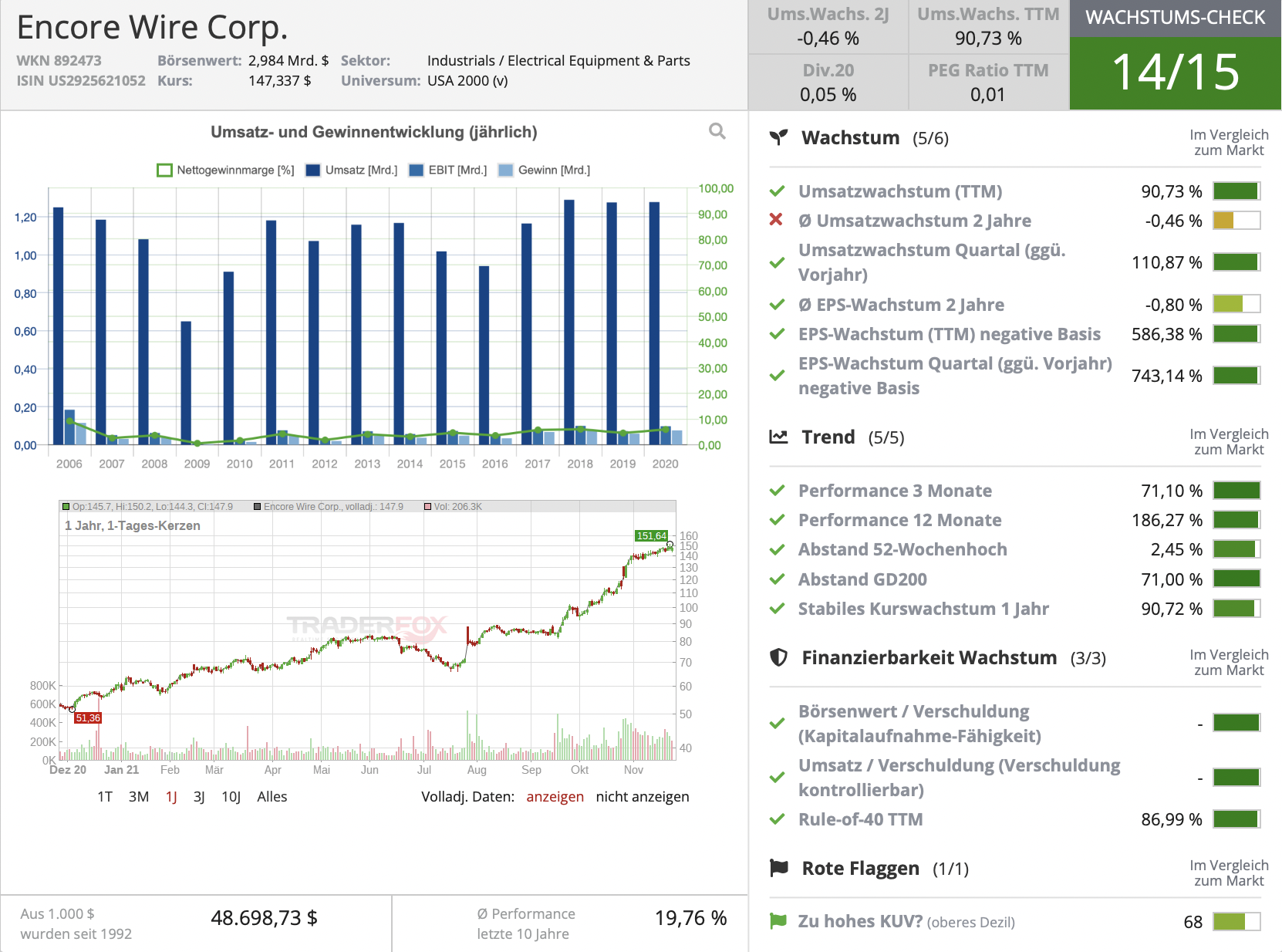

Encore Wire

Encore Wire gilt als einer der branchenführenden Hersteller und Verkäufer einer breiten Palette von elektrischen Gebäudedrähten für die Innenverkabelung in Gewerbe- und Industriegebäuden, Häusern und Wohnungen sowie Datencentern. Zahlreiche Neubau- und Renovierungsarbeiten sorgen derzeit für eine hohe Nachfrage. Zudem ist Encore ein potenzieller Profiteur von den Billionen, die in den USA in den kommenden Jahren in die Infrastruktur investiert werden sollen. Das Unternehmen bietet eine Produktlinie von elektrischen Drähten an, darunter metallummantelte, gepanzerte Kabel, Fotovoltaikkabel und blanke Kupferkabel. Seine Hauptkunden sind Elektrogroßhändler, die Baudraht und eine Vielzahl anderer Produkte an Elektroinstallateure verkaufen. Das Unternehmen wurde 1989 von Vincent A. Rego gegründet und hat seinen Hauptsitz in McKinney, Texas.

Encore konnte seinen Umsatz und Gewinn je Aktie in den vergangenen fünf Jahren um durchschnittlich 4,6 % bzw. 9,9 % p.a. steigern. Die Quartalsergebnisse aus Q2 und Q3 2021 haben die Markterwartungen regelrecht pulverisiert und zu einer Kursverdopplung in den vergangenen 4 Monaten geführt. Im Gesamtjahr 2021 soll der Umsatz auf 2,3 Mrd. USD steigen und sich so im Vergleich zum Vorjahr fast verdoppeln. Der Gewinn je Aktie soll sich im Vergleich zu 2020 vervierfachen. Beim derzeitigen Kurs ergibt sich ein KGV21 von gerade einmal 9,5. In 2022 rechnen die Analysten derzeit jedoch mit einer Umsatzstagnation und einem Gewinnrückgang. Im TraderFox Wachstums-Check kommt Encore Wire auf 14/15 Punkte.

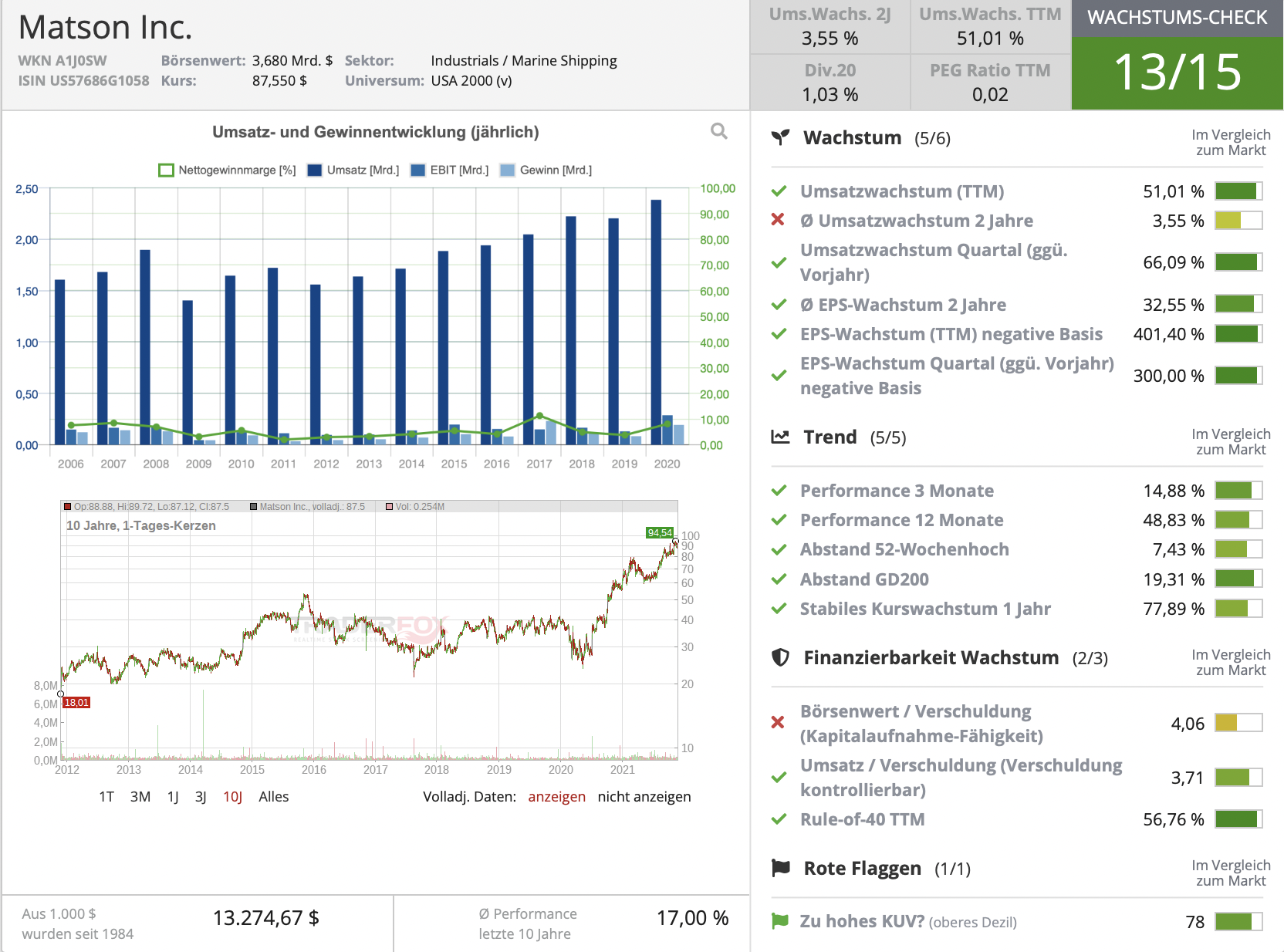

Matson

Die Matson Navigation Company, kurz Matson, ist eine US-amerikanische Reederei, die im Bereich der Logistik- und Transportdienstleistungen tätig ist. Das Unternehmen ist in den Segmenten Ocean Transportation und Logisitcs tätig. Das Segment Ocean Transportation macht 78 % des Umsatzes aus und bietet Frachttransporte, Containerstauung, Kühltransporte, Binnentransporte und andere Terminaldienste an. Das Segment Logistics trägt 22 % zum Umsatz bei und umfasst inländische und internationale Schienentransporte, regionale Straßentransporte, Spezialtransporte, beschleunigte Frachttransporte, Supply Chain Management, Lagerung und Vertriebsdienste. Das Unternehmen wurde 1882 gegründet und hat seinen Hauptsitz in Honolulu, Hawaii. Matson blickt auf eine lange Tradition zurück: Neben der Reederei betrieb das Unternehmen früher unter anderem eine Fluggesellschaft, Hotels und arbeitete im Tourismus. Zudem war man in der Erdölsuche aktiv. Die Transport- und Logistikunternehmen können seit einigen Monaten prall gefüllte Auftragsbücher vorweisen. So profitierte auch Matson von den hohen Frachtraten während der Corona-Pandemie.

Im laufenden Jahr erwarten die Analysten, dass Matson seinen Umsatz um ganze 46 % steigern wird. Der Gewinn soll sich sogar mehr als verdreifachen. In den beiden Folgejahren wird aktuell erwartet, dass Umsatz und Gewinn wieder abnehmen und sich dem Niveau von 2020 annähern, die Branche ist allerdings stark konjunkturabhängig – Langfristige Ausblicke lassen sich daher nur schwer prognostizieren. Per 2021 ist Matson mit einem KGV von gerade einmal 6 bewertet! Das KGV22 liegt bei 11. Seit Beginn der Corona-Krise hat sich der Kurs der Aktie verdreifacht. Derzeit notiert die Aktie nah am Allzeithoch. Sollten man bei die kommenden Quartalszahlen ebenfalls überzeugen, so dürfte bei der aktuellen Bewertung jedoch noch viel Luft nach oben sein. Im TraderFox Wachstums-Check erreicht Matson 13/15 Punkte.

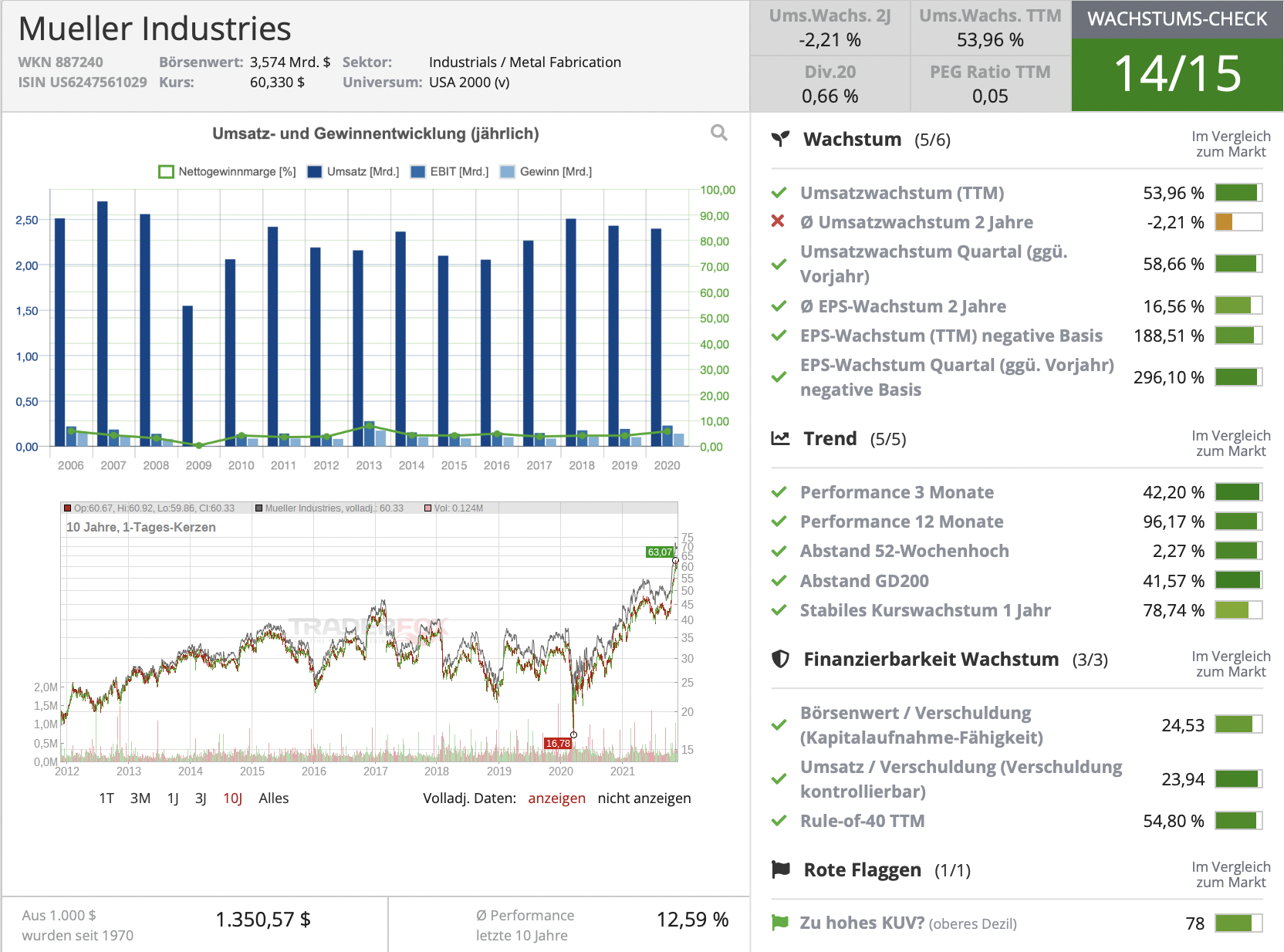

Mueller Industries

Mueller Industries ist ein Hersteller von Kupfer-, Messing-, Aluminium- und Kunststoffprodukten. Das Unternehmen ist in drei Segmenten tätig: Piping Systems, Industrial Metals und Climate. Das Segment Piping Systems macht 66 % des Umsatzes aus und produziert und vertreibt Kupferrohre, Leitungssätze und Rohrnippel und verkauft Stahlrohre, Sanitärarmaturen aus Messing und Kunststoff, Armaturen aus Temperguss und Spezialprodukte für die Sanitärbranche. Das Segment Industrial Metals produziert Industriemetalle und macht 20 % des Umsatzes aus. Im Segment Climate erzielt man 15 % des Gesamtumsatzes mit der Produktion von kältetechnischen Geräten sowie entsprechenden Rohrprodukten. Wie Encore Wire ist auch Mueller Industries ein potenzieller Profiteur von Infrastrukturinvestitionen in den USA. In den vergangenen Quartalen konnte man bereits immer wieder starke Ergebnisse vorweisen, was dazu geführt hat, dass sich die Aktie seit dem Crash fast vervierfacht hat.

Das Umsatzwachstum im Jahr 2021 wird voraussichtlich mehr als 50 % betragen. Der Gewinn soll um mehr als 150 % anziehen. Für die kommenden Jahre werden hohe einstellige Wachstumsraten prognostiziert. Trotz der Kursrallye der vergangenen Monate liegt das KGV21 von Mueller Industries bei gerade einmal 9. Das KUV21 liegt bei unter 1. Im TraderFox Wachstums-Check erreicht Mueller Industries 14/15 Punkte.

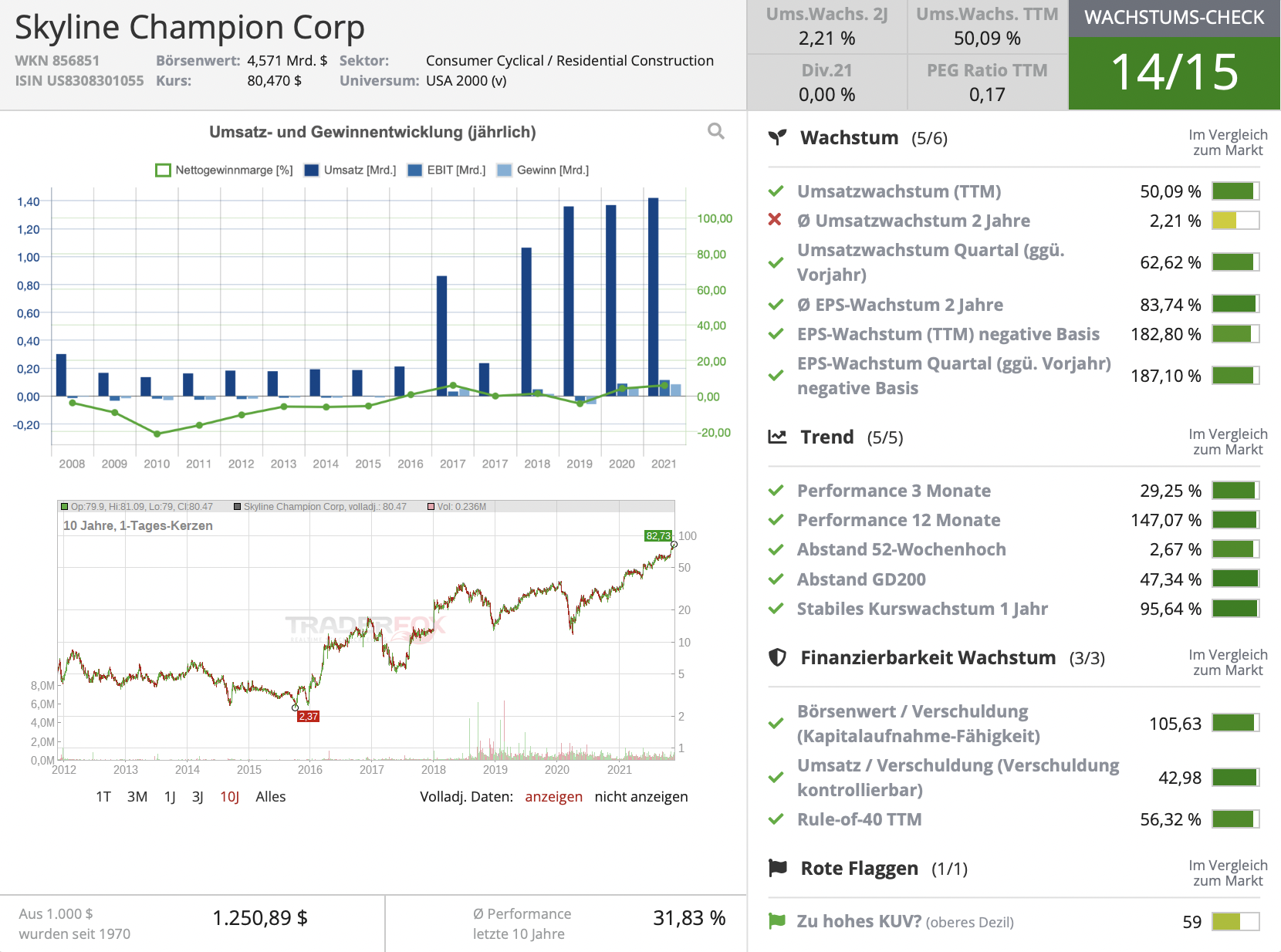

Skyline Champion

Die Skyline Champion Corp. ist ein Unternehmen für fabrikgefertigte Häuser. Das Unternehmen bietet Fertighäuser und modulare Häuser, Parkmodelle und modulare Gebäude für die Bereiche Mehrfamilienhäuser, Gastgewerbe, Seniorenwohnungen und Arbeiterwohnungen an. Das Unternehmen verfügt über 38 Produktionsstätten in den Vereinigten Staaten und Westkanada. Skyline stellt Häuser unter verschiedenen Marken her, wie Skyline Homes, Champion Home Builders, Athens Park Models, Dutch Housing und Titan Homes in den USA und Moduline und SRI Homes in Westkanada. Das Unternehmen betreibt auch ein Einzelhandelsgeschäft mit Werksverkauf, Titan Factory Direct, das eine große Auswahl an Fertighäusern, modularen Häusern und Mobilheimen zum Verkauf anbietet und über Einzelhandelsstandorte in San Antonio, Austin, New Braunfels, Elmendorf, Midland, Willis und Oklahoma City, Oklahoma, verfügt. Das Unternehmen Star Fleet Trucking erbringt Transportdienstleistungen für die Fertighausindustrie und andere Branchen.

Rückenwind nach dem Corona-Crash gab es für die US-Hausbauer insbesondere durch die hohen Sparquoten, Stimuli der Regierung sowie wirtschaftliche Erholung. Mit einem Umsatz- und EPS-Wachstum von jeweils rund 50 % (TTM) gehört auch Skyline Champion zu den Profiteuren. Die Aktie ist indes vergleichsweise teuer bewertet. Mit einem KUV21 von 3,2 und einem KGV21 von 54 sind die Bewertungen deutlich höher als diejenigen anderer Hausbauer. Die Aktie befindet sich jedoch seit Beginn der Pandemie im kontinuierlichen Aufwärtstrend, was für Trendfolger interessant sein könnte. Im TraderFox Wachstums-Check erreicht die Aktie 14/15 Punkte.

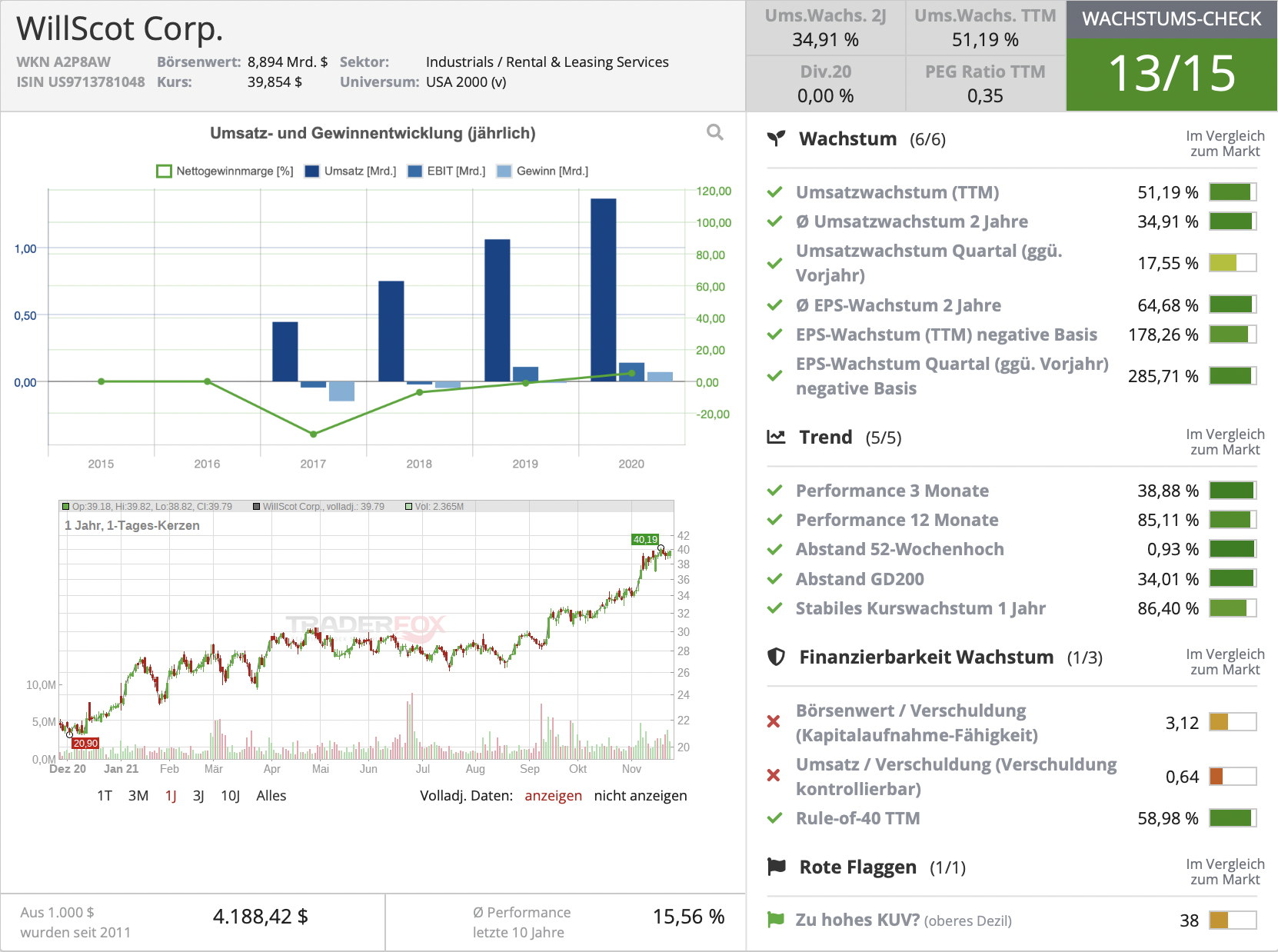

WillScot Mobile Mini

WillScot Mobile Mini betreibt zusammen mit den Marken WillScot und Mobile Mini ein Netzwerk von rund 270 Standorten in den Vereinigten Staaten, Kanada, Mexiko und dem Vereinigten Königreich mit einer kombinierten Flotte von über 350.000 mobilen Büros und Lagercontainern. WillScot ist ein Anbieter von modularen Raumlösungen und Mobile Mini Solutions ist ein Anbieter von mobilen Lagerlösungen. Das Unternehmen vermietet modulare Raumlösungen und mobile Lagereinheiten für temporäre Anwendungen an einen breit gefächerten Kundenstamm in den Bereichen Handel und Industrie, Bauwesen, Bildung, Energie und natürliche Ressourcen, Regierung und andere Endmärkte. Das Unternehmen bietet seinen Kunden eine Reihe von sofort einsatzbereiten Lösungen. Zusätzlich zu den einsatzbereiten Lösungen bietet das Unternehmen auch Produkte und Dienstleistungen an, wie die Vermietung von Treppen und Rampen. In der Corona-Pandemie kann das Unternehmen unter anderem durch mobile Klassenzimmer für Schulen dabei helfen, dass die Distanz gewahrt wird. Das Unternehmen unterteilt sein Geschäft in vier Segmente: Den Großteil des Umsatzes (77 %) erzielt man im Segment North America Modular Solutions, gefolgt vom Segment North America Storage Solutions (16 %). Die Segmente Tank and Pump Solutions sowie das UK-Geschäft machen jeweils rund 3,5 % des Umsatzes aus.

Das Unternehmen erzielte zuletzt einen Umsatz von 1,37 Mrd. USD (2020), welcher bis 2023 auf 2,14 Mrd. USD gesteigert werden soll. Der Gewinn je Aktie war mit 0,42 USD 2020 erstmals seit Jahren positiv und soll bis 2023 verdreifacht werden können. Durch gute Quartalsergebnisse und nach oben angepasste Ausblicke hat sich die Aktie im Kurs in den vergangenen zwölf Monaten verdoppelt. Das KGV21 liegt derzeit bei 59, das KUV21 bei 4,7. Im TraderFox Wachstums-Check erreicht WillScot Mobile Mini aktuell 13/15 Punkte.

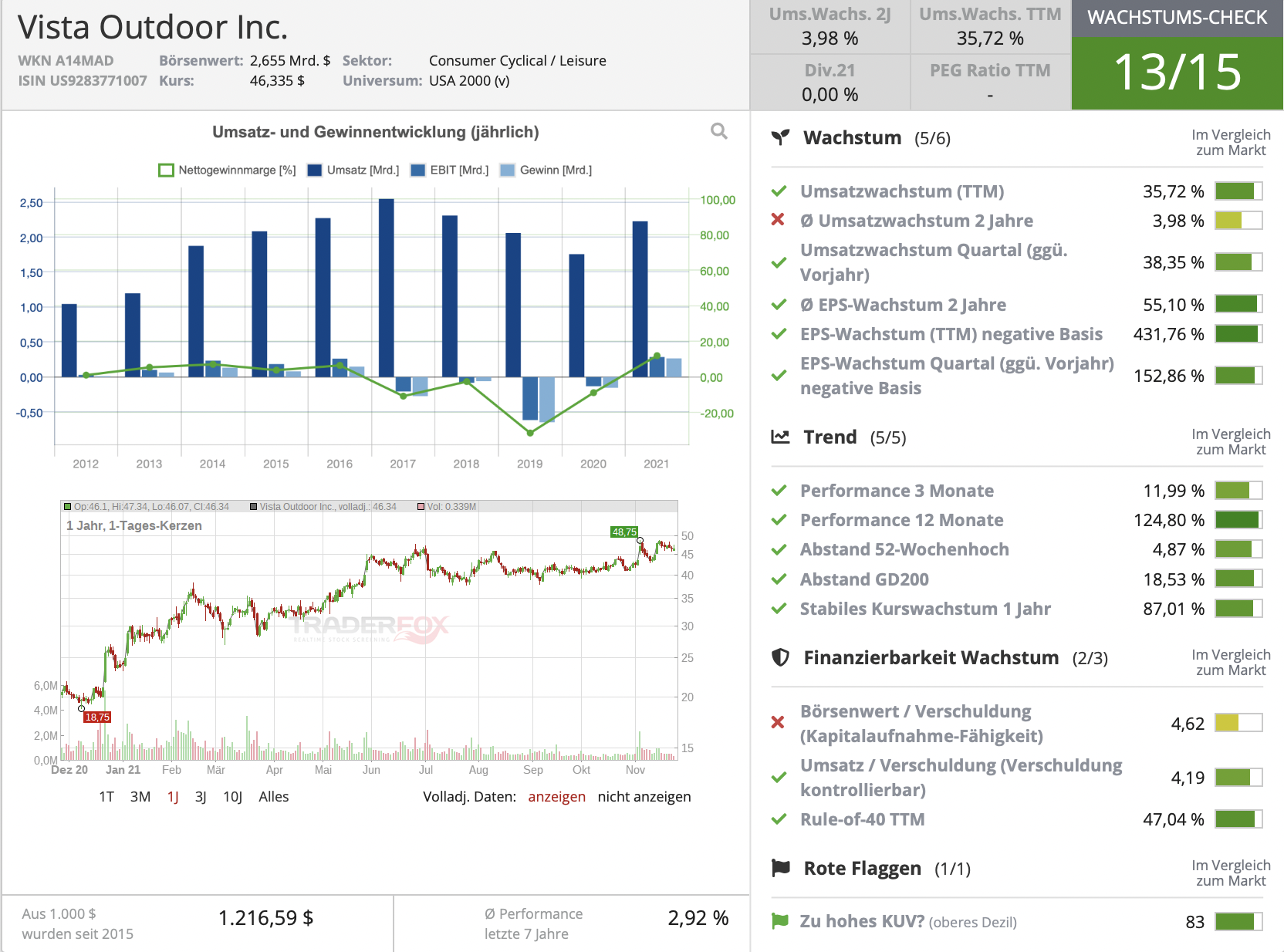

Vista Outdoor

Vista Outdoor vertreibt Sport- und Freizeitartikel, wobei der Fokus auf dem Schießsport liegt. Gut 50 % der Umsätze werden mit Munition gemacht. So profitiert das Unternehmen aktuell von den hohen Preisen für Munition, die unter anderem auf Angebotsengpässe zurückzuführen sind. Zuletzt konnte man zum wiederholten Male starke Quartalszahlen präsentieren, so hat sich der Aktienkurs seit Beginn der Corona-Krise nahezu verzehnfacht. Vista Outdoor gliedert sein Geschäft in die Segmente Shooting Sports und Outdoor Products, wobei der Fokus klar auf dem Schießsport liegt. Rund 68 % des Umsatzes erzielt man im Segment Shooting Sports. Der Fokus liegt mit 86 % des Umsatzes klar auf dem Heimatmarkt USA.

Vor der Pandemie war der Umsatz von Vista Outdoor jahrelang rückläufig, folglich ging auch der Kurs in den Keller. In den vergangenen zwölf Monaten konnte man den Umsatz jedoch um 36 % steigern und zuletzt nach vier unprofitablen Jahren wieder einen positiven Jahresgewinn aufweisen. Laut Analysten ist weiteres Wachstum abzusehen und das Unternehmen scheint auf dem besten weg, den Rekordumsatz von 2017 im Geschäftsjahr 2022 zu übertreffen. Bilanziell überzeugt die Aktie mit einem Piotroski F-Score von 8/9. Im TraderFox Wachstums-Check erreicht Vista Outdoor 13/15 Punkte. Die Bewertung der Aktie ist mit einem KUV21 von 1 sowie einem KGV21 von ca. 10 trotz des steilen Kursanstiegs weiterhin sehr günstig.

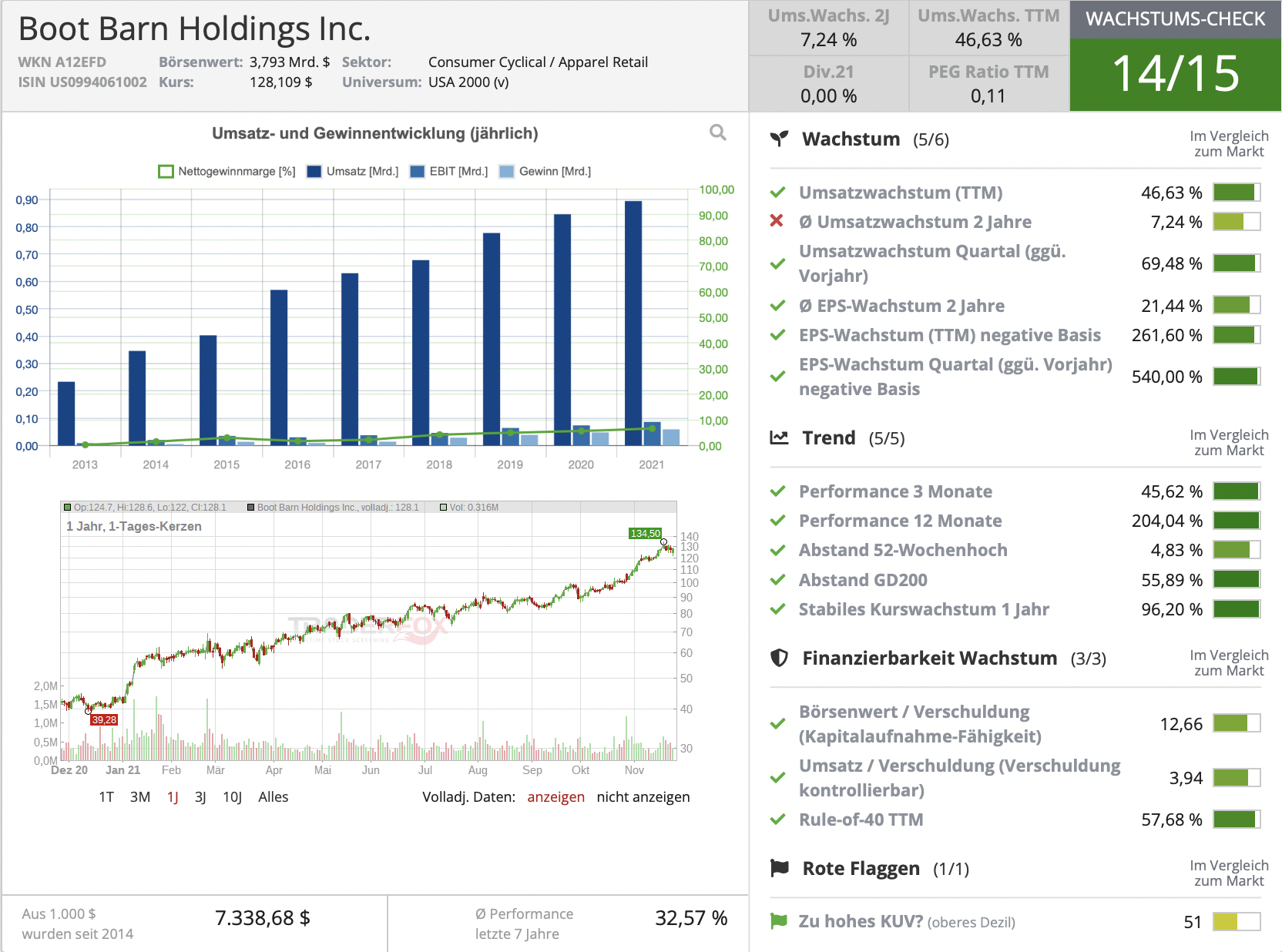

Boot Barn Holdings

Boot Barn Holdings, Inc. betreibt Einzelhandelsgeschäfte für Western- und Arbeitsschuhe, Bekleidung und Zubehör. Zu den Produkten gehören Stiefel, Jeans, Accessoires, Hüte, Geschenkartikel, Haushaltswaren und Arbeitskleidung. Zu den Marken gehören Ariat, Wrangler, Lucchese Boots, Idyllwind und Cinch. Das Unternehmen wurde 1978 gegründet und hat seinen Hauptsitz in Irvine, Kalifornien. Boot Barn erzielt rund 51 % seiner Umsätze durch Schuhe, 34 % durch Kleidung und 15 % durch Hüte und Accessories und spricht in erster Linie Männer an. Neben den Einzelhandelsgeschäften verkauft das Unternehmen die Produkte über einen eigenen schnell wachsenden E-Commerce-Shop, der während der Corona-Krise für steigende Gewinne und Umsätze sorgte.

In den vergangenen fünf Jahren konnte das Unternehmen seinen Umsatz um durchschnittlich 9,4 % p.a. steigern, während der Gewinn je Aktie sogar um 40 % p.a. wuchs. Die Margen konnten in den vergangenen Jahren leicht gesteigert werden. Unter dem Strich operiert man derzeit mit einer Nettogewinnmarge von 5,8 %. Für die kommenden Jahre werden höhere Wachstumsraten erwartet: Die Analysten gehen davon aus, dass Boot Barn Holdings den Umsatz von zuletzt 0,89 Mrd. USD (2021) auf 1,25 Mrd. USD im Folgejahr steigern wird. Der Gewinn je Aktie soll sich dank erwarteter Margensteigerungen auf 4,21 USD verdoppeln. Die Aktie ist derzeit mit einem KGV22 von 30 und einem KUV22 von 3 bewertet. Im TraderFox Wachstums-Check kommt Boot Barn Holdings auf 14/15 Punkte.

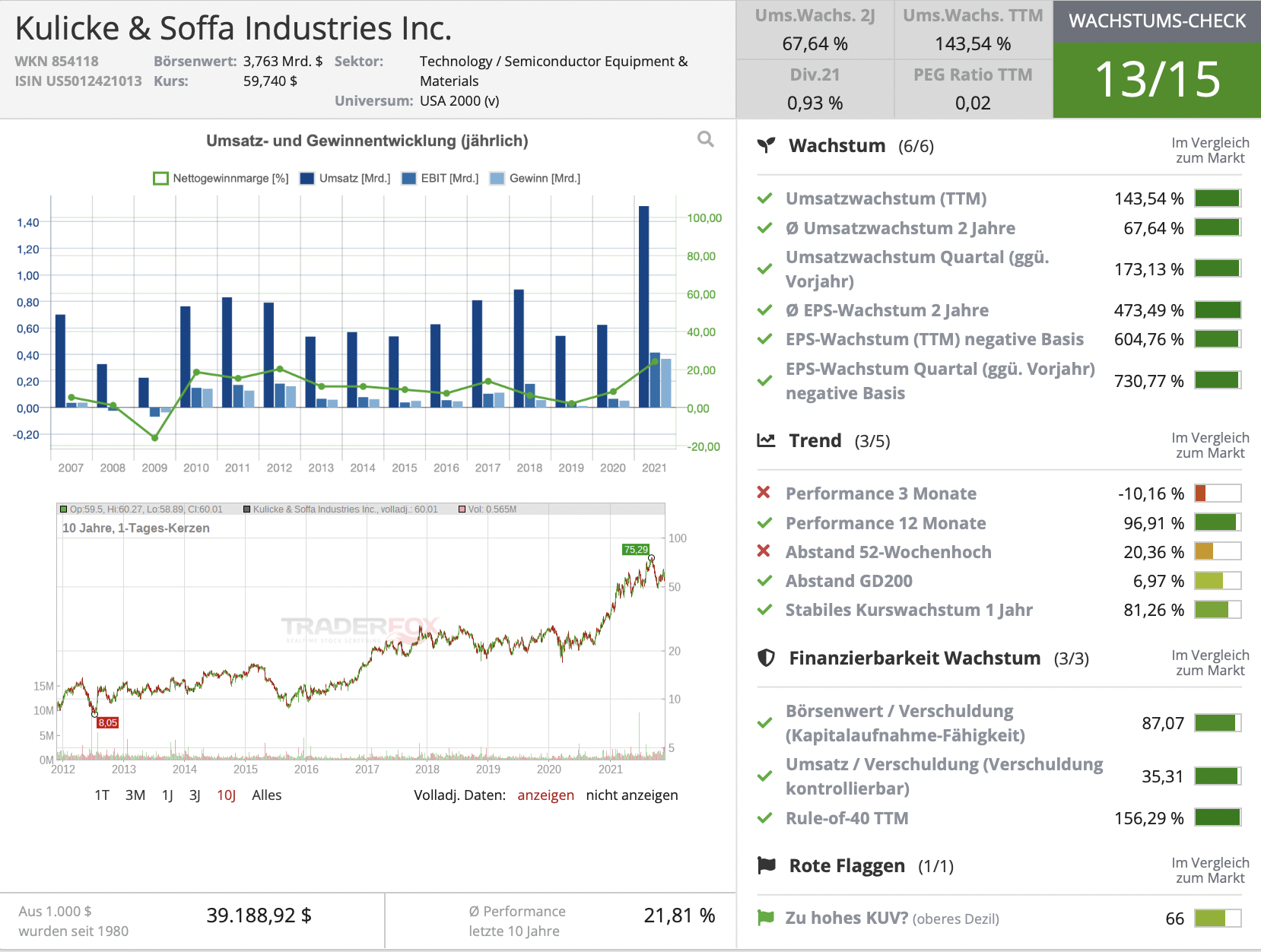

Kulicke & Soffa

Kulicke & Soffa Industries entwickelt, produziert und vertreibt Anlagen und Geräte für die Montage von Halbleiterbauelementen, einschließlich integrierter Schaltkreise, LEDs und Stromversorgungsmodule. Zudem ist das Unternehmen in der Wartung, Reparatur und Modernisierung der hergestellten Geräte tätig. Die Kunden sind in erster Linie Hersteller von Halbleiterbauelementen, andere Elektronikhersteller sowie Elektronik-Zulieferer der Automobilindustrie, darunter Texas Instruments, Infineon, Samsung und Tesla. Kulicke & Soffa wurde 1951 gegründet, sitzt in Singapur und ist aktuell mit einer Marktkapitalisierung von 3,8 Mrd. USD bewertet. Das Unternehmen untergliedert seine Aktivitäten in zwei Segmente: Capital Equipment und APS (Aftermarket Products and Services). Das Segment Capital Equipment umfasst die Herstellung und den Vertrieb der Produkte von Kulicke & Soffa und machte im vergangenen Jahr rund 74 % des Umsatzes aus. Hier stellt man in erster Linie Maschinen für die Bereiche Packaging, Bonding und Lithografie her. Das Segment APS umfasst die Wartungs- und Modernisierungsdienstleistungen und war für 26 % des Umsatzes verantwortlich. Capital Equipment ist deutlich zyklischer und volatiler, was daran liegt, dass man in diesem Segment davon profitiert, wenn Halbleiterhersteller ihre Kapazitäten ausbauen und in neue Anlagen investieren. Die APS-Umsätze sind direkter an den Halbleiterbedarf und weniger an Verbesserungen der Produktionskapazitäten durch die Kunden gebunden. Durch die starken Aussichten des Halbleitermarktes und der Nachfrage nach immer schnelleren und besseren Chips profitiert Kulicke & Soffa. Der Chip-Boom bescherte dem Unternehmen zuletzt bereits wiederholt starke Quartalsergebnis.

Der Umsatz des Jahres 2021 wird auf 1,5 Mrd. USD geschätzt und soll in den kommenden Jahren auf diesem Niveau stagnieren. Der Gewinn je Aktie von 5,99 USD im laufenden Geschäftsjahr soll in den Folgejahren leicht sinken. Dies hängt allerdings stark von der Entwicklung der Halbleiterindustrie ab. Wenn man weiterhin bullisch für die Halbleiterindustrie ist, bietet Kulicke & Soffa mit einem KGV21 von 10 ein gutes Chance-Risiko-Verhältnis. Im TraderFox Wachstums-Check kommt die Aktie auf 13/15 Punkte.

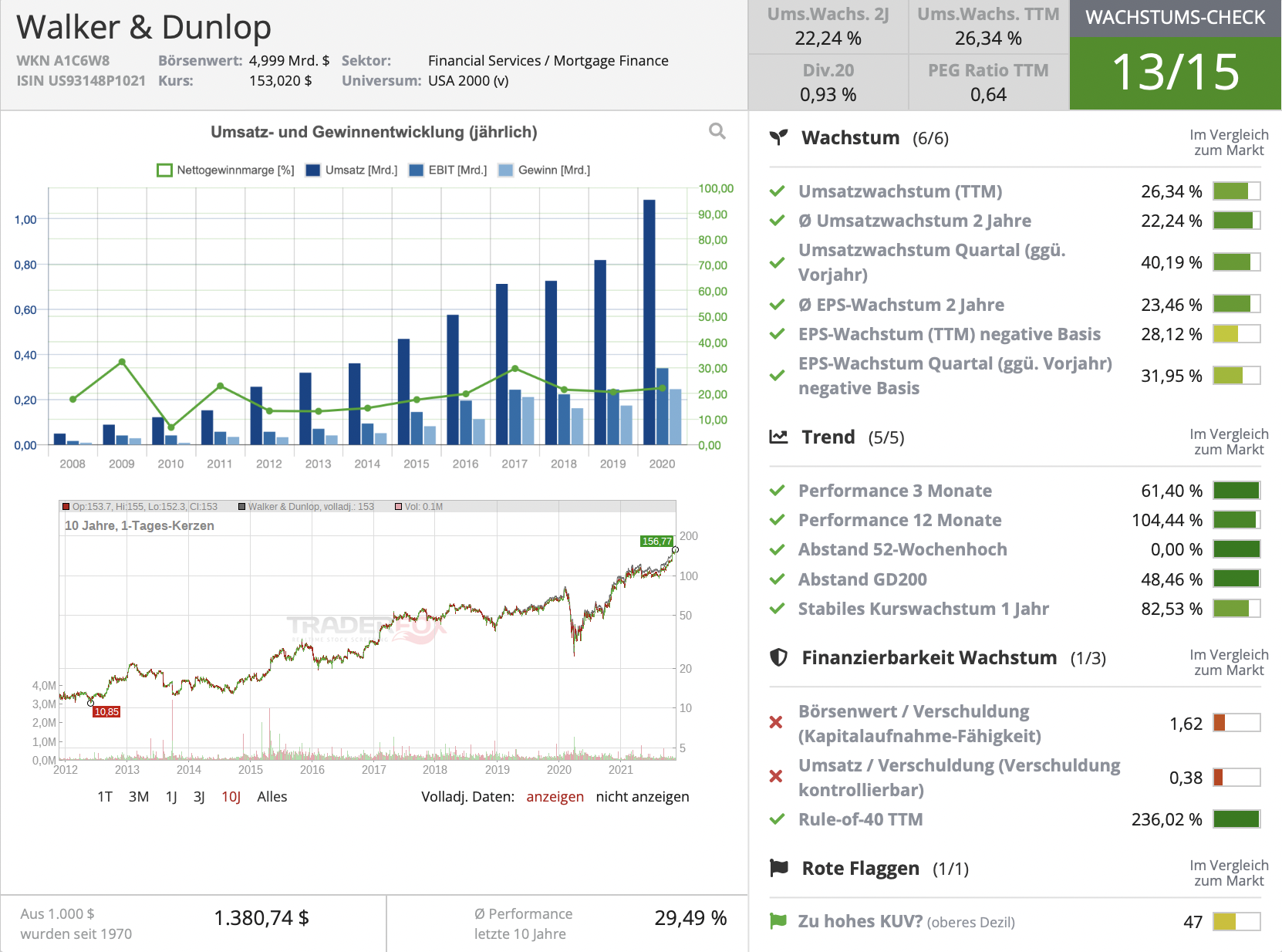

Walker & Dunlop

Walker & Dunlop bietet gewerbliche Immobilien- und Finanzdienstleistungen an. Das Unternehmen bietet eine Reihe von Fremd- und Eigenkapitalfinanzierungsprodukten für Gewerbeimmobilien an und erbringt Makler- und Bewertungsdienstleistungen für den Verkauf von Mehrfamilienhäusern. Darüber hinaus ist das Unternehmen in der Verwaltung gewerblicher Immobilienanlagen tätig. Das Unternehmen betreibt Wohnungsmarktforschung und erbringt immobilienbezogene Investmentbanking- und Beratungsdienstleistungen. Über seine Vermittlungsprodukte vergibt und verkauft das Unternehmen Darlehen im Rahmen der Programme der Federal National Mortgage Association, der Federal Home Loan Mortgage Corporation und der Federal Housing Administration. Mit seinen Kreditvermittlungsprodukten vermittelt das Unternehmen Darlehen für verschiedene Lebensversicherungsgesellschaften, Geschäftsbanken, Emittenten von hypothekarisch gesicherten Wertpapieren und andere institutionelle Anleger und erbringt in einigen Fällen auch entsprechende Dienstleistungen.

In den vergangenen fünf Jahren ist das Unternehmen stabil mit Wachstumsraten von 18 % p.a. beim Umsatz und 23 % beim Gewinn je Aktie gewachsen. In den kommenden Jahren soll das Wachstum in einem ähnlichen Tempo voranschreiten. Insbesondere 2020 konnte der Umsatz deutlich gesteigert werden. Walker & Dunlop ist sehr profitabel und operiert mit einer Nettogewinnmarge von rund 21,3 %. Die Aktie ist aktuell mit einem KUV21 von 4 sowie einem KGV21 von 19 bewertet. Im TraderFox Wachstums-Check kommt die Aktie auf 13/15 Punkte.

Viele Grüße,

Max Henß

Tipp: TraderFox hat auf dem Trading-Desk einen "Guru-Desk O'Neil" auf die Beine gestellt. Dieses Guru-Desk beinhaltet unsere Interpretation der Strategie von William O'Neil, welche in dem Buch "Wie man mit Aktien Geld verdient" dargelegt wird.

Bildherkunft: Unsplash