5 aktuell günstig bewertete Value-Aktien!

Liebe Leser,

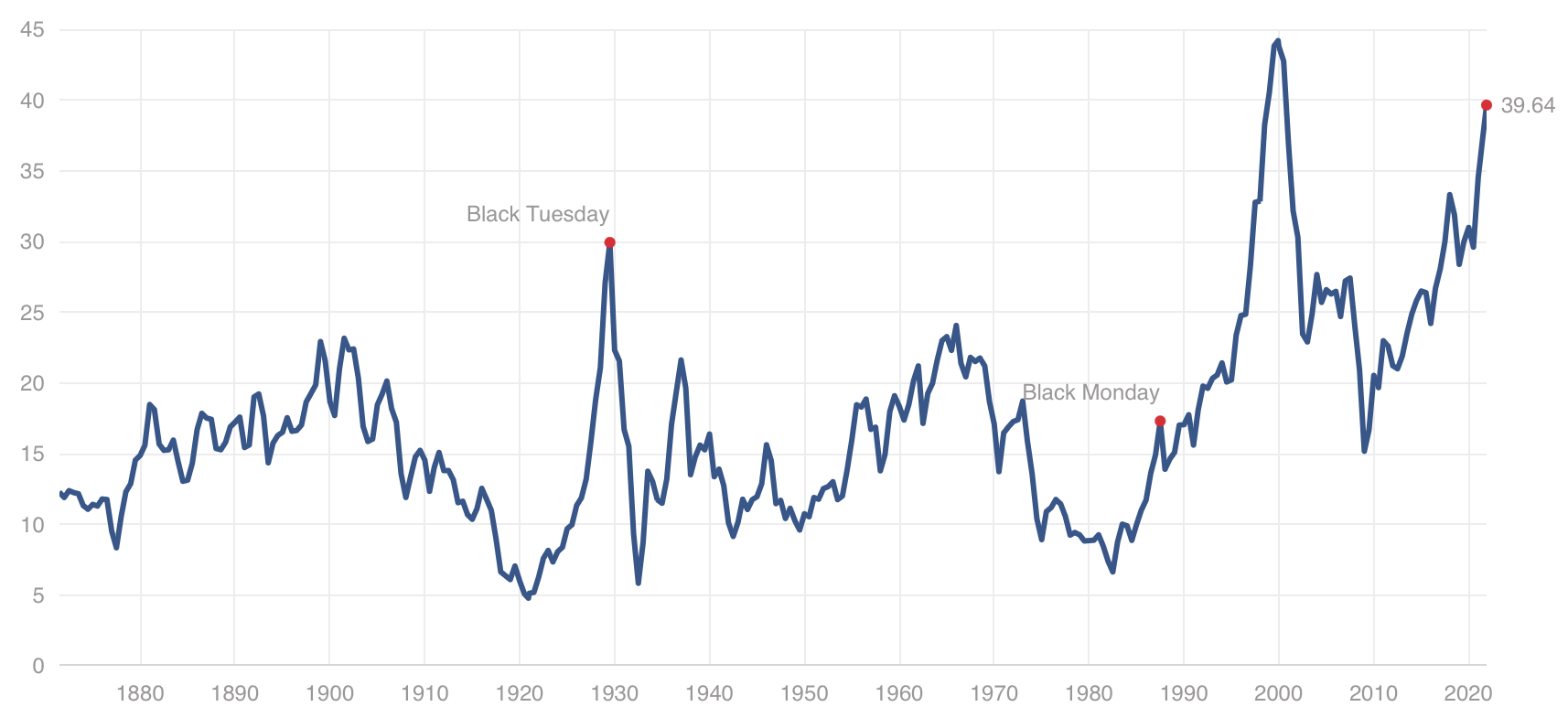

Das aktuelle KGV-Bewertungsniveau an den Aktienmärkten ist historisch hoch. Das Shiller-KGV, das die inflationsbereinigten Gewinne der vergangenen zehn Jahre einbezieht, liegt für den S&P 500 bei 39,6 und ist damit fast auf dem Niveau der Dotcom-Bubble um der Jahre 1999 und 2000. Im historischen Durchschnitt lag das Shiller-KGV des S&P 500 bei 16,9. Viele Anleger halten den Markt daher für überbewertet. In diesem Artikel möchte ich mich jedoch nicht der Frage widmen, ob dies tatsächlich der Fall ist. Stattdessen möchte ich fünf spannende Value-Aktien vorstellen, die vergleichsweise günstig bewertet sind und ein attraktives Chance-Risiko-Verhältnis bieten. Viel Spaß beim Lesen!

Das Shiller-KGV des S&P 500 im Zeitverlauf, Quelle: Multpl.com

Was sind Value-Aktien?

Value-Aktien sind Aktien mit niedrigen KGVs, niedrigen KUVs und/oder hohen Dividendenrenditen. Es gibt Unsicherheiten darüber wie sich das Geschäft in den nächsten Jahren entwickeln wird, aber genau deshalb auch große Kurschancen mit einem Zeithorizont von ein bis drei Jahren. In unserem Research-Report „Value Aktien KGV“ stellen wir Aktien mit niedrigem KGV vor. Um die Risiken einer Value-Trap zu minimieren, haben wir als Sicherheitskriterium eingebaut, dass Gewinn und Eigenkapital in den letzten 5 Jahren gestiegen sein müssen. Zudem wird eine niedrige Finanzverschuldung mit 20 % Gewichtung im Ranking positiv berücksichtigt.

Tipp: In unserem digitalen Kiosk stellen wir täglich um 8 Uhr PDF-Dokumente bereit, die alle aktuellen Top-Aktien zu einer Anlage- oder Tradingstrategie beinhalten. Egal, ob du Geld anlegen möchtest wie Warren Buffett oder dich wie Peter Lynch auf die Suche nach Verzehnfachern machst oder ganz einfach nur nach schnellen Breakout-Trades Ausschau hältst: In unserem digitalen Kiosk wirst du fündig. Hier findest du auch die hier vorgestellte Strategie „Value Aktien KGV“.

Das TraderFox-Screening nach günstigen Value-Aktien

Im Value-Aktien-Screening betrachten wir folgende Kriterien:

Ranglisten-Faktoren:

- Fremdkapitalquote (je niedriger, desto besser) Gewichtung: 20 %

- Gewinnrendite abgelaufenes Geschäftsjahr (je höher, desto besser) Gewichtung: 80 %

Scan-Kriterien:

- Universum: USA 500 (V)

- Geometrisches EPS-Wachstum der letzten 3 Jahre: > 0 %

- Geometrisches EPS-Wachstum der letzten 5 Jahre: > 0 %

- Geometrisches Eigenkapitalwachstum der letzten 5 Jahre: > 0 %

- KGV im abgelaufenen Geschäftsjahr: Von 0 bis 14

Tipp: Eigene Screenings kannst du mithilfe von aktien RANKINGS durchführen – dem führenden Aktien-Screener von TraderFox!

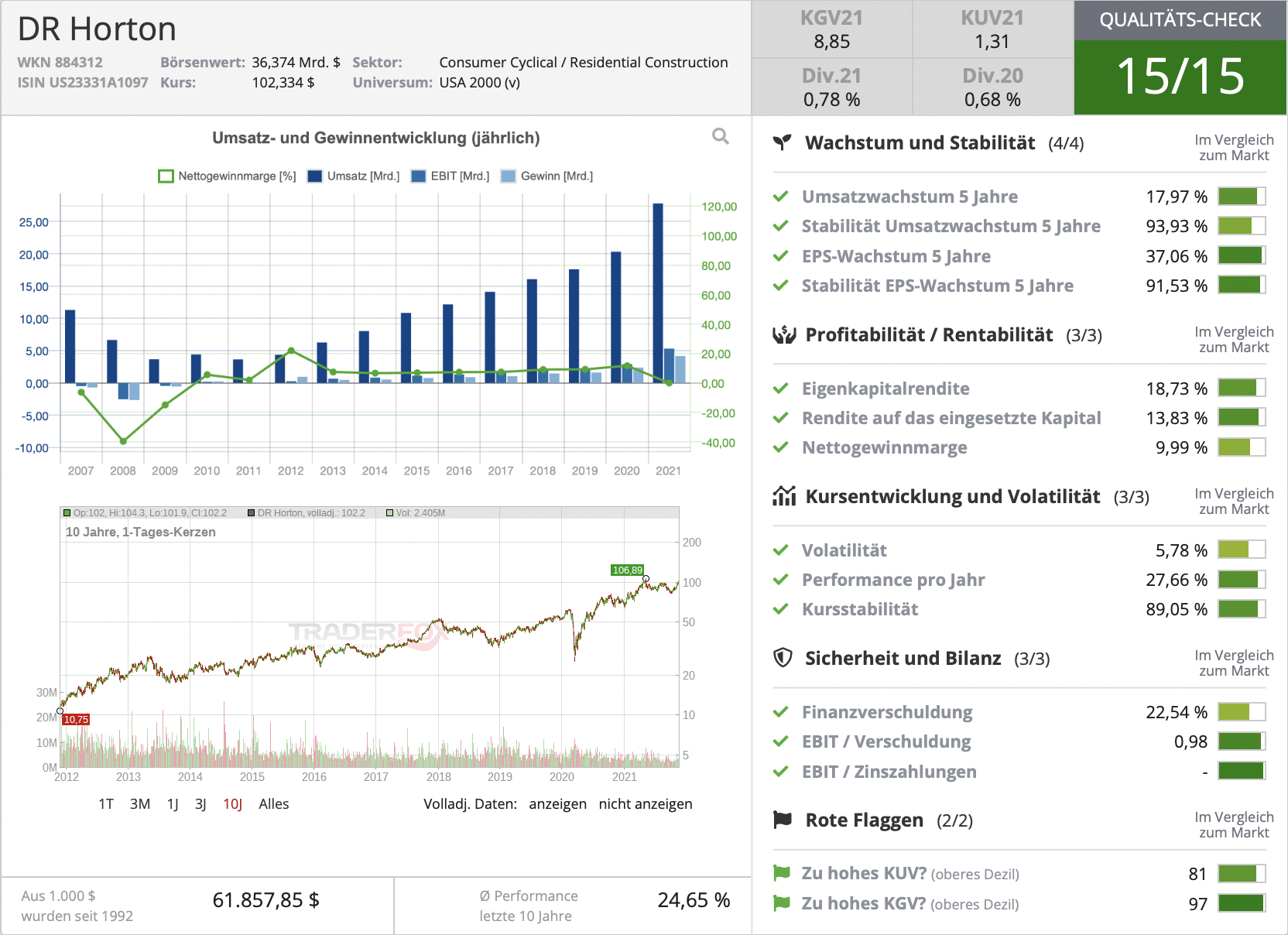

D.R. Horton – Boomender Hausbauer mit 9er KGV

Wir bei TraderFox haben in den vergangenen Monaten immer wieder vom anhaltenden Boom am US-Häusermarkt berichtet. Rückenwind nach dem Corona-Crash gab es für die US-Hausbauer insbesondere durch die hohen Sparquoten, Stimuli der Regierung sowie wirtschaftliche Erholung. Unter den Profiteuren ist auch D.R. Horton – mit einer Marktkapitalisierung von 36 Mrd. USD sowie einem Umsatz von über 20 Mrd. USD der größte Hausbauer der USA mit Fokus auf Einfamilienhäuser (Marktanteil: 9 %). Das Unternehmen baut und verkauft Häuser in 90 Märkten und 29 Staaten. Gegründet wurde D.R. Horton 1978 von Donald R. Horton, der noch immer aktiv ist und dessen Familie große Aktienpakete besitzt. Auch der amtierende CEO David V. Auld hat „Skin in the Game“ und verfügt über Aktien im Wert von ca. 50 Mio. USD. In den kommenden Jahren sprechen viele Faktoren für eine positive Entwicklung des US-Immobilienmarktes: Anhaltend niedrige Zinsen sorgen für niedrige Hypothekendarlehen, die Millennials strömen auf den Häusermarkt, die Ersparnisse sind hoch und die Homeoffice-Ökonomie zieht immer mehr Menschen von den Städten raus in die Vororte oder in die ländlichen Gebiete. Auch die Analysten scheinen optimistisch hinsichtlich der Makro-Faktoren der kommenden Jahre und rechnen mit einem starken Wachstum. Während man 2020 noch rund 20,3 Mrd. USD Umsatz erwirtschaftete, soll dieser Wert bis 2023 auf fast 35 Mrd. USD ansteigen. Im Gesamtjahr 2021 rechnet man bereits mit einem Umsatz von über 27 Mrd. USD. Der Gewinn je Aktie lag 2020 bei 6,41 USD und wird in diesem Jahr voraussichtlich 11,11 USD betragen. Für 2023 rechnet man bereits mit 15 USD. Mit einer Nettogewinnmarge von knapp 10 % weist D.R. Horton darüber hinaus eine hohe Profitabilität auf, die in den vergangenen Jahren deutlich gesteigert werden konnte. Im TraderFox Qualitäts-Check überzeugt D.R. Horton mit vollen 15/15 Punkten. Trotz der hervorragenden Zahlen und guten Prognosen liegt das KGV21 des Hausbauers bei gerade einmal 9! Anleger sollten die Zyklik der Hausbauer jedoch beachten. In Rezessionen geht es bei den Aktien oftmals deutlich nach unten, was man an den deutlichen Kurseinbrüchen in vergangenen Krisen erkennen kann. Das Chance-Risiko scheint bei D.R. Horton jedoch nach wie vor äußerst attraktiv.

Intel – Gelingt der erfolgreiche Wandel zum Auftragsfertiger?

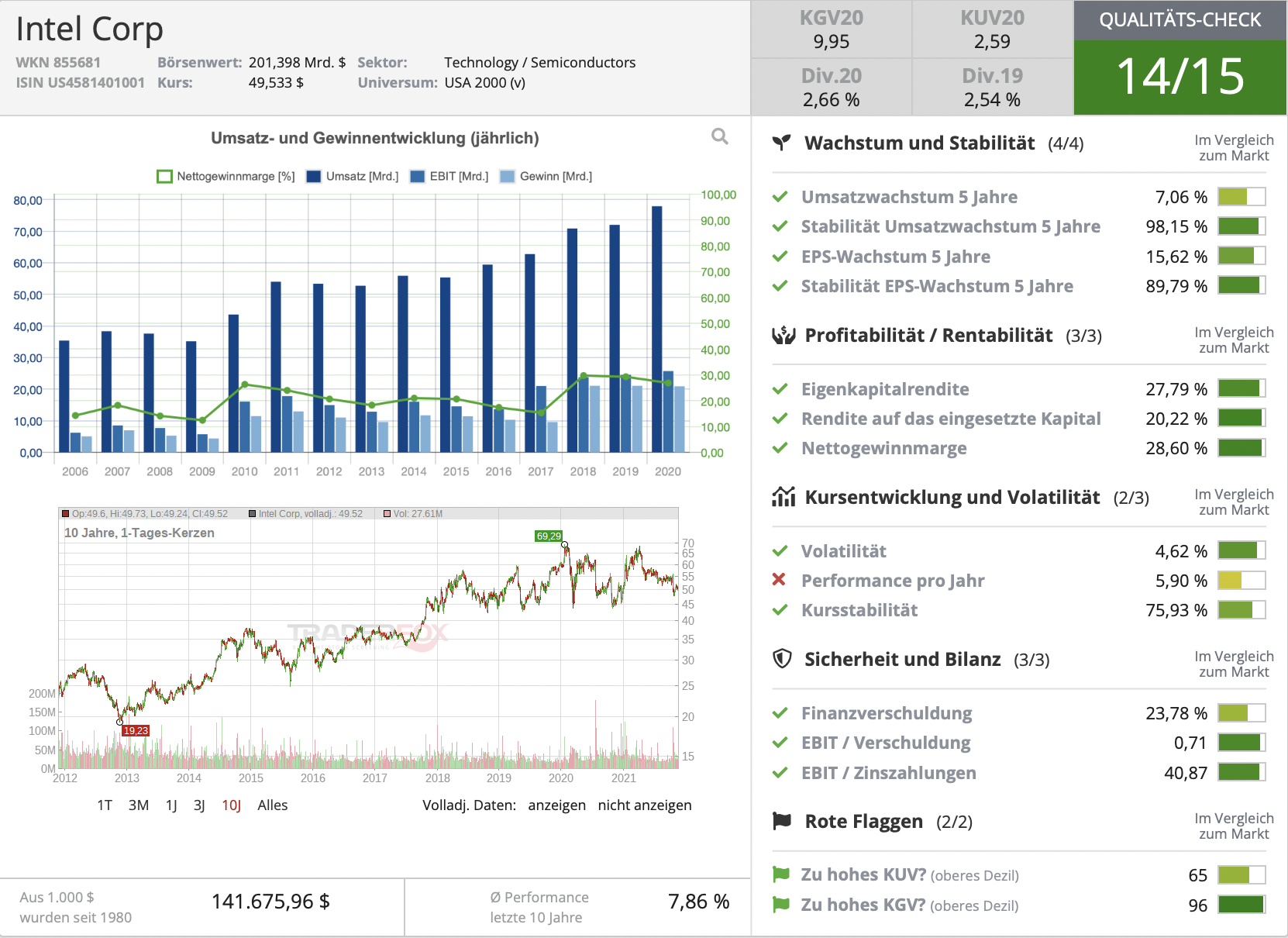

Während die Kurse vieler anderer Halbleiterunternehmen in den vergangenen Monaten durch die Decke gingen, enttäuschte die Aktie des Chip-Giganten Intel zuletzt die Anleger. Das Unternehmen aus Santa Clara, Kalifornien, gilt zwar nach Umsatz immer noch als Marktführer in der Halbleiterproduktion, technologisch kann man mit der Konkurrenz hingegen aktuell nicht mithalten. So gelingt Intel noch immer nicht die 7nm-Fertigung, was den Konkurrenten schon längst geglückt ist. Immer häufiger werden ehemalige Großkunden (wie etwa Apple und Microsoft) selbst zu Konkurrenten, weil sie eigene Chips entwerfen und dann von Auftragsfertigern wie TSMC herstellen lassen. Seit Anfang dieses Jahres wird Intel von Pat Gelsinger geleitet. Unter ihm soll sich der Konzern neu ausrichten und mehr Halbleiter für andere Unternehmen herstellen, statt sich allein auf die Produktion von selbstdesignten Chips zu konzentrieren. Neben dem Aufbau einer Chipfabrik in Arizona erwägt Intel derzeit den Aufbau einer "Mega-Fab" in Europa. Hier hofft man auf Milliardensubventionen der EU.

Fundamental überzeugt Intel trotz der aktuell fehlenden Innovationskraft mit einer weiterhin hohen Profitabilität – auch wenn die Margen zuletzt rückläufig waren, sowie einer stabilen Verschuldung. Im TraderFox Qualitäts-Check erhält der Chip-Gigant satte 14/15 Punkte! Während Intel selbst mittelfristig um 10-12 % p.a. wachsen möchte, sind die Analysten eher pessimistisch gestimmt. Sie erwarten eine Stagnation bzw. einen leichten Rückgang von Umsatz und Gewinn in den kommenden Jahren. Der Markt sieht dies derzeit ähnlich und die schwachen angepassten Aussichten bei Bekanntgabe der Q3-Zahlen haben die Aktie noch einmal deutlich fallen lassen. Das KGV21 liegt bei rund 9. Bei einer Ausschüttungsquote von rund 26 % des Gewinns erhalten Aktionäre aktuell eine Dividendenrendite von 2,8 %. Seit 26 Jahren hat der Chip-Gigant seine Dividenden nicht gesenkt, seit 6 Jahren wurden diese kontinuierlich erhöht. Und auch in den kommenden Jahren erwarten die Analysten weiteres Dividendenwachstum. Zudem werden laufend Rückkäufe getätigt. Dank der günstigen Bewertung überzeugt die Aktie aktuell mit einem attraktiven Chance-Risiko-Verhältnis. Wenn der Wandel unter dem neuen CEO gelingen sollte, dürfte großes Potenzial für Kursgewinne und weitere Dividendenerhöhungen bestehen.

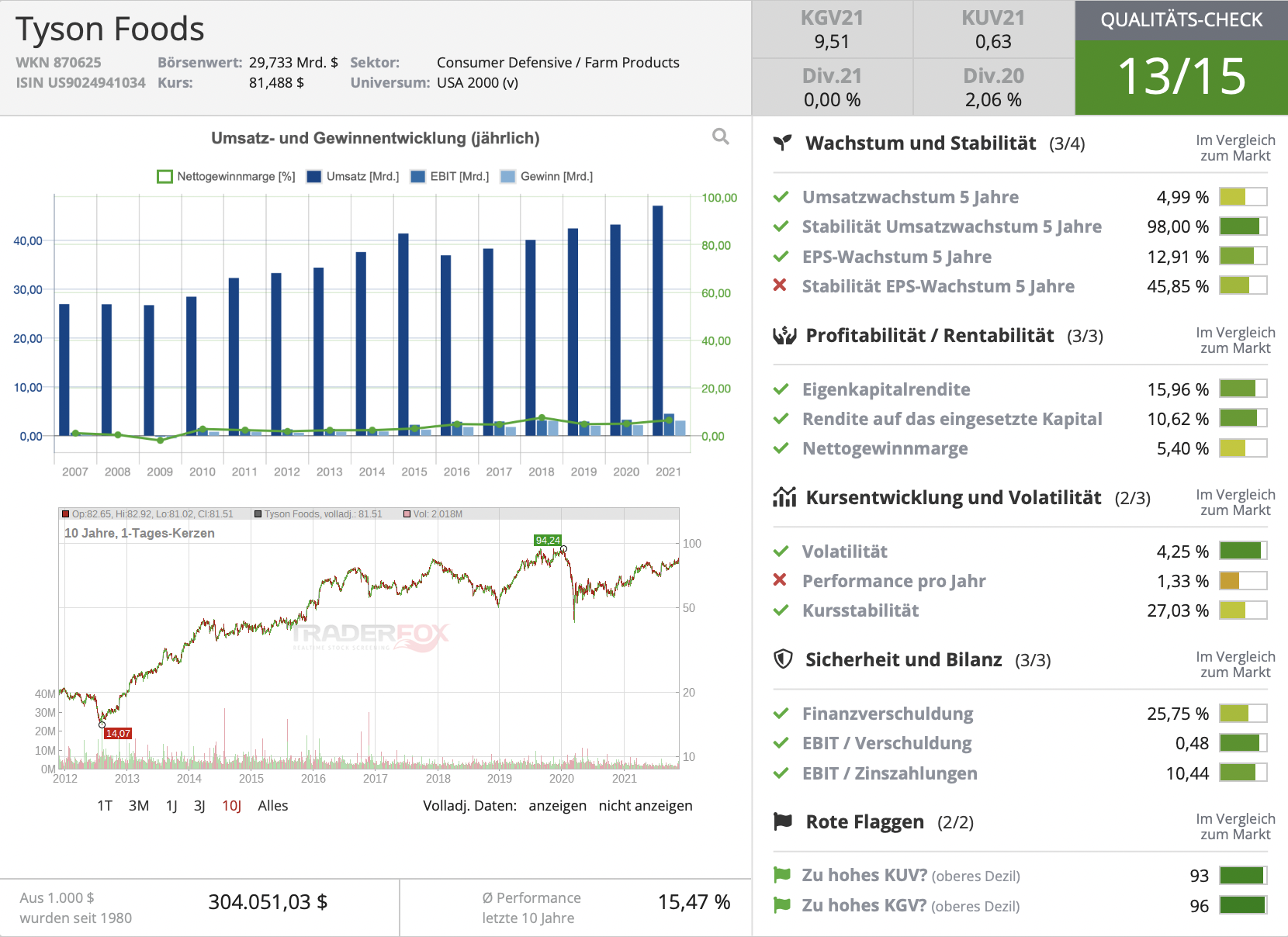

Tyson Foods - Größter Protein-Produzent der USA

Tyson Foods ist der führende US-amerikanische Fleischproduzent mit einer Marktkapitalisierung von rund 30 Mrd. USD. Weltweit ist Tyson der zweitgrößte Produzent von Hähnchen-, Rind- und Schweinefleisch. Zudem ist das Unternehmen der größte Exporteur von Rindfleisch aus den USA. Das Unternehmen selbst bezeichnet sich als „größter Protein-Produzent der USA“. Tyson Foods beliefert unter anderem Supermärkte, Restaurantketten und auch Schulen und Gefängnisse mit Fleisch und vorgefertigten Produkten. Zu den größten Abnehmern zählen unter anderem McDonald’s, Burger King, Walmart, Costco und Yum! Brands (Kentucky Fried Chicken und Taco Bell). Im vergangenen Jahr wurde ein Gewinn von 3 Mrd. USD bei einem Umsatz von 43,19 Mrd. USD erzielt. Neben den Segmenten Beef, Pork und Chicken ist Tyson zudem im Segment Prepared Foods aktiv. Beef und Chicken sind mit 36 % bzw. 31 % des Umsatzes die umsatzstärksten Segmente, gefolgt von Prepared Foods mit 20 % und Pork mit 12 %. Der restliche Umsatz wird durch andere Segmente und das internationale Geschäft erzielt. Seit einigen Jahren will das Unternehmen nachhaltiger auftreten und ist in der Entwicklung von In-vitro-Fleisch sowie vegetarischen Fleischersatzprodukten tätig. Über Tyson Ventures hat das Unternehmen bereits früh in Startups aus diesen Bereichen investiert. So hat man bereits 2016 mehr als 5 % an Beyond Meat erworben, diesen Anteil aber unmittelbar vor dem IPO im Jahr 2019 verkauft. Zudem hat Tyson in andere innovative Food-Technology-Unternehmen wie etwa Memphis Meats investiert, die vor allem in dem Bereich In-vitro-Fleisch forschen. Über die Marke Raised & Rooted werden seit kurzer Zeit pflanzenbasierte Burgerpatties und Bratwürste in Supermärkten angeboten. Im Gesamtjahr 2021 erwarten die Analysten einen Umsatz von 46,96 Mrd. USD. In den vergangenen fünf Jahren ist der Umsatz des Unternehmens um rund 5 % p.a. gewachsen, während der Gewinn je Aktie sogar um 12,91 % anstieg. In einem ähnlichen Tempo soll es in den kommenden Jahren weitergehen. Im TraderFox Qualitäts-Check kommt Tyson auf 13/15 Punkte. Die Dividende von 2,18 %, die seit 31 Jahren nicht gesenkt wurde, macht die Aktie vor allem für Dividendeninvestoren interessant. Mit einem KGV21 von 9,5 ist auch Tyson hochinteressant für Value-Investoren.

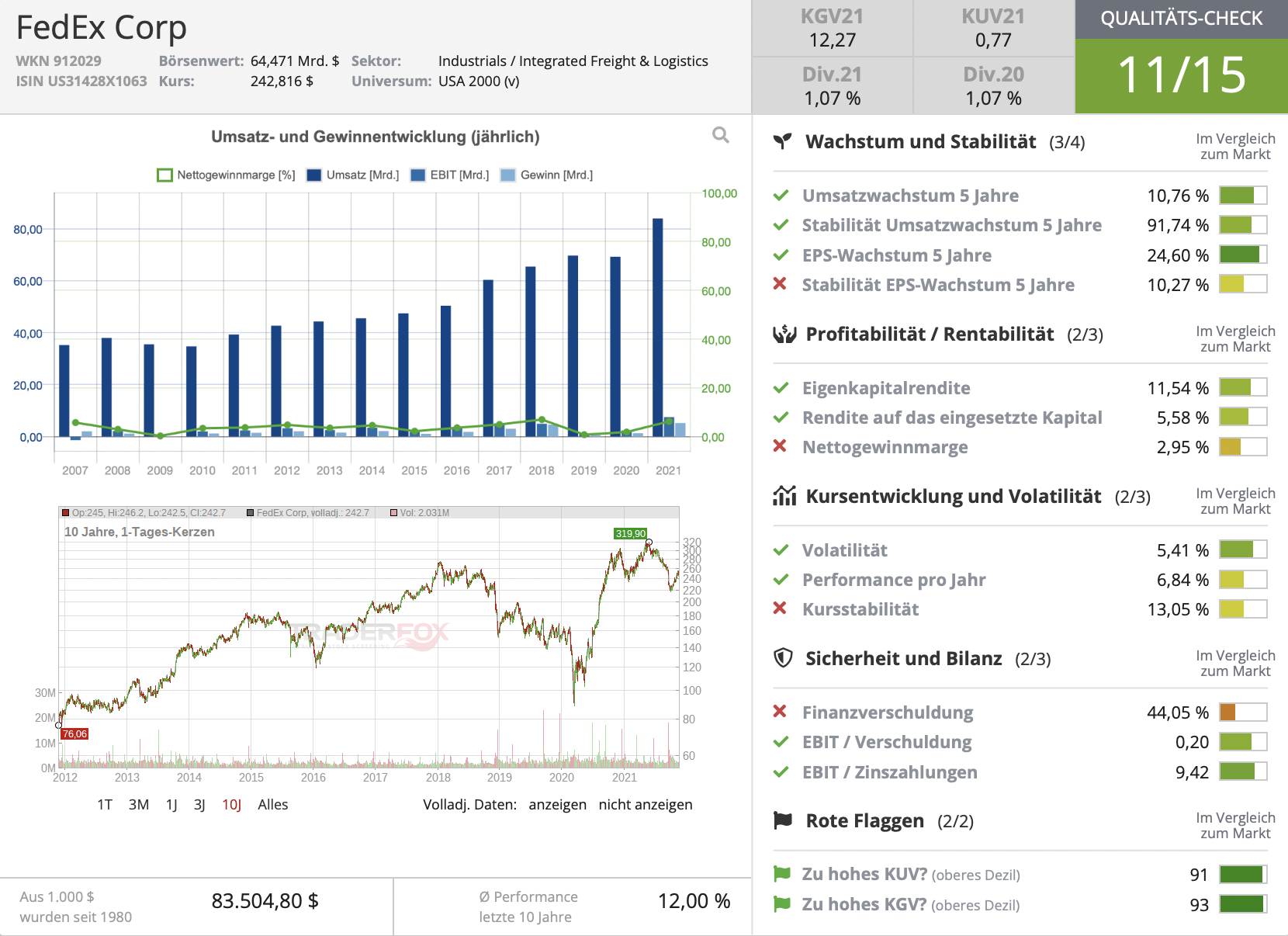

FedEx – Ist der Corona-Profiteur nach der Korrektur ein Schnäppchen?

Der global tätige Paketdienstleister FedEx aus Memphis, Tennessee, ist mit einer Marktkapitalisierung von 64 Mrd. USD sowie einem Umsatz von rund 84 Mrd. USD eines der größten Logistikunternehmen der Welt. Die Luftfracht-Division FedEx Express belegt in der Liste der größten Frachtfluggesellschaften der Welt Platz eins und macht rund 50 % des Gesamtumsatzes des Unternehmens aus. Daneben operiert man vorrangig in den Segmenten FedEx Ground (36 % des Umsatzes) und FedEx Freight (9 % des Umsatzes). Das Unternehmen betreibt ein gigantisches Netzwerk an Lieferfahrzeugen (>100.000), Flugzeugen (>500) und Immobilien. In den mittlerweile 20 Monaten der Pandemie profitierte FedEx enorm von dem gestiegenen Paketvolumen durch den E-Commerce Boom. So konnte man den Umsatz im abgelaufenen Geschäftsjahr 2021 um über 20 % im Vergleich zum Vorjahr steigern und historisch hohe Gewinne in Höhe von 5,2 Mrd. USD erzielen. Die Aktie des Logistik-Riesen hat sich nach dem Crash in der Spitze verdreifacht. Bei den im September veröffentlichten Q1-Zahlen des Geschäftsjahres 2022 enttäuschte FedEx jedoch trotz starkem Wachstum die Erwartungen des Marktes, was zu einem deutlichen Kurseinbruch geführt hat. Im Zuge der Bekanntgabe der vergangenen Ergebnisse betonte FedEx, dass es zunehmend schwierig sei, genügend Arbeitskräfte zu finden. Dies dürfte sich in den kommenden Monaten weiter fortsetzen und betrifft den gesamten Logistiksektor. Dennoch sehen die Analysten großes Wachstumspotenzial. Bis 2024 soll der Umsatz voraussichtlich auf über 100 Mrd. USD anwachsen. Der Gewinn von zuletzt 19,79 USD je Aktie soll bis 2024 laut Analystenkonsens auf 25,10 USD anwachsen. Im TraderFoxQualitäts-Check erreicht FedEx moderate 11/15 Punkte. Die Gewinnmargen des Logistikers sind vergleichsweise eng und die Finanzverschuldung vergleichsweise hoch. Die Fremdkapitalquote liegt bei ca. 70 %. Die günstige Bewertung nach der Korrektur - das KGV liegt bei 12,5, das KUV bei 0,78 – könnte sich als gute Einstiegschance erweisen. Auch für Dividendenaktionäre ist FedEx interessant. Zwar ist die Dividendenrendite mit knapp über 1 % nicht besonders hoch, jedoch wurde die Dividende seit 17 Jahren nicht gesenkt und in den kommenden Jahren kann auf Erhöhungen gehofft werden.

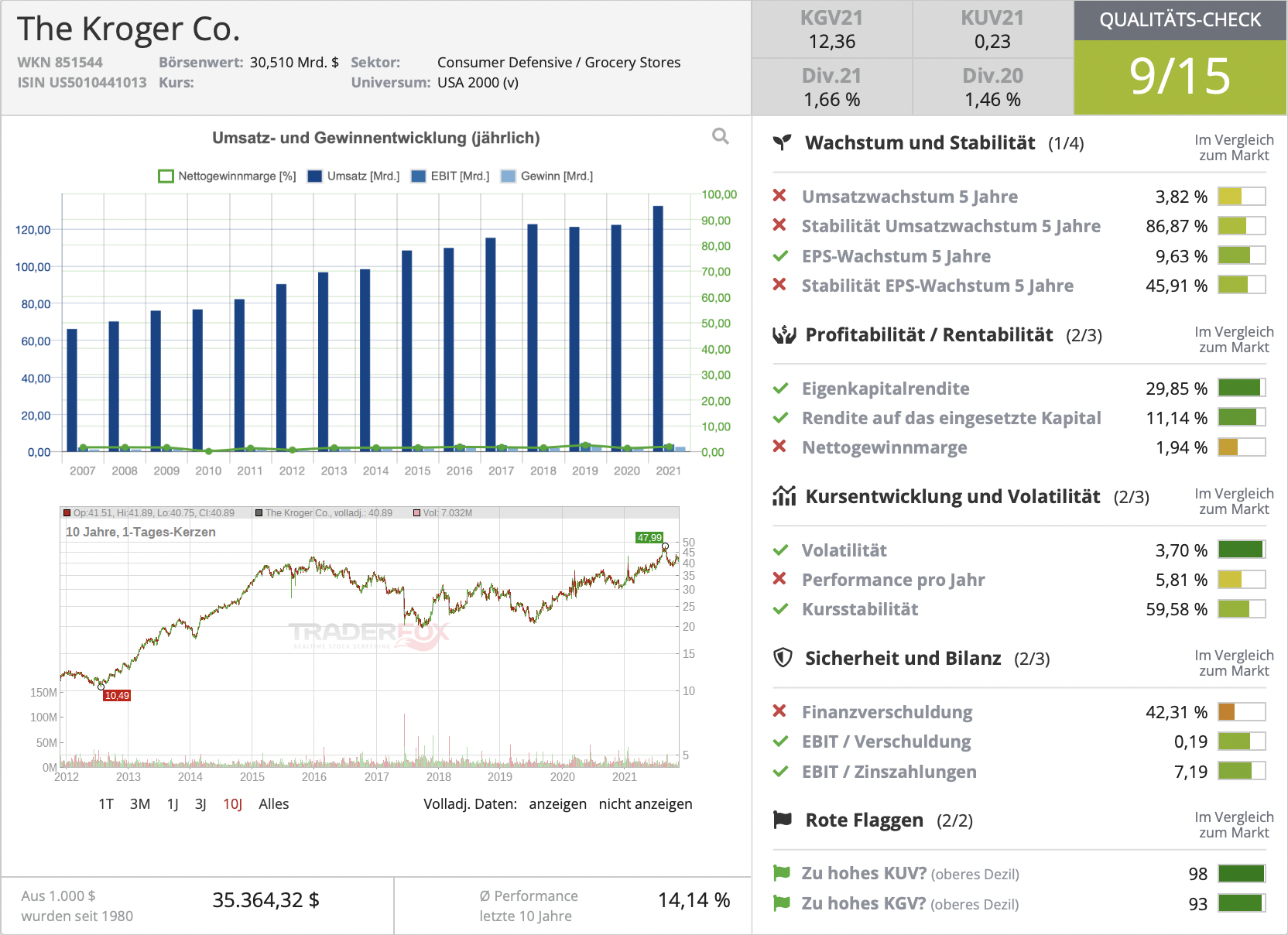

The Kroger Co. – Drittgrößter Lebensmittelhändler der USA mit über 100 Mrd. USD Umsatz

Zwar handelt es sich bei Kroger um den drittgrößten US-Einzelhändler nach Walmart und Target, die Aktie ist jedoch vergleichsweise unbekannt. Das Unternehmen steht auf Platz 23 der Fortune-500-Rangliste der größten Unternehmen der Vereinigten Staaten. Im vergangenen Jahr konnte man einen Umsatz von 132 Mrd. USD erzielen. Kroger betreibt entweder direkt oder über seine Tochtergesellschaften 2.726 Supermärkte und Warenhäuser in 35 Bundesstaaten mit unterschiedlichen Filialformaten, darunter Supermärkte, Superstores, Warenhäuser und 142 Juweliergeschäfte (782 Convenience Stores wurden 2018 verkauft). Die Lebensmittelgeschäfte der Marke Kroger befinden sich im Mittleren Westen und im Süden der USA. Das Unternehmen betreibt 35 Lebensmittelverarbeitungs- oder -produktionsanlagen, 1.605 Supermarkt-Tankstellen, 2.254 Apotheken und 224 Kliniken in den Filialen. Durch die Pandemie konnte man den Umsatz im vergangenen Jahr um 8 % steigern, insgesamt sind die Wachstumsraten mit 3,8 % in den vergangenen fünf Jahren jedoch niedrig. Für die kommenden Jahre wird erwartet, dass das Wachstum in etwa auf diesem Niveau voranschreitet. Die Nettogewinnmarge des Einzelhändlers ist mit 1,94 % sehr eng und die Fremdkapitalquote ist mit 81 % sehr hoch. Dafür ist Kroger allerdings weniger von der Konjunktur abhängig und nicht besonders zyklisch. Im TraderFox Qualitäts-Check erreicht Kroger insbesondere aufgrund des geringen Wachstums nur 9/15 Punkte. Der Piotroski-Score, der die Bilanzqualität von Unternehmen misst, zeigt für Kroger jedoch vergleichsweise starke 7/9 Punkten. Auch Kroger ist für Dividendeninvestoren interessant. Die Dividende wird seit 17 Jahren kontinuierlich erhöht. Darüber hinaus wurden seit 2006 ungefähr 50 % der Aktien zurückgekauft. Die Dividendenrendite lag im vergangenen Geschäftsjahr bei 1,7 % und auch hier darf laut Analystenkonsens in den kommenden Jahren mit Steigerungen gerechnet werden. Aktuell werden nur 20 % des Gewinns ausgeschüttet, wodurch noch Luft nach oben besteht. Die Aktie ist derzeit mit einem KGV21 von 12,5 sowie einem KUV21 von gerade einmal 0,23 bewertet, was die Aktie für Value-Investoren interessant macht!

Viele Grüße,

Max Henß

Tipp: Eigene Screenings kannst du mithilfe von aktien RANKINGS durchführen – dem führenden Aktien-Screener von TraderFox!

Bildherkunft: Unsplash