5 Top-Qualitätsaktien zum Kaufen und Liegenlassen

Liebe Leser,

bei Tausenden von Aktien und Hunderten von verschiedenen Kennzahlen und Indikatoren ist es nicht einfach, die besten Qualitätsaktien für das eigene Portfolio zu finden. Damit Anleger sich im Dschungel aus Daten zurechtfinden, das Risiko bei Investments reduzieren und auf hervorragende Investment-Chancen aufmerksam werden können, hat TraderFox den Qualitäts-Check für Aktien entwickelt. Der Qualitäts-Check weist jeder Aktie bis zu 15 Punkte zu. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere am Qualitäts-Check ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes.

Während der Qualitäts-Check für einzelne Aktien in unserem Aktien-Terminal gratis verfügbar ist, gibt es in unserem digitalen Kiosk für Kunden des TraderFox Morningstar-Datenpakets einen täglich aktualisierten PDF-Report mit den 100 besten Aktien weltweit, der diejenigen Aktien beinhaltet, die im Qualitäts-Check derzeit am besten abschneiden!

Im Folgenden möchte ich dir die Regeln des Rankings aus dem Report genauer erklären und 5 spannende Aktien vorstellen, die sich aktuell an der Spitze des Rankings der 100 besten Aktien weltweit befinden.

Tipp: „Die 100 besten Aktien weltweit“ ist nur einer von über 20 täglich aktualisierten PDF-Reports. Egal, ob du Geld anlegen möchtest wie Warren Buffett oder dich wie Peter Lynch auf die Suche nach Verzehnfachern machst oder ganz einfach nur nach schnellen Breakout-Trades Ausschau hältst: In unserem digitalen Kiosk wirst du fündig.

Die Screening-Regeln des Qualitäts-Checks

Insgesamt betrachten wir fünf Kategorien mit insgesamt 15 Kennzahlen. Für den Vergleich mit dem Referenzmarkt haben wir Grenzwerte festgelegt. Beispielsweise bedeutet dies für die erste Kennzahl „Umsatzwachstum 5 Jahre“, dass das entsprechende Unternehmen in dieser Kategorie zu den besten 50 % des Referenzmarkts gehören muss, um den Punkt im Qualitäts-Check zu erhalten.

Folgende Kennzahlen und entsprechende Grenzwerte werden im Qualitäts-Check betrachtet:

Wachstum und Stabilität:

- - Umsatzwachstum 5 Jahre; 50%

- - Stabilität Umsatzwachstum 5 Jahre; 65%

- - EPS-Wachstum 5 Jahre; 50%

- - Stabilität EPS-Wachstum 5 Jahre; 65%

Profitabilität und Rentabilität

- - Eigenkapitalrendite; 50%

- - Rendite auf das eingesetzte Kapital; 50%

- - Nettogewinnmarge; 50%

Kursentwicklung und Volatilität

- - Volatilität; 50% (möglichst niedrig)

- - Performance pro Jahr; 50%

- - Kursstabilität; 50%

Sicherheit und Bilanz

- - Finanzverschuldung; 50% (möglichst niedrig)

- - EBIT / Verschuldung; 25%

- - EBIT / Zinszahlung; 25%

Rote Flaggen

- - Zu hohes KUV?; 10% (möglichst niedrig)

- - Zu hohes KGV?; 10% (möglichst niedrig)

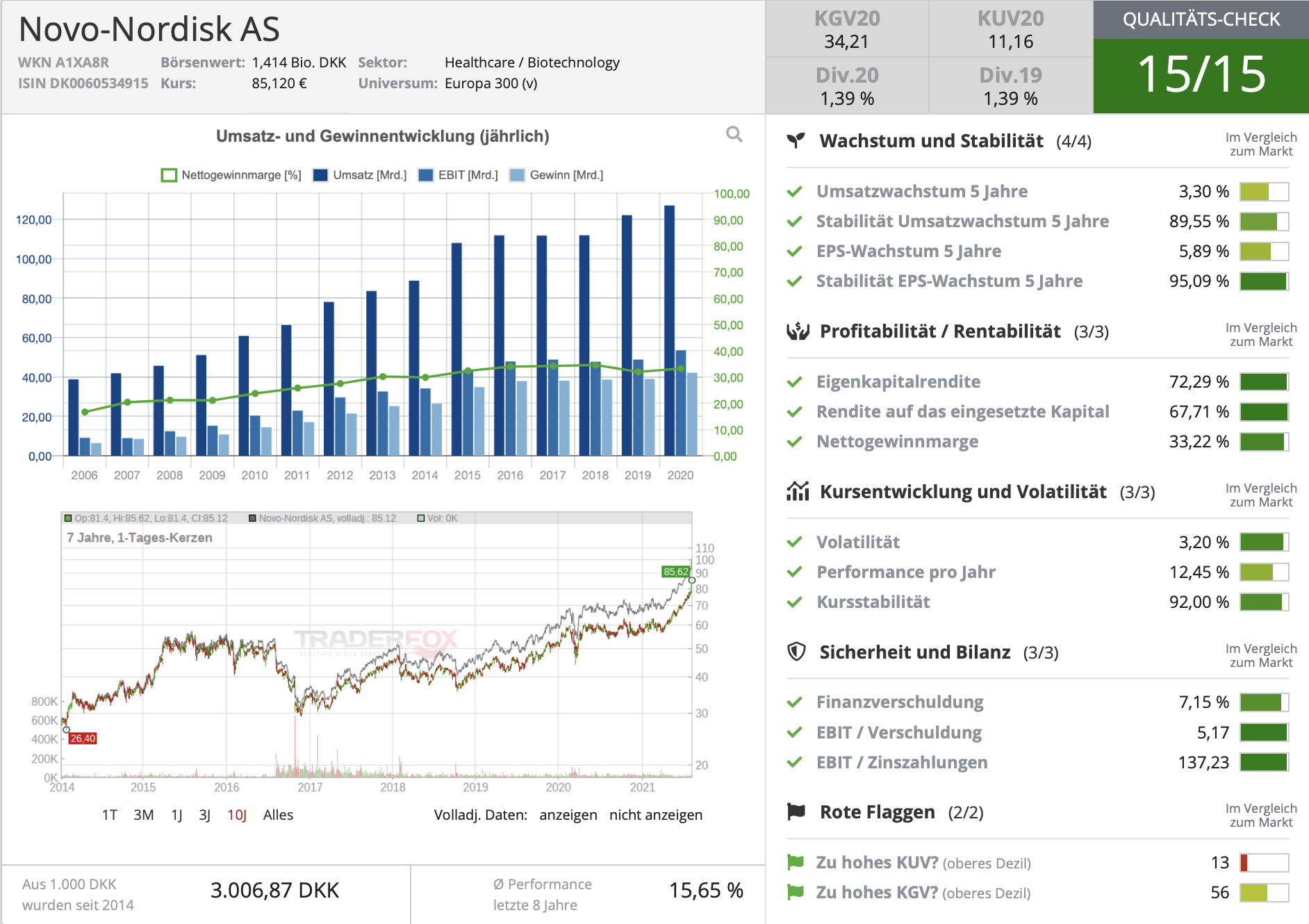

Novo Nordisk – Der Gewinn je Aktie steigt seit 33 Jahren kontinuierlich!

Ganz oben im aktuellen Ranking findet sich die Aktie des dänischen Pharma-Giganten Novo Nordisk. Mit einer Marktkapitalisierung von über 200 Mrd. USD gehört das Unternehmen aus Kopenhagen zu den größten europäischen Unternehmen nach Börsenwert. Der Konzern aus Dänemark hat sich auf die Behandlung von Diabetes spezialisiert und ist klarer Weltmarktführer in diesem Bereich: Man liefert fast die Hälfte des weltweiten Insulins! Rund 85 % des Gesamtumsatzes erzielt Novo Nordisk im Segment Diabetes and Obesity Care, in dem neben Diabetesmedikamenten und Insulinpens auch Adipositasmedikamente entwickelt und produziert werden. Die restlichen 15 % des Umsatzes erzielt man in dem Segment Biopharm, durch das man unter anderem in den Bereichen Wachstumshormone und Blutgerinnung tätig ist. Das Unternehmen ist global aktiv und erzielt rund 46 % seines Umsatzes in den USA. Weitere 27 % des Umsatzes stammen aus der Region EMEA und auch China ist mit 11 % ein bedeutender Markt für Novo Nordisk. Das Wachstum erzielte man zuletzt durch das dominierende Segment Diabetes and Obesity Care, denn „Wohlstandskrankheiten“ wie Diabetes und Adipositas nehmen weltweit zu. Insbesondere in den Schwellenländern dürfte sich dieser Trend mit zunehmender Wirtschaftsleistung weiter fortsetzen. Weitere Wachstumschancen dürften auch durch den demographischen Wandel und die damit verbundene Zunahme chronischer Erkrankungen entstehen. Als klarer Marktführer in seinem Bereich verfügt Novo Nordisk über einen breiten wirtschaftlichen Schutzgraben.

Anhand des TraderFox Qualitäts-Checks wird deutlich, warum Novo Nordisk an der Spitze des Rankings steht. Zwar waren Umsatz- und Gewinnwachstum mit 3,3 % respektive 5,9 % in den vergangenen fünf Jahren eher mittelmäßig, in den anderen Kategorien überzeugt der Pharma-Riese jedoch auf ganzer Linie. Mit einer Rendite auf das eingesetzte Kapital von 67,7 % sowie einer Nettogewinnmarge von 33,2 % ist das Unternehmen höchstprofitabel. Gleichzeitig überzeugt die Aktie als nicht-Zykliker risikoaverse Anleger mit einer hohen Kursstabilität, niedrigen Volatilität und einer hohen Bilanzqualität. Hinzu kommt, dass der Gewinn je Aktie seit 33 Jahren kontinuierlich in jedem Jahr gesteigert werden konnte! Die Qualität hat jedoch ihren Preis: Bei einem KUV21 von 11 und einem KGV21 von 33 kann man nicht mehr von einer günstigen Bewertung sprechen. Nichtsdestotrotz ist Novo Nordisk eine Aktie von höchster Qualität und guten Wachstumsaussichten, die sich zum Kaufen und Liegenlassen eignet. Anleger erhalten derzeit eine 1,6 %ige Dividende, die in den letzten 19 Jahren in jedem Jahr gesteigert werden konnte – damit ist Novo Nordisk auf dem besten Weg zum Dividendenaristokraten. Gleichzeitig wurden in den vergangenen Jahren hohe Aktienrückkäufe getätigt.

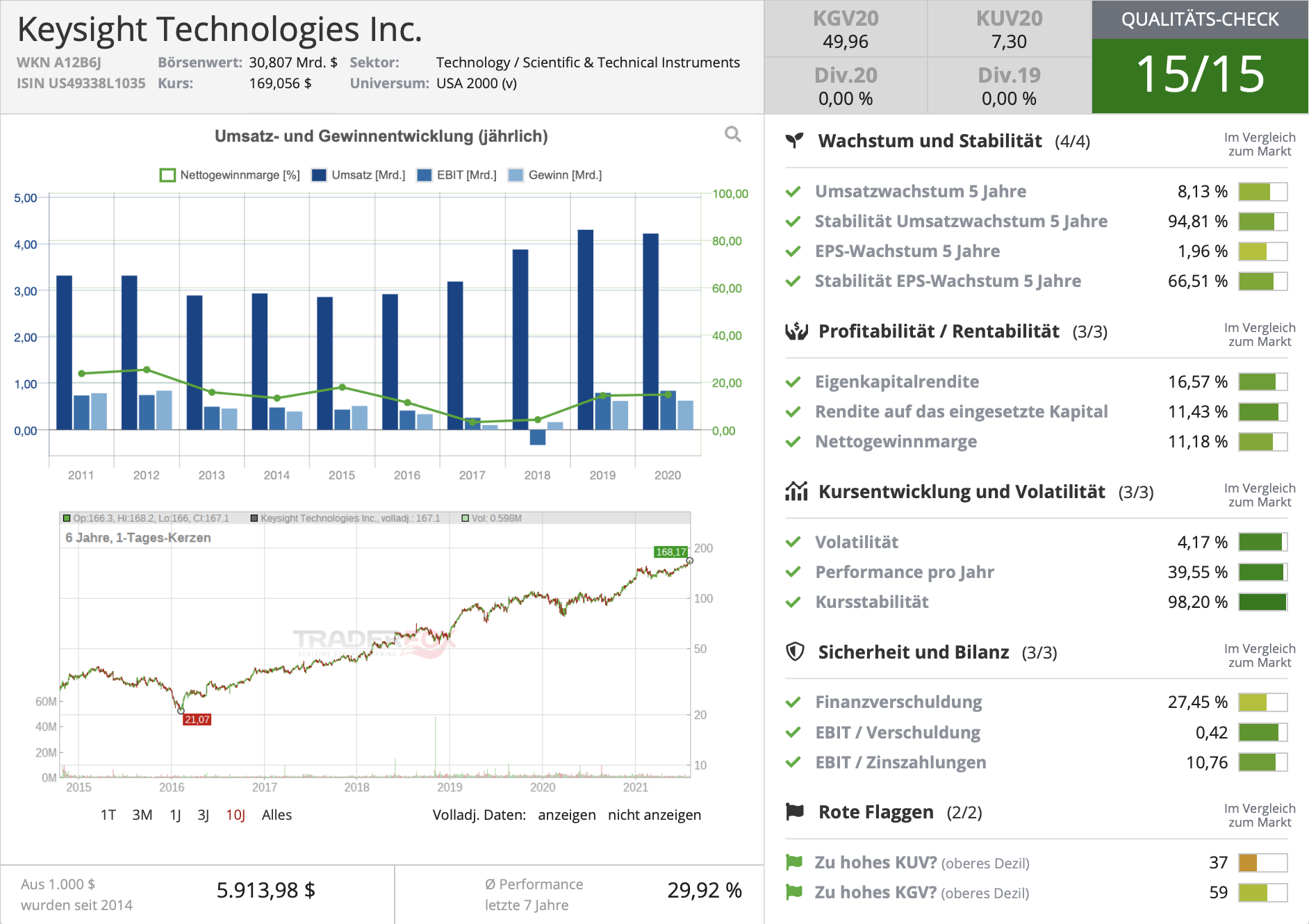

Keysight Technologies – Profiteur zahlreicher Zukunftstrends mit moderater Bewertung

Keysight Technologies ist ein US-amerikanischer Messgerätehersteller, dessen Systeme in den Bereichen Kommunikation, Netzwerke und Elektronik eingesetzt werden. Das Angebot reicht von Systemen zur Durchführung von Simulationen über die Prototypenvalidierung bis hin zur Optimierung in Netzwerken und Cloud-Umgebungen. Das Unternehmen, dessen Kern auf die ehemalige Messgeräte-Sparte von Hewlett-Packard (HP) zurückgeht, ist in zwei Segmente unterteilt: Über das Segment Communications Solutions Group (74 % des Umsatzes) bietet Keysight beispielsweise Simulations- und Testlösungen für den 5G-Ausbau oder den Aufbau neuer Datenzentren an. Über das Segment Electronical Industries Communications Group (26 % des Umsatzes) bietet man Test- und Messlösungen für die Elektronikfertigung an, die primär in der Automobil- und Energieindustrie sowie im Halbleiterdesign und in der Halbleiterfertigung zum Einsatz kommen. Derzeit profitiert man also von mehreren Trends, wie dem 5G Ausbau, dem autonomen Fahren, dem Internet of Things (IoT) und dem Halbleiter-Boom. Auch in den Zukunftsbereichen Quantencomputing und 6G forscht man bereits. Im letzten Quartal wurden 40 % des Umsatzes in den USA, 44 % in Asien-Pazifik und 16 % in Europa erwirtschaftet.

Die Aktie von Keysight Technologies ist eine absolute Qualitätsaktie. Das Unternehmen, dem beim Börsengang im Jahr 2014 nachgesagt wurde, dass kein Wachstumspotenzial mehr bestünde, hat in den vergangenen Jahren mit einem durchschnittlichen Umsatzwachstum von 8,1 % das Gegenteil bewiesen. Bis 2023 soll der Umsatz Analystenschätzungen zufolge um weitere 30 % wachsen. Der Gewinn je Aktie, der in den letzten fünf Jahren nur um knapp 2 % p.a. wachsen konnte, soll 2023 gar doppelt so hoch liegen wie noch im Geschäftsjahr 2020. Die Profitabilität und Rentabilität von Keysight ist überdurchschnittlich, vor allem punktet man jedoch durch eine sehr stabile Kursentwicklung und eine äußerst niedrige Volatilität. Auch die Kennzahlen zur Sicherheit und Bilanzqualität überzeugen, sodass der Qualitäts-Check auch hier auf 15/15 Punkte kommt. Die Bewertung der Aktie ist mit einem KUV21 von 6 und einem KGV21 von 28 moderat, wenn man in Betracht zieht, dass Keysight in vielen Zukunftstrends gut positioniert ist. Die Aktie könnte in den kommenden Jahren für positive Überraschungen sorgen.

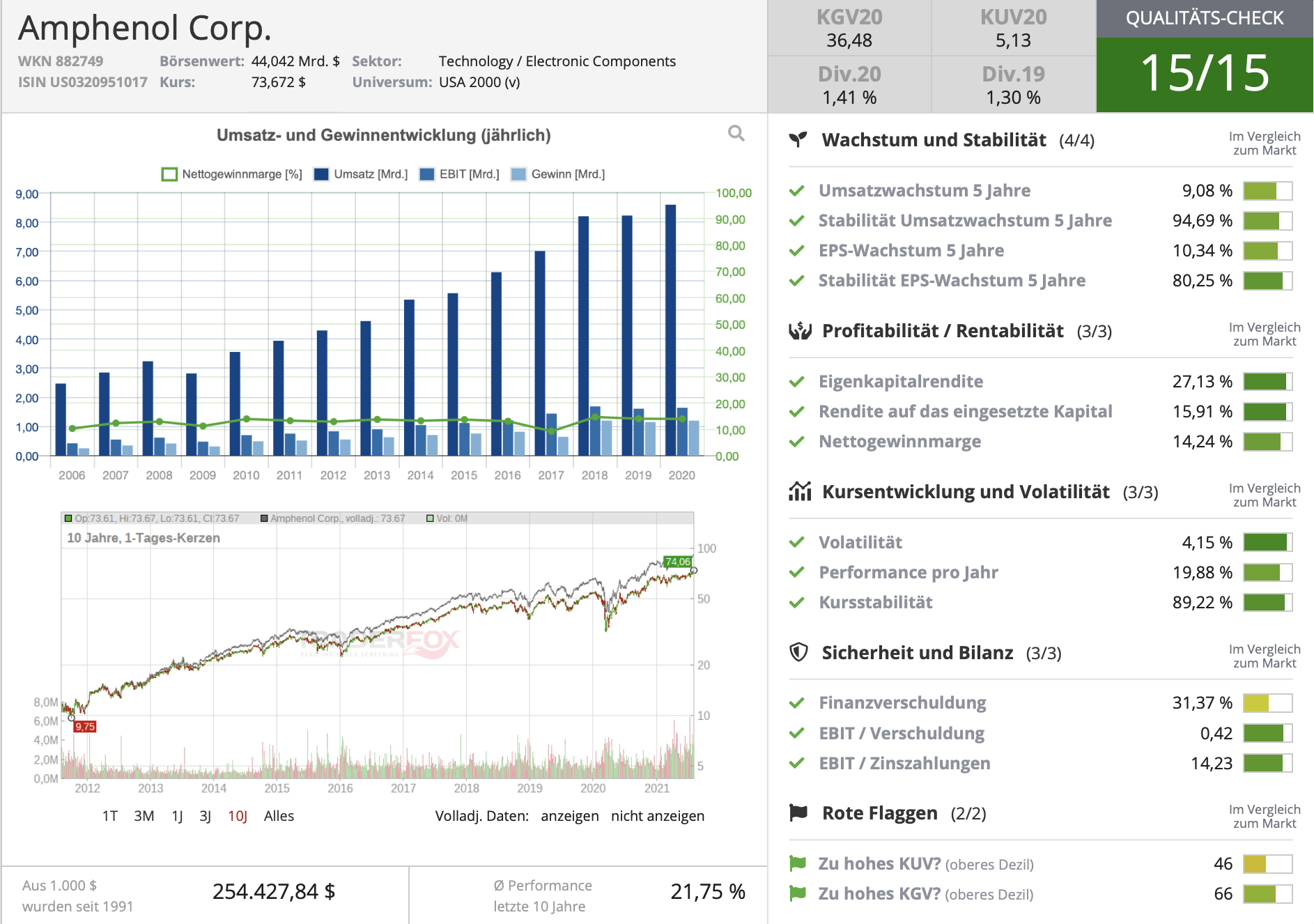

Amphenol – Marktführer im Bereich Steckverbindungen

Das US-Unternehmen Amphenol ist mit einer Marktkapitalisierung von rund 43 Mrd. USD einer der Weltmarktführer in der Herstellung von Steckverbindungen. Das Unternehmen entwirft und produziert elektrische sowie Glasfaser-Steckverbinder, Verbindungssysteme, Kabel, Antennen und Sensoren. Der Fokus liegt jedoch klar auf dem Bereich Verbindungselemente: Im Segment Interconnected Product and Assemblies erzielt Amhenol fast 96 % des Umsatzes, die restlichen 4 % stammen aus dem Segment Cable Products and Solutions. Der Kundenstamm ist äußerst breit diversifiziert und reicht von IT-Unternehmen über Autohersteller bis hin zu Kommunikations- sowie Luft- und Raumfahrtunternehmen. Auch geographisch ist Amphenol stark diversifiziert: 29 % des Umsatzes wird in den USA erzielt, 30 % in China und 41 % im Rest der Welt. In den vergangenen Jahren ist Amphenol stetig gewachsen, denn die Produkte sind aktuell durch Trends wie Elektromobilität, Solar und 5G so gefragt wie nie zuvor.

Beim Umsatz- und Gewinnwachstum weist Amphenol mit 9,1 % und 10,3 % gute Werte auf. Darüber hinaus überzeugt der Hersteller von Steckverbindungen mit guten Profitabilitätskennzahlen. Die Nettogewinnmarge ist mit 14,2 % im Peer-Group-Vergleich äußerst stark. Die Analysten rechnen darüber hinaus auch in den kommenden drei Jahren mit guten Wachstumsraten in etwa auf dem Niveau der letzten fünf Jahre. 2021 soll es für den Umsatz und den Gewinn sogar jeweils um rund 20 % nach oben gehen. Die Aktie ist aktuell mit einem KUV21 von 4 und einem KGV21 von 30 bewertet. Auch Amphenol kommt damit auf 15/15 Punkte im TraderFox Qualitäts-Check.

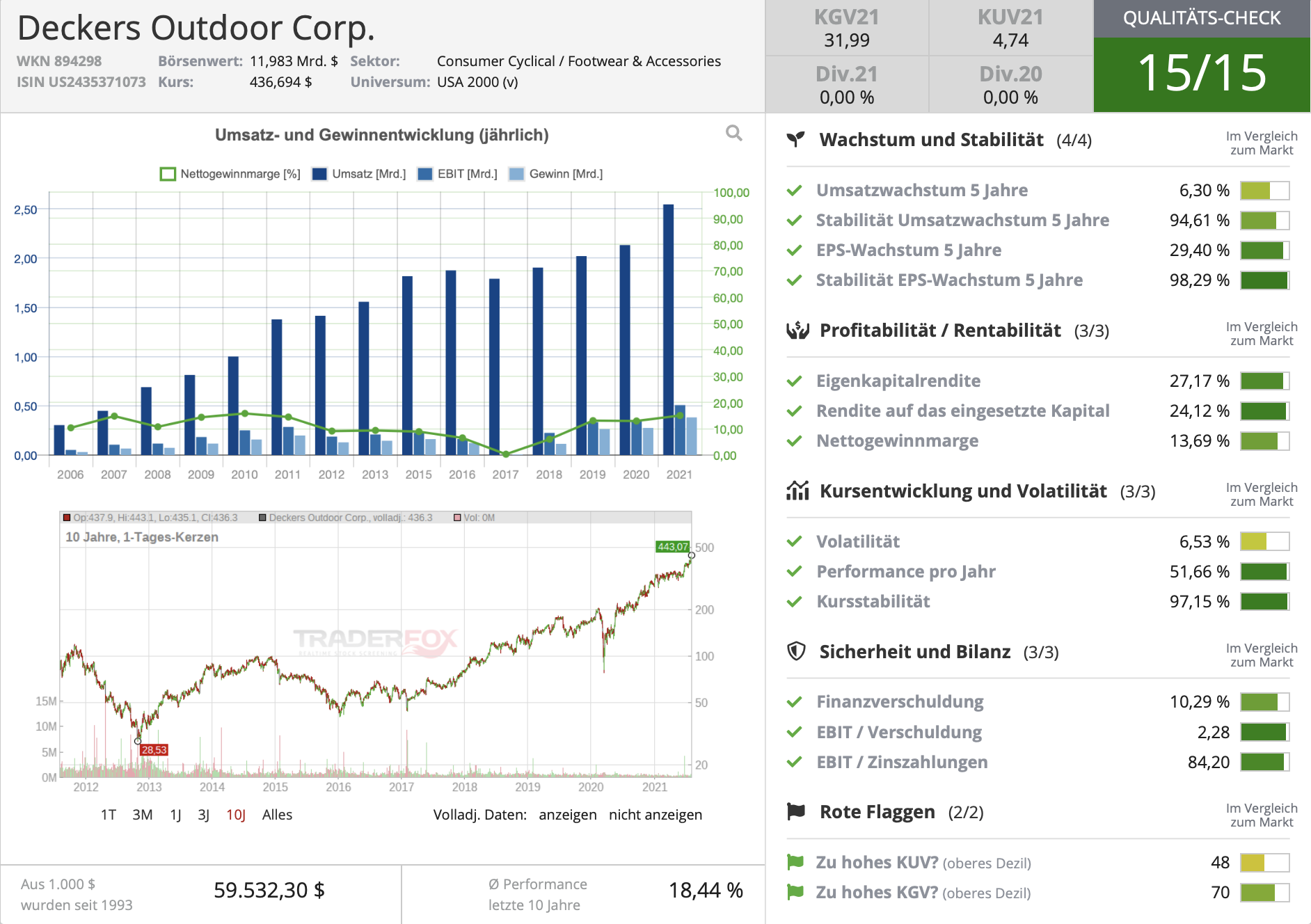

Deckers Outdoor – Schuhhersteller mit beeindruckenden Fundamentaldaten

Die Deckers Outdoor Corp. entwickelt, vermarktet und vertreibt Schuhe für den täglichen Freizeitgebrauch und für sportliche Aktivitäten. Daneben entwickelt und vertreibt das Unternehmen Bekleidung, die jedoch eine kleinere Rolle spielt. Die Marken UGG und Koolaburra bieten Freizeitschuhe und Stiefel an und werden der Kategorie „Fashion Lifestyle“ zugerechnet, während die Marken HOKA, Teva und Sanuk Schuhe aus dem Bereich „Performance Lifestyle“ anbieten. Letztere eignen sich für leistungsintensive Sportarten und Outdoor-Aktivitäten. Das Unternehmen konnte in den vergangenen Jahren deutlich wachsen, wozu unter anderem der Ausbau des Direct-to-Consumer-Geschäfts beigetragen hat: Im vergangenen Geschäftsjahr wurden rund 42 % des Gesamtumsatzes durch die E-Commerce-Shops und die über 150 Einzelhandelsgeschäfte erzielt. Daneben arbeitet man mit internationalen Einzelhändlern und Vertriebspartnern zusammen. Außerhalb des Direct-to-Consumer-Geschäfts hat Deckers im vergangenen Geschäftsjahr fast 60 % des Umsatzes durch die Marke UGG und 27 % des Umsatzes durch die Marke HOKA erzielt, innerhalb des Direct-to-Consumer-Geschäfts wird dies leider nicht ausgewiesen.

Das von Corona geprägte Geschäftsjahr 2021 war für Deckers Outdoor das erfolgreichste der Geschichte: Bei einem Umsatzwachstum von fast 30 % vervierfachte sich der Aktienkurs binnen einiger Monate. In den vergangenen fünf Jahren wuchs der Umsatz um durchschnittlich 6,3 % p.a., während der Gewinn je Aktie durch erhebliche Margensteigerungen gar um 29,4 % p.a. anstieg. Bei einer Eigenkapitalquote von fast 70 % erzielt Deckers eine Eigenkapitalrendite von starken 27,2 %. Darüber hinaus sorgen eine gute Bilanz sowie eine stabile Kursentwicklung für die 15/15 Punkte im TraderFox Qualitäts-Check. Fundamental ist das Unternehmen hervorragend aufgestellt und auch die Wachstumsaussichten sind gut: Für die kommenden drei Jahre erwarten Analysten ein Umsatz- und Gewinnwachstum von durchschnittlich 14 % p.a. Die Aktie ist derzeit mit einem KUV21 von 4 sowie einem KGV21 von 28 bewertet und der Analystenkonsens sieht ein Kurspotenzial von über 20 %.

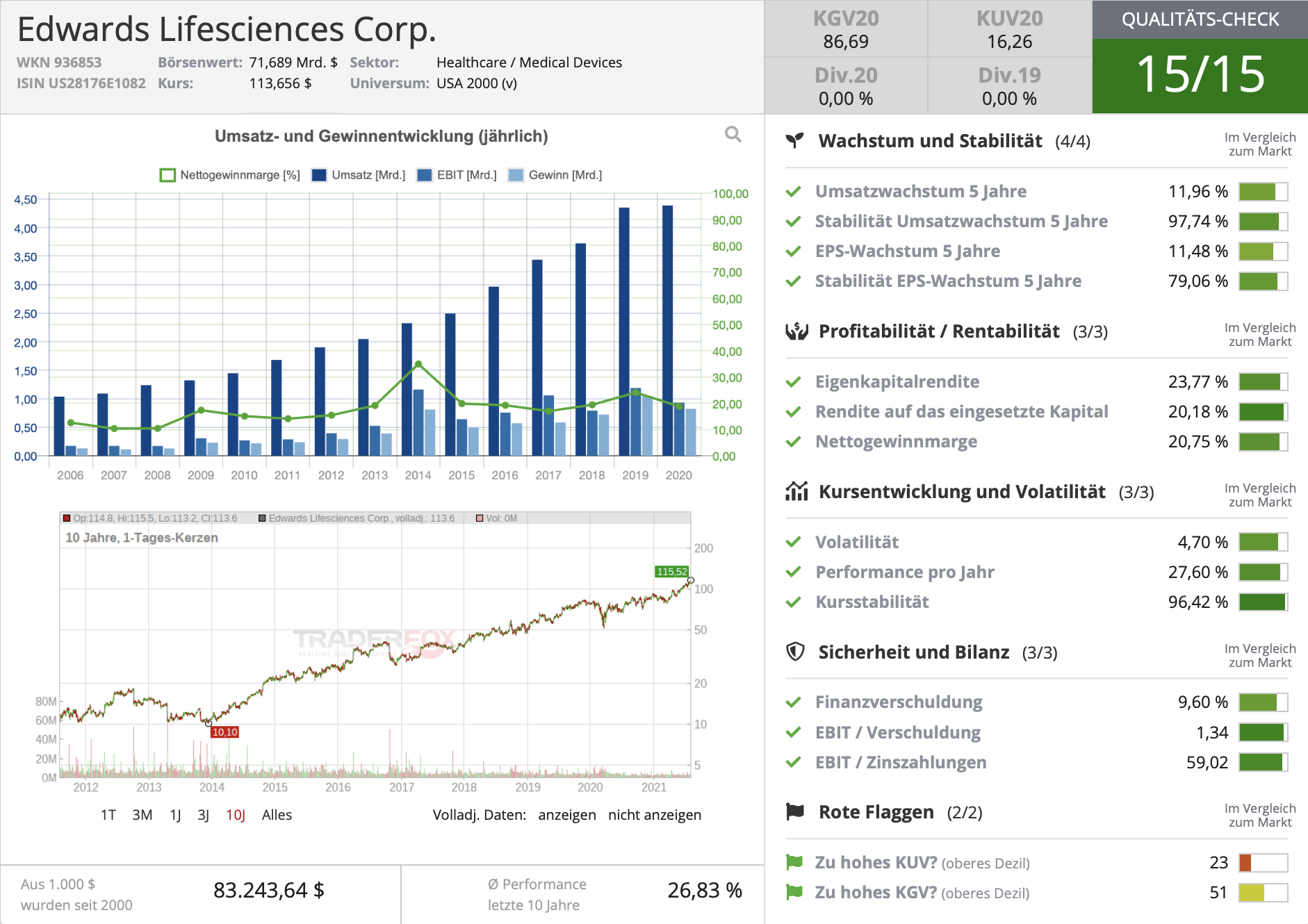

Edwards Lifesciences – Revolutionärer Herzchirurgie-Spezialist

Edwards Lifesciences ist einer der weltweit führenden Anbieter von Produkten und Technologien zur Behandlung von Herz-Kreislauf-Erkrankungen. In enger Zusammenarbeit mit Ärzten und Forschern arbeitet Edwards an der Entwicklung und Etablierung neuer Technologien und Therapiemethoden. Die angebotenen Produkte lassen sich in die vier Kategorien Herzklappentherapie, Critical Care, Herzchirurgiesysteme und Gefäßchirurgie einteilen. Zu den Kunden des Konzerns gehören in erster Linie Krankenhäuser und Spezialkliniken sowie niedergelassene Ärzte. Bekannt ist das Unternehmen in erster Linie durch die Edwards SAPIEN-TAVI/TAVR-Produkte – Herzklappen unterschiedlicher Größe aus biologischem Material. Das Unternehmen hat eine revolutionäre, minimalinvasive Operationsmethode zum Einsetzen der Herzklappen entwickelt, durch die die Operationsdauer und Genesungszeit des Patienten erheblich verkürzt wird und die Folgeerscheinungen deutlich reduziert werden. Für die Krankenkassen entstehen dadurch in der Regel deutlich niedrigere Kosten.

Beeindruckend sind neben den Errungenschaften des Unternehmens auf dem Gebiet der Herzchirurgie auch die Fundamentaldaten der Aktie. Der Umsatz ist in den vergangenen fünf Jahren um durchschnittlich 12 % p.a. gewachsen, während der Gewinn je Aktie um 11,5 % anstieg – auch wenn beide Werte aufgrund von vielen verschobenen Herzoperationen während der Pandemie leichte Einbußen verzeichneten. Bei einer Eigenkapitalquote von 67 % erzielt Edwards eine starke Eigenkapitalrendite von 23,8 % und überzeugt mit einer Nettogewinnmarge von 20,8 %. Als nicht-zyklisches Unternehmen ist die Aktie kaum volatil und sehr stabil im Kursverlauf. Auch bilanztechnisch weist das Unternehmen hervorragende Werte auf. Im TraderFox Qualitäts-Check kommt Edwards folglich auch auf volle 15/15 Punkte. Die Wachstumsaussichten sind überaus positiv, so erwarten die Analysten, dass der Umsatz von zuletzt 4,39 Mrd. USD (2020) auf 6,45 Mrd. USD im Jahr 2023 steigen wird. Der Gewinn je Aktie soll in derselben Zeitspanne sogar um 130 % zunehmen. Der Markt teilt den Optimismus und bewertet Edwards Lifesciences mit einem KUV21 von 14 und einem KGV21 von 51.

Tipp: Das Morningstar-Datenpaket beinhaltet neben unserem Screening-Tool aktien RANKINGS und dem digitalen Kiosk vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

Viele Grüße,

Max Henß

Bildherkunft: Unsplash