Der Aktienscreener: Dieser unbekannte Top-Wachstumswert bringt Rechenzentren und E-Autos zum Laufen!

Hallo Investoren, Hallo Trader

Bevor wir uns heute eine Neo-Darvas Aktie aus dem Technologie-Sektor ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Die Neo-Darvas-Strategie von TraderFox, geht auf den ungarischen Tänzer Nicolas Darvas zurück, der seine Erfolgsgeschichte in zwei Büchern niederschrieb. Sein Handelsansatz basiert auf einer Trendfolgestrategie. Ein berühmtes Zitat von Darvas beschreibt seine Strategie sehr gut. So sagte er einmal: „Der einzige solide Grund eine Aktie zu kaufen besteht darin, dass sie steigt!“ In seinem 1960 erschienenen Bestseller "How I Made 2,000,000 $ in the Stock Market" beschreibt der Ungar in sehr unterhaltsamer Schreibweise wie er mit wenig Zeitaufwand während seiner Tanz-Karriere über 2.000.000 US-Dollar verdiente. Die Bücher von Nicolas Darvas liegen mittlerweile als deutsche Übersetzung vor.

Es gibt mehrere Gründe warum sich die Darvas-Strategie so großer Beliebtheit erfreut. Erstens verbirgt sich dahinter ein durchdachtes und logisches Konzept der Aktienauswahl. Zweitens war Nicolas Darvas ein sehr begabter Autor, der auf packende Art und Weise seine Vorgehensweise an der Wall Street beschrieb. Und drittens taugt Darvas als Vorbild für berufstätige Börsianer, die ebenfalls systematisch an der Börse Geld verdienen wollen. Darvas war professioneller Tänzer und ständig auf Tournee. Seine Börsengeschäfte tätigte er in den wenigen Stunden Freizeit, die ihm nach einem anstregenden Tag zur Verfügung standen.

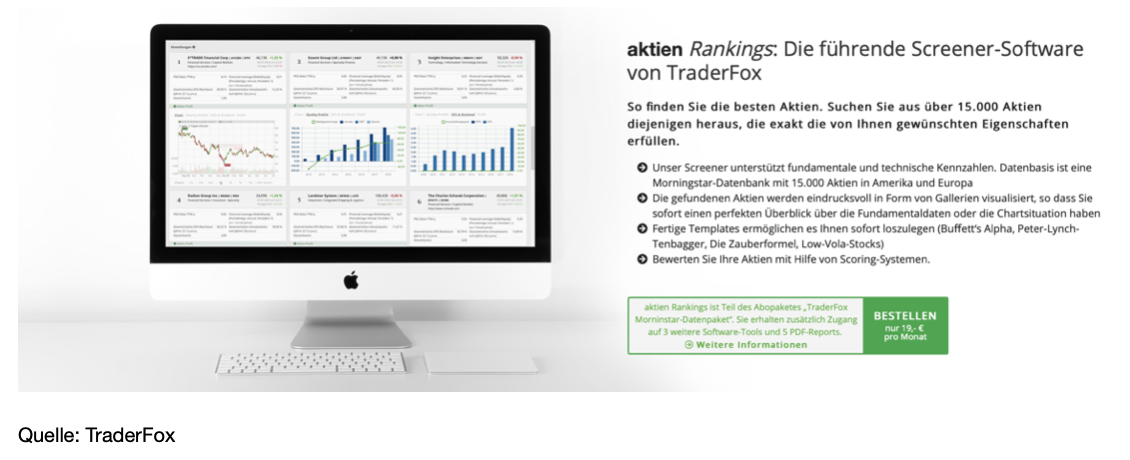

Wir bei TraderFox haben ein Basis-Screening mit dem Namen Neo-Darvas entwickelt, das sich stark an dem Trendfolge-Ansatz von Nicolas Darvas orientiert. Dabei kommen nur Titel in Frage, die seit dem Halbjahrestief mindestens 70 % zugelegt haben und die in den letzten 20 Handelstagen ein neues 52-Wochenhoch markierten. Mit dem Neo-Darvas-Ansatz ist man als Trader also immer genau da, wo gerade die Musik spielt. Zu beachten ist allerdings, dass bei diesem Ansatz die Volatilität sehr hoch ist. Nicolas Darvas setzte auf Aktien, die nahe ihrem Allzeit- oder Mehrjahreshoch notierten. Sein Credo lautete "kaufe teuer, verkaufe teurer". Dahinter steckt die Philosophie, dass sich Aktien in Trends bewegen. Wenn eine Aktie auf Allzeithoch notiert, muss dahinter ein fundamentaler Grund stecken. Es ist sehr wahrscheinlich, dass dieser fundamentale Grund die Aktie auch noch in einigen Wochen oder Monaten positiv beflügelt. Warum also sollte der Aufwärtstrend genau dann kippen, wenn wir kaufen? Ein wichtiges Element der Darvas-Strategie sind die sogenannten Darvas-Boxen. Darvas schreibt: „Bei einer Untersuchung des Aktiencharts konnte ich die Auswirkungen dieses Widerstandes in grafischer Form erkennen. Der Kurs eine Wertpapiers steigt auf ein bestimmtes Niveau. Dann, als ob er gegen eine unsichtbare Obergrenze stößt, prallt er wie ein Tennisball ab und landet auf dem Weg nach unten auf einem bestimmten Bodenniveau, prallt wieder nach oben ab, nur um wieder an den gleichen Widerstand wie zuvor zu stoßen. Ich begann zu verstehen, dass dieser Effekt eine oszillierende Bewegung innerhalb eng definierter Grenzen zur Folge hat, wie ein Gummiball, der in einem Glaskasten auf und ab springt. Auf eine spannende Neo-Darvas-Aktie aus dem Techbereich, die sich dem Marktdruck widersetzt, werde ich heute zu sprechen kommen, wobei man dabei sehr schön die Ausbildung der Darvas-Boxen sehen kann. Wie ich auf die Aktie aufmerksam wurde, zeige ich euch jetzt.

Und so gehe ich dabei vor!

Um das Template aufzurufen, melde ich mich bei www.traderfox.de an. Dann gehe ich auf das Tool AKTIEN-RANKINGS und wähle unter dem Reiter „Templates“ das Neo-Darvas Basis-Screening aus. Das Tool AKTIEN-RANKINGS ist Teil der Abopaketes „TraderFox Morningstar“ und ist für 19 € im Monat erhältlich. Als Nächstes lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt.

Als Aktienuniversum dienen die 2000 volumenstärksten US-Aktien. Wenn ich jetzt auf „scannen“ gehe, werden mir noch 62 Aktien angezeigt, wobei man sagen muss, dass das ganz schön wenig ist. Daran erkennt man auch, dass sich der Markt aktuell in einer Korrektur befindet, was ingesamt natürlich zu einer größeren Vorsicht beim Kauf von Aktien mahnt. Vorstellen will ich heute das Unternehmen auf Platz 11. Dabei handelt es sich um Vicor.

Vicor (VICR) entwickelt und vertreibt modulare Leistungskomponenten und Stromversorgungssysteme mit denen in verschiedenen Bereichen wie der Cloud, Data Center, Automotive und Robotik eine Leistungssteigerung erzielt werden kann. Eine effiziente Energieversorgung kann dank einfach zu integrierender Powermanagement-Technologien sichergestellt werden, die als komplette, konfigurierbare Stromversorgungssysteme ausgeliefert werden können. Das Produktportfolio umfasst neben den fertigen Power-Systemen auch verschiedene Eingangsmodule, Konverter, Filter und diverses Zubehör. 140 verschiedene Hochleistungswandler für alle branchenüblichen Eingangsspannungen in Form von sogenannten DCM-ChiPs stellt Vicor bereit. Diese senken den Leistungsverlust um 50 % und erhöhen die Leistungsdichte um den Faktor 10.

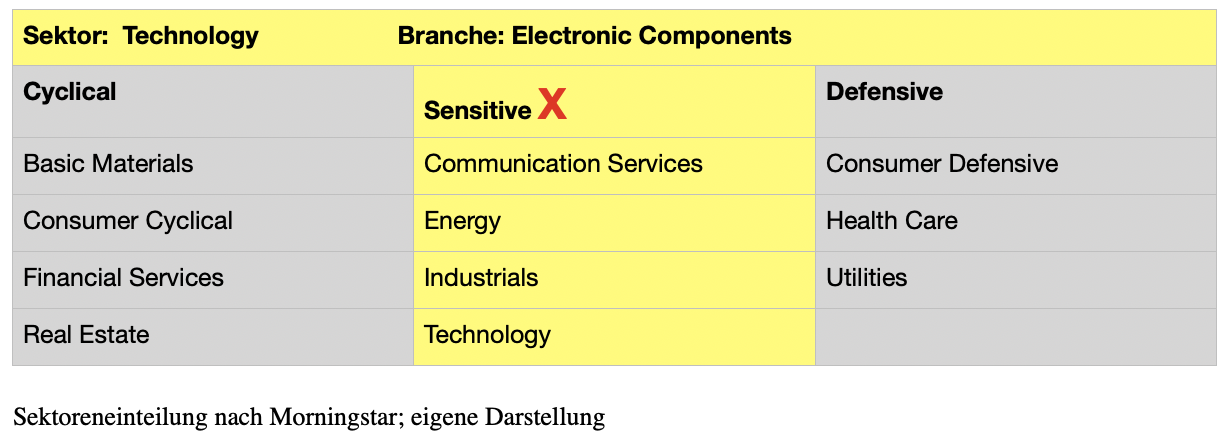

Das Unternehmen ist auf den verschiedensten Märkten aktiv, wie Automotive und E-Mobility, Industrie und Data Center, Robotik, Schienenverkehr, LED-Panels, Drohnen sowie Luft- und Raumfahrt bis hin zur Satellitenkommunikation. Die Marktkapitalisierung von Vicor beträgt aktuell 6 Mrd. USD. Das Unternehmen ist dem Technologiesektor und der Branche „Electronic Components“ zuzuordnen.

Geschäftsmodell

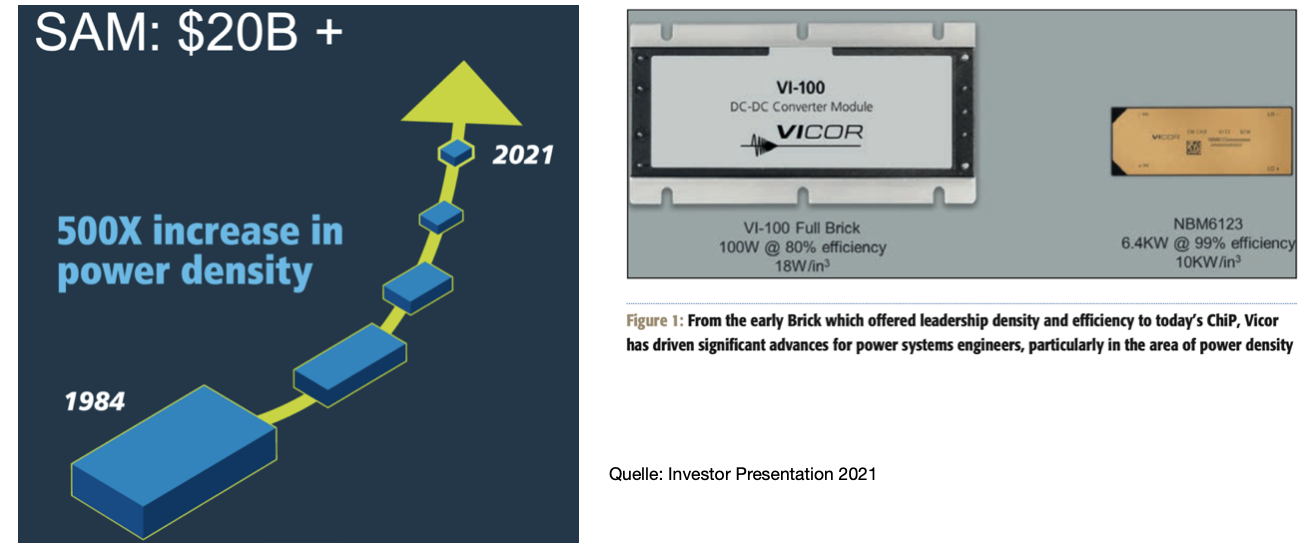

Das Ziel von Vicor bestand schon immer darin, Lösungen zu entwickeln, damit die Kunden des Unternehmens die maximale Leistung aus all ihren Produkten herausholen können. Um dies zu ermöglichen, entwickelt Vicor Stromversorgungsarchitekturen, Umwandlungstopologien und Verpackungstechnologien permanent weiter. Beispielsweise hat das Unternehmen einen wichtigen Beitrag geleistet, die Leistungsdichte in den letzten 35 Jahren um den Faktor 500 zu steigern. Vor allem beim Powermodul-Packaging sieht Vicor ein gewisses Alleinstellungsmerkmal, da hierüber hohe Leistungs- und Stromdichten sowie thermische Eignung mit hochvolumigen PCB-Montagetechniken und automatisierten Großserienfertigungen kombiniert werden können. Insgesamt kann Vicor mit seinen Produkten einen über 20 Mrd. USD großen Markt bearbeiten, der weiterhin wachsen dürfte.

Vor allem im Bereich der Hyperscale-Rechenzentren ist der Bedarf nach den Vicor-Produkten groß. Denn Vicor ermöglicht den Einsatz von modernen 48 Volt-Systemen, welche weit verbreitete 12 Volt-Architekturen in vielen Bereichen zunehmend ablösen, da sich damit viel bessere positive Auswirkungen auf den Stromverbrauch erzielen lassen. Vor allem der verstärkte Einsatz von High Performance Computing und künstlicher Intelligenz erhöhen die Anforderungen und somit auch die Nachfrage nach Vicor-Produkten. Das Unternehmen verweist vor allem auch auf die zunehmenden Investitionen in Data Center in wichtigen Märkten wie China und den USA.

Doch auch im Automotive-Bereich bezüglich Elektrofahrzeugen setzt das Unternehmen mit seinen 48-V-Lösungen neue Standards, die leichtere Bauweisen, schnellere Ladezeiten und eine generell bessere Designeffizienz ermöglichen. Bis 2030 rechnet Vicor mit etwa 29 Millionen rein elektrisch betriebenen Fahrzeugen, die entsprechende Wachstumschancen bieten. Zusammen mit Hybriden sollen es sogar 63 Millionen Einheiten sein. Der SAM (servicierbare Markt) soll zum Ende der Dekade allein in dieser Sparte etwa 29 Mrd. USD groß sein. Das ist natürlich enorm wenn man bedenkt, dass Vicor in 2021 einen geschätzten Gesamtumsatz von etwa 386 Mio. USD erreichen wird.

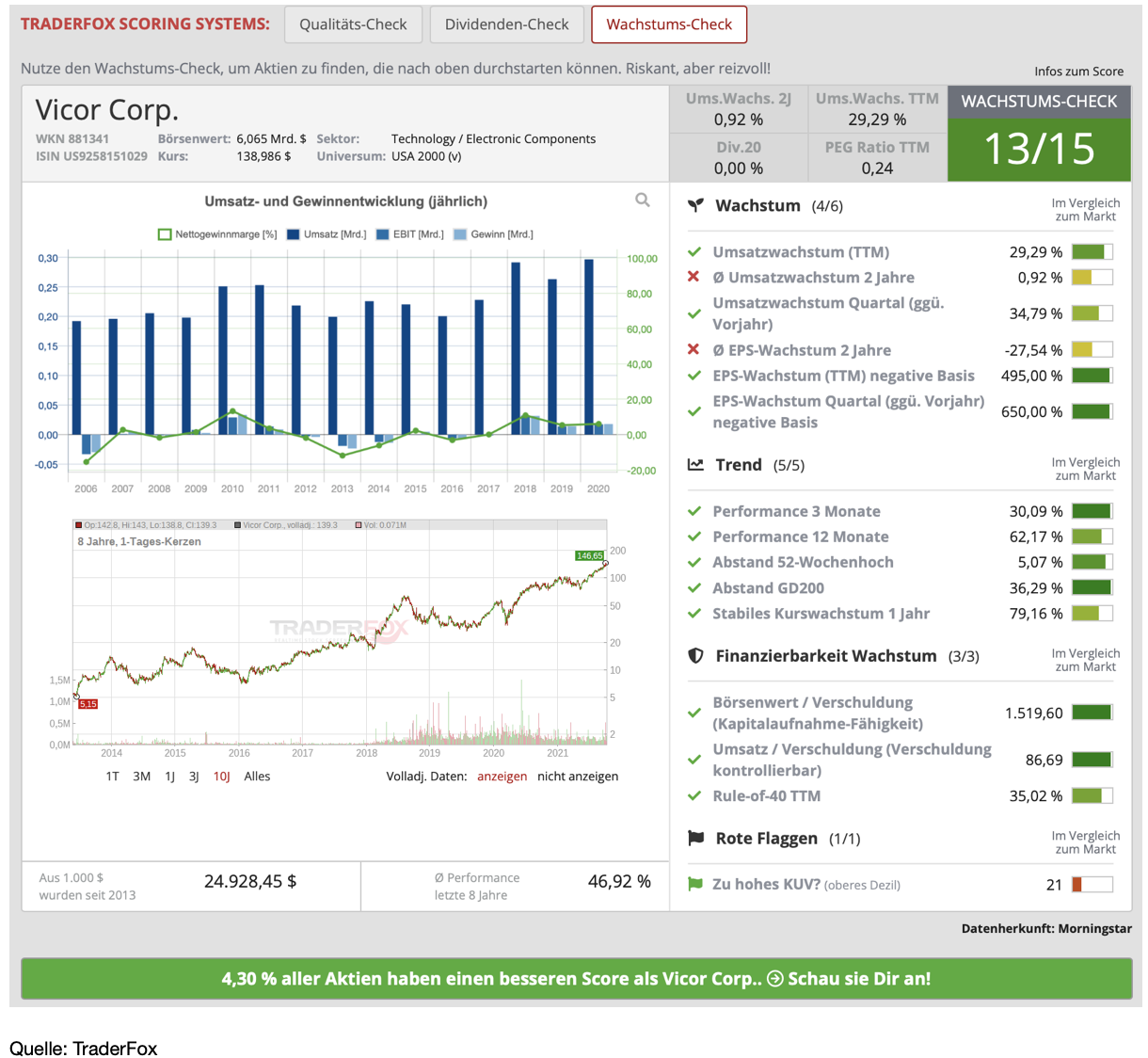

Wachstums-Check

Damit kommen wir bereits zum Wachstums-Check für das Unternehmen. Wenngleich Vicor beim EPS-Wachstum aufgrund der Corona-Krise im letzten Jahr nicht überzeugen konnte, sehen die Aussichten, sowohl was das Umsatz- als auch das EPS-Wachstum angeht, deutlich besser aus. So rechnet der Konsens mit einem Wachstum beim Umsatz für das nächste Jahr von mehr als 30 %, während das EPS von 1,77 USD in 2021 auf ganze 2,55 USD in 2022 anwachsen soll. Die zuletzt vorgelegten Zahlen für das zweite Quartal stützen den Konsens. So stieg der Umsatz im letzten Quartal YoY um 34,8 % auf 95,4 Mio. USD an. Beim EPS gelang sogar eine Verbesserung von 617 % auf 0,43 USD je Aktie, wodurch die Schätzungen von 0,33 USD je Aktie geschlagen wurden. Der CEO verweist neben der hohen Nachfrage auch auf die verbesserten Produktionsmöglichkeiten, welche die Bruttomarge von 42,8 % auf 52,3 % nach oben beförderte. Wie im Score zu sehen ist, ist die Bewertung im Vergleich zum Markt nicht günstig. So liegt das KUV für das laufende Jahr bei 15 und das KGV bei 85. Dem stehen allerdings die hohen Wachstumsraten und die starken Zukunftsaussichten gegenüber.

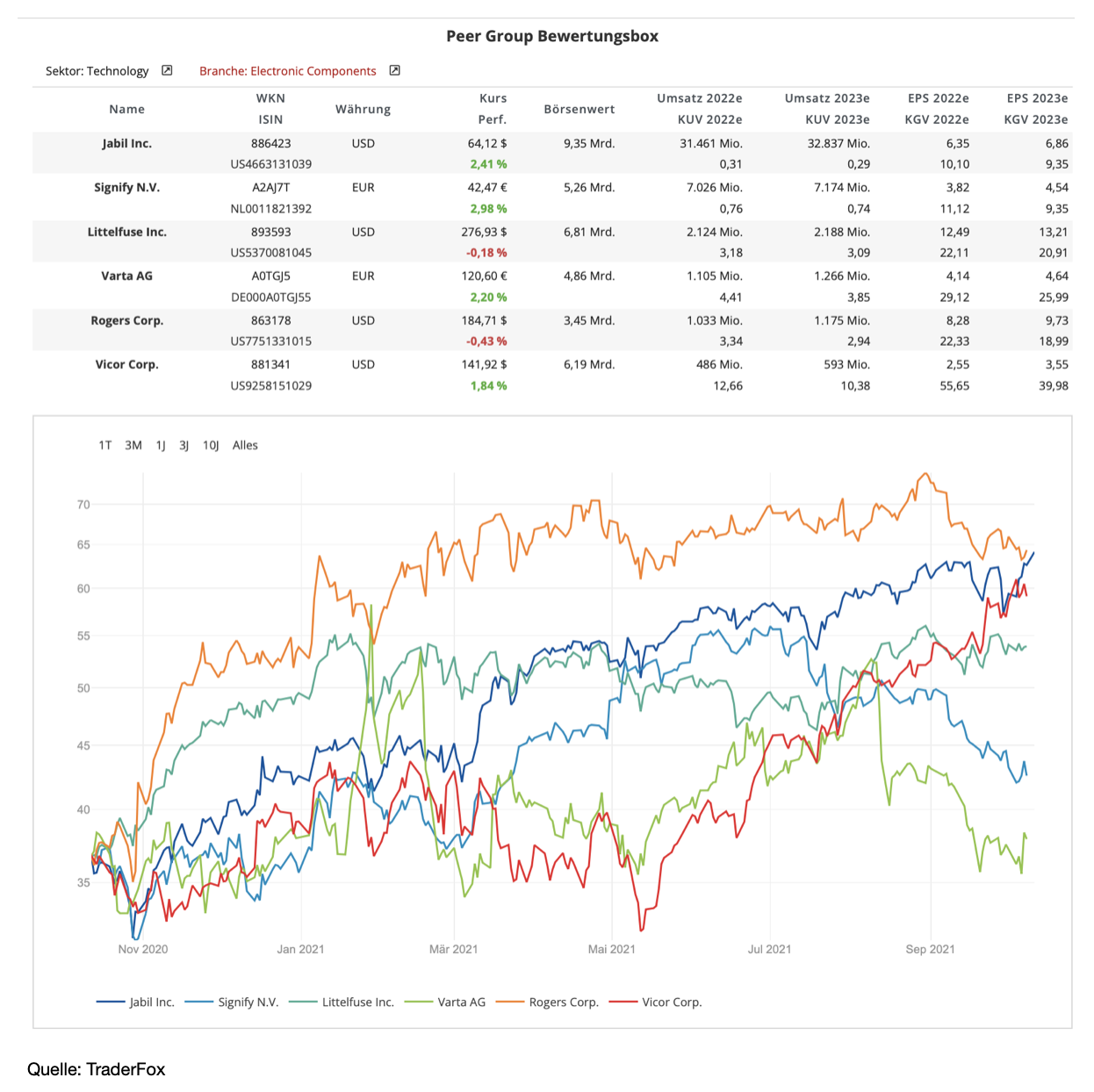

Peer-Group-Vergleich

Vor einer Woche hat das Analystenhaus Craig-Hallum das Kursziel für die Aktie von Vicor von 150 USD auf 200 USD angehoben, wobei Craig-Hallum die Aktie weiterhin mit „Buy“ einstuft. Damit ergibt sich ein Potenzial von gut 40 %. Begründet wird die Zuversicht damit, dass Vicor zu einem interessanten Unternehmen im Elektroauto-Bereich wird und bereits zwei wichtige Design-Wins und zahlreiche Kollaborationen mit verschiedenen OEMs vorweisen kann. Die Aktie ist laut den Analysten ein „Top Pick“ im Zuge der anlaufenden Berichtsaison und einer der Favoriten in der Peer-Group, wobei ihr einen Peer-Group-Vergleich mit dem TraderFox Aktien-Terminal erstellen könnt. Die Zahlen zum dritten Quartal werden übrigens am 21. Oktober erwartet. Meines Erachtens ist die Aktie nun ein heißer Watchlist-Kandidat.

Im letzten halben Jahr konnte die Aktie um beinahe 100 % zulegen. Das Jahreshoch, welches sich bei 146,60 USD befindet, wurde erst vor wenigen Tagen erreicht. Die Korrektur an den Märken hat der Aktie bislang kaum geschadet. Was mir ausgesprochen gut gefällt, sind die Darvas-Boxen der letzten Monate, die letztlich zu einem immer neuen Kursanstieg führten. Aktuell befindet sich die Aktie wieder in einer Konsolidierung und könnte nun erneut eine Darvas-Box ausbilden. Ein Einstieg nach Nicolas Darvas bietet sich an, wenn die Aktie auf ein neues Hoch bei 146,60 USD ausbricht. Hier kann ein Alarm gesetzt werden. Das Risiko würde ich im Bereich von etwa 135 USD begrenzen.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine schöne Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

Bildherkunft: pixabay.com