„One Up On Wall Street“: So hat Peter Lynch Tenbagger-Aktien gefunden!

Liebe Leser,

der Traum eines jeden Investors ist es, Tenbagger zu finden, also Aktien, die sich verzehnfachen. Peter Lynch, einer der erfolgreichsten Stockpicker der Welt, hat den Begriff Tenbagger ins Leben gerufen. Er managte von 1977 bis 1990 den Magellan Fund und schlug in der Zeit mit einer Rendite von 29,2 % pro Jahr deutlich den Markt. Und das nicht mit einer sehr konzentrierten Strategie á la Warren Buffet, sondern mit einem Portfolio, das zeitweise über 1000 Positionen groß war. Doch wie konnte er trotz einem derart breit diversifizierten Portfolio den Markt so deutlich schlagen? Laut Peter Lynch reichten einige wenige Aktien, die sich vervielfachten und damit die Gesamtperformance weit mit nach oben zogen.

Die wichtigsten quantitativen Kriterien, um Tenbagger zu finden, schildert Peter Lynch unter anderem in seinem Buch „One Up On Wall Street“:

- Das favorisierte Gewinnwachstum liegt in den letzten Jahren zwischen 20 und 25 %. Unternehmen mit Wachstumsraten von über 50 % mied er.

- Die Bewertung sollte nicht zu hoch sein, und muss durch das Wachstum gerechtfertigt sein. Hier kommt das von Peter Lynch entwickelte PEG-Ratio zum Einsatz. Das PEG-Ratio setzt das Wachstum mit der Bewertung ins Verhältnis. Peter Lynch bevorzugte ein PEG-Ratio von unter 1.

- Es sollte eine starke Bilanz aufgewiesen werden. Ein Fremdkapital/Eigenkapital-Ratio von 0,4 gilt als gesund.

Zusätzlich war Peter Lynch wichtig, dass das Geschäftsmodell so funktioniert, dass auch in der Zukunft das Wachstum erhalten bleibt, da es sonst zu einem starken Bewertungsabschlag kommt. Ebenso gefielen ihm Unternehmen, die noch nicht in der breiten Öffentlichkeit diskutiert werden.

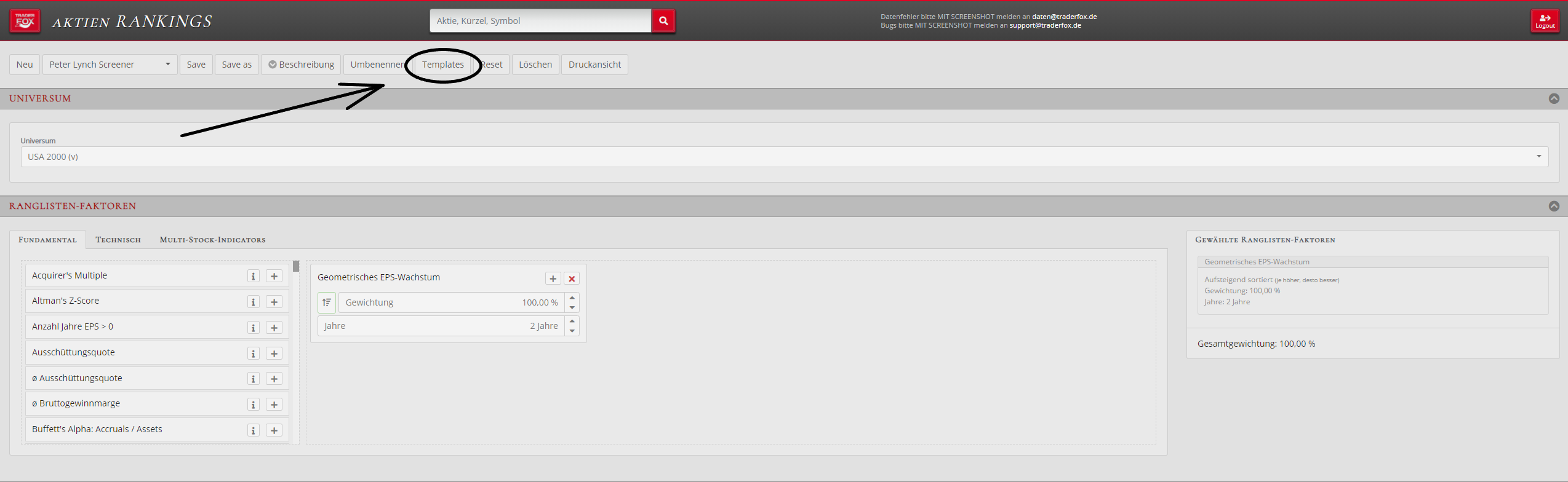

Damit auch ihr solche Aktien-Screenings durchführen könnt, haben wir bei TraderFox ein eigenes Template nach der Anlagephilosophie von Peter Lynch erstellt. Um das aufzurufen, gehe ich zuerst zum Tools aktien RANKINGS und rufe dann unter Templates den Peter Lynch Screener auf. Als Universum für das Screening werden die 2000 volumenstärksten Aktien der USA ausgewählt.

Medifast: Online-Vertriebsmodell für gesundheitsfördernde Lebensmittel

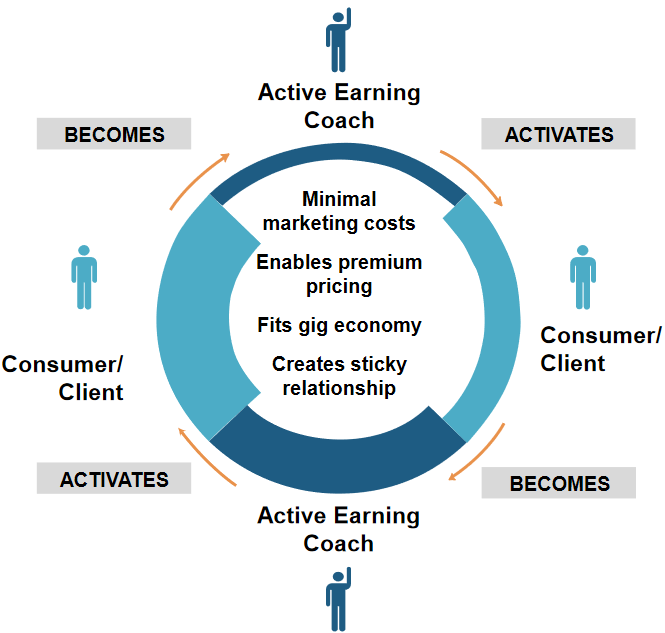

Auf Platz 3 des Rankings befindet sich Medifast. Medifast ist ein US-amerikanisches Gesundheits- und Wellnessunternehmen, dass etwa 90 % der Umsätze mit der Herstellung und dem Online-Vertrieb von gesundheitsfördernden Lebensmitteln verdient. Das Unternehmen wurde 1980 von dem Mediziner William Vitale gegründet und das Ziel ist seit jeher, gesundheits- und abnehmfördernde Produkte auf wissenschaftlicher Evidenz zu entwickeln. Hierfür wird mit Wissenschaftlern und Ernährungsexperten zusammengearbeitet, um den Kunden langfristig einen gesünderen Lebensstil zu ermöglichen. Medifast ist mit seinen Abnehmprodukten bisher fast ausschließlich auf dem amerikanischen Heimatmarkt tätig und bedient damit einen großen adressierbaren Markt. Denn etwa 70 % aller über 20 jährigen Amerikaner sind übergewichtig und etwa 175 Millionen Amerikaner wollen abnehmen. Von diesen 175 Millionen Amerikanern sind 75 % offen für Dietpläne. Der Markt, in dem Medifast hier tätig ist, wächst laut Firmenangaben mit rund 7 % pro Jahr. Das spannende bei der Aktie von Medifast ist, dass es 2017 zu einer regelrechten Neubewertung kam. Das Geschäftsmodell wurde auf bedeutende Weise umstrukturiert. Aus einem reinen Lebensmittel-Vertrieb wurde ein ganzheitlicherer Ansatz mit einem neuen Produkt namens OPTAVIA entwickelt. Mit OPTAVIA bekommen die Kunden einen Coach an ihre Seite, der ihnen bei ihrer Transformation hilft. Die Bezahlung der Coaches wird dabei nicht über Medifast abgewickelt, sondern sie erhalten eine Provision für jedes verkaufte Produkt von Medifast. Beachtlich dabei ist, dass mittlerweile über 90 % aller Coaches ehemalige Kunden der Firma sind und dadurch die Produkte bestens kennen und auch mit den Bedürfnissen der Kunden vertraut sind. Durch diesen sehr ganzheitlichen Ansatz hat Medifast einen Geschäftsvorteil in diesem sehr konkurrenzstarken Markt.

Quelle: Medifast Investor Relations

Quelle: Medifast Investor Relations

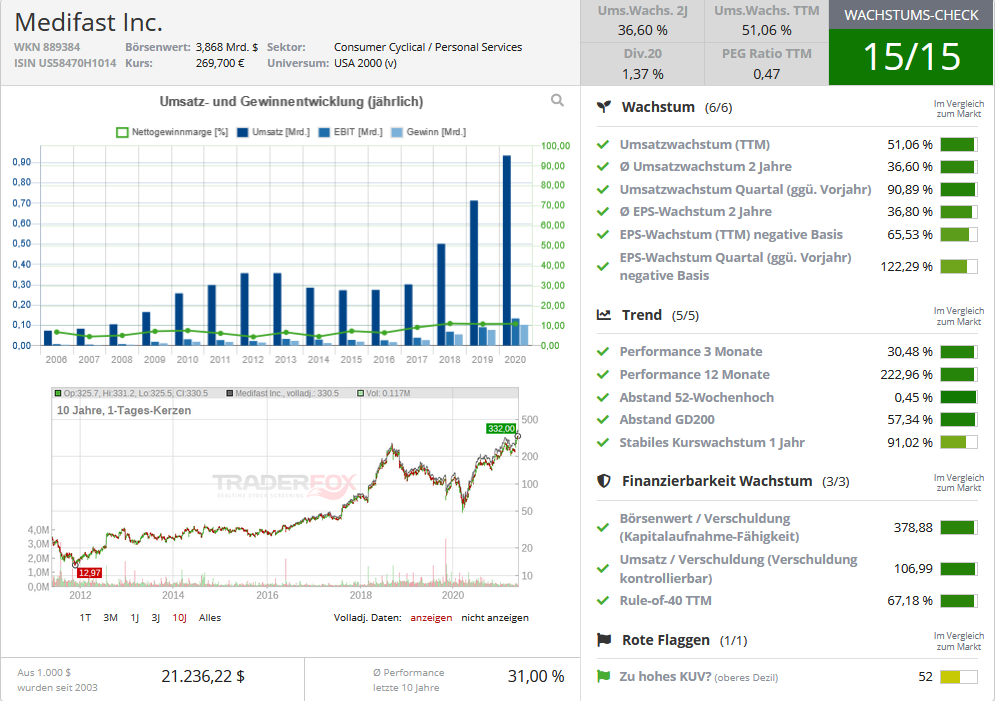

Auch in den Zahlen spiegelt sich die Umgestaltung des Geschäftsmodells deutlich wider. Während Medifast von 2010 bis 2016 die Umsätze nicht mehr steigern konnte, wurde das Unternehmen seit 2017 zu einem Fast Grower. Von 2017 bis 2020 konnten die Umsätze jährlich um über 45 % gesteigert werden, das EPS-Wachstum der letzten 5 Jahre lag bei 39 %. Die Umstellung des Geschäftsmodells hat dazu geführt, dass die Nettogewinnmarge in den letzten Jahren regelmäßig gesteigert wurde und nun bei 11 % liegt. Dieser Anstieg geht wohl vor allem auf eine Senkung der Marketingkosten zurück. Das PEG-Ratio liegt bei Medifast aktuell nur bei 0,42, was dafürspricht, dass die Bewertung durch das Wachstum bestätigt wird. Allerdings bleibt abzuwarten, wie lange ein derart starkes Wachstum in diesem umkämpften Markt möglich bleiben wird. Für ein anhaltendes Wachstum sprechen die ehrgeizigen Expansionspläne des Unternehmens. Derzeit ist die Erschließung des asiatischen Marktes in vollem Gange. Seit 2019 wird OPTAVIA nun auch in Hong Kong und in Singapur angeboten. Im Wachstums-Check erreicht Medifast aktuell 15 Punkte.

Quelle: TraderFox Wachstums-Check

Quelle: TraderFox Wachstums-Check

Take-Two Interactive: Umsatztreiber sind In-App-Käufe bei Mobile Games

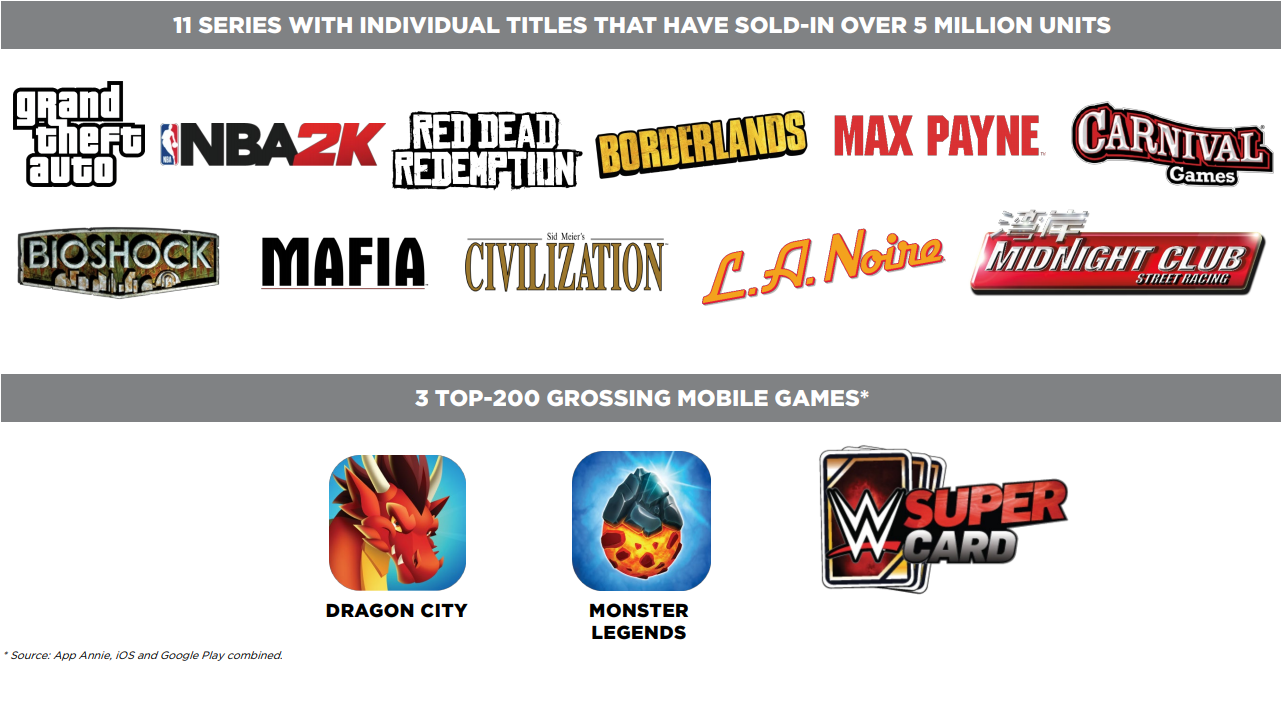

Auf Platz 5 des Rankings befindet sich Take-Two Interactive Software, ein Entwickler und Publisher von Videospielen. Das Unternehmen wurde 1993 gegründet und hat seinen Hauptsitz in New York. Bekannt ist Take-Two vor allem für die Tochterfirmen Rockstar Games und 2K Games, unter deren Namen Blockbuster-Titel wie Grand Theft Auto, Red Dead Redemption und NBA 2K entwickelt werden. GTA 5 zählt mit 145 Millionen verkauften Einheiten zu den erfolgreichsten Spielen aller Zeiten. Obwohl das Spiel bereits 2013 erschien, verzeichnete der Multiplayer Modus GTA Online 2020 auch aufgrund der Corona Pandemie eine Rekordzahl an aktiven Spielern. Durch regelmäßige Updates wird die Cash Cow GTA Online gemolken, über In-Game-Käufe kommen regelmäßige Umsätze herein. Trotz des Erfolges einzelner Spiele, ist Take-Two keineswegs von wenigen Titeln abhängig. Mit der Tochter Social Point sind sie im Bereich Mobile Games breit aufgestellt und veröffentlichte Titel wie “Dragon Land” befinden sich regelmäßig in den Charts der Appstores. Ein großer Teil der Mobile Games sind kostenlos, weswegen auch hier die Umsätze über In-App-Käufe erzielt werden. Das Unternehmen gibt an, dass rund 45 % aller Umsätze durch Abo-Modelle und In-App-Käufe erzielt werden. Take-Two scheint die wichtigsten Trends im Bereich Gaming erkannt zu haben und wird immer unabhängiger von wenigen großen Spiele-Hits. Im Mai letzten Jahres wurde bekanntgegeben, dass für die nächsten 5 Jahre 93 Spiele in der Pipeline stehen, wovon 21 reine Mobile Games sind. Zudem wird stark in den Markt eSports investiert, der mit rund 10,5 % pro Jahr bis 2024 wachsen soll. Hier wurde zuletzt ein Joint Venture mit der NBA gebildet. Auch in Asien will Take-Two Fuß fassen. 2020 konnten nur rund 8 % aller Nettobuchungen in Asien erzielt werden, mithilfe von Kooperationen wie zum Beispiel mit Tencent, soll dieser Anteil ausgebaut werden.

Quelle: Take-Two Interactive Software Investor Relations

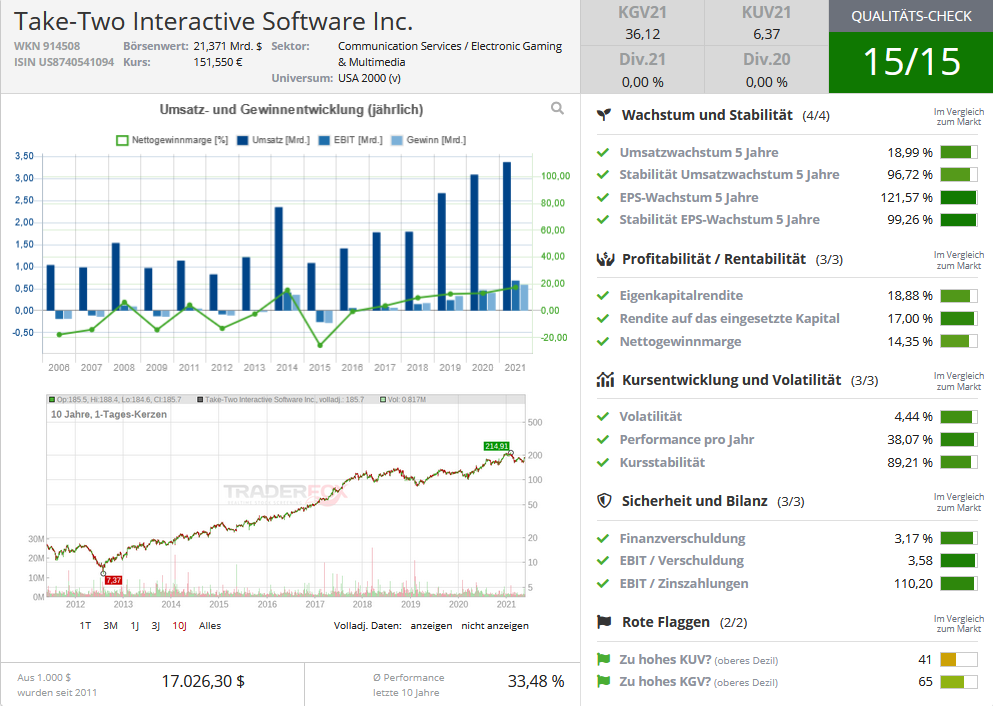

Auch die Fundamentalzahlen bilden den Wachstumspfad ab. So konnten die Umsätze in den letzten 5 Jahren um durchschnittlich fast 19 % gesteigert werden, der Gewinn pro Aktie stieg sogar jährlich um über 121 %. Mit einer Nettogewinnmarge von 14,35 % sind durchaus noch Steigerungen in der Profitabilität möglich, wie man im Vergleich mit der Peer-Group sieht. Die Nettogewinnmarge liegt beim Branchen Primus Electronic Arts beispielsweise bei über 30 %. Die Bewertung ist aktuell mit einem KGV von um die 30 moderat und für die erhaltene Qualität im angemessenen Bereich.

Quelle: TraderFox Qualitäts-Check

Quelle: TraderFox Qualitäts-Check

MYR Group: Eine passende Aktie für die Infrastruktur-Programme von Joe Biden!

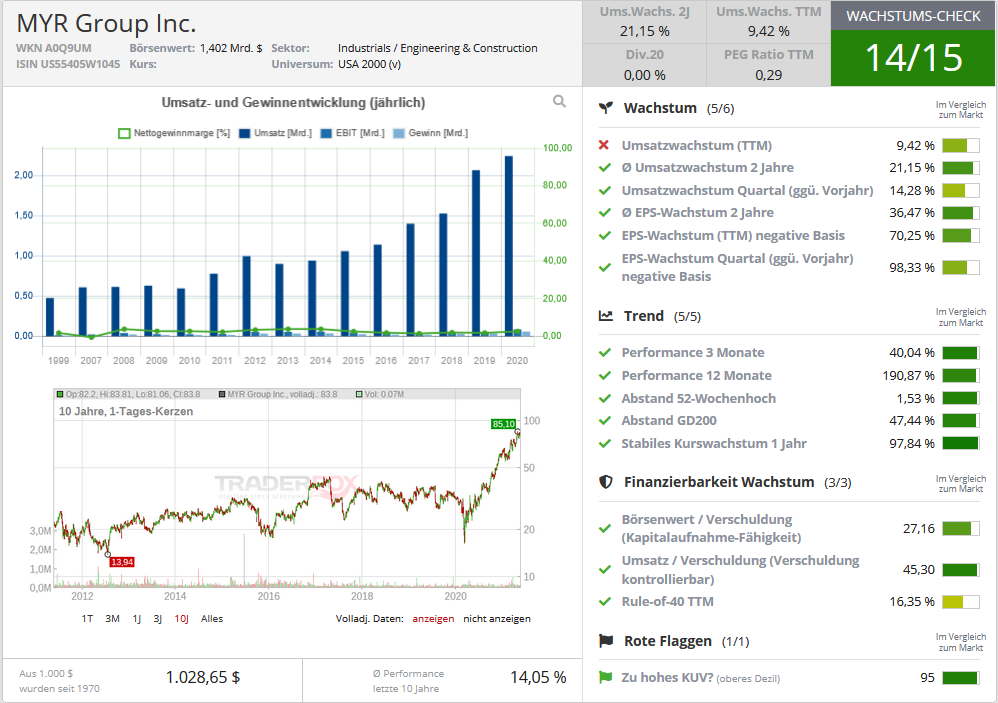

Auf Platz 4 des Rankings befindet sich die Aktie des Unternehmens MYR Group. Bei der MYR Group handelt es sich um eine Holdinggesellschaft mit 12 Tochtergesellschaften, welche als Anbieter für Elektroinfrastruktur tätig sind. Zu den Tätigkeiten zählen Lösungen für den Aufbau, die Übertragung und die Verteilung von Strom, wobei das Unternehmen die Geschäftstätigkeiten in zwei Teilgebiete unterteilt. Der Bereich “Transmission/Distribution” umfasst die Verteilung, Wartung und Instandhaltung von Stromnetzen, während der Bereich “Commercial/Industrial” die Elektroinfrastruktur für Verkehrsinfrastrukturprojekte umfasst. Hier werden beispielsweise Brücken oder Flughäfen mit der nötigen Infrastruktur ausgestattet. Besonders was den zweiten Geschäftsbereich betrifft, könnte das Unternehmen als heimlicher Profiteur des Infrastrukturprojekts in den USA hervorgehen, da etwa 95 % aller Umsätze in den USA erzielt werden. Die restlichen Umsätze kommen aus Kanada. 2020 wurde die MYR Group auf die Fortune Liste der 100 am schnellsten wachsenden Unternehmen aufgenommen, selbst im Corona Jahr waren die Auftragsbücher voll. Das Umsatzwachstum der letzten 5 Jahre lag bei durchschnittlich 16,18 %, das EPS-Wachstum sogar bei 21,49%. Die Analysten gehen aktuell davon aus, dass sich das Wachstum abschwächen könnte, dagegen sprechen nach Unternehmensaussagen Wachstumsfantasien im Bereich der erneuerbaren Energien sowie die Expansion in ausländische Märkte. Zudem soll der Aktienwert mithilfe eines Aktienrückkaufprogrammes im Wert von 50 Millionen US-Dollars weiter erhöht werden. Bis zum November 2021 könnten so bei der derzeitigen Marktkapitalisierung von 1,4 Milliarden US-Dollar rund 3,5 % aller ausstehenden Aktien zurückgekauft werden. Mit einem KGV von 22 ist die Aktie, sollte sich das derzeitige Wachstum fortsetzen, fair bewertet.

Quelle: TraderFox Wachstums-Check

Quelle: TraderFox Wachstums-Check

Ich hoffe euch hat der Artikel gefallen und ihr habt nun ein paar Ideen, wie man bei der Suche von potenziellen Tenbaggern vorgehen kann. Wenn ihr den Aktien-Screener nutzt wollt, benötigt ihr das TraderFox Morningstar-Datenpaket für 19 € pro Monat.

Liebe Grüße,

Philipp Karges