Portfoliocheck: Ken Fisher macht bei Microsoft Kasse. Unterschätzt er ChatGPT und KI?

Der erfolgreiche Investor und Fondsmanager Ken Fisher ist Anlegern weltweit bekannt durch seine regelmäßigen Kolumnen für Finanzmagazine, die weltweit in viele Sprachen übersetzt werden. Zudem hat er eine Reihe von Bestsellern über die Börse veröffentlicht.

Als Sohn der Investment-Legende Philip A. Fisher war es für Kenneth Lawrence Fisher nicht einfach, aus dem übergroßen Schatten des Vaters zu treten. Doch es ist ihm gelungen, eigene Erfolge zu erzielen und sich eine eigene Reputation aufzubauen. Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cashbestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian-Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Investoren wurden mit überragenden Renditen belohnt. So auch beim Coronaeinbruch, als er schon frühzeitig auf das Wiedererstarken der Börsen setzte, auf eine „V-förmige“ Erholung.

Die 2021 begonnene Börsenkorrektur als Reaktion auf Inflation und Zinsanhebungen stuft Fisher als Chance und vorübergehende Marktirritation ein. Er setzt dabei vor allem auf Technologie- und Wachstumsaktien für den Rebound. Einer Umkehr der grundsätzlichen Überrenditen bei den Growthaktien, die wir seit Ende der Finanzkrise 2009 beobachten können zugunsten von Konjunkturzyklikern und Valueaktien, wie sie von vielen Marktkommentatoren ausgerufen wird, widerspricht Ken Fisher deutlich. Er sieht die Börsen vor einem neuen Bullenmarkt und dieser wird nach seiner Auffassung von den Wachstumsaktien angeführt werden und gerade bei den kleineren, ausgebombten Aktien gäbe es das größte Kurspotenzial. Im Übrigen erinnert Fisher daran, dass das Jahr nach den US-Zwischenwahlen stets ein besonders gutes Börsenjahr wird.

Ein Contrarian – wenn nötig

Ken Fisher legt als Contrarian großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse „entdeckt“ und in den Himmel gekauft werden. Den Trend zu reiten, macht am meisten Spaß und bringt am meisten Rendite – wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.

Dabei fährt er bewusst zweigleisig, doch das nicht aus dem Bauch heraus, sondern investiert dort, wo es Geld zu verdienen gibt. Und so agiert Fisher als Growthinvestor, wenn dieser Ansatz die besseren Renditen verspricht und als Valueinvestor, wenn es hier mehr zu verdienen gibt. Fisher versucht stets, die bessere Welle zu reiten.

„Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten.“

(Ken Fisher)

Transaktionen im 1. Quartal 2023

Ken Fishers Portfolio ist aufgrund seines hohen Anlagevolumens relativ breit aufgestellt. Da er nicht nur sein eigenes Vermögen verwaltet, sondern Einzeldepots tausender Mandanten betreut, tauscht er, auch auf Basis der individuellen Vorgaben und Vorlieben seiner Mandanten, häufiger Positionen aus. Er kann daher keinen fokussierten Ansatz verfolgen, zu dem sein Vater Philip A. Fisher immer geraten hat.

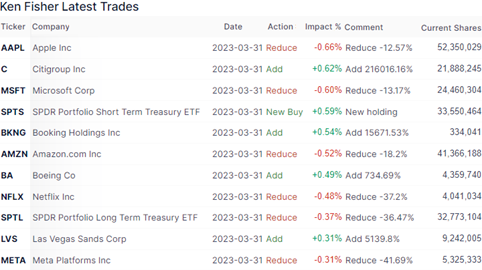

Das von Fisher verwaltete Vermögen beläuft sich auf 165 Mrd. USD nach 148 Mrd. im Vorquartal und verteilt sich auf 1.134 Aktien, von denen 174 im letzten Quartal neu aufgenommen wurden. Die Turnoverrate lag wie im Vorquartal bei 6 %.

Nach der Kursrallye der großen Techwerte hat Fisher hier etwas Geld vom Tisch genommen. So reduzierte er seinen Bestand bei Apple um 12,5 %; in den iPhone-Konzern kaufte sich Fisher erstmals 2012 ein, als der Kurs zwischen 15 und 18 USD notierte und einen ersten großen Zuwachs um 60 % gab es im 2. Quartal 2013 auf ähnlichem Kursniveau und seitdem wurde die Position durch schrittweise Käufe erheblich aufgestockt. Zuletzt gab es einige Teilverkäufe.

Microsoft ist ebenfalls eine der drei größten Positionen in Fishers Portfolio. Es handelt sich um eine langfristige Beteiligung, die sich seit weit über einem Jahrzehnt im Portfolio befindet und die Fisher immer mal wieder weiter aufgestockt hat in die stets weiter steigenden Kurse hinein. Im letzten Quartal gab es nun einen Teilverkauf von gut 13 % des Bestands.

Amazon ist eine von Fishers fünf größten Positionen. Er etablierte sie erstmals 2011 zu Kursen um 10 USD herum. 2016 und 2017 nahm Fisher Teilverkäufe vor bei Kursen zwischen 30 und 50 USD, bevor er 2018 seine Position wieder aufstockte. Nach ähnlich großen Verkäufen im 2018er-Schlussquartal stockte Fisher bis Ende 2021 wieder um rund 20 % auf, während er nun knapp 18 % abstieß. Mit Amazon lag Fisher ebenso wie mit Apple und Microsoft bisher goldrichtig.

Seine Netflix-Beteiligung erhöhte Fisher während des Coronaeinbruchs im 1. Quartal 2020 um rund 50 % bei Kursen zwischen 299 und 388 USD. Im 4. Quartal 2021 wurde der Anteil um knapp 30 % aufgestockt bei deutlich höheren Kursen zwischen 587 und 692 USD und nochmal um 17 % im 2022er-Auftaktquartal zwischen 331 und 597 USD. Nun erfolgte ein Teilverkauf von mehr als einem Drittel bei Kursen zwischen 295 und 368 USD. Die große Erfolgsstory von Netflix zeichnet Fishers Portfolio (noch) nicht nach.

Die Meta Platforms-Beteiligung eröffnete Fisher im 1. Quartal 2020 bei Kursen zwischen 150 und 222 USD und baute sie im 3. Quartal 2021 um rund 50 % aus, bei Kursen zwischen 337 und 382 USD, und nochmals um 25 % im Folgequartal zwischen 307 und 348 USD. Selbst im 1. Quartal 2022 stockte Fisher seine Position noch einmal um 17 % auf, bei Kursen zwischen 187 und 339 USD, bevor er im 2022er-Schlussquartal knapp 23 % seiner Position zwischen 89 und 140 USD verkaufte und nun weitere 42 %, als die Aktie zwischen 123 und 206 USD notierte. Damit kann man festhalten, dass Fishers Facebook-Erfahrung bisher zu seinen schlechteren gehört.

Einen Tausch nahm Ken Fisher bei seiner Anleiheposition vor und verkaufte einen langlaufenden Bond-ETF, um im Gegenzug auf einen mit kurzen Laufzeiten zu setzen.

Auf der Kaufseite hatte die massive Aufstockung bei der Citigroup mit 0,6 % Gewichtung den größten Effekt auf Fishers Portfolio vor den ebenfalls umfangreichen Zukäufen bei Booking Holdings, die das Depot um 0,5 % bewegten. Auch bei Boeing stockte Fisher kräftig auf und setzt auf ein Wiedererstarken der Reise- und Ferienlust, nachdem die Coronapandemie ihren größten Schrecken verloren hat. Ins gleiche Horn stößt der deutliche Zuwachs bei Las Vegas Sands, einem der größten Hotel- und Casinobetreiber der Welt.

Portfolio zum Ende des 1. Quartals 2023

In Fishers Depot dominieren weiterhin die Technologieaktien, die ihren Anteil sogar auf 27,2 % ausbauten (+2,0 %). Auf dem zweiten Rang folgen nun Finanzwerte mit 12,2 (zuvor 13,0 %) vor zyklischen Konsumwerten mit 11,2 % (zuvor 10,5 %), die sich damit wieder an den Gesundheitswerten vorbeigeschoben haben, die mit nur noch 9,6 % (zuvor 10,6 %) auch die Industriewerte an sich vorbeiziehen lassen mussten, die jetzt 9,8 % auf die Waagschale bringen, nach zuvor 8,8 %.

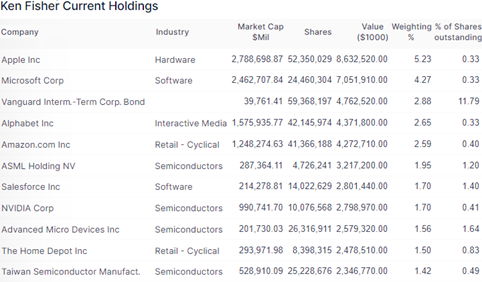

Apple, Microsoft und Amazon bekleiden weiterhin mit hoher Gewichtung die Spitzenpositionen in Fishers Portfolio. Neben einem Bond-ETF komplettiert noch die Google-Mutter Alphabet die Top-Five. Trotz der anteiligen Verkäufe und dem insgesamt deutlich gesteigerten Portfoliowert blieb die Gewichtung von Apple und Microsoft annähernd gleich.

Dies ist auf die starken Kurszuwächse zurückzuführen: Seit Jahresbeginn hat der S&P 500 Index rund 10 % zugelegt, während Alphabet, Amazon, Apple, Meta, Microsoft, NVIDIA und Tesla es auf 44 % brachten. Die 493 restlichen Unternehmen im S&P 500 bringen es nur auf eine durchschnittliche Performance von 1 %. Und schaut man auf weitere KI-getriebene Werte in Fishers Portfolio, verbuchen auch diese starke Zuwächse: Salesforce (+62 %), ASML (+33 %), AMD (+96 %), TSM (38 %), Adobe (24 %).

Dabei steht ASML, der weltweit größte Anbieter von Lithographiesystemen für die Halbleiterindustrie, für knapp 2 % von Fishers Depot, der CRM-Spezialist Salesforce für 1,7 %, ebenso KI-Chip-Spezialist NVIDIA und Chiphersteller AMD für 1,6 % sowie der Chipauftragsfertiger Taiwan Semiconductor für weitere 1,4 %.

Bang! Boom! KI!

Mit dieser starken Positionierung Richtung Chips und Künstlicher Intelligenz dürfte Ken Fisher mit am meisten von den in jüngster Zeit geradezu explodierenden Kursen in diesem Sektor profitieren.

KI ist in aller Munde, sie bestimmt die Schlagzeilen und die Diskussionen an den Stammtischen. Jeder hat auf einmal eine Meinung zum Thema, jeder kennt plötzlich die Namen von Unternehmen, die mit KI Geld verdienen. Denkt man…

Momentan ist KI der neue Hype, Künstliche Intelligenz wird unser Leben verändern. Das von OpenAI (hinter dem inzwischen maßgeblich Microsoft steckt) entwickelte ChatGPT hat uns das schlagartig vor Augen geführt und es wird in diesem Zusammenhang wohl zu Recht von einem „iPhone-Moment“ gesprochen. Es ist eine ganz neue Nutzererfahrung: anstatt die Bedienung einer Suchmaschine zu erlernen, in diese Suchbegriffe einzutippen und eine Auflistung von (mehr oder weniger) zum Suchbegriff passenden Fundstellen präsentiert zu bekommen, kann man seine Frage stellen und bekommt direkt Antworten. Und kann Nachfragen stellen, wie in einem Dialog. Der Unterschied fühlt sich an wie zwischen dem Nachschlagen in einem Lexikon und einem Gespräch mit einem schier allwissenden Menschen. Eine ganz andere Welt…

Und diese neue Welt entsteht jetzt, hier und heute. Wenn vom „iPhone-Moment“ gesprochen wird, ist genau dies gemeint: eine neue Entwicklung, die sich auf alle anderen Lebensbereiche auswirkt und unser aller Leben verändert. Das bietet riesige Chancen für die First-Mover, die Anführer dieser digitalen Revolution, aber auch Ängste. Teilweise berechtigte Ängste, denn KI wird uns Menschen überlegen sein und das Ziel kann und darf nicht sein, dass wir Menschen uns selbst überflüssig machen. Daher fordern führende KI-Entwickler staatliche Regulationen, allgemeinverbindliche Standards für die Entwicklung und den Einsatz der KI. Zu Recht!

In der Zwischenzeit schreitet die Entwicklung weiter voran und nimmt dabei immer mehr an Fahrt auf. KI entwickelt sich selbst, das ist Teil ihrer Bestimmung. Dabei ist nicht absehbar, wer das KI-Rennen gewinnen wird. Microsoft-Gründer Bill Gates meint, es sei derjenige, der den ersten perfekten persönlichen Assistenten auf den Markt bringe. Bis dahin wird aber noch einige Zeit vergehen. Zeit, in der Anleger in den neuen Megatrend investieren können.

Obwohl nicht klar ist, wer das Rennen macht, sind Profiteure auszumachen: KI wird Unmengen an Rechenleistung verschlingen, also Hochleistungschips benötigen, Speicherplatz, Übertragungsnetze und natürlich Energie. Autonomes Fahren wird schlagartig eine realistische Zukunftsoption, der virtuelle Arzt ebenso. Ganze Branchen, unsere gesamte Gesellschaft wird sich wandeln. Und doch gibt es neben Energie und Chips eine weitere Ressource, ohne die diese neue Welt nicht entstehen kann: Daten. Daten sind das neue Öl. Ohne sie kann keine KI trainiert werden, ohne sie wird Künstliche Intelligenz nicht intelligent.

Amazon kennt das Einkaufsverhalten seiner Kunden, Microsoft, Alphabet, Apple, Adobe, Meta Platforms bieten Dienste, die von Millionen oder sogar Milliarden Menschen genutzt werden und die dabei riesige Mengen an Daten produzieren. Diese Unternehmen werden durch den Einsatz von KI diese Daten noch besser nutzen und mit ihrer Hilfe ihre KI-Systeme noch besser machen können.

Und natürlich wird auch in der Rüstungsindustrie die KI Einzug erhalten, aber daran möchte ich momentan lieber nicht denken. Man muss kein Fan der Terminator-Filme sein, aber die dort aufgezeigte Problematik ist alles andere als trivial. Dass die USA unter Trump und noch verstärkt unter Präsident Biden China den Zugriff auf moderne Chips versagt, ist auch dem neuen Wettlauf um die Gesellschaft der Zukunft geschuldet und wer dort das Sagen hat.

Der Blick in Ken Fishers Depot zeigt eine Reihe von Unternehmen, die für dieses neue Wettrennen bestens positioniert sind. Momentan versucht die Börse, diese neuen Aussichten in die Kurse einzupreisen. Das dürfte die Volatilität hoch halten. Und das Interesse…

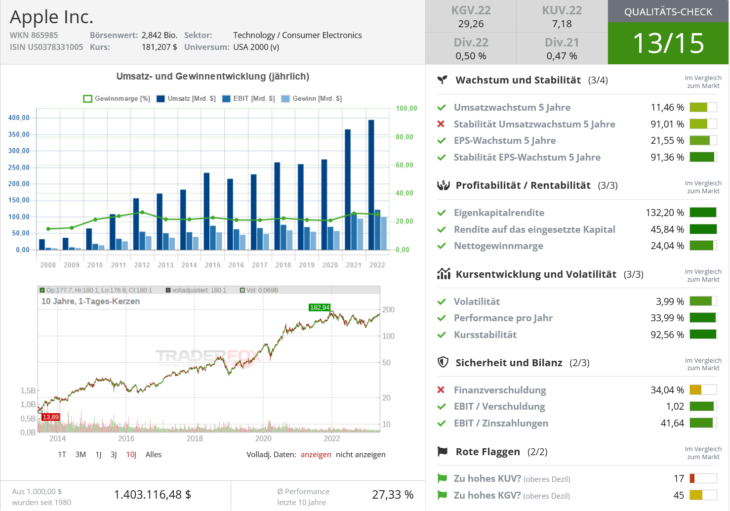

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Eigene Positionen: Adobe, Alphabet, Amazon, Apple, Microsoft, Nvidia

Bildherkunft: AdobeStock_581824302