Portfoliocheck: Warren Buffett baut auf den Baustoffhersteller Louisiana-Pacific Corp.

Starinvestor Warren Buffett ist einer wohlhabendsten Menschen der Welt, wobei es als einziger aus der Spitzengruppe seinen Reichtum ausschließlich dem Investieren verdankt. Und hätte er nicht zu Lebzeiten bereits mehr als 40 Milliarden Dollar für wohltätige Zwecke gespendet, wie unter anderem an die Bill & Melinda Gates Stiftung, würde er die globale Reichenliste wohl noch immer und mit großem Abstand anführen.

Buffett absolvierte sein Studium an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, bleibenden Eindruck hinterlassen. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, richtete Graham seinen Blick vor allem auf den inneren Wert der Aktien und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

Charlie Mungers großer Einfluss

Die Bekanntschaft mit dem Rechtsanwalt und Investor Charlie Munger führte zu einem Wendepunkt in Buffetts Investorenleben. Wie Buffett selbst stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham, denn Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, zum Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, bis Ende März 2022 auf das bisherige Allzeithoch bei rund 540.000 USD.

In der heftigen Börsenkorrektur 2022 fiel die Aktie zweimal bis auf 400.000 USD zurück, konnte sich eitdem aber wieder auf 460.000 USD erholen. Gewaltige Kursbewegungen, doch wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an rund 600.000 % Rendite erfreuen.

Das liegt an den beeindruckenden 20 % Rendite, die das "Orakel von Omaha" im Durchschnitt pro Jahr erzielt - und das über einen Zeitraum von mehr als 50 Jahren hinweg. Dabei konnte er in der Einzelbetrachtung den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er seit der Finanzkrise zunächst nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio erst in den letzten Jahren eine immer stärkere Rolle spielen. Vor allem dank Apple.

Und dann hat Buffet noch ein Größenproblem, denn das Investmentuniversum für seine inzwischen mehr als 600 Milliarden Dollar schwere Beteiligungsgesellschaft Berkshire Hathaway schrumpft zunehmend. Immer mehr Unternehmen sind einfach zu klein, als dass für Berkshire noch als Investment infrage kämen. Doch gerade die kleinen Firmen sind oftmals die wachstumsstärksten mit den höchsten Kurszuwächsen.

Top Transaktionen im 4. Quartal 2022

Über viele Jahre häufte Buffett einen immer größer werdenden Cash-Berg an, der in der Spitze 150 Mrd. USD erreichte. Ihm schienen die Investitionsmöglichkeiten ausgegangen zu sein, wurde kritisiert oder er habe sein Gespür für gute Gelegenheiten verloren, weil er während der Hausse der Wachstumswerte den steigenden Bewertungen nicht hinterherlief. Zudem operieren unter dem Dach von Berkshire Hathaway eine ganze Reihe von nicht börsennotierten Versicherungsgesellschaften, für den operatives Geschäft Buffett stets ausreichend Liquidität vorhalten muss. Vom gewaltigen Cashberg ist also weniger Geld frei verfügbar, als es auf den ersten Blick scheint.

Im 4. Quartal 2022 hielt sich Buffett mit Transaktionen sehr zurück und seine Turnoverrate lag unter 1 %.

Das größte Interesse dürfte der weitgehende Verkauf des führenden Chip-Auftragsfertigers Taiwan Semiconductor Manufactoring wecken. Hier war Buffett erst im Vorquartal mit 1,4 % seines Portfoliowerts eingestiegen, doch nur wenige Monate später erfolgte die Hundertachtziggrad-Kehrtwende mit dem 87-prozentigen Teilverkauf. Die Hintergründe sind unklar. Einerseits hat der Chip-Zyklus seinen Höhepunkt überschritten, andererseits nehmen die Spannungen zwischen den USA und China und dessen Drohgebärden gegen Taiwan weiter zu. Beides gute Gründe, sein Investment in Taiwan zu überdenken. Allerdings sind dies keine ganz neuen Entwicklungen, die man als langfristig orientierter Investor auch schon im Vorquartal auf dem Schirm hätte haben können – und müssen.

Im US-Bankensektor bleibt Buffett auf der Verkäuferseite. Nach einem Teilverkauf im Vorquartal von 35 % an U.S. Bancorp gab es im 4. Quartal nun die fast vollständige Räumung der Position mit einem weiteren Verkauf von 92 %. Und auch beim Vermögensverwalter Bank of New York Mellon verkaufte Buffett weitere Anteile: nach 14 % im Vorquartal waren es zuletzt 60 % seiner Restposition. Die marginale Reduzierung von weniger als 1 % bei Ally Financial fällt hingegen kaum ins Gewicht.

Seine Activision Blizzard-Position hat Buffett hingegen erneut etwas reduziert. Hier hatte er bei seinem Erstkauf im 1. Quartal 2022 bereits klargestellt, dass es sich um eine Arbitrage-Spekulation handele. Activision Blizzard wird gerade für 69 Mrd. USD von Microsoft übernommen und es stehen noch kartellrechtliche Genehmigungen aus. Buffett hält nun noch 6,75 % an der Spieleschmiede nach zuvor 8,75 %.

Beim Energiekonzern Chevron verkaufte Buffett einige Aktien und zwar in etwa dem Umfang, in dem er im Vorquartal seine Position aufgestockt hatte.

Seine Position am Pharma-Großhändler McKesson hat Buffett in den letzten beiden Quartalen etabliert und nun im 4. Quartal seinen Bestand um 11 % reduziert, während die Aktien deutlich über seinem Einstandskurs notieren.

Aber Buffett hat auch etwas Geld für Aktienkäufe in die Hand genommen. So stockte es bei seiner größten Position Apple etwas auf, als der Kurs Ende des Jahres deutlich unter die Räder kam. Zudem erhöhte er seinen Anteil am Streaminggiganten Paramount Global um knapp 3 %, nachdem er bereits im Vorquartal 16 % zugekauft hatte. Und bei Lousiana-Pacific Corp, einem Produzenten und Vermarkter von Bauprodukten, die hauptsächlich für den Neubau, die Reparatur und den Umbau von Häusern sowie für Außenanlagen bestimmt sind, baute er seine im 3. Quartal etablierte Erstposition um 22 % aus.

Was Buffetts 13F-Formular nicht zeigt, ist seine Beteiligung am chinesischen Elektroauto-Hersteller BYD. Diese Aktien werden über die Berkshire-Tochter BH Energy gehalten; der 20-prozentige Anteil wurde 2008 für 230 Mio. USD gekauft und legte in der Spitze im Juni 2022 auf 9,5 Mrd. USD zu. Hier hatte Berkshire eine jährliche Rendite von 30 % erzielt und seitdem reduziert man seinen Anteil kontinuierlich auf aktuell noch 11,78 %.

Top Positionen zum Ende des 4. Quartals 2022

Am 31. Dezember 2022 hatte Buffett unverändert 50 Aktienpositionen im Depot. Der Gesamtwert seines Aktienportfolios lag Ende des 4. Quartals bei 299 Mrd. USD und damit leicht über dem Stand von Ende September, als es noch 296 Mrd. erreichte. Der Bestand an Barmitteln und kurzfristigen Wertpapieren lag bei mehr als 110 Mrd. USD.

Allerdings steht das US-Aktienportfolio lediglich für etwa zwei Fünftel der Vermögenswerte von Berkshire Hathaway. Hinzu kommen neben dem Cashbestand noch die vielen nicht börsennotierten Tochterunternehmen, die über den Daumen gepeilt 40 % von Berkshires Gesamtvermögen ausmachen, sowie einige Anleihen sowie ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

Das gilt auch für seine „Japan-Wetten“. Im Sommer 2020 hatte Buffett mehr als 6 Mrd. USD in die fünf große Handelshäuser Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo investiert. Im 3. Quartal hatte Buffett diese Positionen jeweils um 1 % auf gut 6 % ausgebaut, nachdem er bereits früher geäußert hatte, die Beteiligungen könnten jeweils bis zu 9,9 % anwachsen.

Buffetts Depot ist sehr fokussiert; die drei Top-Werte stehen für etwa 60 % des Gesamtwerts, die fünf Schwergewichte bringen es auf 75 %. Und so sieht die Verteilung Ende des 3. Quartals aus: Technologieaktien bringen es auf 41,3 %, Finanzwerte auf 24,7 %, Energiewerte auf 13,9 %, defensive Konsumwerte auf 13,7 % und Kommunikationswerte auf 3,6 %.

Seine größte Depotposition bleibt unangefochten Apple. Dank seiner Aufstockung und wegen der fortgesetzten Aktienrückkäufe stieg Buffetts Anteil an dem Unternehmen von 5,62 auf 5,66 %.

Auf Platz zwei und drei behaupteten sich die Bank of America und Chevron vor der mit 34 Jahren Zugehörigkeit ältesten noch im Depot befindliche Aktienposition Coca-Cola. Direkt dahinter folgt American Express, seine mit 29 Jahren zweitälteste Position.

Die Schwäche des Energiesektors ließ Kraft Heinz und Occidental Petroleum wieder die Plätze tauschen, bevor auf Rang 8 unverändert die Ratingagentur Moody’s folgt, die mit 24 Jahren Buffetts drittälteste Position ist. Neunter bleibt Activision Blizzard und als neuer Zehnter folgt HP, während Taiwan Semiconductor und U.S. Bancorp aufgrund der großen Positionsverkäufe aus der Top 10 gefallen sind.

Im Fokus: Louisiana-Pacific Corp.

Die Louisiana-Pacific Corporation und ihre Tochtergesellschaften produzieren und vermarkten Bauprodukte, die in erster Linie für den Neubau, die Reparatur und den Umbau von Häusern sowie für Außenanlagen bestimmt sind. Das Unternehmen verkauft seine Produkte in erster Linie an Einzelhändler, Großhändler sowie Hausbau- und Industrieunternehmen in Nord- und Südamerika, Asien, Australien und Europa. Das Unternehmen wurde 1972 gegründet und betreibt 22 Werke in den USA, Kanada, Chile und Brasilien.

Dank des erfolgsverwöhnten US-Immobilienmarkts erfreute sich das Unternehmen viele Jahre lang steigender Nachfrage, doch die Zinswende, stark gestiegene Preise und der seit Monaten anhaltende Einbruch am US-Häusermarkt setzen auch Louisiana-Pacific kräftig zu. Das geht auch am Aktienkurs nicht spurlos vorüber, der auf 12-Monatssicht mit 15 % im Minus liegt.

Warren Buffett setzt gerne auf Erfolgsunternehmen, die vorübergehend in Schieflage geraten sind. Zwar kann man hier nicht von einer klassischen Schieflage reden, da es sich „nur“ um eine zyklische Nachfrageschwäche handelt, aber das Muster ist ähnlich, da der Einbruch am US-Immobilienmarkt in dieser Schärfe durchaus historisch ist. Und so hat sich Buffett im 3. Quartal bei Louisiana-Pacific ordentlich eingekauft und im 4. Quartal seinen Bestand um knapp 22 % ausgebaut, so dass er nun 9,83 % an dem Unternehmen hält. Und seit Buffetts Engagement bekannt wurde, hat der Kurs auch schon zu einer schönen Erholungsrally angesetzt.

Die Geschäftsentwicklung des Unternehmens ist eng mit dem Immobilien- und Renovierungsmarkt verbunden. In der Großen Finanzkrise schnitt man daher entsprechend schlecht ab und aufgrund der hohen Verluste strich man 2009 die Dividende vollständig; sie wurde erst 2018 wieder eingeführt und seitdem jährlich gesteigert. Die Ausschüttungsquote liegt mit knapp 7 % ziemlich niedrig und bietet Raum für weitere Steigerungen. Zudem hat Louisiana-Pacific seit 2019 eigene Aktien im Wert von mehr als 2,7 Mrd. USD zurückgekauft – und Buffett ist ja bekanntlich ein großer Fan von Aktienrückkäufen.

„Keine andere Maßnahme nützt Aktionären so viel wie Aktienrückkäufe. Sofern das Unternehmen über ausreichend Liquidität für das operative Geschäft verfügt und die Aktie mit einem nennenswerten Abschlag auf den inneren Wert notiert - konservativ gerechnet.“

(Warren Buffett)

Schwache Quartalszahlen

Die jüngsten Zahlen zum 4. Quartal 2022 sind geprägt von der Zurückhaltung der Bauherren. So ist der Umsatz im Jahresvergleich um 1,6 % von 3,915 Mrd. auf 3,854 Mrd. USD zurückgegangen. Operativ erzielte das Unternehmen 1,25 Mrd. USD, was auf eine operative Marge von 32 % hinausläuft. Der Gewinn je Aktie ist dabei um 1,8 % auf 13,94 USD gesunken. Louisiana-Pacific reagiert auf die Marktschwäche, indem das margenstärkere Segment „Siding Solutions“ ausgebaut wird zulasten des schwächelnden Segments „Oriented Strand Board" (Grobspanplatten).

Die schwachen Quartalszahlen waren keine Überraschung. CEO Brad Southern erläuterte hierzu: "Der Inflationsdruck sorgt weiterhin für Gegenwind, die Baubeginne haben sich abgeschwächt, und die OSB-Preise sind nach dem starken Rückgang im vierten Quartal weiterhin gedrückt. LP hat jedoch schon früher solche Herausforderungen gemeistert. Ich bin optimistisch, was die langfristigen Fundamentaldaten für den Wohnungsbau angeht, und sehr zuversichtlich, dass LPs Strategie der Wachstumsspezialisierung auch im Jahr 2023 Wert schaffen wird."

Louisiana-Pacific geht davon aus, dass der OSB-Umsatz im 1. Quartal aufgrund des anhaltenden makroökonomischen Drucks um etwa 20 % zurückgehen wird und auch der Umsatz mit Siding-Lösungen wird voraussichtlich ebenfalls um bis zu 5 % im Jahresvergleich fallen. Kurzfristig also eher düstere Aussichten, doch zeigen sich zuletzt erste Erholungstendenzen am US-Immobilienmarkt und auch von der Inflationsseite gibt es deutliche Entspannungssignale, so dass sich die Aussichten für Louisiana-Pacific im weiteren Jahresverlauf merklich aufhellen dürften.

Warren Buffett hat sich genau dann eingekauft, als der Aktienkurs unter Stress stand. Er kauft gerne starke Unternehmen mit erprobten und nachhaltigen Geschäftsmodellen, deren Aktien billig zu haben sind. Bei Louisiana-Pacific wurde er fündig und baute seine Position sogar noch einmal aus. Ihm gehören nun bereits fast 10 % des Unternehmens und es ist gut möglich, dass er den jüngsten Kurseinbruch nach Vorlage der Quartalszahlen für weitere Zukäufe genutzt hat. Das werden wir aber erst bei Vorlage seines nächsten 13 F-Formulars Mitte Mai erfahren.

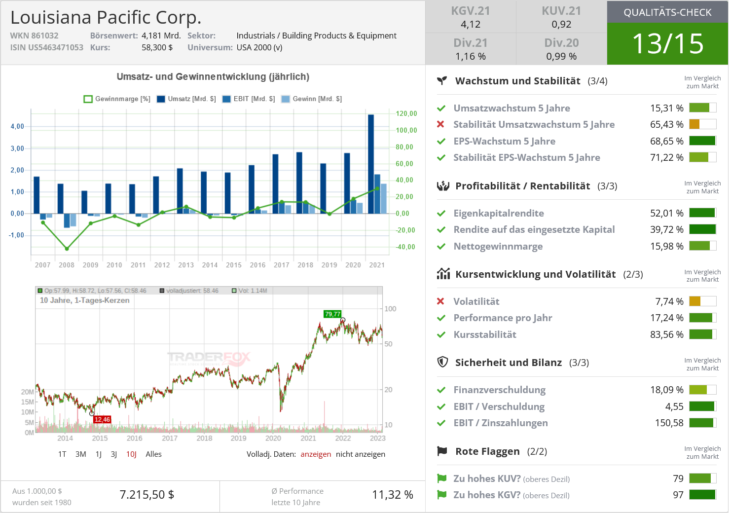

Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_167290663